「FOMC投票メンバー」ハト派へ傾斜

米連邦公開市場委員会(FOMC)は、12月12-13日開催分が年内最後の会合となります。11日発表の予想を下回る10月米消費者物価指数(CPI)を受け、0.75%利上げと0.50%利上げで拮抗していたマーケットの見方は、ほぼ0.50%利上げにとどまるとの予想に落ち着いてきました。

まだ12月FOMCまでCPIの発表が1回、米雇用統計の発表も1回残されており、データ次第の面はありますが、マーケットの目は2023年の金融政策の行方に移行しつつあります。来年の金融政策決定の流れを見定めるためには、「FOMC投票メンバー(FOMCの金融政策決定の投票権を持つメンバー)」の変化を頭に入れておく必要があります。

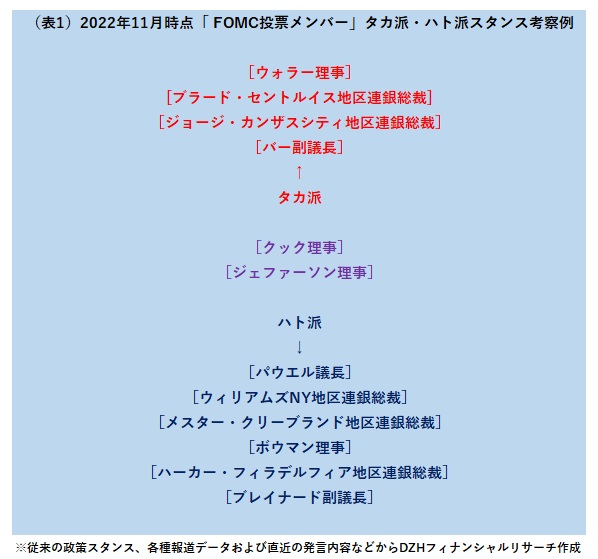

ここまで政策金利を引き上げてきたことを踏まえ、利上げ幅の縮小や利上げ打ち止めの可能性を唱え始めてきたメンバーの発言も考慮して、現状の「FOMC投票メンバー」のタカ派(金融引き締めに前向き)・ハト派(金融緩和に前向き)スタンスを再考すると下記のような見方ができます(表1)。

タカ派4名・中立2名・ハト派6名と、0.75%の連続利上げを行っていた局面で大半がタカ派的なスタンスを主張していた状況が反転してきています。

2023年「FOMC投票メンバー」ハト派さらに増加

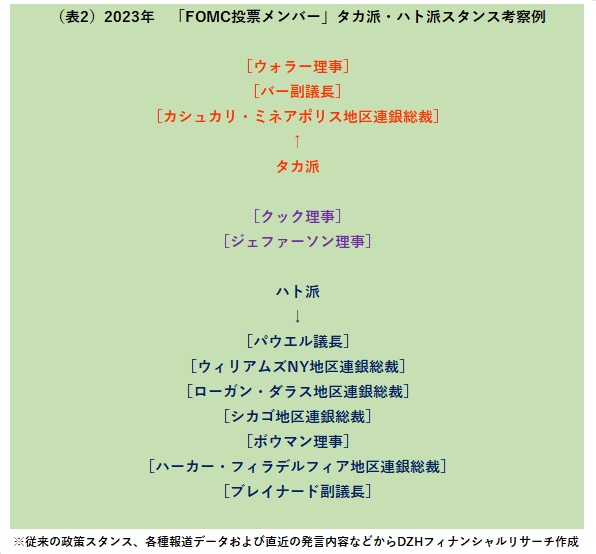

さらに、23年に「FOMC投票メンバー」の入れ替えが行われると、代表的なタカ派のブラード・セントルイス地区連銀総裁、ジョージ・カンザス地区連銀総裁が交代します。タカ派の地区連銀総裁は、差し当たりカシュカリ・ミネアポリス連銀相のみとなる見込みです。ウォーラー理事とバー副議長の連邦準備理事会(FRB)幹部と合わせ、タカ派は3名にとどまることになります(表2)。

一方、新たに投票権を得るローガン・ダラス地区連銀総裁とハーカー・フィラデルフィア地区連銀総裁、そしてエバンス総裁の退任が予定されているシカゴ地区連銀の総裁、いずれもハト派スタンスと想定され、ハト派がより有利な状態となります。

引き締め姿勢後退、ドル安・株高?

これらの状況を前提とした上で、2023年の米金融政策の行方を予想すると、1月31日-2月1日、3月21-22日のFOMCでそれぞれ0.25%ずつ小幅な利上げを行うシナリオが考えられます。インフレの伸び率に鈍化傾向はみられますが、依然として高い水準にあるため、利上げ自体は続きそうです。

しかし、今年最後の12月会合で想定される0.50%の政策金利引き上げより利上げ幅を半減させつつ、インフレの動向を見定める格好です。その後、5月2-3日の会合で利上げ休止の判断を下し、以降は金利を据え置くとの見方ができます。

利上げ休止後、金利据え置きを続けながら、それまでの利上げによる効果を見定める期間が続くことが予想されます。先々の利下げげを織り込みは始め、為替がドル安方向へ向かう展開も考えられますが、「来年の利下げは想定しにくく、それ以降、あっても再来年からになるだろう」(シンクタンク系エコノミスト)などの声が聞かれます。

いずれにしろ、「FOMC投票メンバー」のスタンスがハト派へ傾斜することが予想されるなかでは、マーケットは米金利低下・ドル安に傾きやすいでしょう。「緩やかなドル安が続き、来年末はドル円で133円ぐらいを予想」(同)との見方もあるようです。一方、金利上昇が落ち着くのであれば、株式市場にとっては支援となるでしょう。

この記事は、2022年11月23日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!