テクニカル分析判断

サマリー:

●短期的反発圧力が増幅するも135円台での強力な上値抵抗圧力も継続中(日足)

●再度短期的な反発局面に遭遇も中期的な下落トレンドに大きな変化なし(週足)

●中長期では上昇中の20ヶ月MA⇒60ヶ月MAに向け漸進的な下落が継続中 (月足)

先週は「寄付133.78:133.54~135.13:終値134.11(前週比+0.37円の円安)」の推移

となり、(上昇力の衰退を示す長い上ヒゲを伴いつつ)短めながらも連続陽線を形成。

また、「速度調整的な反発圧力がしぶとく残存し続けている証」としてきた「前週比

での下値/上値の切り上がり」は先週で4週連続に延びている。

この結果、強力な上値抵抗線として作用していた週足での[21MA]を2週連続で明確に

上回る格好となり、中期見通しの修正を本格的に検討すべき状況となってきた。

しかしながら、確かに短期的な時間軸では上昇圧力の高まりが継続する可能性がある

ものの、中長期的な下落圧力が俄かに減退したとの兆候もまた観測されていないため

「上昇を阻み・押下げる力が次第に強まってゆく展開」を引き続き想定している。

なお、週間レンジは、7週前に3.80円と変動が幅を大きく拡大した後、6週前3.55円

⇒5週前3.36円⇒4週前3.20円⇒3週前3.19円と少しずつ縮小傾向を辿っていたが、

2週前に2.22円と大幅に縮小した後、先週は遂に1.59円まで縮小した。当面は上下

双方の圧力が拮抗する局面が想定されるため変動率も低水準となりやすかろう。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/04/21のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

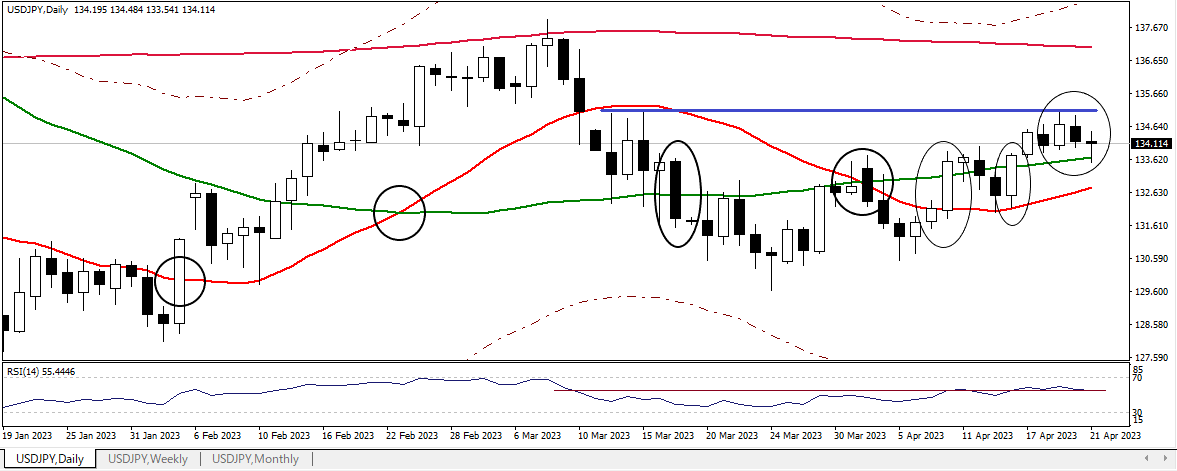

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月程度)の方向性:短期的反発の渦中も今後は上値抵抗も増幅へ

●[21MA]と[52MA]が3週前にデッドクロス。過去と同様に下落圧力の高まりを示唆も

先週は連日[21MA]と[52MA]超の水準で推移。上昇圧力の再燃維持を強く印象付けた

●前週急上昇に転じたRSIは横這い(47.6⇒55.4⇒55.4)、下値余地は依然大幅に残存

>>>想定レンジ=今週:132.30~135.30 、今後1ヶ月:129.30~135.75 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド」&「52MA」、RSIを付記

中期(1か月超~半年程度)の方向性: [21MA]を上抜けも強固な「52MA」が上昇を阻止

●[21MA]と[52MA]のデッドクロス示現も強力な上値抵抗線として作用してきた[21MA]を

前週終値で上抜け。先週も上昇継続ながら「52MA」が更なる上昇を阻止(圧力を抑止)

●RSIは中立領域ながらも前回4週連続陰線が始まった2月最終週の水準に位置(50.3)

>>> 今後6か月間の想定レンジ = 124.50~135.15 ⇒ 125.40~135.75 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~年単位)の方向性:3月は上昇力の減退(≒下方圧力増幅)を示唆する足型

●昨年10月は20MA+18%と60MA+30%を同時に上回る未曽有の異常過熱状態だった

●一時85超まで過熱のRSIは現在中立領域に位置(58.7)も依然低下余地は大きく残存

>>>異常状態からの反落だけに少なくとも20MA⇒60MAに向けて次第に下落へ

>>> 今後1年間の想定レンジ = 119.40~135.60 ⇒ 119.70~135.75 =

ファンダメンタルズ分析判断:簡略版

●昨今の流れを踏襲し、先週の米国経済指標も強弱混在。

ただし、インフレの根強さや(市場の事前予想を上回った経済指標での)米経済の回復力を

警戒・強調する(FRB高官の)タカ派コメントが目立ち、市場金利は上昇気味の推移に。

これで、次回5月のFOMCでの0.25%の追加利上げはほぼ織り込まれる恰好となった。

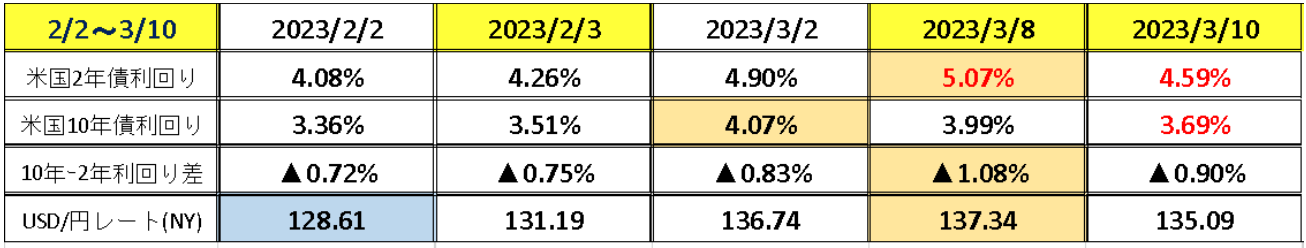

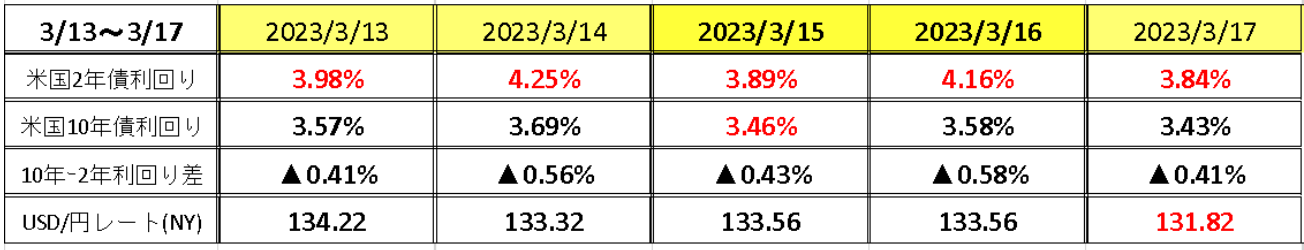

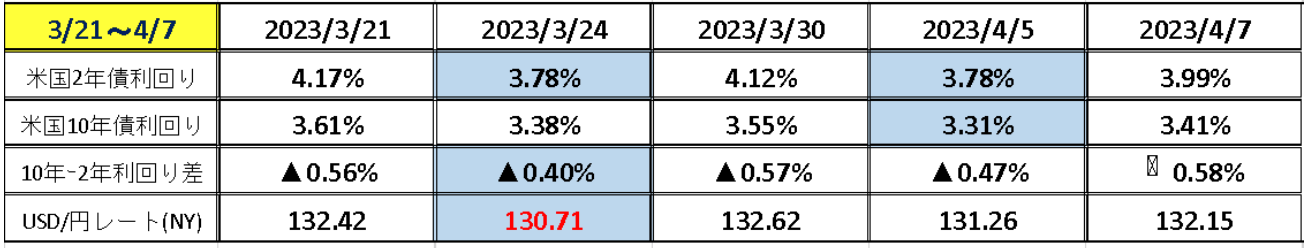

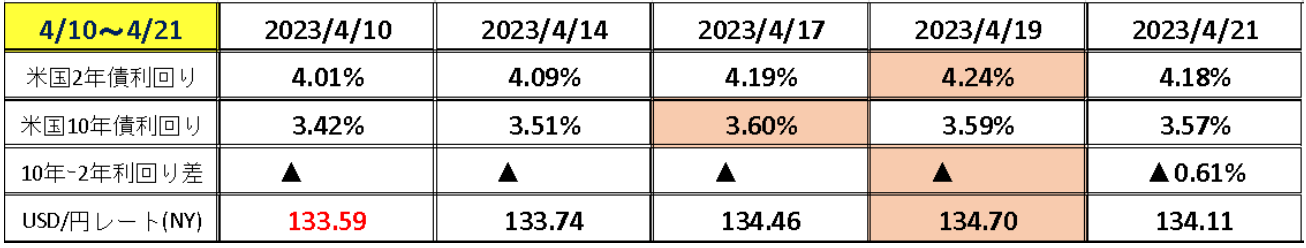

●以下は、直近2ヶ月ほどの2年・10年の債券利回り推移を中心に抜粋したもの。

<赤フォントは前日比で大きく変化(±0.25%以上or±1.3円以上)したもの>

>>2年債利回り/逆イールドの幅は3/24をボトムに緩慢ながらも上昇気味の推移に転換

●昨年後半には急速な利上げに併せ銀行の貸し出し態度の厳格化が進んでいたが、先般の

金融システム不安の拡がりを背景にその厳格化は一段と加速する見通しとなっている。

逆イールドが織込む景気後退度合の再拡大はこうした要因を反映したものと思われる。

●一方で、実態経済が景気後退に陥りつつある兆候はそこかしこに現れ始めており、年後半

からの「FRBの金融政策が引締めから緩和(利下げ)へ転換」の可能性も高まっている。

●以下は、10日ほど前にイエレン米財務長官がCNNで発言した要旨。我々の現在の米景気

認識と極めて近い内容なので、今週の最後にご紹介したい。

◇最近の銀行破綻を受けて金融機関が慎重になり、融資を一段と引き締める可能性あり

◇これが更に進むとFRBの追加利上げは不要になる可能性すらある

>>シリコンバレー銀行やシグネチャー銀行の破綻を受けたシステミックリスクを抑制する

政策行動により、預金流出が落ち着き「状況は沈静化している」

>>「銀行はこうした環境でやや慎重な姿勢を強める可能性が高い」とし「今回の問題発覚

前から銀行システムの貸し出し基準はすでに引き締められていた。今後さらに引き締め

られる可能性がある」

>>これに伴い、経済への与信が制限され「FRBが行う必要のある追加利上げの代わりとなる

可能性がある」

>>ただ、この分野においては(自身の経済見通しを変えるほど)「劇的かつ大規模な動き」は

まだ見られないとし「緩やかな成長、力強い労働市場の継続、インフレ鈍化という見通しに変わりはないと思う」

●一方、従前から繰り返し主張している通り「我々の大局観」は以下の通りで著変なし。

『FRBの超タカ派姿勢と米ドル金利上昇』を最大の原動力にしてきた昨年10月までの

『USD高/円安局面は、大きな流れとしてすでに反転』しており、仮に今後断続的に

ドルが買い戻されたとしても『その上値は重い』

お詫び:今週のファンダメンタルズ分析判断も、筆者都合により簡略版のみの掲載とさせていただきました。

ようこそ、トレーダムコミュニティへ!