―Executive Summary―

- ドル円の変動幅は1月15日週に3.96円と、1月8日週の2.99円を上回った。週間ベースでは、3週続伸。2023年末の終値が140.98円だったところ、わずか約2週間で約8円も急騰した。ウォラー米連邦準備制度理事会(FRB)理事が早急の利下げをけん制したほか、米12月小売売上高など米指標が市場予想を上回り、ドル円の上昇に寄与。米1月ミシガン大学消費者信頼感指数・速報値が2021年7月以来の高水準を示すと、19日に一時148.80円と2023年11月下旬以来の高値をつけた。

- ウォラー理事を始め、Fed高官は前週、3月の米利下げ期待に冷や水を浴びせたが、主に理由は①米CPIの住宅を除くコア・サービスの鈍化一服、②米英による親イランのイエメン反政府武装組織フーシ派への軍事行動、それに伴う供給網の混乱とインフレ圧力、③米議会のつなぎ予算成立に盛り込まれた780億ドルの優遇措置を通じたインフレ再燃懸念--の3つが挙げられよう。

- 3月19-20日開催の米連邦公開市場委員会(FOMC)で3月利下げの可能性が低下しても、量的引き締め(QT)の縮小・停止の議論開始が意識される。2023年12月のFOMC議事要旨で議論開始の必要性が指摘されていたほか、ダラス連銀総裁も1月7日に、QT縮小の議論に着手すべきと主張していた。

- また、リバース・レポ金利はFF金利誘導目標の下限とされるが(超過準備預金金利が上限)取引残高の減少を受け、2019年のように金利が急伸するリスクがある。リバース・レポの取引残高減少は過剰流動性の吸収を示唆する点にも、留意すべきだ。米財務省が米国債を増発するなか、QTの打撃もあって、民間資金が米国債を買い支えられるか疑問も残るほか、準備預金の残高減少にもつながりかねない。こうした流れを止める上で、FedはQTの縮小・停止の議論を開始するのではないか。米銀で不良債権が増加しているだけに、金融不安を回避する上で、米金利上昇の抑制に努める必要もありそうだ。

- 今週は1月23日に日銀金融政策決定会合の結果発表、24日に米1月総合PMI速報値、25日に欧州中央銀行(ECB)の理事会と米Q4実質GDP成長率・速報値、26日に米12月PCE価格指数などを予定する。一方で、20日からブラック期間入りするため、Fed高官による金融政策についての発言が控えられる。

- 日銀の金融政策決定会合は、植田氏が総裁に就任した2023年4月以降、ドル円の上昇イベントと化し、終値ベースで平均1.74円上昇してきた。足元、12月全国消費者物価指数(CPI)の伸びが鈍化し、1月展望レポートの2024年度物価見通しも下方修正される見通しで、今回もドル円の上昇につながりうる。米12月小売売上高もあって、米2023年Q4実質GDP成長率・速報値の強含みも、ドル円を押し上げそうだ。何より、テクニカルでは三役好転が成立したほか、21日移動平均線が200日移動平均線を上回りゴールデン・クロスが形成されるなど、地合いの強さを示す。

- 以上の観点から、上値の目途は心理的節目の150円、下値は50日移動平均線と一目均衡表の転換線が近い146円を見込む。ただし、中期的にはFedのQT縮小観測がドル円の上値を抑えうる。

目次

1.前週の為替相場の振り返り=ドル円、3月の米利下げ期待後退で149円に接近

【1/15~19のドル円レンジ:144.84~148.80円】

(前週の総括)

ドル円の変動幅は1月15日週に3.96円と、1月8日週の2.99円を上回った。週間ベースでは、3週続伸。2023年末の終値が140.98円だったところ、わずか約2週間で約8円も急騰した。1月15日に本邦2年債利回りが2023年7月以来のマイナスに転じるなど、早期のマイナス金利解除期待が後退するなか、ドル買い・円売りの流れが続いた。1月16日には、タカ派とされるウォラー米連邦準備制度理事会(FRB)理事が、年内利下げを視野に入れつつ早急の利下げをけん制したため、ドル円を押し上げた。

さらに、米12月小売売上高が市場予想を上回ると(市場予想:前月比0.4%増、結果:同0.6%増)、上値を拡大し、一時147.31円をつけた。その後も上昇の流れは止まらず。ブルームバーグがエコノミスト調査結果として、マイナス金利解除予想が4月に収斂しつつあるとの報道も、ドル買い・円売りを後押しした。加えて、本邦2023年11月機械受注や同12月全国消費者物価指数の鈍化もあり、東京時間に一時148.80円と2023年11月28日以来の高値を更新。米1月ミシガン大学消費者信頼感指数・速報値が2021年7月以来の高水準だったものの、1年先インフレ期待が低下したため、148円前半で週を終えた。

チャート:ドル円の2023年11月以降の日足、2023年11月高値と同年12月安値の61.8%戻しを達成し上値拡大

(出所:TradingView)

2.為替見通し=ドル円、日銀金融政策決定会合と米GDP次第で150円乗せが視野

【1月22~26日の為替予想レンジ:146.00~150.00円】

―ウォラーFRB理事を始め、Fed高官が3月利下げ期待をけん制した理由とは

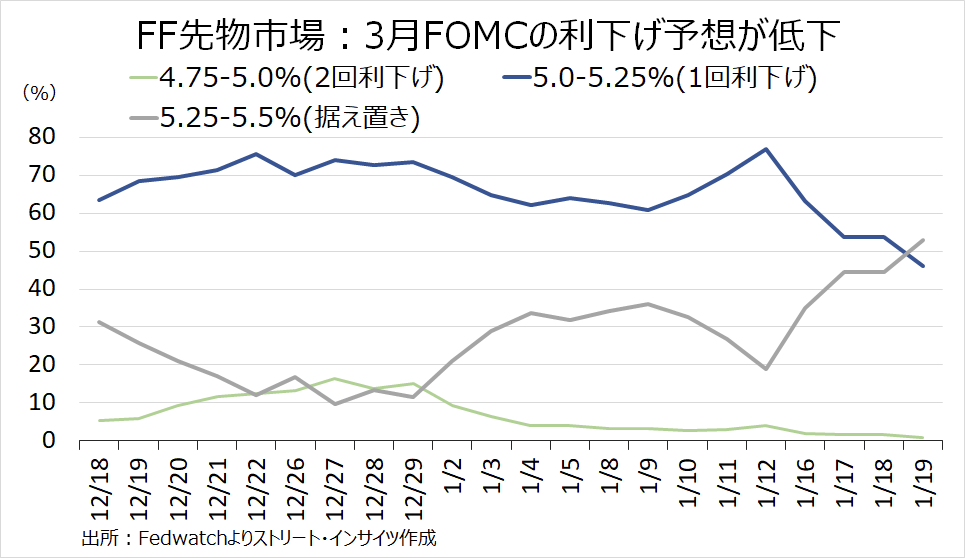

FF先物市場では1月19日、3月19~20日開催の米連邦公開市場委員会(FOMC)の利下げ織り込み度が46.2%と、1月12日の米12月生産者物価指数(CPI)後の3月利下げ織り込み度の76.9%から急低下した。ウォラーFRB理事の早期利下げ期待へのけん制を始め、サンフランシスコ連銀総裁の利下げが近いとの考えは「時期尚早」との発言、市場予想を上回る米12月小売売上高、2021年7月以来の高水準だった米1月ミシガン大学消費者信頼感指数・速報値に反応した格好。また、利下げ開始予想が5月に後ろ倒しされた結果、年内の利下げ回数も従来の6回→5回へ減少した。

チャート:3月利下げ織り込み度は、1月19日時点で46.2%へ低下

ようこそ、トレーダムコミュニティへ!