テクニカル分析判断

サマリー:

●日足/ 週足/ 月足 全ての時間軸で注目していた「強力な上値抵抗帯の上限」を

“終値で明確に上回った”。 『当面は上値トライが主流』の蓋然性が高まる

先週は「寄付137.97:137.49~140.72:終値140.61(前週比+2.67円の円安)」の推移

となり、週足は3週連続の陽線を形成。また「上昇圧力がしぶとく残存している証」

としてきた「前週比での下値の切り上がり」も9週連続まで延びており、本年初来、

特に3月下旬からの「緩やかな上昇(トレンド)の継続」を市場参加者に印象付けた。

なお、前週3.15円まで再拡大に転じた週間レンジは、先週も3.23円とほぼ同水準を

維持し相応の抑制圧力を受けながらも更なる上昇を模索した模様。

しかしながら、ここ数週間、日足/週足/月足の全ての時間軸で 我々が注目していた

「強力な上値抵抗帯の上限」を“終値で明確に上回った”ことは事実であり、これに

伴って我々の中短期見通しは本格的な修正を余儀なくされた。

各時間軸での結論は後述するが、総じていえば『根強い上昇圧力は我々の想定より

遥かに強靭であり、そのモメンタムもまた俄かには衰えそうもないことを再確認』

したことで「当面は『上値トライが主流』となる蓋然性が高まった」となろう。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/05/26のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

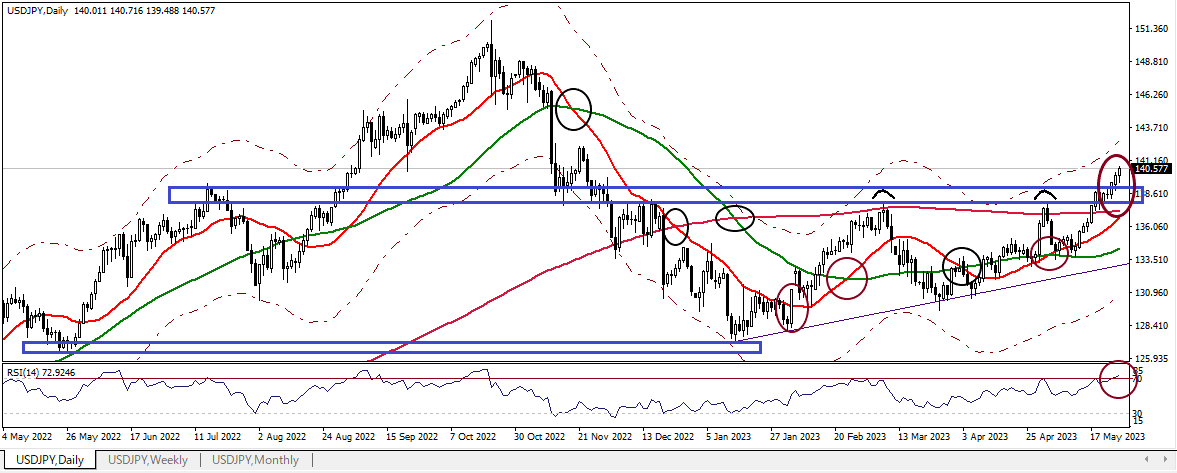

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月程度)の方向性:過熱ゾーン突入も当面『上値トライが主流』

●チャートの黒い〇は下落、エンジの〇は上昇のサイン。今年に入ってからは

エンジの〇が大半であり過去1年で観測されていた『中期的に強力な上値抵抗帯』

(137.70~139.20:青い上部の□の帯)も先週半ばには遂に突破した。

●上昇モメンタムの強さから今週も「上値トライが主流」の展開が想定される。

当面のターゲットは[21MA]と共に上昇中の[21MA+4.32%](現在143円近辺)。

●ただし、4週続伸となったRSI(63.9⇒72.9)は、遂に先週“上昇の過熱”を

示す70(エンジの細い線)を上回っており、今後モメンタムは漸減となる可能性。

>>>想定レンジ=今週:138.90~143.70 、今後1ヶ月:137.10~145.50 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド」&「52MA」、RSIを付記

中期(1か月超~半年程度)の方向性:上値抵抗帯突破で当面『上値トライが主流』

●チャートの黒い〇は下落、エンジの〇は上昇のサイン。今年に入ってからは

エンジの〇が優勢であり過去1年で観測されていた『中期的に強力な上値抵抗帯』

(137.70~139.20:青い上部の□の帯)も遂に先週終値ベースで明確に突破した。

●上昇モメンタムの強さから今週も「上値トライが主流」の展開が想定される。

当面のターゲットは[21MA]と共に上昇中の[21MA+7.41%](現在143.70近辺)。

●RSIは、前回ピークアウトした4月第4週や2月第3週、さらに昨年急落した

11月第2週の水準を超過してきた(62.5)ものの、依然として中立的領域に位置

しており更なる上昇余地は残存。ただ、更なる上昇でその余地は次第に縮小へ。

>>> 今後6か月間の想定レンジ = 127.800~139.20 ⇒ 127.80~145.50 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~年単位)の方向性:上値抵抗帯突破で2015~16年の推移想定は遠のく

●5月末まで数日を残すも上値抵抗帯上限(139.35)超での終値となることはほぼ確実。

当面は上値トライが主流と見込まれるため、想定していた「2015~16年の軟調推移」は

遠のいたものの『(傾きをマイルドにした)緩やかな下落トレンド』の可能性は残る。

●昨年10月は20MA+18%と60MA+30%を同時に上回るという未曽有の異常な過熱状態

●一時85超まで過熱のRSIは中立領域に位置(63.7)を維持も低下余地は大きく残存

●異常状態からの反落だけに「少なくとも20MA⇒60MA」に向け次第に下落する展開へ

<現在129.90円の水準にある[20MA]は来月以降約1.3円/月に上昇する見込み>

>>> 今後1年間の想定レンジ = 125.10~141.60 ⇒ 125.10~145.50 =

ファンダメンタルズ分析判断:簡略版

◎先週の欧米の経済指標は引き続き市場予想を下回ったものが殆ど無く良好な印象

◎欧米の金融当局者の発言は相変わらず「タカ派」的色彩の濃い発言が圧倒的

(「比較的良好な経済活動・想定より高止まりするインフレ」が背景)

◎要注目としていた「米債務上限問題の帰趨」は週後半まで懸念すべき推移続くも

週末にかけて「問題解決に向けた進展」への期待が高まる展開

>>>これらを材料に金融市場ではリスク選好的な動きが目立ち株価・金利が上昇

□【短期~中期的視座】当面「USD/円相場の上昇」をサポートする要因

〇欧米の利上げ継続観測(≒米金利がより長期間高水準にとどまるという観測)

>>>市場が織り込む6月FOMCでの追加利上げ確率(5/24:36.4%⇒5/26:65.4%)

〇米債務上限問題が「解決に向けて進展」:週末に「上限引き上げで基本合意」の報道

>>>政府の歳出削減を条件に基本合意(来週のXデーまでには。債務不履行は回避)

〇相対的な割安感を背景とする「海外勢の“日本株買い/ヘッジの円売り”」

>>日本との短期金利差を考慮すれば、円売りは経済合理性の高い投資行動

〇「本邦投資家による“(外貨建て資産保有に伴う)円買いヘッジ外し(解消)”」

>>内外短期金利差を考慮すればヘッジ外しの円売りは経済合理性の高い投資行動

■【中期~長期的視座】先行きの「USD/円相場の下落」を示唆する要因

●銀行セクター不安から顕在化し始めた“信用逼迫”への懸念は燻り続ける可能性

「一連の銀行破綻を受けもう一段の銀行合併が必要に」~イエレン財務長官(5/18)

>>>これを材料に前週末の金融市場では株価が下落の一方、金利は引き続き上昇

>>>前週の金融市場の反応だけでいえば『スタグフレーション』を織込む動き?

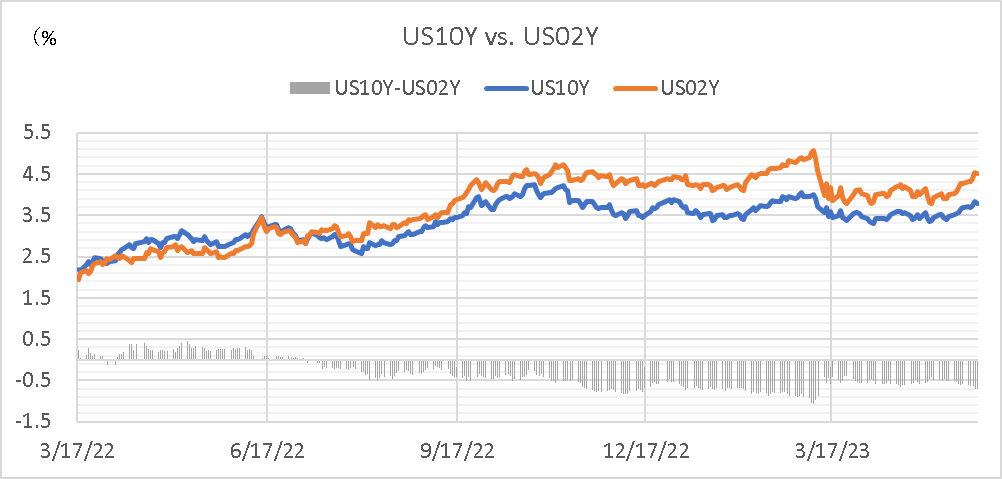

●米債券市場での『逆イールド』が示唆する「米景気後退」の蓋然性

>>>将来の景気後退を示唆する米債券市場での『逆イールド』は一向に解消せず

>>>『逆イールド』幅はピーク時より縮小も、足許で再び拡大傾向へ(下掲ご参照)

>>>将来的に「FRBは“金融緩和(利下げ)”に向け漸進せざるを得ない状況

●【日本】現在の『異次元の金融緩和』に追加的(深堀りの)余地は皆無

>>>今後の日銀の金融政策の選択肢は「現状維持」or「正常化」しか残されていない

>>>いずれにせよ金利に低下余地はほぼ無く変化としては「上昇」するしかない

>>>欧米の利上げが終われば、内外金利差は縮小へ向かう(=「円の買戻し」へ)

●【日本】通貨当局による『円買い介入』の蓋然性が上昇

>>>為替相場には「“内外のファンダメンタルズを反映”した“秩序ある動き”」が

求められるものの、足許ではそれに逸脱気味の推移が展開中

>>>高進するインフレに対し、金融政策面で抜本的な対抗措置(利上げ)を実施できな

かった日本にとって更なる円安の進行は看過し難い事態

>>>昨秋、現在と類似した状況で行われた過去最大規模の『円買い介入』は140円台

半ばから始まり、徹底的に水準を押し下げる強い意志を伴って実施された

>>>円を取り巻くファンダメンタルズや円安進行の速度、さらにその絶対水準を考慮

すれば、本邦通貨当局による『円買い介入』の蓋然性は着実に上昇している

お詫び:今週のファンダメンタルズ分析判断も、簡略版のみと致しました。

なお、米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を

中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏のレポート

(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!