<テクニカル分析判断>

サマリー:

●短期:根強い上昇圧力に上値余地は拡大し「上値模索」継続も、調整圧力も増幅

●中期:依然根強い上昇圧力に上値余地は拡大も、中期的ピークアウトは着実に接近

先週は「寄付148.29:148.21~149.71:終値149.34(前週比+1.02円の円安)」となり

週足(後掲➋参照)では4週連続の陽線(直近9週中8週は陽線)を記録。また、9週連続

で前週比での高値を更新中でもあり「依然として根強い上昇圧力が継続中」であること

を強く市場に印象付けた。更に、月足(後掲➌参照)では「9月の終値(149.34円)」が

終値ベースで32年ぶりの高値であった「昨年10月の終値(148.75円)」を更新しておりザラ場の高値(151.95円)の更新ですら充分に視野に入りうる状況となった。

但し、上昇/下落の過熱を示唆するRSIやストキャスティクスはかなり警戒すべき高水準

まで上昇(週足RSIは遂に70を突破)している。また、週間レンジは前週(1.14円)に続き

先週も1.50円と低水準に止まっており、(方向の断定は難しいものの)そろそろ反動的な「変動率の急上昇」が見られてもおかしくない。

もちろん数多のテクニカル指標の大半が示すように「上昇圧力の根強さ」は依然として

強力であり今週も「上値トライ継続(大きな上振れ)」の可能性は否定できない。ただ、

徐々にではあるものの「上昇圧力の翳り・調整圧力の高まり」も顕現化しつつあるため、

ピークアウトが接近している可能性は頭に入れておく必要があろう。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/09/29のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

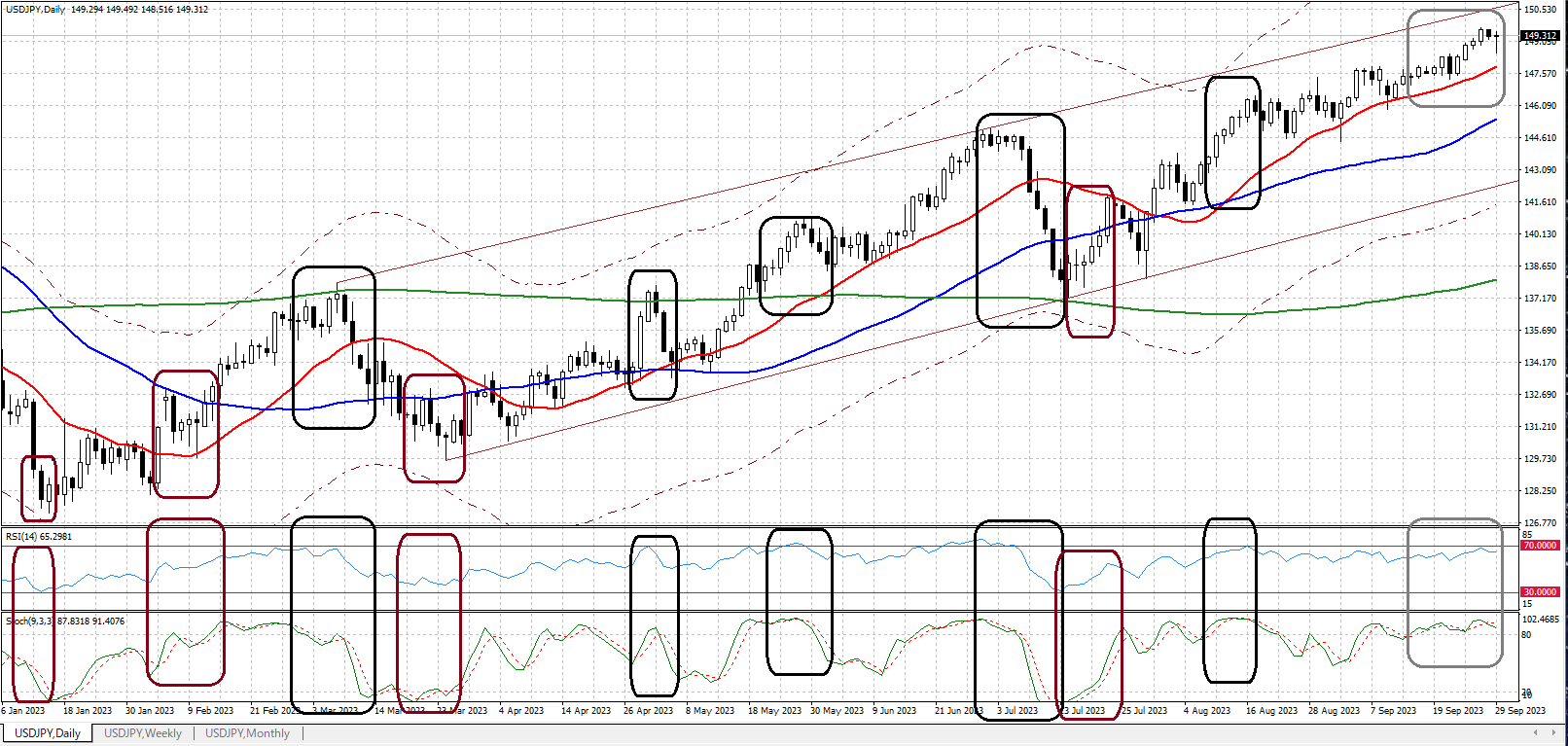

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:上値トライは依然継続も調整圧力も着実に増幅中

〇『ストキャスティックス』を追加したチャートは前回と同様の仕様。状況判断にも

著変はなく「依然として根強い上昇圧力が継続中」であることは間違いない

●但し、その水準は依然高位にあり調整的な反落はいつ起こってもおかしくない。

また、その際に(直近2ヶ月間終値で一度も下回れずに強力な支持線となっている)

上昇中の21MAを終値で下回れれば、中期的なピークアウトに直結する可能性もある。

□上値の余地は拡大した観があるも「ピークアウト(転換点)に着実に接近中」と認識

>>>想定レンジ=今週:146.40~150.75 、今後1ヶ月:140.70~152.55 =

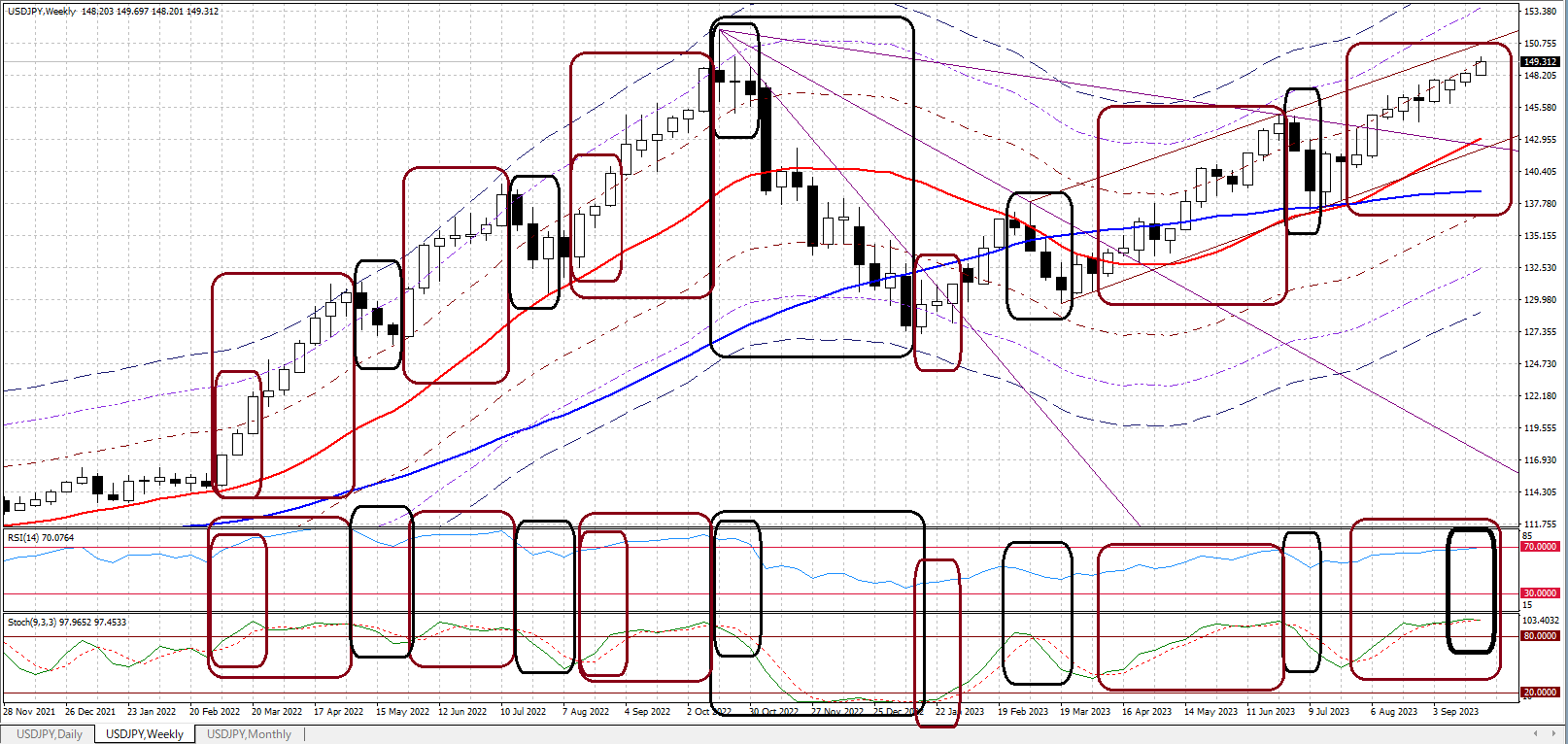

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:ピークアウトの確認に向け、接近中の調整待ち

◎上記の日足と同様にチャートには『ストキャスティックス』を追加した仕様。

□こちらは9/8の日足に続き、『高水準で緑線が赤線を下抜け』する寸前だと認識

しており、少なくとも短期的な調整が接近している可能性は高いと判断。

□上値の余地が拡大した観は強いが「ピークアウト(転換点)に着実に接近」と認識

>>> 今後6か月間の想定レンジ = 137.10~150.30 ⇒ 137.10~150.30 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンドの前に一旦中期的下落を想定

◎上記➊➋と同様にチャートには『ストキャスティックス』を追加した仕様。明確な

サインはまだないが、インジケーターの水準は警戒的高位に接近している最中。

〇昨年10月の水準を超えた9月の終値を確認。当面の上値余地拡大は否定できず。

但し、超長期上昇トレンドが本格化する前に、一旦「緩やかな中期的下落の可能性

は依然残存している」を中期のメインシナリオとして維持。

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2012年10月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去35年以上

経験したことのない「異常な(上昇の)過熱状態」にあった(金の太い〇部分)

<=一時85超まで過熱したRSIは中立領域に位置(68.9)も圧倒的に低下余地が大きい

=>超異常状態からの反落だけに「少なくとも20MA突破」に向けた軟化漸進を見込む

<現在137.80近辺の[20MA]は仮にUSD円が横ばいでも来月も約1.4円上昇の予定>

◎ただ、その動きも1年以内には底打ちし(超長期トレンドである)「USD高円安」方向

へと徐々に変化してゆく可能性が高いと想定している

>>> 今後1年間の想定レンジ = 135.30~153.60 ⇒ 135.30~154.50 =

<ファンダメンタルズ分析判断:簡略版>

◆8月耐久財受注が事前予想を大きく上回るなど良好なものがある一方、9月の消費者

信頼感指数や第2四半期GDPでの個人消費の伸びが予想を大きく下回るなど、先週の

米経済指標は強弱混合ながら、ひと頃よりも弱めのものが増えつつあるとの印象。

◇とはいえ、「データ次第」であるはずのFRB高官からの発言は依然として「タカ派」

寄りのトーンが優勢。これに伴った「米金融引締め長期化観測」から米国債利回りは

上昇し、10年債利回りは一時16年ぶりの高水準となる4.69%を記録した。

◆但し、政府機関の一部閉鎖観測は「国債格下げ思惑」から金利上昇要因とはならず、

逆にUAWのスト長期化観測等と共に「米景気悪化要因」と捉えられたため、週末にかけ

米国債利回りは週末にかけてやや軟化基調となった。

<週末、つなぎ予算成立により「政府機関の一部閉鎖は回避」⇒「景気改善要因?」>

◇それでも、10年債利回りは4.57%で越週しここ半年で1.1%超もの上昇を見せた。

一方、政策金利を反映しやすい2年債利回りは5.05%と依然5.0%超での越週。

〇なお、USDインデックスは先週も続伸し2014年以来最長となる11週もの連騰を記録。

●ドル高が11週間も続くのは極めて異例。これは市場が既にドルをかなり買い持ちにしている証左であり、更なる「ドルの急伸」は見込み難くなりつつあると判断。

◆9月上旬までは<米国経済は「ゴルディロックス(適温経済)」にある>をはやして

『リスク選好』ムードの中で上昇基調にあった米国株式市場も、ここもとの金利上昇を

受けて続落。主要指標のS&P500は週間で0.8%・月間で4.9%と大幅に軟化している。

>>>2023年1月からこれまで「USD高円安」をサポートしてきた要因の一つである

『リスク選好』の動きにも翳りが見え始めていると判断。

□【短期~中期的視座】「USD/円相場の上昇」に対する根強いサポート要因

◎当初想定よりはるかに強い米国経済指標 ⇒「インフレ高止まり」観測の拡大

〇米国の利上げ継続観測(≒米金利がより長期間高水準にとどまるという観測)

>>『タカ派なFRB・ECB、ハト派な日銀の明白なコントラスト』のむし返し

⇔ 今後は「欧米のタカ派色希薄化の一方、日銀はハト派色後退」で逆方向へ

〇昨今注目度が高まる日米実質金利差ならびに日米短期金利差の更なる拡大と

それに伴う円キャリートレード復活/活発化に対する期待

⇔「欧米の利上げ打ち止め」並びに「日銀の金融政策正常化への漸進」という

かつての「逆行する(金融政策の)方向性」に対する反転が視野に入りつつある中

(食傷気味となった)このロジックは賞味期限切れに近いと認識

〇ただし、9/9の植田日銀総裁による週末一般紙インタビュー記事への影響は、

9/22の政策決定会合後のかなりハト派色の強い会見内容で完全に鎮静化。

「ドル高円安に偏った市場参加者に楔を打ち込む可能性あり」と期待されていた

だけに、逆に(当時の)「148円台の壁」を突破する要因ともなった。

■【中期~長期的視座】先行きの「USD/円相場の下落」を示唆する要因

●米銀行セクター不安から顕現化した“信用逼迫”への懸念は燻り続ける公算大

>>>過去1年半にわたる利上げの累積効果による景気鈍化は今後本格化へ

⇒米銀の貸出態度は現在加速的に厳格化しており、実際の貸出も昨年11月に

つけたピーク(前年比13.5%増)から、足許では伸びが大幅に低下。

⇒おそらく今年末には前年比ゼロもしくはマイナス圏に陥るとみられている。

⇒家計の過剰貯蓄も現在のペースで取り崩していけば、年末までには底を突き、

家計の消費ペースはその後大幅にスローダウンする可能性が高い。

>>>2023年通年での米企業倒産件数はリーマンショック後で最高に達するとの予想

⇒全米不動産業者協会の住宅アフォーダビリティー指数はここ数か月連続で

極めて低水準。これらは1989年以来34年ぶりの最低水準にある。

●米債券市場での『逆イールド』が示唆する「米景気後退」の蓋然性は消えず

>>>米債券市場での将来の景気後退を示唆する『逆イールド』は依然継続

>>>『逆イールド』幅は今年3月の最大値(▲1.08%)を7月に僅かに更新

>>>その後、一旦縮小のトレンドに入ったと思われたが、拡大と縮小を交互

に繰り返す展開が続き、解消に向かう明確な気配は見られなかったが…

⇒米経済の軟着陸シナリオが本当に実現するのなら、近未来の景気後退を示唆

する逆イールドは自ずと解消に向かうはず

⇒足許で(3月とは真逆の)『2年横ばい⇔10年急上昇』という解消の経路が出来

>>>2年・10年債を含め米国の債券利回りは各々『限界的な水準』に接近と判断

>>>将来的に「FRBは“金融緩和(利下げ)”に向け漸進せざるを得ない状況」

>>>株式市場の好調は「米利上げサイクルが終了に接近中との見方」も重大な要因

●【日本】現在の『異次元の金融緩和』に追加的(深堀りの)余地は皆無

>>>今後の日銀の金融政策の選択肢は「現状維持」or「正常化」しか残されていない

>>>いずれにせよ低下余地はほぼ無く金利の変化としては「上昇」するしかない

(生保など機関投資家が長期投資対象として充分魅力的な水準になるまで)

>>>7月末の「YCC修正」により『日本の金利は下げられない』ことが改めて明白に

>>>欧米の利上げが終了すれば、内外金利差は縮小へ向かう(=「円の買戻し」へ)

●【日本】(更なる円安進行には)通貨当局による『円買い介入』の蓋然性が残存

>>>高進するインフレに対し、金融政策面で抜本的な対抗措置(利上げ)を実施できな

かった日本の金融当局にとっては更なる円安の進行は看過し難い事態

>>>但し、当局が定義する「為替相場はファンダメンタルズを反映して安定的に推移

することが重要」、「“過度な”為替変動は好ましくなく、そのような動きには

あらゆる手段を排除せずに対応」といった状況に現在が当てはまるのかどうかは

微妙。「“漸進する”円安」へ「けん制」以上の対応が求められるが…

>⇔>確かに昨秋3回にわたって実施された過去最大規模の円買い介入は、既述の定義に基づき「断続的かつ徹底して水準を押下げる強い意志を伴って実施」された

□【数年単位の超長期的視座】超長期的に「USD/円相場の上昇」をサポートする要因

①日本の貿易(国際)収支構造の反転(≒貿易赤字の常態化)

>>>TRADOM内コンテンツ「為替の歴史」&「月足チャート」もご参照ください

②2005~2007年当時の円キャリートレードが復活する可能性(環境)の高まり

>>>潤沢で安定した内外金利差、今後増加が見込まれる対外直接投資や個人による

海外証券投資、更には上記①で明らかになった本邦の「外貨不足」という需給動向

テクニカル分析でも指摘しているが、月足の終値ベースで(32年ぶりとなる)昨年10月の

同高値(148.75)を9月(149.32)で更新。これは、ザラ場の高値(151.95円)の更新ですら

充分に視野に入りうる状況となったことを示唆すると同時に、「上値メドの余地拡大」や

「依然として根強い上昇圧力が継続中」であることを改めて強く市場に印象付けた。

しかし、強力な支持線として機能する21日MAが近い水準(148.05)まで上昇しており、終値でこの水準を下回ってくれば「ピークアウト」が一気に顕現化してくる可能性あり。

今週は、複数の企業景況感や労働市場の動向を示す指標が発表予定。これらを通じて、

FRBがインフレに対する勝利宣言に近づけるのかどうかが注目される。また、為替では

「つなぎ予算の成立で政府機関の一時閉鎖が回避」されてネガティヴ要因が一つ減った

USD/円が、いよいよ目前に迫った150円突破を果たすのかどうか、また本邦金融当局に

よる実弾介入の可能性は高まるのかなど注目点の多い週になりそうだ。

材料が多いだけに想定は様々だろうが、日米の金融政策格差を意識した「USD高/円安

の流れが引き続き継続する」との見方が大半ではないかと思われる。しかし、既述の

通り、楽観視される米国経済も盤石ではないはずだ。

米4-6月期個人消費・確定値は+0.8%と改定値の+1.7%から大幅に下方修正(1-3月期

の4.2%からも大きく減速)。また、住宅ローン金利や住宅価格の上昇、学生ローンの

返済再開、貯蓄(率)の減少など消費抑制要因が目白押し。米経済への先行き不透明感は

払拭されるどころかその度合いを一段と高める可能性すらあろう。

FRB当局者も繰り返すように「とにもかくにも、FRBの金融政策は今後のデータ次第」。

パウエルFRB議長は8月末の講演で『曇り空のもとで星を頼りに航海している』と述べ

不確実性が高い現在の経済環境において、金融政策の舵取りの難しさを強く指摘した。

今こそ、我々は「『引締め過ぎ』と『引締め不足』の両方のリスクに備えるべき時」

だと改めて考えたい。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに

短期を中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!