テクニカル分析判断

サマリー:

●強力な上値抵抗線を突破。当面は上値トライの可能性が急速に高まる (日足)

●短期的上昇圧力が再燃も137円台からの強力な上値抵抗帯にも急接近 (週足)

●中長期では上昇中の20ヶ月MA⇒60ヶ月MAに向け漸進的な下落が継続 (月足)

先週は「寄付133.98:133.00~136.56:終値136.29(前週比+2.18円の円安)」の推移

となり、予想に反し2.31円もの長い実体を持つ3週連続での陽線を形成した。また、

「速度調整的な反発圧力がしぶとく残存し続けている証」としてきた「前週比での

下値/上値の切り上がり」は、下値こそ僅かに切り下がったものの上値は既述の通り

想定を大幅に上回る格好で上昇しており上値切り上がりは5週連続に延びている。

この結果、強力な上値抵抗線として作用していた[週足での21MA]を3週連続で明確に

上回った上、中期的に重要と考えていた[同52MA]をも終値で突破する格好となった。

このため、先週に続き我々の中期見通しは再度本格修正すべき状況に到った。

再修正の結論:

➊短期的な時間軸では当初想定を上回る上昇が継続する可能性があるものの、一段の

上値トライは『過熱状態を醸成』し『中期的に強力な上値抵抗帯に急接近』を意味。

➋一方、中長期的な下落圧力が俄かに減退したとの兆候もまた観測されていないため

今後も「更なる上昇を阻み・押下げる力が次第に強まってゆく」との想定を継続。

なお、6週前から縮小傾向に転じ前週には1.59円まで縮小していた週間レンジは、

先週3.56円と大幅に再拡大。現水準からの更なる上昇はピークアウトへの急接近を

意味する上、本邦GW中の薄商いも手伝い当面は変動率の高止まりが想定される。

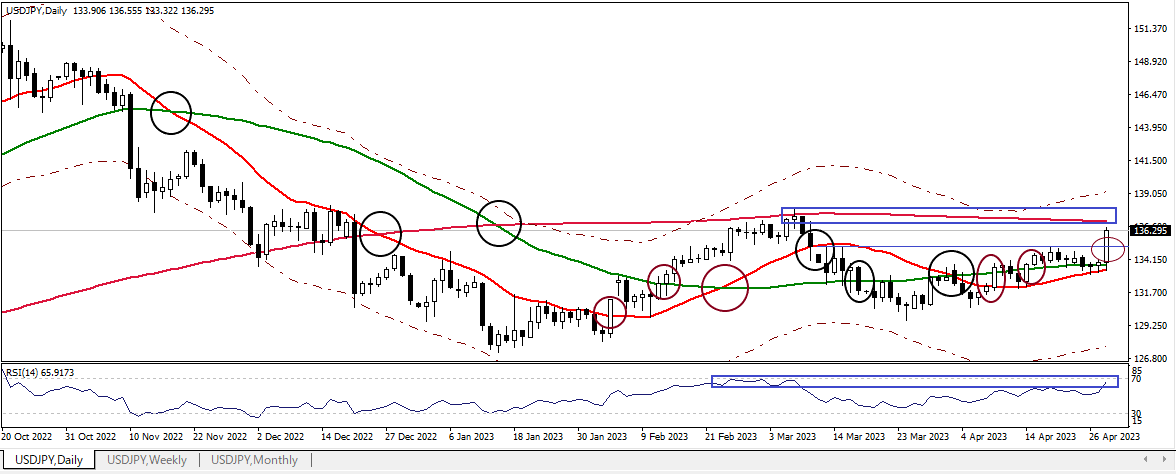

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月程度)の方向性:更なる上値トライ継続も今後は上値抵抗も増幅

●チャートの黒い〇は下落、エンジの〇は上昇のサイン。中期的には下落トレンドに

あると思われるがここ2週はほぼ[21MA]と[52MA]超の水準で推移。更に、強力な上値

抵抗線としていた135.30水準をあっさり突破し、上昇圧力の継続を強く示唆。

●一方、鉄壁とも考えられる [200MA]に急接近しているため、ここからの更に強力な

上値抵抗帯と目される水準(青い□の領域)の突破には相当の困難が想定される。

●先週の急上昇に伴いRSIも急伸し(55.4⇒65.1)、2月下旬~3月上旬のピークアウト

領域(青い□の部分)に突入。上昇過熱を示す70超に接近し、下値余地は大幅に拡大。

>>>想定レンジ=今週:133.50~137.85 、今後1ヶ月:131.25~138.60 =

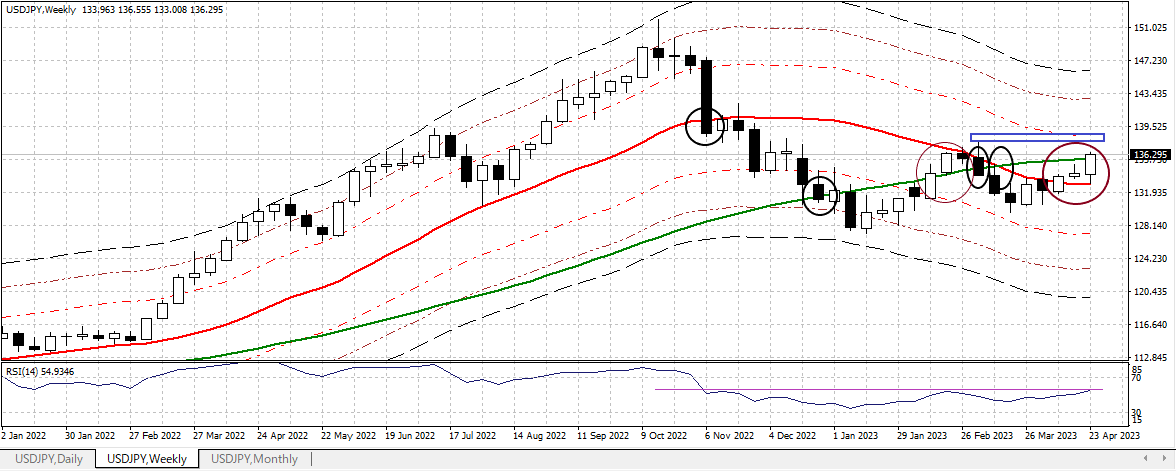

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド」&「52MA」、RSIを付記

中期(1か月超~半年程度)の方向性:「52MA」をも突破も強力な上値抵抗帯に急接近

●チャートの黒い〇は下落、エンジの〇は上昇のサイン。中期的には下落トレンドに

あるものの先週は[21MA]と[52MA]を終値で共に突破(前回2月は[21MA]突破に失敗)。

短期的な上昇圧力の強さと当面は継続の可能性が高いことを強く印象付けた。

●一方、直近半年はタッチしたこともない[21MA+4.32%]に急接近しているため、

更に強力な上値抵抗帯(青い□の領域)の突破には相当の上昇エネルギーが必須。

●先週の急上昇に伴いRSIも続伸し(54.9)、前回ピークアウトした2月第3週や

昨年急落した11月第2週の水準にまで回復(面合わせ)。同時に下値余地も拡大。

>>> 今後6か月間の想定レンジ = 125.40~135.75 ⇒ 127.50~138.60 =

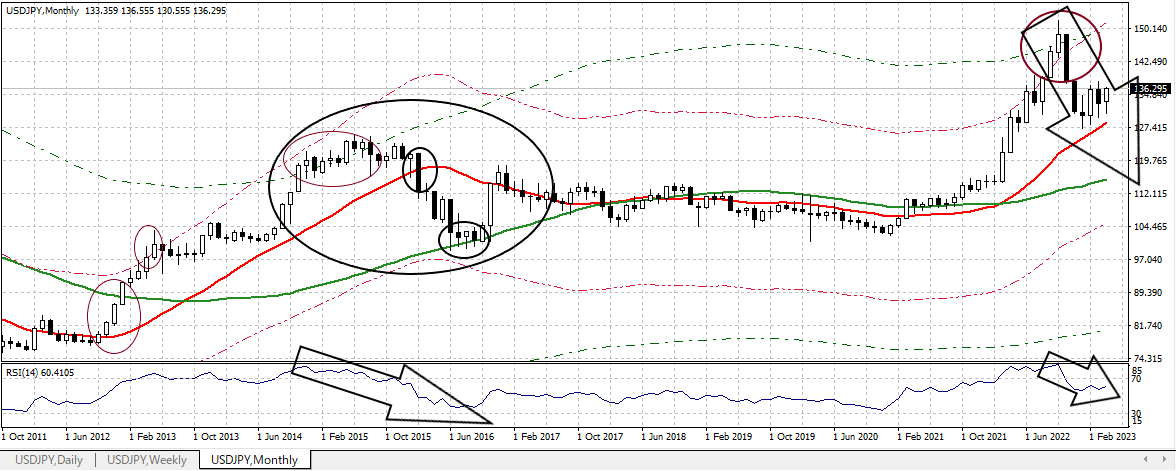

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~年単位)の方向性:4月は上昇圧力の渋とさを示唆も下落傾向に著変なし

●昨年10月は20MA+18%と60MA+30%を同時に上回る未曽有の異常過熱状態だった

●一時85超まで過熱のRSIは現在中立領域に位置(60.4)も依然低下余地は大きく残存

>>>異常状態からの反落だけに少なくとも20MA⇒60MAに向けて次第に下落へ

>>> 今後1年間の想定レンジ = 119.70~135.75 ⇒ 122.10~138.60 =

ファンダメンタルズ分析判断:簡略版

●昨今の流れを踏襲し、先週の米国経済指標も強弱混在。

ただし、インフレの根強さや(市場の事前予想を上回った経済指標での)米経済の回復力を

警戒する(FRB高官の)タカ派コメントの一方、米景気鈍化を懸念する見方も着実に増加。

これで、今週のFOMCでの0.25%の追加利上げはほぼ織り込まれる恰好となった一方で、

市場金利は前週比で低下気味の推移となっている。

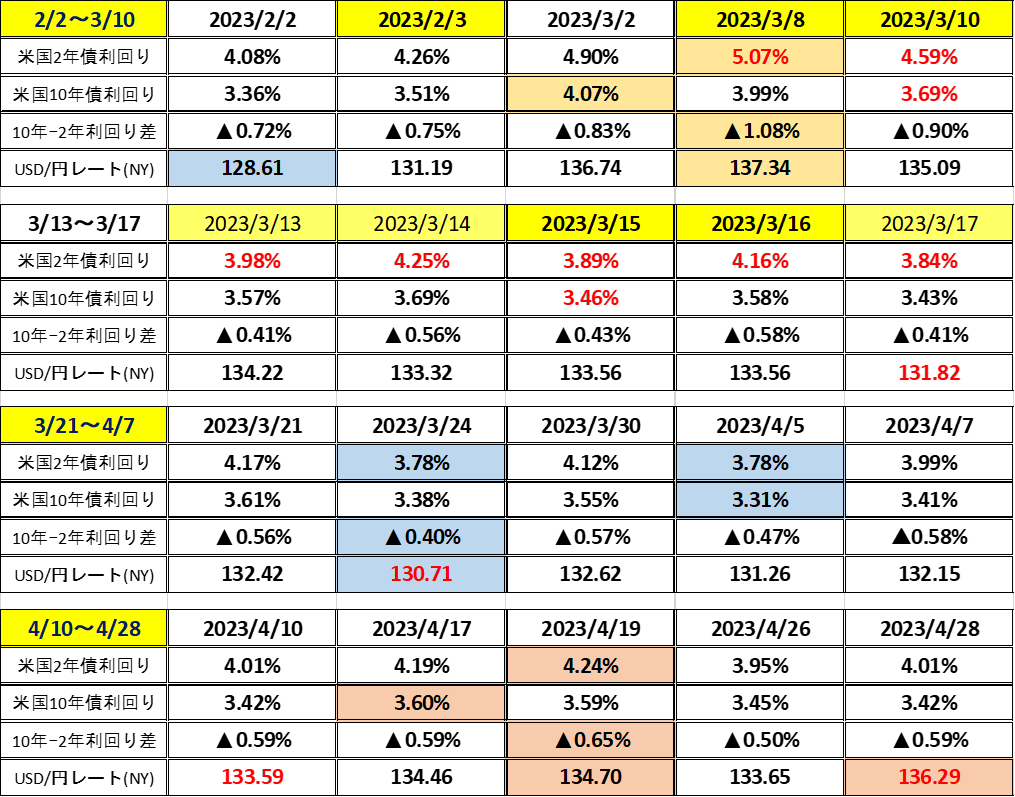

●以下は、直近3ヶ月弱の2年・10年の債券利回り推移を中心に抜粋したもの。

<赤フォントは前日比で大きく変化(±0.25%以上or±1.3円以上)したもの>

>>2年債利回り/逆イールドの幅は3/24をボトムに緩慢ながらも上昇気味の推移に転換

●昨年後半には急速な利上げに併せ銀行の貸し出し態度の厳格化が進んでいたが、先般の

金融システム不安の拡がりを背景にその厳格化は一段と加速する見通しとなっている。

逆イールドが織込む景気後退度合の再拡大はこうした要因を反映したものと思われる。

●また、実態経済が景気後退に陥りつつある兆候はそこかしこに現れ始めており、年後半

からの「FRBの金融政策が引締めから緩和(利下げ)へ転換」の可能性も高まりつつある。

●一方で、事前予想より良好な米経済指標も依然として見受けられることから『今後想定

される米景気の後退度合いは比較的軽微なものに収まる』との見方も根強いことに加え、

上記の『金融緩和への政策転換』期待が市場のリスク選好度合いを高めている模様。

●本邦においてはインフレ対応では金融/財政の両面で有効な施策を打てなかったため、

インフレに呻吟する苦境は主要先進国の中で今後最も長引くものと推察される。

日銀は先週末の金融政策決定会合で(市場の事前予想通り)「長短金利操作のイールド

カーブコントロール(YCC)を含む現在の金融緩和策の維持」を決定したが、従前より

指摘の通り『更なる金融緩和余地はほぼ皆無に近い』ことは明白だと考えている。

したがって、植田総裁での新体制においては「現在の金融緩和スタンスを維持」を

標榜しつつも、我が国の金融政策が「正常化」に向けて漸進してゆかざるを得ない

ことだけは間違いないと考えられる。

●もちろん、実際のUSD/円相場の動向は米金利など海外情勢にも大きく依存するものの、

日銀の金融政策調整リスクはUSD/円の上昇を阻み、今後の中短期的な下振れ余地を拡大

させる要因となりえよう。

●なお、繰り返し主張している通り「我々の中長期的大局観」は以下の通りで著変なし。

『FRBの超タカ派姿勢と米ドル金利上昇』を最大の原動力にしてきた昨年10月までの

『USD高/円安局面は、大きな流れとしてすでに反転』しており、仮に今後断続的に

ドルが買い戻されたとしても『その上値は重く、140円は見た目より遥かに遠い』

お詫び:今週のファンダメンタルズ分析判断も、筆者都合により簡略版のみの掲載とさせて

いただきました。

ようこそ、トレーダムコミュニティへ!