Executive Summary

- 2月27~3月3日週のドル円の変動幅は1円84銭にとどまり、その前の週の2円60銭から縮小した。米10年債利回りが約3カ月ぶりの4%に乗せ、ドル円はつれて一時137.10円と22年12月以来の高値をつけたが、終値ベースでは135円後半へ押し返された。結果、前週は終値で、2022年10月21日の高値151.94円と23年の1月16日の安値127.22円の3分の1戻しにある136.60円を超えられなかった。

- ドル円は今後3週間、重要イベントが目白押しで、乱高下する可能性に留意しておきたい。ひとまず、今週は3月7日と8日、パウエル米連邦準備制度理事会(FRB)議長の金融政策に関する議会証言を予定する。米2月雇用統計を3月10日、米2月消費者物価指数(CPI)を同14日に控え、3月21~22日開催の米連邦公開市場委員会(FOMC)での利上げ幅について、0.25~0.5%の間で柔軟性を持たせる発言となりそうだ。直近のFed高官の発言を踏まえ、バランスの取れた内容に終始するだろう。

- 一方で、3月9~10日は黒田総裁最後の日銀金融政策決定会合を控える。一部では、イールド・カーブ・コントロール(YCC)の修正や解除に踏み切るとの見方が根強い。仮に実現すれば、ドル円に下値圧力を加えそうだが、無風なら素直に米2月雇用統計などの結果に振らされそうだ。

- 以上を踏まえ、今後1週間のドル円の上値の目途は2022年12月20日の高値137.48円に近い137.50円と予想する。下値は、20日移動平均線がある134.30円が目途として意識される。

今週の為替相場の振り返り=米金利につれドル円は137円乗せも、その後失速

【2/27-3/3 のドル円レンジ:135.26~137.10円】

・2月27日~3月3日週にドル円の値幅は1円84銭にとどまり、その前の週の2円60銭から縮小しただけでなく、ドル高・円安の展開から切り返した。同週の終値は135.83円と、2022年10月21日の高値151.94円と2023年の安値127.72円の38.2%戻しにあたる136.50円をクリアに抜けられず。週足でみると、1月16日週から6週続伸した後、2月27日週に下落に反転した。

・タカ派の最右翼として知られるミネアポリス地区連銀のカシュカリ総裁が3月1日、0.25%と0.5%利上げいずれの利上げ幅に対し「オープン」と発言したため、米10年債利回りが3月1日に4%を超えるなど米金利の上昇に押され、ドル円もつれて上昇した。

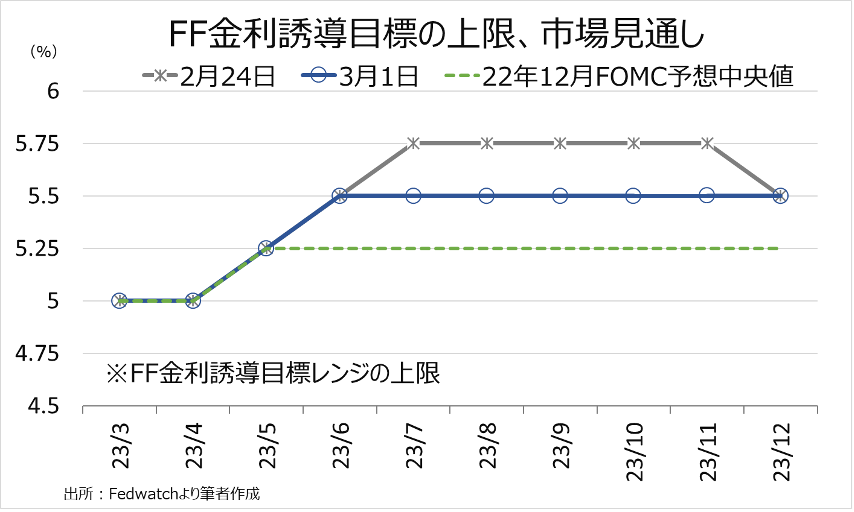

・FF先物市場で、3月、5月、6月に加え7月の米連邦公開市場委員会(FOMC)まで0.25%ずつ、4回連続で合計1.0%の利上げを行うとの観測が高まっただけでなく、年内利下げ期待が払しょくされ、米金利とドル円の上昇を促した。

チャート:3月1日時点でのFF先物市場での利上げ観測

・3月2日、ドル円は22年12月20日以来となる137円を突破し、一時137.10円をつけた。しかし、同日にハト派寄りと目されるアトランタ地区連銀のボスティック総裁が「0.25%利上げを支持」と発言してから、徐々にドル円は売りが優勢に。3月3日には、米2月ISM製造業景況指数が前月を下回ったほか、米2月総合PMIも速報値を下回るなど、1月分の経済指標より芳しくない結果となったことでドル円は135円台へ下振れした。

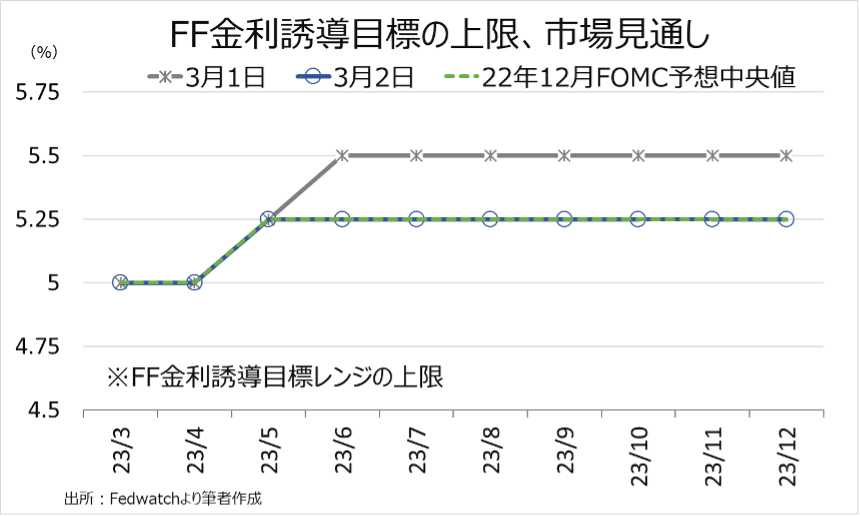

・合わせて、FF先物市場での利上げ織り込み度も、3月、5月、6月の3回連続、合計0.75%の利上げの見方に戻したが、年内は据え置きとの観測を維持した。

チャート:FF先物市場、3月2日の利上げ観測は年内3回連続で利上げを行い、FF金利誘導目標を5.25~5.5%で据え置きとの見方に傾く

チャート:ドル円の日足チャート、3月2日に137円を突破もその後は上げ幅を縮小(白い枠が2月27日週の動き)

主な要人発言

・Fed高官からは、堅調な米景気動向を示した米1月個人消費支出などの指標結果の流れを受け継ぎ、利上げ継続の必要性を説く発言が優勢だった。欧州中央銀行(ECB)からは、ラガルド総裁やデギンドス副総裁など、利上げ継続の可能性を示唆する発言を確認したものの、引き続き独連銀総裁やクロアチア中銀総裁、エストニア中銀総裁がタカ派寄りだった半面、仏中銀総裁や伊中銀総裁は今後の利上げ幅に慎重な姿勢を表明した。日本からは植田日銀総裁候補を始め日銀正副総裁の発言を確認するなか、引き続き現状の緩和策が適切との見解が示された。

ようこそ、トレーダムコミュニティへ!