目次

Executive Summary

- 4月17~21日週、ドル円は約5週間ぶりに135円の大台に乗せ一時135.14円をつけた。しかし、ドル円の変動幅は1円54銭と、その前の週の2円22銭から縮小、年初来で最も小幅な値動きとなった。

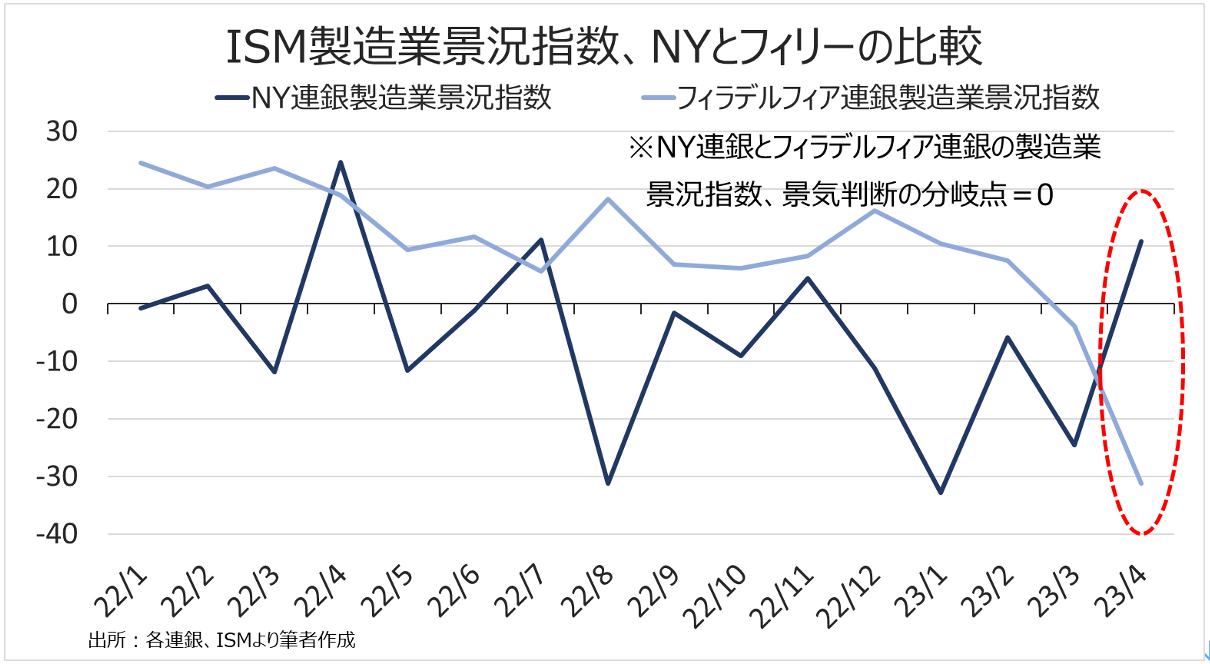

- ドル円は週初、予想外に分岐点のゼロを超え急伸した米4月NY連銀製造業景況指数に反応して上昇。さらに、ブルームバーグが日銀の緩和修正に慎重と報じたほか、英3月消費者物価指数を受けた米欧金利上昇に伴い、ドル円は一時135.14円と約5週間ぶりの高値をつけた。しかし、以降は米4月フィラデルフィア連銀製造業景況指数など弱い指標を意識し、134円前半で週を終えた。

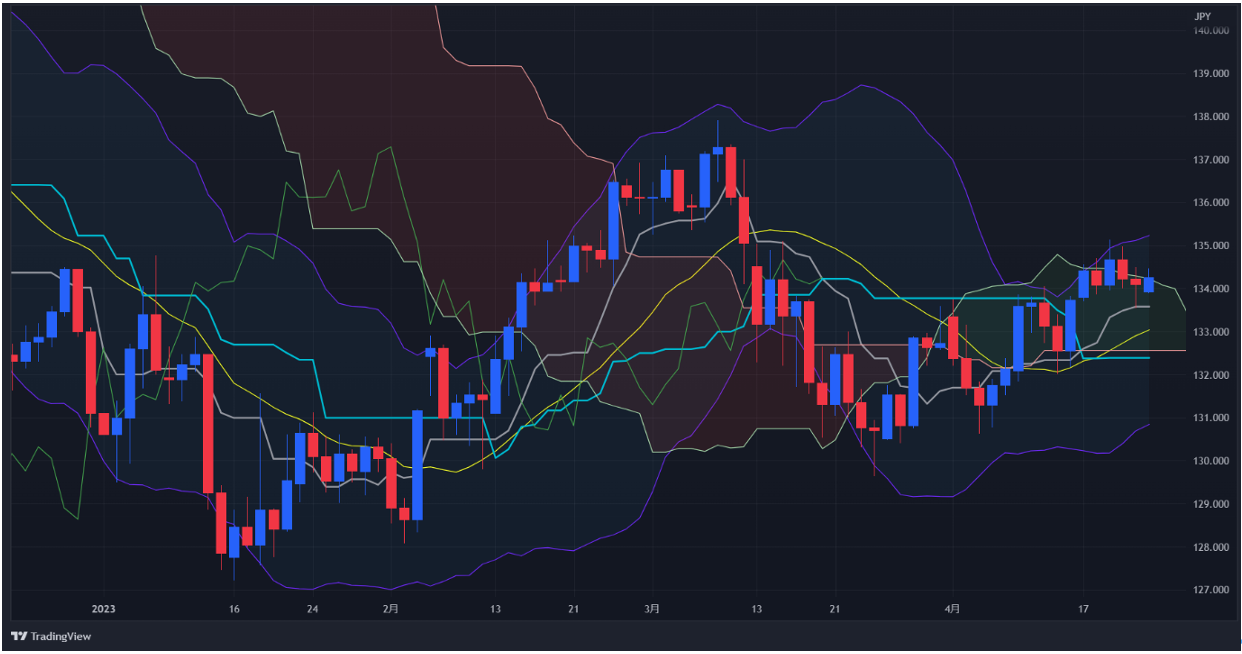

- テクニカル的にみると、ドル円は三角持ち合いから上方向に脱しつつある一方で、2022年10月高値と2023年1月安値の半値戻しが遠い状況。さらに、日銀がデフレの四半世紀を検証すると伝えられており、政策変更を示すものではないとされるが、過去のケースでは検証・点検の結果発表時に政策措置が講じられてきた。

- 米国の金融政策に視点を移すと、米連邦準備制度理事会(FBR、Fed)高官から少なくともあと1回の利上げを見込む声が聞かれるなか、バイデン政権関係者からは“利上げ不要”を示唆する発言が飛び出しつつある。バイデン政権にとっての経済政策の最優先課題が物価高抑制から、信用収縮に伴う景気後退回避にシフトするなら、過去の例を踏まえるとFRBが配慮しないとも限らない。今週の上値の目途はボリンジャー・バンドの2σの135.20円、下値は20日移動平均線がある132.40円と見込む。

1. 先週の為替相場の振り返り=ドル円、一時約1カ月ぶりに135円台を回復

【4/17-21のドル円レンジ:133.55~135.14円】

・(週の総括)4月17~21日週のドル円の値幅は1円59銭と、その前の週の2円22銭から縮小した。値幅こそ年初来で最も小幅だったものの、前週に続き上値を切り上げ一時約1カ月ぶりに135円台を回復。ただし、上昇のエネルギーは限られ、135円突破後は失速。133円半ばへ下落した後で、134円前半で週を終えた。

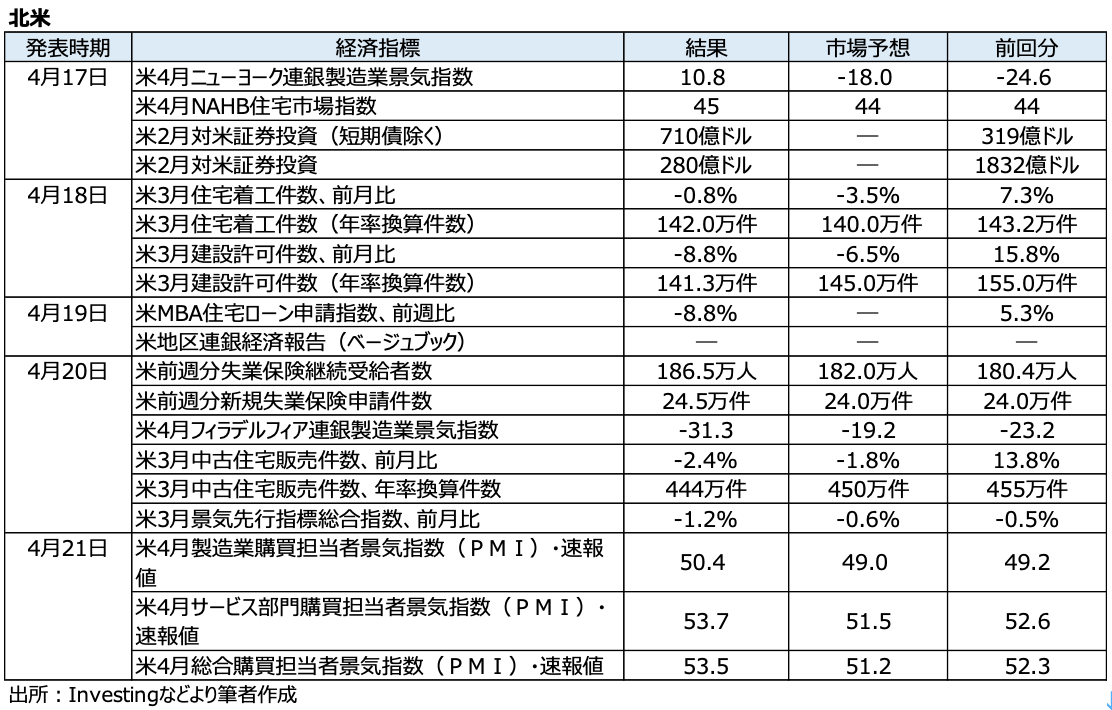

・4月17日、米4月ミシガン大学消費者信頼感指数・速報値で1年先インフレ期待が前月か1%ポイントも上昇した流れを受け継ぎ、ドル円は上値追いの展開。米4月NY連銀製造業景況指数が10.8と、市場予想の-18.0だけでなく前月の-24.6からも急伸し、米利上げ継続観測が強まると、ドル円を押し上げた。

・4月18日には、タカ派のセントルイス連銀総裁が「制約的な政策金利は5.5%から5.75%の範囲と見込む」と発言するなど、利上げ継続姿勢を示したため、前日までの米指標の強含みもあって上方向を維持。

・4月19日には、英3月消費者物価指数(CPI)が市場予想を上回り対ポンドで円売りが加速したほか、一部報道で「4月の日銀金融政策決定会合でのイールド・カーブ・コントロール(YCC)修正について、日銀内で慎重な意見が広がっている」との報道を受け、ドル円は一時135.14円と約1カ月ぶりの水準へ上昇した。

・4月20日は逆に、弱い米指標結果が並びドル円を押し下げた。米新規失業保険申請件数は前週比で小幅ながら増加し、米4月フィラデルフィア連銀製造業景況指数が-31.3と、市場予想の-19.2と前月の-23.2から急低下した。さらに米3月中古住宅販売件数が市場予想以下だった上、中古住宅価格の中央値が前年同月比で0.9%下落し、2012年1月以来、約11年ぶりの大きさを記録以来の落ち込みとなった。

チャート:NY連銀製造業景況指数は、フィラデルフィア連銀製造業景況指数と比較し振れが大きく、また製造業活動が占める経済規模はフィラデルフィア連銀の方が大きいという特徴あり。

・4月21日には、一時133.55円と約1週間ぶりの水準へ下落も、米4月総合購買担当者景気指数(PMI)速報値が53.5と22年5月以来、11カ月ぶりの高水準となったため買い戻され、134円前半で週を終えた。

チャート:ドル円の日足チャート、ボリンジャー・バンドの2σの水準で上げ渋り(白い枠が3月27日週の動き、ボリンジャー・バンドの2σは紫の枠の上限)。

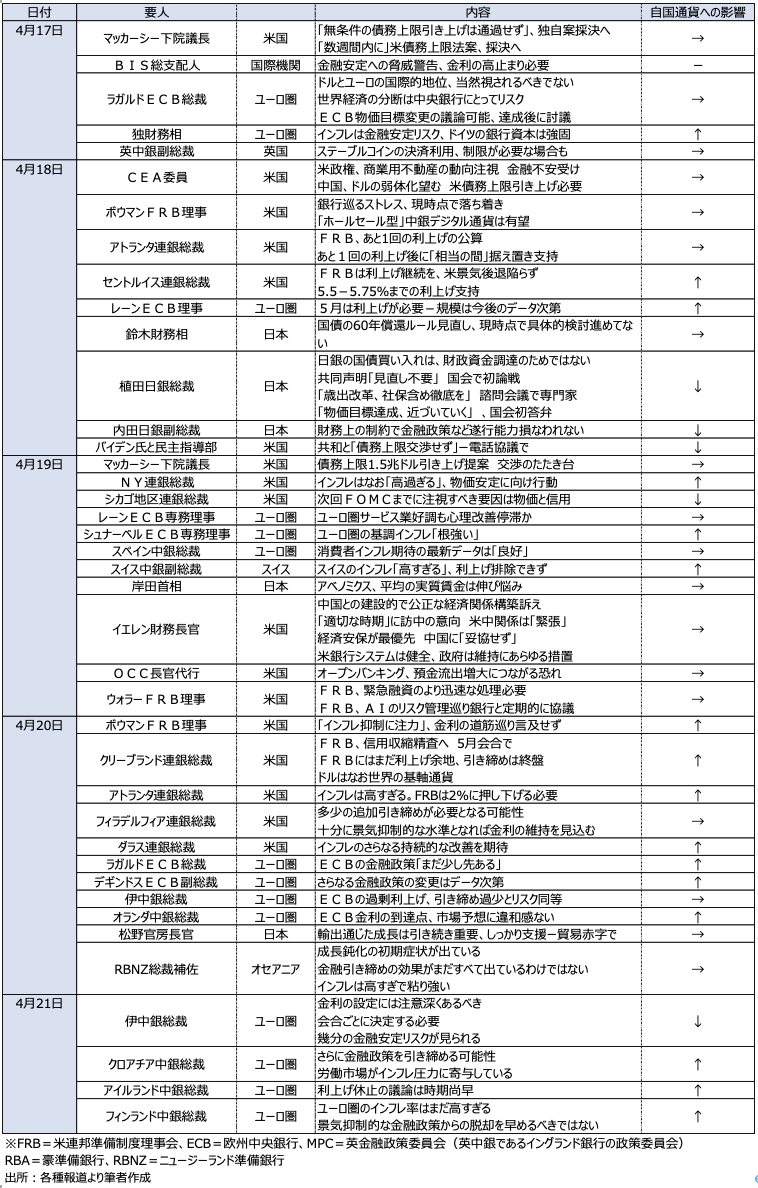

2. 主な要人発言

・米国のFed高官からは、あと1回の利上げだけでなく、複数回の利上げを支持する発言もみられた。欧州中央銀行(ECB)当局者の発言は、引き続き利上げ方向を打ち出すも、意見はまちまちで、ややタカ派が優勢といった印象。その他、日本では植田日銀総裁が政府・日銀の共同声明につき見直し不要との見方を寄せた。

3. 主な経済指標結果

〇米国の経済指標⇒4月の製造業景況指数は、NY連銀製造業景況指数とS&Pグローバルの製造業PMIが改善した半面、フィラデルフィア連銀製造業景況指数は急落するなど、まちまちだった。住宅指標も、強弱ミックスとなり、米3月住宅着工件数は市場予想を上回ったが、米3月中古住宅販売件数は市場予想以下にとどまった。

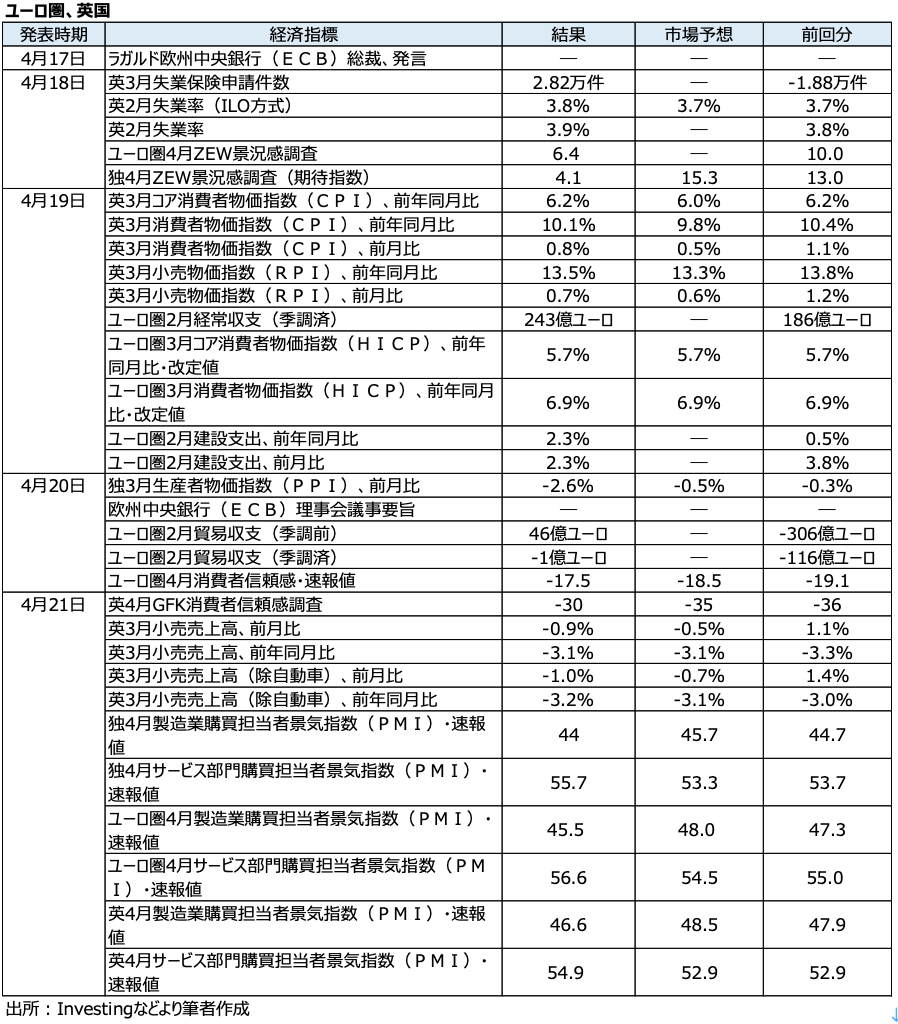

〇欧州の経済指標⇒ユーロ圏3月消費者物価指数は(HICP)改定値は、市場予想通りの結果になった。独4月AEW景況感指数は市場予想を大きく下回ったが、ユーロ圏及びドイツの4月製造業、サービス業のPMIなどは市場予想を上回った。逆に英3月CPIは市場予想を上回り、インフレ高止まりから利上げ警戒感が高まった。

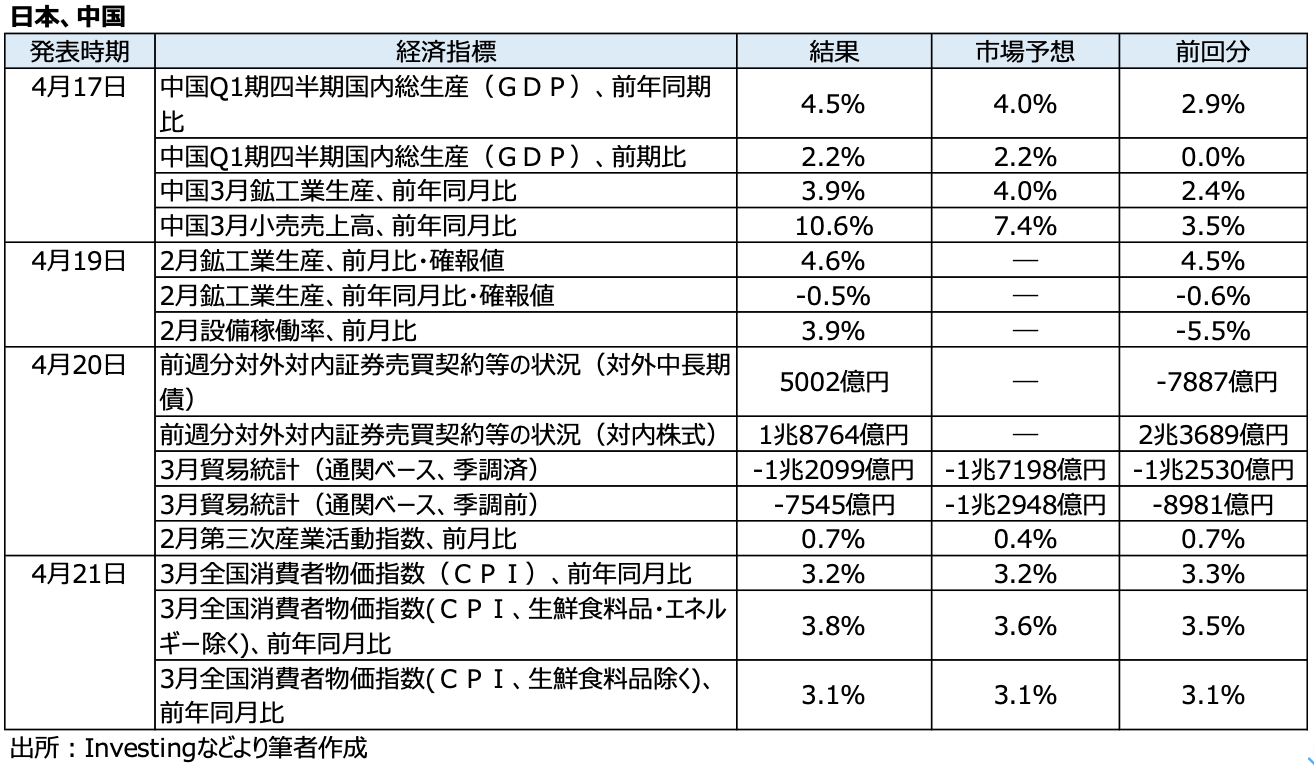

〇日本と中国の経済指標⇒本邦3月全国消費者物価指数は市場予想通りにとどまり、インフレには落ち着きが見られ、日銀が緩和修正を急ぐ必要性が低下した。中国1~3月GDPや3月小売売上高は市場予想を上回ったが、ゼロ・コロナ政策の反動との見方もくすぶる。

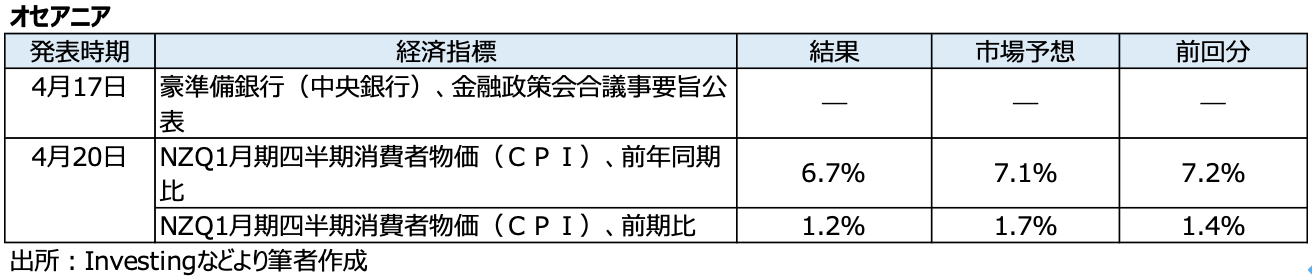

〇オセアニアの経済指標⇒NZのインフレ率は鈍化した。RBAの議事要旨によれば、据え置きを決定したもののインフレ動向を受け利上げも議論されたことが判明、インフレ高止まりでは追加利上げの余地を残した。

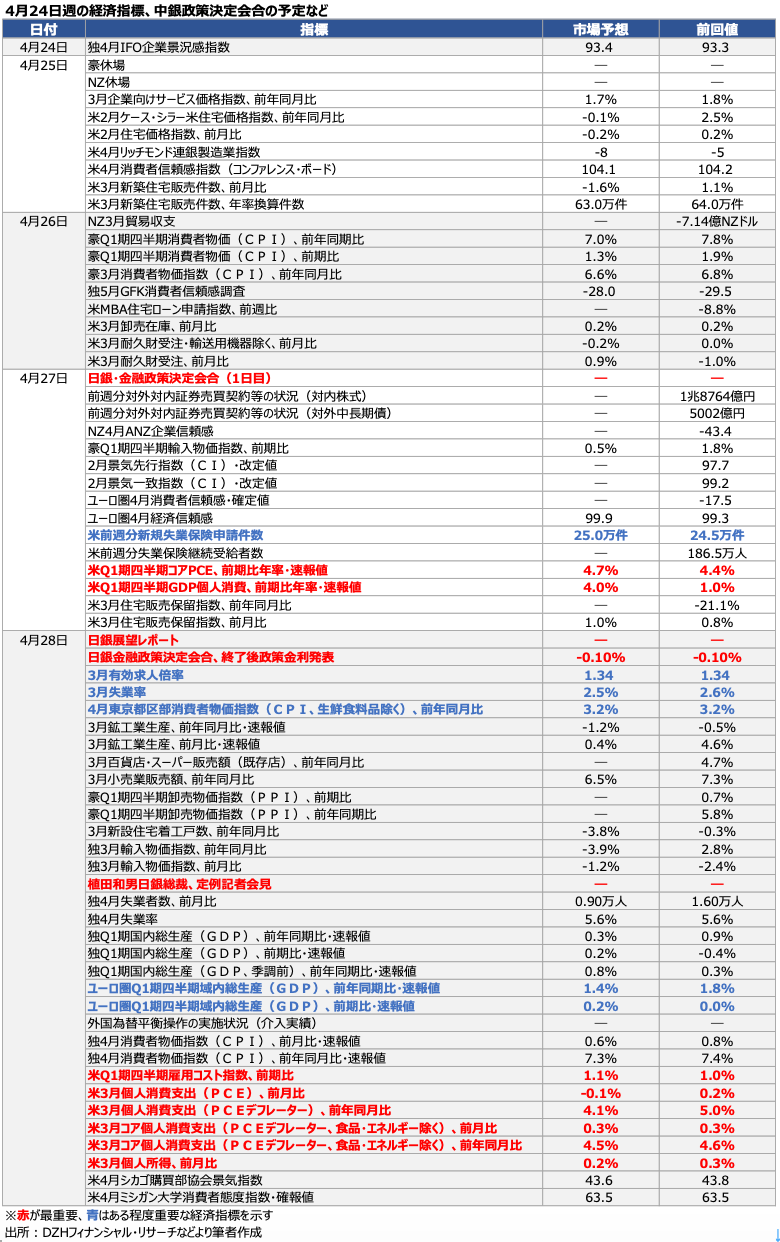

4. 今週の経済指標予定

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

5. 為替見通し:ドル円、日銀の政策修正や米利上げ終了にらみ上昇余地狭く

【4月24日~4月28日週の為替予想レンジ:132.40~135.20円】

ドル円は、5月2~3日開催の米連邦公開市場委員会(FOMC)での0.25%利上げが織り込まれるなか、135円台を回復した。ただし前述したように、上昇過程で値幅がさらに狭まっている。前週は1円59銭と、その前の週の2円22銭から一段と縮小した。

テクニカル的には、前回のレポートで紹介した三角持ち合いの状態から離れ、上昇余地がありそうに見える。

チャート:ドル円2022年10月からの日足、白い線が上昇と下降のトレンドライン

ただし、ドル円が明確に上昇トレンドに入った否かを見極める上で、2022年10月の高値151.94円と2023年1月16日の安値127.22円の半値戻しにあたる139.56円を抜けるかが重要視されよう。3月8日に137.91円まで上昇した後は再び130円割れへ振り落とされ、足元の134円前後の水準に至るなど、なかなか半値戻し達成に至っていない。

チャート:ドル円、半値戻しに至らず

問題はドル円の上昇余地だが、筆者は引き続き限定的と見込む。理由は3つで、1つ目にFRBによる利上げが終盤に近いことが挙げられよう。タカ派の最右翼の一人として知られるブラード・セントルイス連銀は足元のFF金利誘導目標レンジを0.5%上回る5.5-5.75%の利上げが必要との見方を示したが、これに追随するFed高官は極めて限定的で、「複数回(some)」の利上げを支持する程度にとどめている。この表現は、日本語と違って1回も含まれるので、注意が必要だ。

2つ目に、植田新総裁体制での日銀の金融政策の舵取りがある。植田総裁の発言を踏まえれば、現時点で緩和修正に慎重姿勢だが、現状の政策が永続するわけではない。4月23日には、産経新聞が27~28日開催の金融政策決定会合を控え、日銀が四半世紀にわたる長期的な視点から、金融緩和策の点検・検証を実施する方針と伝えた。

過去を振り返ると、2016年7月に異次元緩和の“総括的な検証”を実施し、同年9月に結果を発表した。2020年は12月には“(金融緩和の)点検”を行うと明らかにし、同年3月に発表した経緯がある。産経新聞によれば過去2回より、さらに長期間になることが想定されるという。

それでも、その後に政策変更が講じられたことは、特筆に値する。例えば、2016年9月には、米10年債利回りがゼロ%近辺で推移するよう、長期国債を買い入れて利回り水準を操作するイールド・カーブ・コントロールが導入された。また、2021年3月には、①YCCの変動幅を±0.2%→0.25%へ引き上げ、②ETF買入れのTOPIX連動型のみへ修正した。

産経新聞は、今回の「日本経済や金融政策の変遷を記録として残す意味合いが強く、政策変更を伴う可能性は低い」と伝えている。ただ、過去を検証した後で、植田氏率いる日銀が近い将来、緩和修正を必要と判断しないとも限らない。4月会合での緩和修正の可能性は想定しづらいが、世界景気が悪化していない限り、将来的な緩和修正を行う余地を残し、ドル円の上値を抑える要因となりうる。

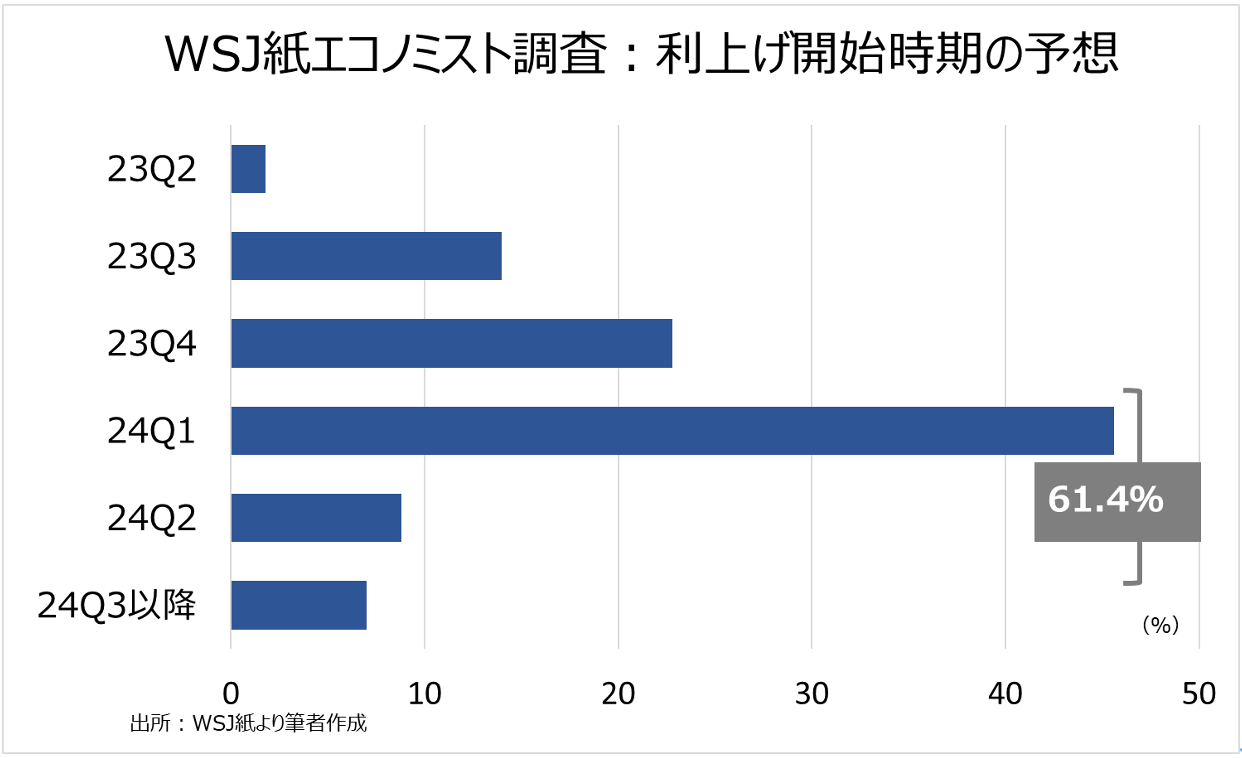

最後に、バイデン政権の閣僚並び関係者の姿勢の変化が挙げられる。その前に、エコノミストとトレーダーのFRBの利下げ見通しが分かれている点について取り上げたい。ウォール・ストリート・ジャーナル(WSJ)紙が4月7-11日、つまり米4月ミシガン大学消費者信頼感指数・速報値の発表前に行ったエコノミスト調査によれば、エコノミストの61.4%は年内の利下げを予想していないことが分かった。インフレ高止まりがその背景にあり、2023年のインフレ見通しは3.5%と、前回1月の3.1%から上方修正されていた。

チャート:WSJ紙調査、エコノミストの61.4%は年内の利下げを予想せず

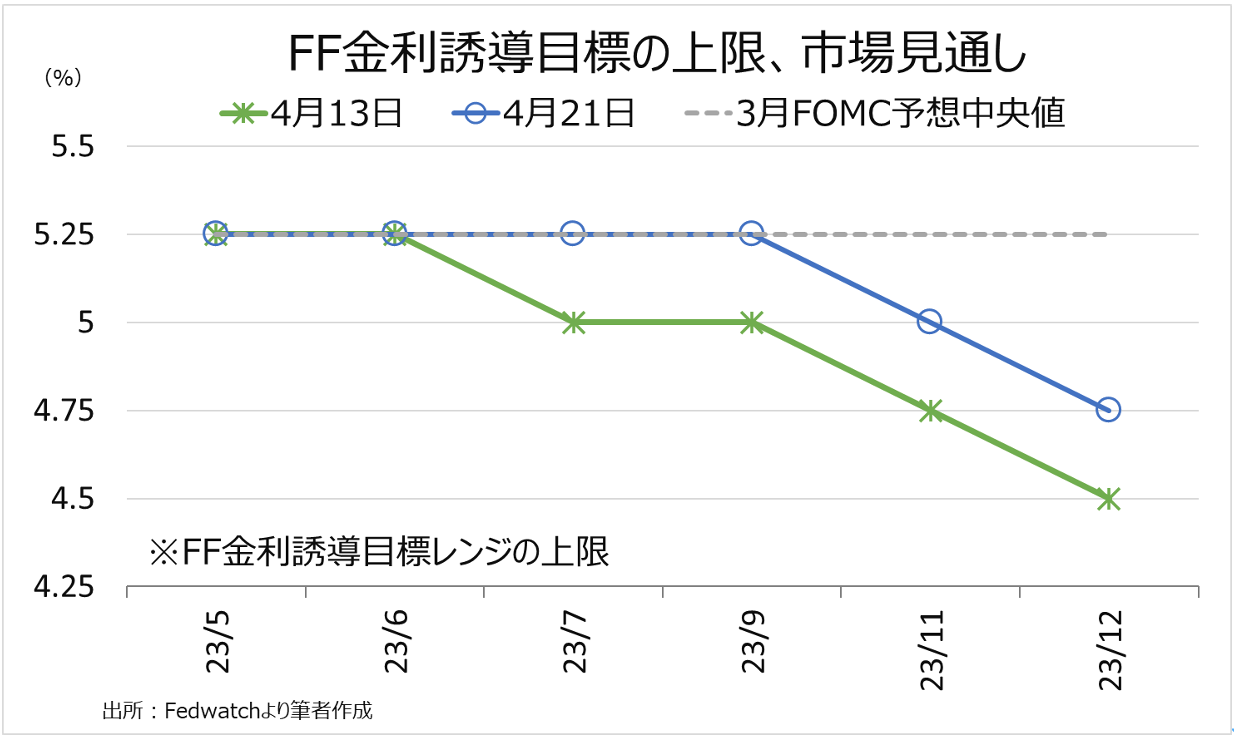

一方で、トレーダーの金融政策見通しを反映したFF先物市場では、4月21日時点で11月と12月、年2回の利下げの予想が優勢だ。エコノミストはインフレ高止まりを懸念するが、トレーダーは金融不安などを経由した景気減速・悪化に伴う利下げ転換を織り込んでいるようだ。

チャート:FF先物市場、年内2回の利上げの見方に傾斜

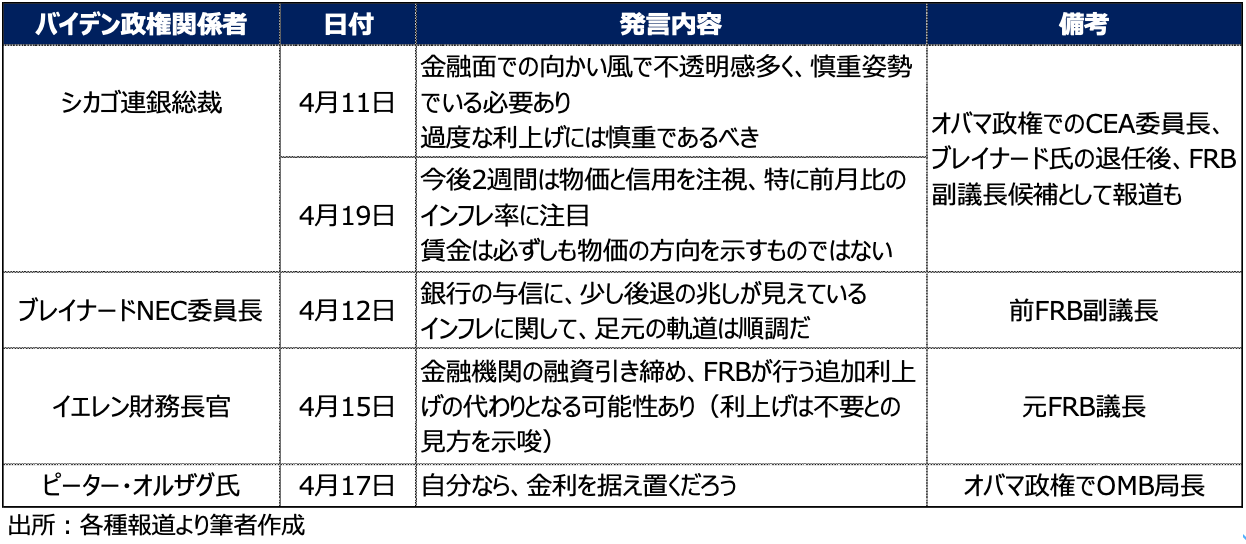

少なくとも、バイデン政権閣僚並びに関係者の発言は、足元で物価高抑制から信用収縮による景気後退回避へシフトしたようにみえる。オバマ政権で大統領経済諮問委員会(CEA)委員長を務め、1月にシカゴ連銀総裁に就任したばかりのグールズビー氏は、明確に物価と信用の動向を注視する姿勢を明確化した。バイデン政権の経済政策を担当するブレイナードNEC委員長は、米経済について堅調と述べつつ、銀行の与信が後退する懸念を表明。イエレン財務長官は、金融機関が貸し出し基準を引き上げることで資金需要が低下し、利上げを不要とするとの考えを示唆した。オルザグ元行政管理予算(OMB)局長は、はっきりと「自分なら利上げしない」と語った。

チャート:バイデン政権関係者、足元の発言

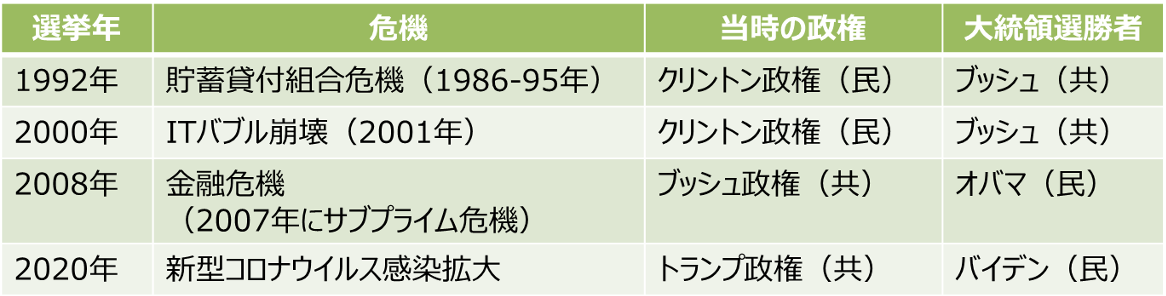

過度な利上げによって米大統領選イヤーの2024年に景気後退入りするリスクを回避すべく、バイデン政権がインフレ抑制に向け、FRBに慎重な舵取りを望み始め一枚岩でメッセージを送っているかのようだ。1992年以降、バブル崩壊後あるいは金融危機などが発生した年に米大統領選を迎える傾向があり、その度に現職あるいは与党候補が敗北してきた。バイデン大統領自身、そうした事実を知らないはずはない。

チャート:過去の米大統領選、バブル崩壊など経済状況との関係

もちろん、FRBは独立性を有している。ただ2021年11月、バイデン米大統領からFRB議長として再指名を受けたパウエル氏が真っ先に行ったことは、「インフレは一時的」の撤回だった。こうした過去を踏まえると、バイデン政権メンバーや米当局に近い人物の発言に留意すべきだろう。

以上の観点から、引き続きドル円が2022年秋のようなドル円上昇トレンドに入るとは想定していない。28日の日銀金融政策決定会合で大きな変更がなかったとしても、ドル円の上値は引き続き限られよう。また、今週は27日には米1~3月期実質GDP速報値、28日には米3月PCE価格指数など重要指標の発表を予定する。さらに翌週は5月2~3日にFOMC、7日に米3月雇用統計を控え、ドル円は上下に振れやすくなりそうだ。ドル円の上値の目途はボリンジャー・バンドの2σの水準がある135.20円、下値は一目均衡表の基準線がある132.40円と見込む。

チャート:ドル円の日足、20日移動平均線は黄色線、ボリンジャー・バンドの±2σは紫の枠。

6. 今週のトピック:進む米ドル離れ、保守系メディアは「醜い事態を招く」と警告

「#dedollarization=米ドル離れ」との言葉が3月28日、ツイッターでトレンド入りしました。理由は2つで、①中国とブラジルの中央銀行が、米ドルではなく自国通貨での貿易決済で協力する方針で合意、②中国と仏トタル、3月28日に天然ガス取引で初の人民元建て決済で合意――とのニュースが飛び交ったためです。

中国の米ドル離れは、米国債保有高の首位を2019年10月に日本に譲ってからずっと囁かれてきましたたが、ロシアによるウクライナ侵攻によって一段と加速し始めた感があります。1月時点での米国債保有高は8,550億ドルと、前月比では過去15カ月間で14回取り崩してきました。海外勢による米国債保有高のシェアでは13.2%と、2012年の25%の半分近くへ落ち込んでいます。

その間に、中露間で人民元取引が広がり、ロシアでの取引高ナンバーワンは人民元にシフト。さらに中国はサウジアアラビアとも石油取引の人民元決済を目指します。

米国と対立を深める各国以外でも、ドル離れが進みつつあります、インド太平洋で米国と緊密に協力するインドではカラッド財務相が3月15日、「インド準備銀行(中銀、RBI)が国内外の銀行60行、18カ国の銀行に対し、特別ルピー建てボストロ・アカウント(SRVA)の開設を承認した」と国会で報告しました。ボストロ・アカウントとは、銀行間取引で資金決済をおこなう決済口座を指します。インド国内メディア大手ファースト・ポストによれば、18カ国にはウクライナ侵攻による西側の経済制裁に直面するロシアだけでなく、ドイツや英国も含まれていました。

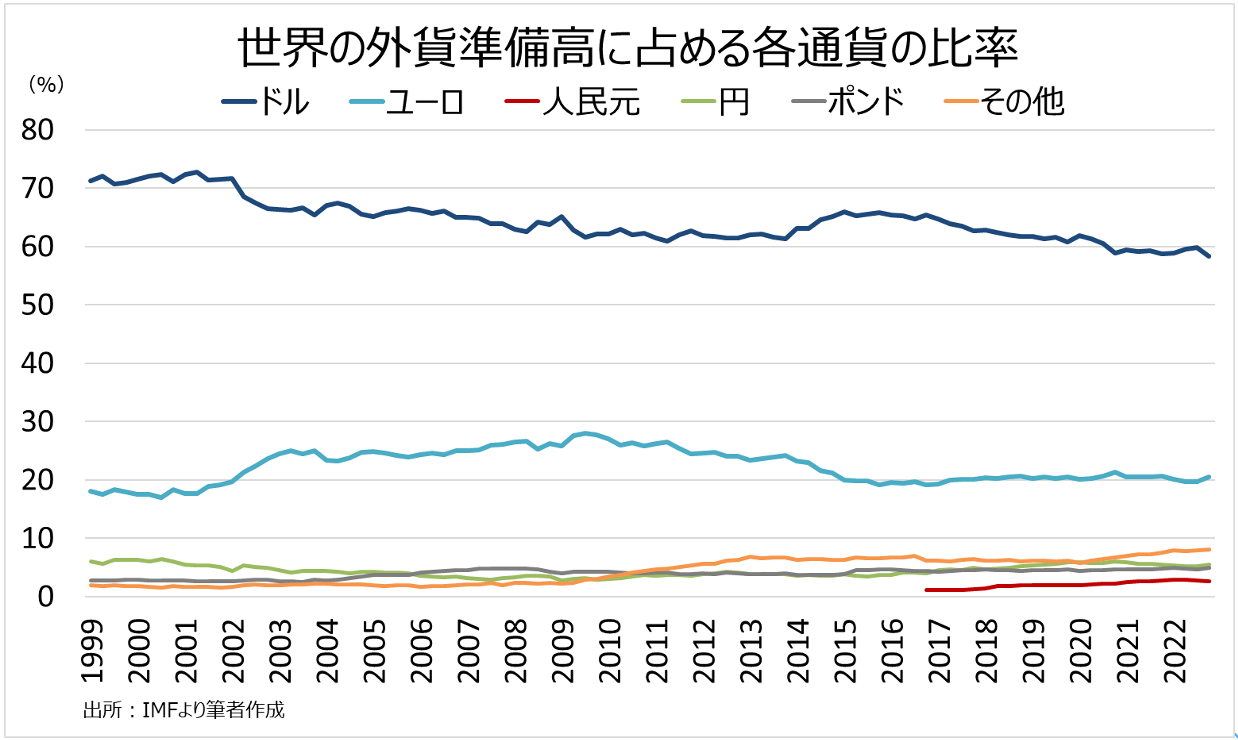

国際通貨基金(IMF)での統計でも、米ドル離れは一目瞭然です。2022年末時点で、外貨準備高の米ドルのシェアは58.4%と、1999年以降で最低でした。

チャート:外貨準備に占めるドルのシェア、58.4%と1999年以降で最低

FOXニュース・チャンネルの報道番組“タッカー・カールソン・トゥナイト”では4月6日、この問題を取り上げ、保守系の司会者のタッカー・カールソン氏はまず「ウクライナ戦争を受けた対ロシア制裁が米ドル離れの背景だ」と主張しました。さらに保守系のデイリ―・コーラーの記事を引用し、バイデン政権がインフレ加速で米ドルの価値を毀損しただけでなく、米ドルを武器にロシア中銀の米ドル準備高を凍結する前例を作ったと糾弾。米ドルの信用が失墜し外国人の米ドル離れを加速させ、価値を切り下げ「米国の貧困につながる」と警告しました。その上で、ウクライナ戦争を終結に導き、米債務を削減させるべきと説きます。

ちなみにFOXニュース・チャンネルの1日平均の視聴者数は2022年に前年比11%増の150万人と、7年連続で過去最高でした。さらに、番組別では前述の“タッカー・カールソン・トゥナイト”の1日平均視聴者数は303万人で、番組別でのランキングでは同じくFOXニュース・チャンネルの“ザ・ファイブ”に続いて2位。米国の保守派層はFOXニュース・チャンネルを視聴する傾向があるため、1位を堅持する状況です。ケーブルTV局別の1日平均視聴者数で2位はリベラル寄りのMSNBC(同19%減の73.4万人)、3位はCNN(同27%減の56.5万人)と、大きく水を開けます。

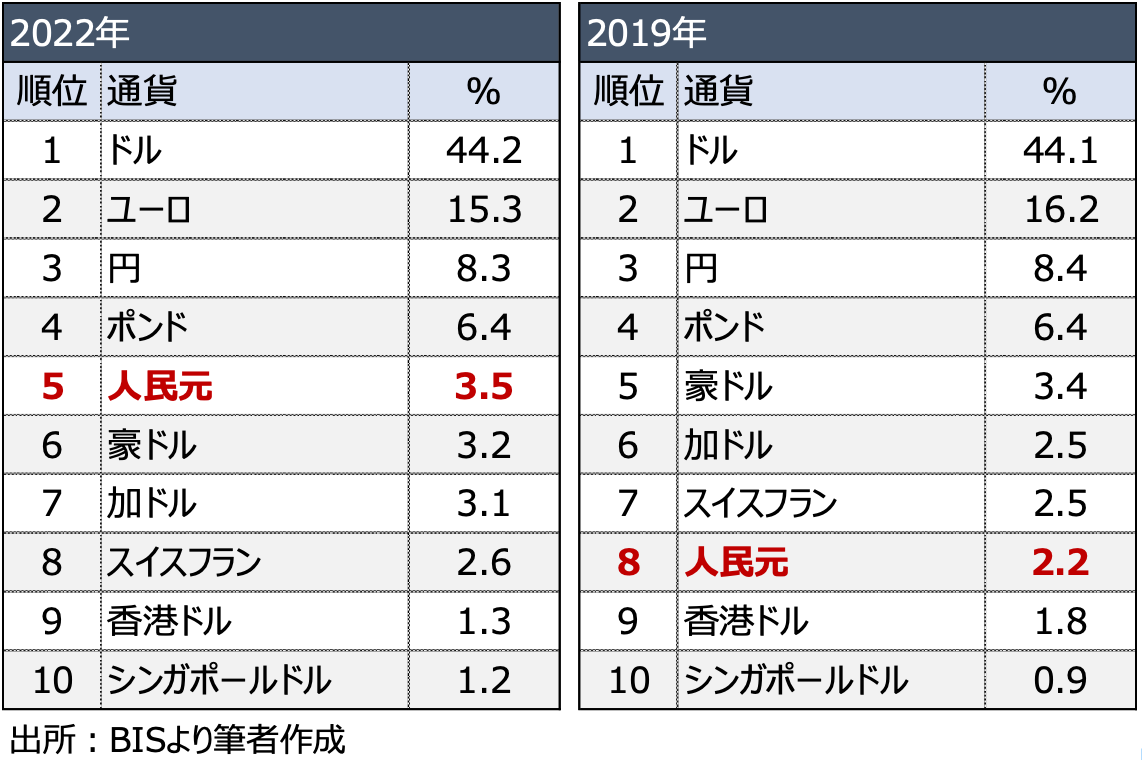

では、米ドルが基軸通貨から転落する日が近いかというと、現時点で微妙と言わざるを得ません。確かに、国際決済銀行(BIS)によれば、人民元の取引高は2022年に前回調査時点の2019年の8位から5位へ急上昇し、そのシェアも2.2%→3.5%へ上昇しました。ロシアによるウクライナ侵攻を受けた制裁懸念からエマージング国を中心に人民元建てへシフトしたといっても、米国の44.2%に挑むには未だ遠い状況。また、インドの台頭も見逃せません。

チャート:2022年は人民元のほか、原油高の影響で資源通貨のシェアが上昇した半面、ドルやユーロ、円などは低下

米ドルの優位性は即座に変わることはないでしょうが、留意しておくべきは米国の金融不安です。2008年9月のリーマン・ショックに続き米銀破綻、あるいは積極的な利上げによる商業不動産ローンが発火点となる米景気後退などという事態に見舞われれば、米ドルへの信頼は一段と低下しかねません。

ようこそ、トレーダムコミュニティへ!