現在、一日の取引高が世界中で10兆ドルを優に超えると推定されている外国為替取引。

数ある金融資本市場の中でも、外国為替市場は世界で最も規模が大きく、流動性も極めて高い上に(取引に関する規制がほとんどない)世界中の誰もが最もアクセスしやすい市場となっています。

この開かれた超巨大取引市場はどのような歩みを経て現在の姿が形成されたのか、1973年の『変動相場制』完全移行後の外為史上重要だと思われる出来事を振り返りながら、その歴史をご案内致します。

なお、紙幅の関係上「特に“USD/円相場”関連した国際的な出来事」を中心に回顧を行っております。

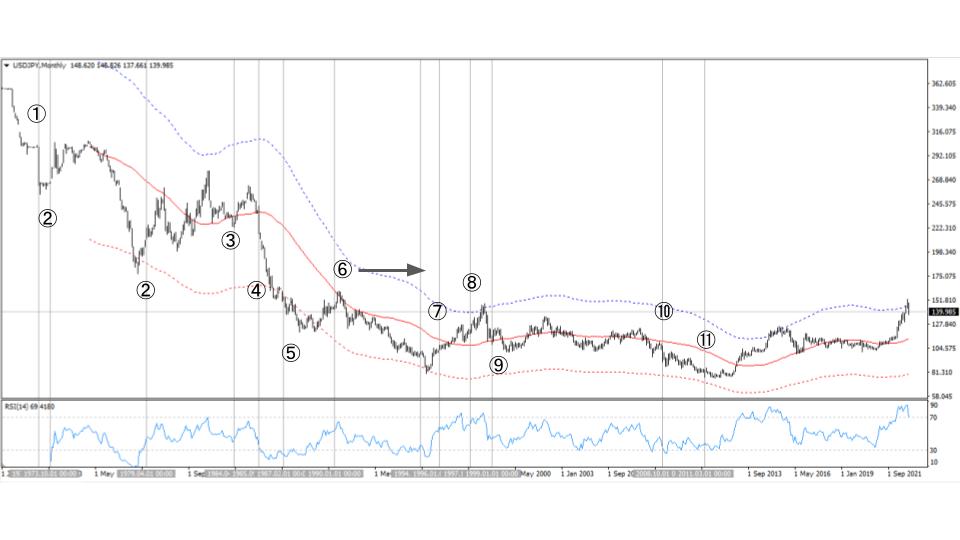

➊チャートは1970年以降の月足(ローソク足)の推移

➋60ヶ月(5年)の移動平均線と±30%のバンドを表示

➌70超/30未満で「買われ過ぎ/売られ過ぎ」を示唆するとされるRSI(相対力指数)を下段に表示

目次

① 1973年2月:『変動相場制』への完全移行

2度に亘る世界大戦を経て、19世紀に導入された『金本位制』が完全に崩壊した後、「ブレトンウッズ協定(注1)」に基づく『固定相場制』がひかれました。しかし、1ドル=360円という水準からスタートしたこの制度も当時のファンダメンタルズを反映した通貨価値の急速な変化に適応することはできず、その後1ドル=308円という 時代を経て、1973年2月より完全な変動相場制に移行しました。

変動相場制へ移行後20年以上の間、趨勢としてUSD安/円高が急速に進んだため、日本はそれまでのように、輸出によって大きな利益を得られなくなるという痛みを味わいました。しかし、日本の輸出企業は、為替の影響を受けにくい海外へ生産拠点を移し、効率的な生産体制を築くようになりました。

このように、変動相場制への移行は、日本企業が真のグローバル企業として発展するための構造転換を果たす重要な契機になったと考えられます。

(注1)ブレトンウッズ協定とは、第二次世界大戦後の国際通貨体制と経済復興の枠組みを定めた協定の通称で、国際金融機構についての協定である国際通貨基金協定と国際復興開発銀行協定の総称。1944年7月、アメリカのニューハンプシャー州ブレトンウッズで開催された。米ドルを基軸とした固定為替相場であり、1オンス35USドルと金兌換(ドルと金の交換を保証する)によって、米ドルと各国の通貨の交換比率(為替相場)を一定に保つことにより自由貿易を発展させ、戦後の西側諸国の経済の復興を支えた。この協定に基づいて確立した体制のことを、ブレトンウッズ体制という。

② 1973年10月/1979年4月:第一次/第二次オイルショック

1973年10月に勃発した第四次中東戦争をきっかけに、OPEC加盟参加国のうち6カ国が石油の公示価格を 3.01ドルから5.12ドルへ引き上げ、その後1974年1月には5.12ドルから11.65ドルへと引き上げたことや、原油生産の段階的削減、アメリカやオランダなどへの経済制裁(石油禁輸)を実施したことから、世界的に原油の供給がひっ迫し、価格が高騰しました(第一次オイルショック)。

その後、1979年1月にイラン革命が発生し、イランでの石油生産が中断したため石油需給がひっ迫、さらにOPECが1月、4月、7月に段階的に石油価格を引き上げたことで、世界的に原油の供給がひっ迫し、価格が高騰しました(第二次オイルショック)。

第一次、第二次オイルショックによる(中東を中心とした)原油の供給逼迫 および 原油価格の高騰に伴い、世界経済は大きく混乱しました。

特に、当時中東にほぼ100%原油輸入を依存していた日本は「狂乱物価」と呼ばれる程の強烈なインフレに苦しめられることとなり、この2度に亘るオイルショックの期間はUSD高/円安の推移を余儀なくされました。

③ 1984年4月:実需原則の撤廃

旧外国為替の管理に関する省令に基づき、本邦にある為替銀行は為替銀行を除く居住者又は為替銀行を除く非居住者との間で先物外国為替取引をするには実需の裏づけを必要としていました。また、銀行以外の投機取引も禁止されていましたが、1984年4月に為替予約の実需原則が撤廃され、銀行以外の企業も自由に為替取引をする事が可能となり、これを機に(日本の)外国為替市場の取引規模も爆発的に拡大しました。

④ 1985年9月:プラザ合意

1980年代前半、第二次オイルショックの影響もあり米ドルは他の主要通貨に対して大きく上昇していました。このため、米輸出企業は厳しい状況に陥り、続いて米国の経常収支は対GDP比3.5%の赤字となります。1980年代初頭に始まったスタグフレーションに対応するため、当時のボルカーFRB議長は強烈な利上げを行い、USD高(およびインフレ率の低下)を招来しましたが、その代償として米国産業の国際競争力は大幅に低下しました。

そうした状況下、1985年9月米国ニューヨークのプラザホテルで「G5の財務相と中央銀行総裁が為替レートの安定化策」について協議し合意に到りました(プラザ合意)。

主な合意内容は、各国の外国為替市場での『協調介入によりドル高を是正』し米国の貿易赤字を削減することで、『米国の輸出競争力を高める』狙いもありました。日本では、プラザ合意後の急速な円高による低金利政策はその後も継続されたことで不動産の過剰流動性が発生し、不動産バブルを引き起こす原因ともなりました。

⑤ 1987年2月:ルーブル合意

1987年2月パリのルーブル宮殿で開催された先進7カ国財務相・中央銀行総裁会議(G7)で、1985年9月に 決定された『プラザ合意によって始まったドル安』に歯止めをかけるための協議が行われ合意に到りました(ルーブル合意)。

僅か1年半でプラザ合意とは真逆の方向の合意が形成されたわけですが、各国の協調体制が十分ではなかったことに加え、10/19には米国株が暴落した“ブラック・マンデー”の影響からドルの下落を止めることはできず、直後には120円台の円高水準を記録しました。

>>> 後編に続きます。

ようこそ、トレーダムコミュニティへ!