ドル円はさらなるYCC運用変更を催促する動き

1月18日に日銀は金融政策決定会合の結果を発表します。前回の昨年12月会合では、YCC(イールドカーブコントロール)による10年債利回りの許容変動幅を0.25%から0.50%に拡大するサプライズとなりました。

現在は、YCC運用の変更効果を見定める局面といえます。日銀が「政策変更インパクト」を2会合連続でマーケットに与えるような修正は実施されないとの声もあります。ただ、マーケットはさらなる0.25%拡大を半ば織り込んだ状態といえます。

長期金利の0.25%変動による単体の効果は、主要シンクタンクの試算によればドル円相場を4円弱振れさせるとされています。前回会合後、おおむね136円水準を挟んで推移していたドル円は、一時130.50円台へ下振れたものの、132円付近でいったん動きを落ち着かせました(図表1)。0.25%から0.50%への変動幅拡大による4円の振れ幅を織り込んだ格好です。

その後、戻す場面を挟みつつも、12日に「日銀は17-18日に開く金融政策決定会合で、大規模な金融緩和策に伴う副作用を点検する」との観測報道が伝わると、再び下落幅を拡大。128円挟み推移に移行し、さらなる0.25%の変動幅拡大を織り込むような格好となりました。

こうみると、仮に今回1月会合において連続で0.25%拡大を実施することになっても、ドル円は織り込み済みで動意が限定される可能性はあります。ただ、連続して日銀が「政策変更インパクト」をマーケットに与えるサプライズで、一時的にせよ円高がドル円の大きな下振れを誘うリスクは否めません。

ドル円 落ち着きどころ探る動きも、「日銀政策変更インパクト」による下振れに注意

その後は、さらなる変動幅の拡大やYCC撤廃、マイナス金利廃止による利上げの織り込み度を勘案しつつ、マーケットは落ち着きどころを探ることになるでしょう。まずは、許容範囲を設定していることで歪んだ状態にある10年債利回りの適正な水準を見定めることになります。

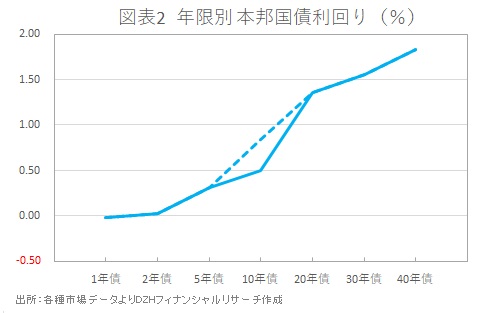

10年債利回りはマーケットの仕掛け的な債券売り(金利は上昇)により上振れる場面を挟みつつも会合を控えた今週、0.50%前後にとどまっています。許容変動幅の導入で低下している歪みを、前後の5年債・10年債の利回りを参考に均すと、現状0.835%前後がマーケットの想定している水準と考えることができます(図表2)。

1月会合で0.25%の変動幅拡大が追加であっても、さらに0.1%弱ほど市場の催促が進む余地が残ります。この歪み修正の部分を勘案するとドル円は、もう1-2円、126-127円前後まで下落余地をみておく必要があるかもしれません。

一方で、日銀の「政策変更インパクト」で、これらの水準を大きく超えてマーケットが反応するリスクもあります。しかし、その場合は修正による相応の巻き戻しが入ると考えられます。

もっとも、現状の「日銀政策変更インパクト」だけでなく、さらにタカ派な日銀の動きや、米連邦準備理事会(FRB)の利上げペースや利下げの思惑も相場決定要因として織り込まれる変動も含め、注意深く判断する必要があります。

本記事は2023年1月18日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!