<テクニカル分析判断>

●短・中期:地合い悪化による下値模索がようやく反転、底打ちの兆候鮮明化も一段と進展

■3/17週は「寄付148.77:148.17~150.15:終値149.31前週比+0.72円の円安)」の推移

◇先週は+0.72円の小幅な円安ではあったが、2週連続の陽線を形成した上に(上図からもわかる通り)上値/下値の切下がりを合成して9週続いた「今次下落サイクル」からの脱却(ボトムアウト)の可能性が高まったことを強く示唆した。連続陽線は一般的に上昇サイクルで見られるが、今回も上昇サイクルにあった昨年12月以来となる。このため、我々の現状認識も『底打ち・反転』に大きく傾いた。 ただし、先週まで指摘していた「テクニカルな地合いの悪化」を示す要因は、依然として存続しているものもあるため、明確に「底打ち」を宣言するにはやや時期尚早の観あり。

◆「テクニカルな地合いの悪化」の継続を示唆していた(「底打ち」を明言できなかった)要因

・終値が引き続き21&52週移動平均線を大幅に下回っている

・前週比での「上値の切り下がり」は7週連続で潰えたが、現在は4週連続の「下値の切下がり」にバトンタッチしており、下落サイクルの継続を示唆

=>>>先週の推移で「下値/上値を共に切り上げ」、下落サイクルからは脱却

・後掲の日足では21日MAを下抜けて以降、一度も終値で超えられない状態が続いており、21日MAは依然として強力な上値抵抗線として機能している

=>>>後掲の日足チャートでも判る通り“幅は若干ではあるが”終値ベースで連日21日MAを超えており、今次下落サイクルでは3度目のトライで漸く強力な上値抵抗線として機能していた21日MAを突破できたことになる

<<=>>

◇一方、サポート/反発要因は以下の通り着実に増加/鮮明化

・何といっても既述の通り、先週の展開によって「今次下落サイクルからの脱却」の可能性が高まったこと

・RSIが低位から反発の兆しを見せた上、一昨年12月&昨年7/8月と同様に「ストキャスティクスはいつ反発に転じてもおかしくない水準」からようやく反発に転じようとする兆しが窺える

・また、2週前/3週前は「21週MA▲4.32%」の重要ポイント付近で反発に転じており、上記RSI/ストキャスティクスの水準&形状を含め、一昨年12月の「底打ち」との類似性が高い。この動きが加速できるかどうか今週の推移は要注目

・過去3年の推移をみると「直近高値からボトムアウトまでの中期下落サイクル」の形成期間は、2022年秋が14週、昨年7-8月が12週を要した。うち、前者は1週で8.5円/後者は同7.3円の超大陰線を含むが、今次サイクルでは最大でも同3.33円とややインパクトに欠ける(後掲➋週足チャート参照)

=>>>先週も指摘の通り10週を経過した今次下落サイクルが過去2回同様12週超となる可能性はそう高くないと見ている⇒ここ2週で『底打ち/反発』なら今次下落サイクルは予想通り10週で終息

●ただ、週間変動幅は1.98円と縮小し前2週(4.36円⇒2.64円)の縮小傾向が継続。サイクル反転時の変動幅としては経験上「かなり小幅」であり、現時点では上昇圧力もかなり抑制的だと思われる

□他方、短期時間軸では、以下の諸点から「底打ち」の兆候が着実に増加(上図ご参照)

➊2週前は週前半に売り先行も「(A)⇒(B)上昇サイクルの61.8%戻しを僅かに下回る水準」で反発に転じた(しかも➍で詳述の「ハンマー」を含む)

➋昨年8月初にかけての明らかな「下落の過熱」状態には及ばないが、RSIは「3/7に続き3/10にも一時的に30割れを示現し、売られ過ぎの状況」に達していた

➌更に、「ストキャスティクスはいつ反発に転じてもおかしくない水準」から明確に反発に転じた上、上記の通り「RSIも一時30割れからの反発軌道にある」模様。こうしたRSI/ストキャスティクスの水準&形状を含め、昨年9月の「底打ち(A)」との類似性は高い

=>>>想定通りここ2週で「底打ち」的な展開が示現。ただ、ストキャスティクスがピークアウトの兆候を見せ始めた点はやや気掛かりだが、今週も直近2週の上昇モメンタムを維持できるようなら、再び上昇傾向に転じるものと思われる

➍また、3/7の足型は実体に比べて下ヒゲが圧倒的に長く下落圧力の疲弊を示唆。足型は“首吊り線”に似ているが『首吊り線は一般的に上昇サイクルの最終盤に出現しピークの接近を警告』。一方、今回の下落サイクルで出現したものは“ハンマー”と呼ばれ『底(ボトム)の接近』を示唆するとされている(下降トレンドの終盤に形成されることが多いため:図中(A)のボトムアウト形成時には3回も出現)

=>>>以上の諸点より、先週は21日MAが149.00に接近(低下)したこともあって、「強力な上値抵抗となっていた21日MA」の突破が“今次3度目のトライ”によって達成された

■急低下を続ける21日MAだけでなく、52日MA・200日MA Aも完全に下向きに転換

=>>>ただし、上記の通り先週は21日MAが149.00未満に低下したこともあり「強力な上値抵抗となっていた21日MA」を突破

■完全に下向きに転じた52日MA・200日MAは今週「確実にデッドクロスする」予定

=>>>ただし、(かねて指摘の通り)52日MA・200日MAといった中長期MAのデッドクロスはボトムアウトの近辺で示現することが多く(後掲チャート➊の9月中旬部分ご参照)、少なくとも短期時間軸ではテクニカルな地合いの悪化はほぼ収束したと考えられる

以上より<今週のテクニカル分析の結論>は以下の通り

◆これまで指摘してきた、「テクニカルな地合いの悪化」は中長期時間軸で依然残存している

◇一方、短期時間軸を中心に「底打ち」を示唆する要因が着実に増加している

=>>>依然として全時間軸での「ボトムアウト(底打ち)」を明示できる段階には到っていないが「“底打ち”を通過」した可能性は急速に上昇。今週の推移も要注目と言えよう

□下落圧力は中長期時間軸で存続しているため「下値模索の展開」を否定は出来ないものの『ボトムアウトを明言できるタイミングは着実に接近中』だと判断している

=>>>なお、他の金融市場の変動率の高まりと共に、週間変動幅は比較的高水準が見込まれる

□引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を維持した上で、終値が以下の水準を「維持or突破」できるかどうかに注目している

① 152.88円=21週MA

② 151.86円=21週MA▲0.69%

③ 151.05円=21週MA▲1.23%☆

④ 150.06円=21週MA▲1.86%

⑥ 148.17円=21週MA▲3.09%☆

⑦ 147.27円=21週MA▲3.69%

>>>上記③(上方)と⑥(下方)が「抜けると加速する」と思われる水準

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2025/3/21のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:地合いの悪化はほぼ収束し底打ちの兆候は着実に増加

〇上図は直上掲載分を倍の期間に拡大。コメントについては既掲のものをご参照下さい

◎想定通りここ2週で「底打ち」的な展開が示現。ただ、ストキャスティクスがピークアウトの兆候を見せ始めた点はやや気掛かりだが、今週も直近2週の上昇モメンタムを維持できるようなら、再び上昇傾向に転じるものと思われる

■完全に下向きに転じた52日MA・200日MAは今週「確実にデッドクロスする」予定

=>>>ただし、(かねて指摘の通り)52日MA・200日MAといった中長期MAのデッドクロスはボトムアウトの近辺で示現することが多く(上図の9月中旬部分ご参照)、少なくとも短期時間軸ではテクニカルな地合いの悪化はほぼ収束したと考えられる

>>> 想定レンジ=今週:148.10~151.80、今後1ヶ月:144.45~154.80=

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:地合い悪化はほぼ収束し、反発の可能性が増幅中

〇上図は冒頭掲載分を期間3年に延長したもの (コメントは既掲のものもご参照)

・過去3年の推移をみると「直近高値からボトムアウトまでの中期下落サイクル」の形成期間は、2022年秋が14週、昨年7-8月が12週を要した。うち、前者は1週で8.5円/後者は同7.3円の超大陰線を含むが、今次サイクルでは最大でも同3.33円とややインパクトに欠ける(上掲チャート参照)

=>>>先週も指摘の通り10週を経過した今次下落サイクルが過去2回同様12週超となる可能性はそう高くないと見ている⇒ここ2週で『底打ち/反発』なら今次下落サイクルは予想通り10週で終息

>>>今後6か月間の想定レンジ = 144.45~156.15⇒144.45~156.15=

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:地合い悪化が波及し、3月は依然20MA未満の推移に終始

■4カ月連続で上値を切り上げ『超長期上昇トレンドの継続』を確認したと思った1月から反転、短期時間軸からの地合い悪化が波及し、(超)長期上昇トレンドに懸念が台頭中

■注目された3月は月初から20ヶ月MA未満の水準に終始している上、先月まで底打ち/上昇サインが点灯していたストキャスティクスにもデッドクロスが出来

■仮に、3月の終値が20ヶ月MA未満の水準だったとしても、3連続陰線の後は大きめの陽線が過去3年の月足のパターン。今月末から4月にかけての推移には要注目

>>> 今後1年間の想定レンジ = 144.45~161.40 ⇒144.45~161.40 =

<ファンダメンタルズ分析判断>

◆米国:景気の先行き不安から金利が低下し、株式は5週ぶり反発

◆日本:日銀のタカ派姿勢に金利は上昇継続も、株式は大幅に続伸

◆USD円:米金利はやや低下。USD円は小幅上昇もUSD指数は横這い

◇米債利回り:週末こそ米債利回りが上昇したが、景気の先行き不安から前週比では若干低下。依然として「トランプ関税の影響を巡る不確実性」と「FRBによる当面の金利据え置きの可能性」とのバランスを市場が推し量りかねている中で、変動幅は月初からのレンジに収まった。

市場では、関税措置が短期的にインフレ高進を招き、経済成長にも悪影響を及ぼすとの懸念が広がる。

ただ、これまでのところ、新たな政策の影響は経済データにまだ反映されていないことから、市場参加者もFRBも金融政策(金利水準)を巡って概ね様子見の姿勢を取らざるを得ないのが現状か。

この状況下、FRBは18-19日のFOMCで予想通り金利を据え置いた一方で、FF金利先物市場では、FRBが6月に利下げを再開する可能性が高いとみている。

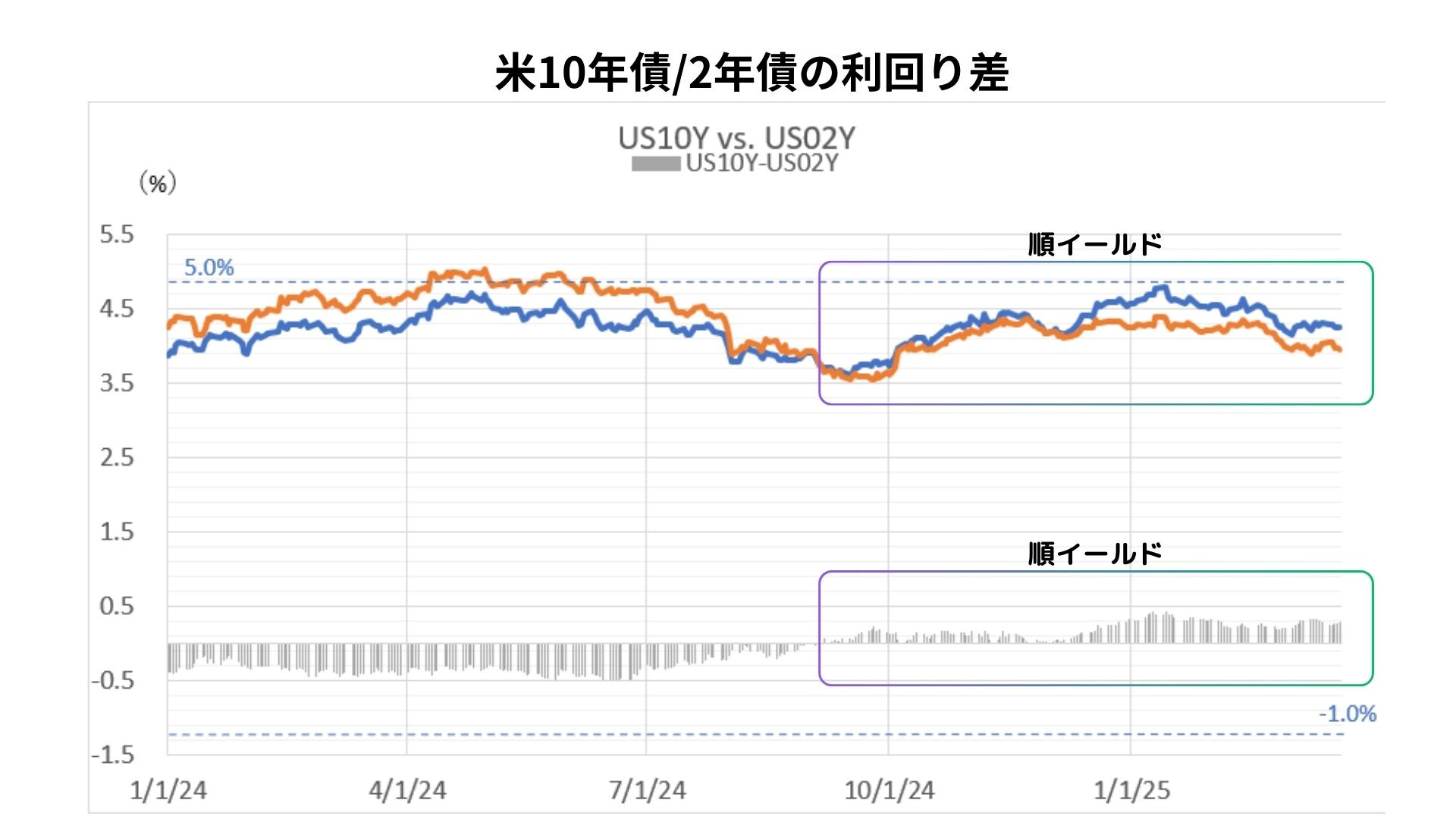

指標となる米10年債指標利回りは前週比0.042%上昇し4.320%。2年債は前日比0.069%上昇し4.023%。 この結果2年債と10年債の利回り格差は約0.008%縮小し、0.297%となった。

> 2年債利回り:3/14 4.023% ⇒ 3/21 3.954%(前週比 ▲0.069%低下)

>10年債利回り:3/14 4.320% ⇒ 3/21 4.250%(前週比 ▲0.070%低下)

=>10年-2年の利回り差は「+0.296%と前週(+0.297%)比で横ばい」(下図)

投資家は、FRB政策担当者が経済見通しについてより懸念を強めているかどうかを探るため、最新の経済・金利予測に注目する見通し。

前半のテクニカル分析では「9週続いた『今次下落サイクル』からの脱却(ボトムアウト)の可能性が高まった」ため、我々の現状認識も『底打ち・反転』に大きく傾いたとしています。

ただし、先週まで指摘していた「テクニカルな地合いの悪化」を示す要因は、依然として存続しているものもあるため、明確に「底打ち」を宣言するには「やや時期尚早の観あり」との結論としました。

=============

◆これまで指摘してきた、「テクニカルな地合いの悪化」は中長期時間軸で依然残存している

◇一方、短期時間軸を中心に「底打ち」を示唆する要因が着実に増加している

=>>>依然として全時間軸での「ボトムアウト(底打ち)」を明示できる段階には到っていないが「“底打ち”を通過」した可能性は急速に上昇。今週の推移も要注目と言えよう

□下落圧力は中長期時間軸で存続しているため「下値模索の展開」を否定は出来ないものの『ボトムアウトを明言できるタイミングは着実に接近中』だと判断している

=============

一方で、(このところ毎週お伝えしているように)ファンダメンタルズについては以下を中心に、USD円の下落に繋がる要因の評価が依然として高いようです。

➊米景気に対する悲観的見方の高まり:総じて事前予想と比較して軟調な米(重要)経済指標が圧倒的に多い状況が継続中

⇒この先行きに対し悲観的な見方を前提としたFRBの利下げ織り込みが加速し、米債利回りは先週も一時昨秋以来の低水準へ低下(「米景気後退」懸念の増幅)

<<=>>「米景気は依然堅調を維持。現状で利下げを急ぐ必要なし」(3/19、パウエルFRB議長)

➋『タカ派色を強める日銀』:時に市場の織り込みペースの加速を牽制しつつも全く後退せず

⇒「矢継ぎ早に“追加利上げ観測”を織り込む国内債券市場(10年国債利回りの急上昇)」

このように「➊米国の金利低下 & ➋日本の金利上昇」の相乗効果によって「USD円は下落サイクルを進展中」でしたが、既述の通り、テクニカル要因はボトムアウト(底打ち)の兆候を次第に明確化し始めています。

しかしながら、ファンダメンタルズのアプローチでは、特に「景気後退」懸念が増幅中の➊を覆すような要因を見出し難い状況ですし、CFTCでの投機筋のポジション状況が過去最高に近い円の買い持ち(USDの売り持ち)水準を維持しているなど、依然軟化中のUSD指数にとっては逆風が続くとの見方が大勢を占めています。もちろん、これに➋が加わるとなればなおさらUSD円は下落すると見るのが妥当でしょう。

ただ、不思議なのは上記の状況にもかかわらず、USD円は140円に向けて下落するどころか、ここ数週は下げ止まりを見せ、中短期時間軸ではボトムアウトの兆候すら顕現化してきたことです。

ファンダメンタルズ重視で市場予測を構築している方々には到底納得できない状況になっているわけですが、経験的には「これだけ下落する要因が目白押しなのに下がらない」場合、その下落サイクルは収束していることが多いのだと思います。

では「USD円が下がらない/反発する要因は何なのか」、特に短期的な(目先での)要因を探すのは非常に難しいと思います。というか、我々にも中々思い浮かびません。

ただ、2/24付の当レポートで当時大きく進展中のUSD円の下落に対して、我々は以下の認識を示しました。

>>>>>>>>>>

しかしながら、我々は現時点では「このままUSD円相場が軟化し続け、大きな流れとしてUSD安・円高局面に向かう」とは考えていません。逆に、「3月にはUSD円相場は底入れしている可能性が高い」のではないかと予想しています。これまでも指摘してきましたが、そう考える主たる要因(理由)は以下の通りです。

◎『Do not fight FED!』(≒FRBには逆らわない方がいい)

⇒インフレに対する不確実性が非常に高い現状ではFRBは利下げを急ぐ必要はない

◎『日銀の追加利上げ継続』予想は過度に織り込まれている

⇒OIS市場では、1月に0.5%まで引き上げられた日本の政策金利が『年内にあと2回以上利上げされる』ことを織り込むほどの状態

==>>仮に、上記の想定が「追加3回分=政策金利1.25%まで上昇」したとしても(かねてより再三指摘してきた通り)日本の政策金利は現在の消費者物価上昇率である3%台や長期の物価目標2%にすら及ばない『実質金利マイナス』の状況を依然として脱しきれないため、持続的な円高USD安圧力は発生しづらい状況が続く

⇒日銀が「政策金利を最低でも(物価目標である)2%超に引き上げ」ない限り、本邦の実質金利をプラスの領域に転化させることは困難であり、日本の金融政策主導で円安にブレーキをかけるのは極めて難しい局面が継続

⇒また、過度に円高/金利上昇が進めば、本邦景気や企業収益に悪影響が及ぶことも想定されます。この先、現在のタカ派的発言を緩和するようなメッセージが発信される可能性も否定は出来ないでしょう(先週の当欄でのコメントより)

<<⇔>>米国経済の軟着陸(≒インフレ高止まり)観測が根強い中、FRBによる政策金利の引き下げが(物価目標である2%より高い)3%台で打ち止めとなる可能性が高まりつつある現局面においてはなおさら

◎日本の国際収支は依然USD高円安の継続を示唆

これまでも、折に触れて指摘してきたこの要因は、データを基に改めて詳述する予定です

<<<<<<<<<<

もちろん、考え方は千差万別で良いというかその方が金融市場の在り様としては健全だと考えていますので「こういう風に考える奴もいる」のだとスルーして下さい(笑)。

さて、USD円が底打ちしたかもしれない先週のハイライトは、何といっても「3/18-19に同日開催」された➊FOMCと➋日銀金融政策決定会合でしょう。共に、市場の事前予想通り「据置き」との決定でしたが、その内容には市場の予測をより複雑かつ困難にする部分が多々あったと報じられています。

まず、➊に対する所感です。

●「年内2回の利下げ見通し」を維持:但し、1回以下と見るメンバーが前回の4人から8人に増加

●経済見通し:GDP/失業率が下方修正された一方で、インフレ見通しは上方修正され、スタグフレーション的な方向性を示唆

=>>>その見通しについては、大半の委員は「GDPと失業率は下振れリスクが大きく、インフレは上振れリスクが大きい」としていた

=>>>GDPは19人中17人、失業率は同16人、コアPCEデフレーターは同17人

=>>>こうした景気・物価見通しをベースに提示されたFF金利見通しについては、今後、修正される可能性が高いと思われる

■パウエル議長は、労働市場は依然として堅調を維持しているという認識の許で「異常なほど不確実性が増幅している」ことから『政策調整を急ぐ必要はない』として、様子見姿勢を続ける方針を強調しました。はたして、この様子見姿勢はいつまで続けられるでしょうか?

■4/2には「相互関税」、「自動車関税」、「メキシコ・カナダ向け関税発動猶予期間明けの取り扱い」が明らかとなり、関税政策の全容が概ね明らかになる見通しです。また、トランプ関税の景気・物価への影響については「既に影響が出始めているソフトデータから、インフレ・雇用・生産・消費などのハードデータにどんな形で波及していくか」が点検されることになるでしょう。

■2回後の6/18のFOMCまでには、3月、4月分全てと5月分の一部経済統計が発表されることになります。これらのデータによってトランプ関税の影響に対する判断がある程度進み、6月FOMCで更新される経済見通しに反映されてゆくものと思われます。

■既述の「様子見」の前提となる『労働市場の堅調』に変化が見られる場合は、もちろん利下げ再開が検討されることになるでしょう。

◎その他にも、米国債保有削減(QT)ペースが250億ドル/月から50億ドル/月に縮小されました。株式を中心に金融市場はこれを好感し、直後の各市場では株高・債券高(金利低下)の反応となっていました。ナスダックが調整局面に入るなど、今後の展開にはある程度の警戒心を持って市場に対峙しなければならないと考えていますが、決して下方向だけの変化を見ることの無いよう臨みたいと思います。

引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続して金融資本市場を注視してゆく所存です。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、トレーダム(※)為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

<(※):ジーフィット株式会社は2024/10/1より「トレーダム株式会社/TRADOM Inc.」に社名を変更しました>

ようこそ、トレーダムコミュニティへ!