<テクニカル分析判断>

●短・中期:根強い押し目買い圧力は残存の一方で、戻り売り圧力が着実に増幅

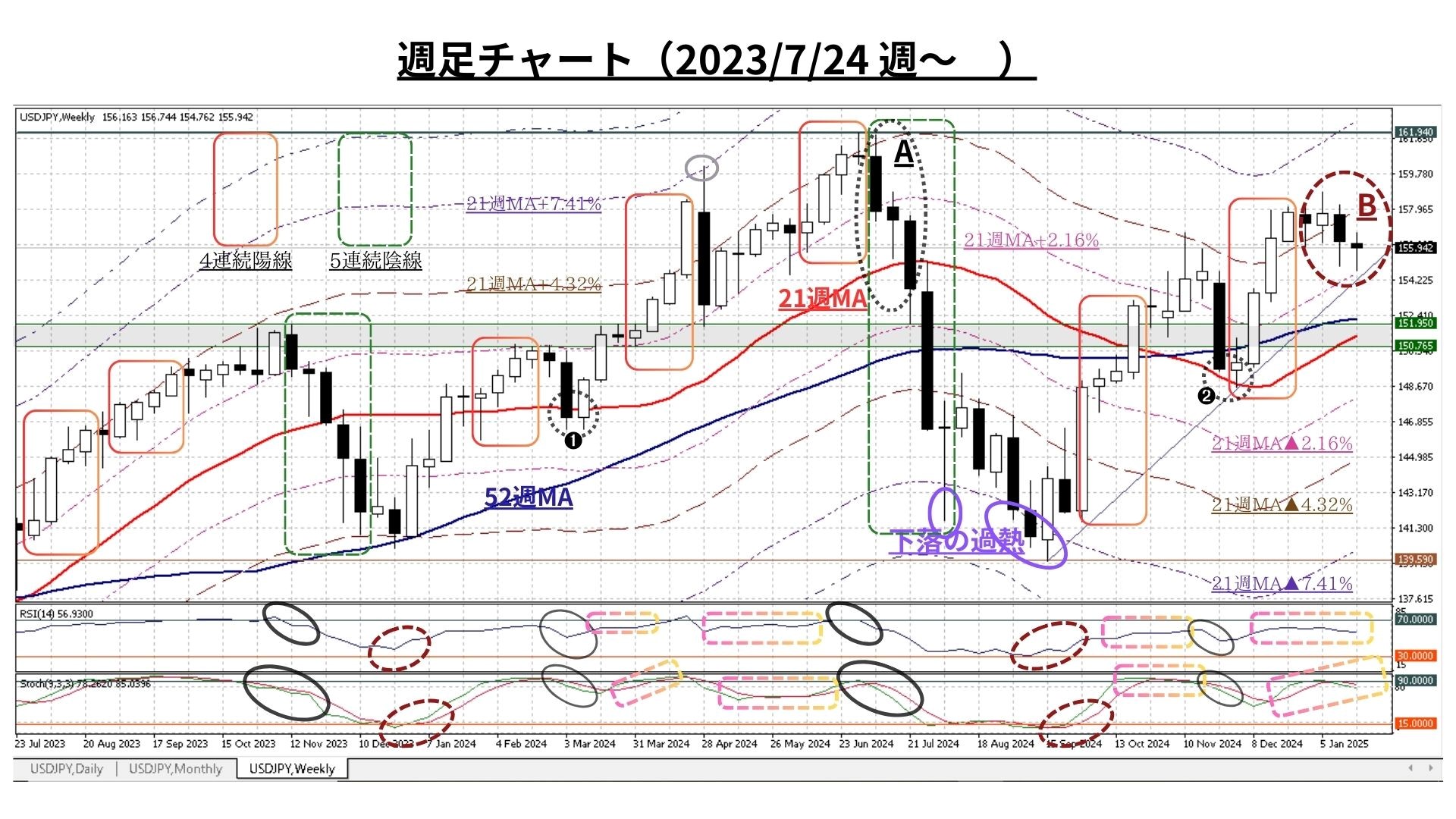

■1/20週は「寄付156.27:154.77~156.75:終値155.94前週比▲0.33円の円高)」の推移

◆2週連続陰線は「下落の過熱」が目立っていた昨年9/2~9週以来20週ぶり

◆また、先週も2週連続前週比で「下値・上値が共に切り下がり」、短期時間軸主導で「テクニカルな地合いの悪化」が継続していることを示唆した

<<=>>

◇これに対し、「ここ2週の陰線はいずれも“下ヒゲが長め”」で“押し目買い圧力(下値支持力)”の強さ」も認識される

=>>>RSIやストャスティクスの水準/形状からは、昨年7月初(図中A)と同様の『上昇の過熱⇒21週MAを一気に突破するような急落』の気配は感じられない

◇一旦60台へ上昇していたRSIも直近2週の軟化によって再び56.9まで低下し、依然として「上昇余地は残存」

=>>> 6週前から「再度の上方トライに転じ」ていたストキャスティクスも高位横ばいの可能性が残存

◇また、ここ5週ほどの21週移動平均線(MA)の急反発傾向から、52週MAとのゴールデン・クロス(G.C.)も着実に接近しつつあり、このまま急落がなければ来月上旬には示現する見込み

◇この強力な支持線として機能(図中➊・➋)していた21週MAの上昇に伴い「(テクニカルな)上昇余地は今後拡大」してゆくものと見られる

>>>なお、前週3.21円と拡大基調にあった週間変動幅は、先週1.98円へと再び縮小に転じ、既述の上下両方向の圧力が拮抗し始めていることを示唆

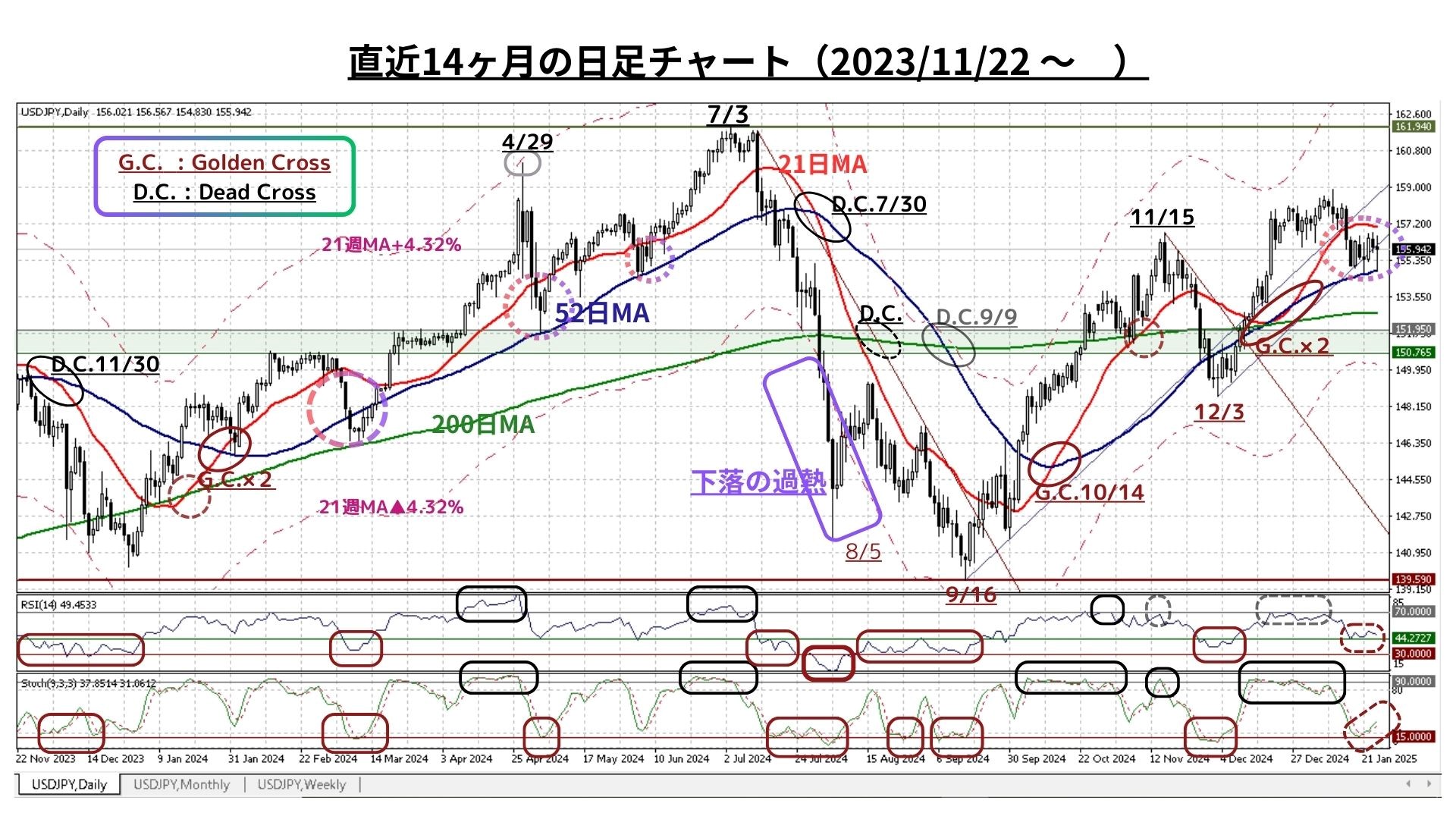

■一方、「上昇トレンド」を否定するまでには到っていないものの、短期時間軸では「上昇ペース鈍化⇒下落圧力の高まり」が次第に鮮明に

=>>>先週の推移は(週末に下ヒゲの長い陰線が見られたが)どちらかといえば上値の重さがより目立った

=>>>これに伴い、上図右上の点線囲いにある通り「下値支持線から上値抵抗線に転化した21日MAにタッチすることすらできず、テクニカルな地合いは引き続き悪化」

<<=>>

□ただし、以下の諸点から「底打ち」の兆候も見てとれる(上図ご参照)

1)21日MAを下回ったものの、より強力な下値支持線である52日MA(紺の太線)は強固に機能しており、先週も2回タッチした後反発に転じた

=>>>(上図太い点線丸枠)のように「21MAと52MAに挟まれたゾーン」では、5月初旬・6月初旬のように「52MAで底打ち/反発」しており、一時的に52MAを下回っても3月上中旬のように200MAを突破することはなかった

2)RSIは「(過去1年程)反発のポイントとなりやすい44.0の水準」に達し、底打ちの兆候を示している

3)「いつ反発に転じてもおかしくない水準」まで低下していたストキャスティクスは、想定通り先週から反発に転じている

以上から導き出された<今週のテクニカル分析の結論>は以下の通り

◆実に20週ぶりとなる連続陰線が示唆する通り、短期時間軸主導で「テクニカルな地合いが悪化」しているとの懸念は増幅

◎しかし、短期的には既に底打ちを示唆する事象も見られ始めており、もとより強調を維持している中長期と併せて「テクニカルな地合いが再び好転し“上昇トレンドの継続”を改めて確認」する展開を想定している

□また、直近5週の保合い/反落はそれまでの「上昇ペース」を緩和するための『自律的な速度調整』に該当とも考えられ、今回の上昇サイクルは依然『秩序だった変化(上昇)の範疇にある』と認識

=>>>折に触れて、秩序だった上昇サイクルの中で自律的な速度調整を交える可能性はあろうが、中長期的なUSD円相場の方向感は(依然として)基本的に上方だと考えられる

=>>>なお、他の金融市場の変動率も高まってきているため、週間変動幅は再び拡大して行くことが見込まれる

□引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を「突破or維持」できるかどうかに注目している

① 158.55円=21週MA +4.32%

② 157.65円=21週MA +3.69%

③ 156.75円=21週MA +3.09%

⑤ 154.80円=21週MA +1.86%

⑦ 153.00円=21週MA +0.69%

>>>上記③(上方)と⑤(下方)が抜けると加速すると思われる水準

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2025/1/24のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:テクニカルな地合いは悪化も底打ちの気配台頭

〇上図は直上掲載の期間を半分にして、直近2ヶ月を強調したもの。コメントについては既掲のものもご参照下さい

◇足許では上値の重い展開が続いているが、12/3(148.65)~1/10(158.88)の上昇幅(10.23円)の38.2%押しに当たる水準近辺(≒52MA)で「底打ち/反発に転じている

□直近5週の保合い/反落はそれまでの「上昇ペース」を緩和する『自律的な速度調整に該当』していると考えられ、今回の上昇サイクルは依然『秩序だった変化(上昇)の範疇にある』との認識を継続

>>> 想定レンジ=今週:153.00~157.65、今後1ヶ月:152.10~159.60=

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:騰勢鈍化の懸念残るも中期上昇トレンドに著変無し

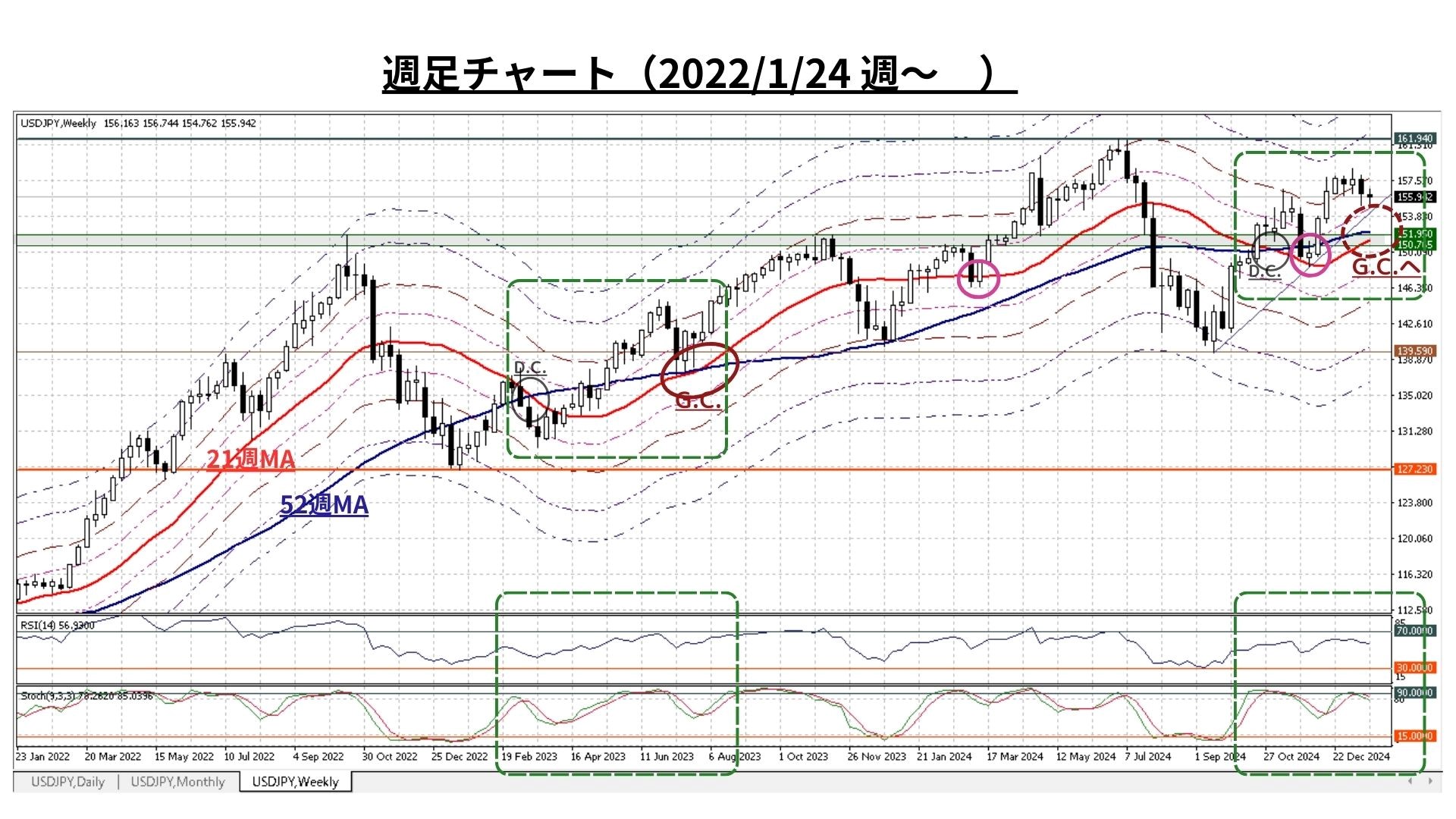

〇上図は冒頭を3年に拡大。書き込みも極力排除したもの(コメントは既掲のものもご参照)

□USD高円安が急加速した2022年3月以降を中心に表示。以降、2022年4Qと2024年3Qに急激な「USD高修正局面(≒中期下落トレンド)」を交えてはいるものの、52週(≒1年間)移動平均線(太い青線)は右肩上がりの形状を維持しており、現在も長期上昇トレンドは継続

=>>>ただ、その傾き(上昇ペース)は「次第に緩慢」になってきている点には要注意

◎また、(そうした地合いの中)21週MAと52週MA/RSI等のオシレーターの位置関係から『緑の太い点線枠2つは類似性が高い』と考えられる

>>>今後6か月間の想定レンジ = 149.40~164.55⇒148.35~163.35=

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:短期での地合い悪化も、長期上昇トレンドには著変なし

□想定通り、大幅な陽線を形成して12月を終了し『超長期上昇トレンドの継続』を確認(ストキャスティクスにも底打ち/上昇サイン点灯中)

◇既述の短期時間軸の地合い悪化はあるものの、(超 )長期上昇トレンドには著変なしと考えられる

>>> 今後1年間の想定レンジ = 149.40~167.25 ⇒148.35~166.50 =

<ファンダメンタルズ分析判断>

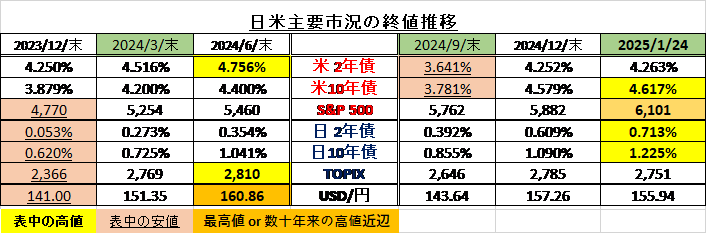

◆米国:利下げ期待がやや増幅。若干の金利低下と共に、株式は大幅に続伸

◆日本:日銀の追加利上げ決定で金利上昇も、海外株高から株式は急反発

◆USD円:過去2か月の急上昇の反動からUSD指数は60週ぶりの大幅続落

◇米債利回り:先週は経済指標の発表は少なかったが、週末の1月の米総合購買担当者景気指数(PMI)速報値は、52.4と、前月の55.4から低下(昨年4月以来、9カ月ぶりの低水準)。また、米ミシガン大学発表の1月の消費者信頼感指数(確報値)も71.1と、6カ月ぶりに低下。

いずれも市場の事前予想より弱い内容となったこと受け「FRBは年内に少なくとも1-2回は利下げを実施する」との見方が強まり、金利先物市場では「年内に計0.42%の利下げを行う」との織り込みが進展(1/23時点では同0.39%)。

ただし、『今週1/28-29に開くFOMCでは、FRBは金利を据え置く』と予想されており、今回は「3月の利下げの可能性が示唆されるかどうか」が最大の注目点とされる。

また、トランプ大統領は1/23、世界経済フォーラム(WEF)の年次総会(ダボス会議)での演説で「原油価格が下落すれば『金利の即時引き下げ』を要求」した模様で、これも金利低下の一因とされる。

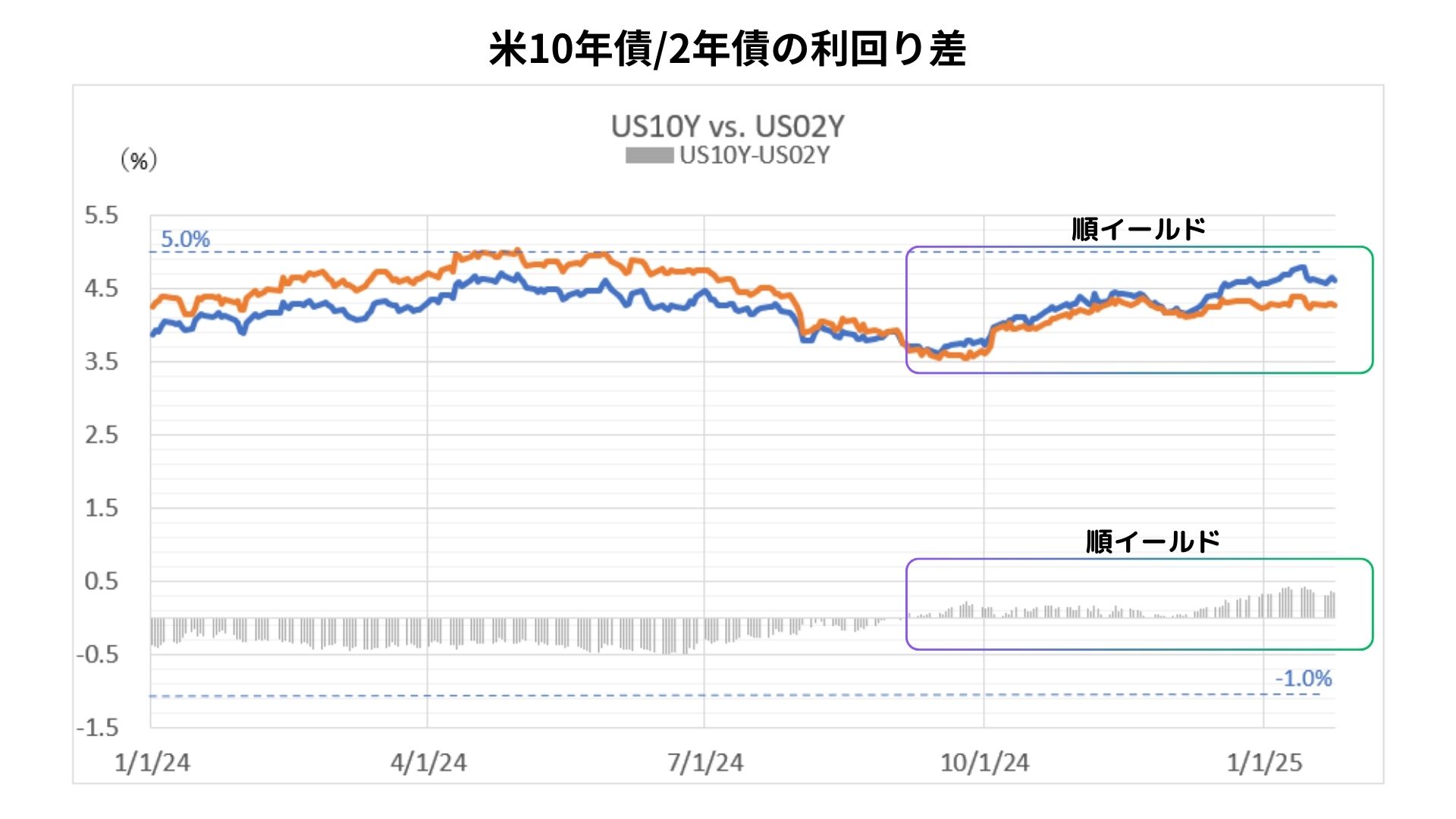

> 2年債利回り:1/17 4.283% ⇒ 1/24 4.263%(2週前比 ▲0.020%低下)

>10年債利回り:1/17 4.623% ⇒ 1/24 4.617%(2週前比 ▲0.006%低下)

=>10年-2年の利回り差は「+0.354%と前週(+0.340%)比で2週ぶりに若干拡大」(下図)

前半のテクニカル分析では<「短期時間軸において騰勢の減退(≒戻り売り圧力が着実に増幅)を観測」とした一方で、「根強い押し目買い圧力は残存しており『中長期上昇トレンド』は依然維持」されているのではないか>と結論づけました。

ただし、年末・年始にかけての『引き続きUSD高円安見通しを維持』するとしていた確信度は徐々に希薄化し始めていることは確かです。したがって、いつも申し上げている通り「変化は短期から」の理に則り、過度な予断を持つことなく変化の兆しを見落とさぬ姿勢を継続して行くことが肝要だと考えています。

一方、<<◎独・英・仏の事例を挙げるまでもなく、主要先進国の中では「最も良好な景気と最も安定的な政策運営が見込まれる“トランプ2.0”を有する米国の比較優位が維持されやすい状況」は来年にかけても続き、これに伴う米金利・USD指数の堅調(上昇)も継続する見込み>>(12/23のweekly reportより)をメインシナリオとしてきたファンダメンタルズ要因にも、やや変化が出始めてきたと感じ始めています。

●ここ2週ほどの米経済指標には市場予想に届かない(ネガティブサプライズ)ものが増えつつあること

〇トランプ大統領の打ち出す「関税大幅引き上げ政策」が今のところ「それほど過激なものにならない可能性」が出てきており、米国内のインフレ高進要因の一つが希薄化しつつあること

ここ数週で感じている要因は主にこの2点ですが、既述の「我々のファンダメンタルズにおけるメインシナリオ」自体が、金融市場全体にかなり織り込まれてきたのかもしれないという点も見逃してはならないようです。

いずれにせよ、ファンダメンタルズ分析においても、テクニカルと同様に「過度な予断を持つことなく変化の兆しを見落とさぬ姿勢を継続」して行くことが肝要なことに間違いはありません。

さて、いつものように先週のグローバルな株式市場を簡単に振り返りましょう。

欧米で最高値更新を記録するなど、非常に堅調な海外では「米S&P500:前週末比+1.75%、MSCIコクサイ:同+1.7%、MSCI新興国:同+1.1%(全て現地通貨建て)」と続伸し好調を持続しました。

一方、海外とは対照的に金利上昇が目立っていた日本では「TOPIX:前週末比+2.7%、日経平均株価:同+3.9%急上昇」と実に4週ぶりに反発し、前週までの大幅な続落からようやく「出遅れ感・連れ高」などを背景とした大幅に反発が見られました。(我々機関投資家もほっと一息といったところです…)

1/20にトランプ2.0がスタートして1週間が経過しました。今のところ「懸念されていたような大きな混乱は無い」ようです。

このこと自体、あるいは「(かねてより懸念されていた)追加関税の即時発動が見送られていること」が、金融市場の安堵感につながっているようです。かてて加えて、トランプ大統領が(就任演説で)「インフレ抑制に取り組む姿勢を示したこと」も、“市場安定の一因として寄与”しているとみられます。

トランプ大統領は、自らが取り組むべき政策課題として、以下2つの優先順位を示しました。

1)先ずはじめに「移民問題」

2)その次に「インフレ問題」 を取り上げ

=>>>「(米国の原油を)掘って掘って掘りまくる」ことで需給を緩和し、原油価格の低下を目指すエネルギー政策を宣言

背景として、「移民問題」と「インフレの高進」に対する有権者の不満が、昨年11月の大統領・議会選挙において「民主党の敗北」と「トランプ氏・共和党の勝利」の原動力になったとされていたことが考えられます。トランプ大統領は、この2つの重要課題を就任演説で真っ先に取り上げ、最優先で取り組む姿勢を示す格好となりました。彼の言動に批判的な意見が多いことは重々承知していますが、物事の進め方・アピールの仕方などには感心せざるを得ない部分もあります。

良きにつけ悪しきにつけ、今後数か月間(少なくとも『大統領の100日』の間)は、米国だけでなく「グローバルな金融資本市場の主導権をトランプ氏が握る」ことは想像に難くありません。

そうした状況の中においても、2025年の金融市場の耳目を集めるのは「米国の長期債利回りが安定推移辿ることができるかどうか」であり、これが今後の最大の焦点になってくるのではないでしょうか。

この米国長期債利回りの動向を大きく左右すると思われる「インフレの抑制」に向けて、既述の通り、トランプ政権が積極的に取り組む姿勢を示したことは、(先週のグローバル金融市場の良好なパフォーマンスが示した通り)世界の金融資本市場にとってかなりの安心感醸成につながったのではないかと考えられます。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、トレーダム(※)為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

<(※):ジーフィット株式会社は2024/10/1より「トレーダム株式会社/TRADOM Inc.」に社名を変更しました>

ようこそ、トレーダムコミュニティへ!