<テクニカル分析判断>

●短・中期:上昇トレンドの中「短期的過熱」が台頭し上昇ペースの衰え(鈍化)が顕現化

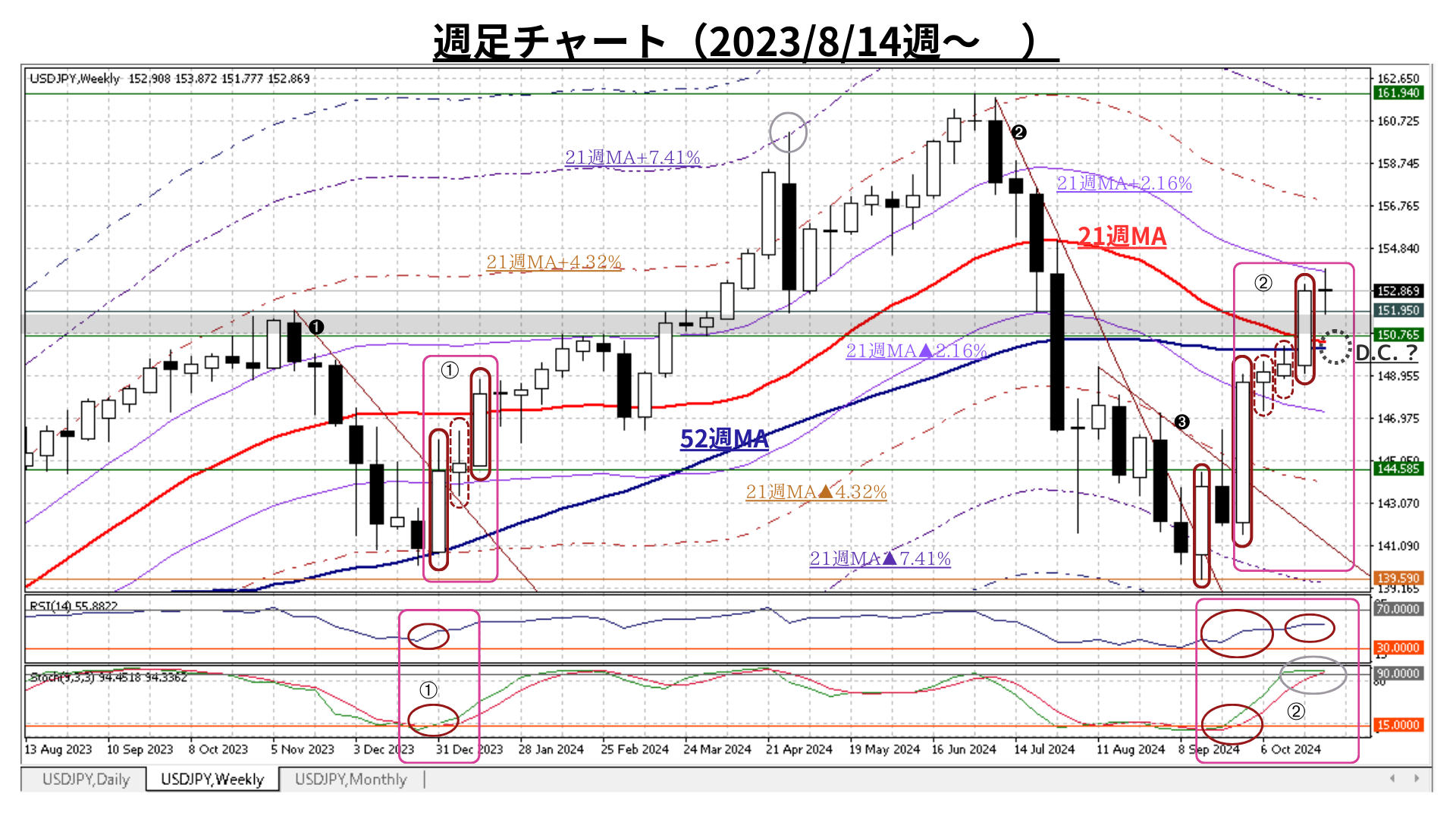

10/28週は「寄付153.00:151.80~153.87:終値152.97(前週比+0.66円の円安」の推移となった。10/28にマドを空けて153.00で寄り付いたことで「5週ぶりに僅少な陰線を形成」したため、連続陽線は4週で潰えた(足型はほぼ『十字線』:上図)。9月中旬から「上昇トレンド再開の動きが本格化」している状況に著変はないものの、図中①後の上昇局面でも一旦ピークアウトした『21週MA+2.16%』の水準で今回も頭を押さえられた格構となっており、先週指摘した上昇の過熱による自律的速度調整が顕現化し始めたと言えよう。また、上昇が一旦収束した兆候に加え、既述の『十字線』は大きな変動の前兆となることも多いため、11/4週は波乱含みの展開となる可能性がある。

因みに、上記の自律調整については、先週次のように指摘していた。

<かつて強力な下値支持線として機能(⇔上値抵抗線に転化?)していた「21週MA+2.16%」にかなり接近してきた上、(RSIはまだ上昇余地を残しているものの)ストキャスティクスはそろそろ要警戒水準に突入しつつある点などには注意すべきだと思われる。

=>>> 僅かだが上昇に転じた52週MAと21週MAは来週にもデッドクロスの予定(後掲にて詳述)>

なお、前週4.11円と急拡大した週間レンジは、先週は2.07円と我々の想定を下回る格好で縮小に転じている。

当然ながら、上昇トレンド再開本格化の中にあっても既述の「上昇モメンタム(勢い)の衰え/鈍化」の状況は、上図の短期時間軸での日足チャートでもより鮮明に窺える。以下そのポイント。

■9/16以降の「直近1年で最も力強い上昇軌道 (赤い上昇カプセル)」から先週後半にはみ出した(緑の塗りつぶし)ことにより、足許での「上昇モメンタム(勢い)の衰え/上昇ペースの鈍化」は否めない

■(週足よりも変化が早いため)「高水準領域に入りつつあるRSI・ストキャスティクス」は『上昇の過熱』から一旦のピークアウトが窺える

< ⇔ >

◎ただし、「21日・52日・200日の移動平均線が全て“上昇”」に転じており、全ての時間軸でMAが上昇。更に実績値は全MAより高い水準で推移し、テクニカルな地合いはかなり強固だ

以上から導き出された<今週のテクニカル分析の結論>は以下の通り

□「上昇トレンド再開の動きが本格化」している状況に著変はない

=>>>再び140円割れに向けた「下値模索」の動きが本格化するリスクはほぼ消滅

■一方、かなりハイペースでの上昇だったため要注意としていた『自律的な速度調整』が顕現化し、足許での「上昇モメンタム(勢い)の衰え/上昇ペースの鈍化」は否めず

■さらに『十字線』となった先週の足型は11/4週が波乱含みであることを示唆

□引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を「突破or維持」できるかどうかに注目

② 155.85円=21週MA +3.69%

④ 153.90円=21週MA +2.46%

⑤ 152.10円=21週MA +1.23%

⑧ 148.35円=21週MA▲1.23%

>>> 波乱含みを示唆した足型(十字線)から「(11/4週は)かなり高水準の市場変動率」を予想

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2024/11/1のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:上昇トレンド内にあるも、上昇モメンタムに翳りあり

〇上図は直上を1年間に延長したもの。コメントは既掲のものをご参照下さい

◎「上昇トレンド再開の動きが本格化」している状況に著変はない

●一方、かなりハイペースでの上昇だったため要注意としていた『自律的な速度調整』が顕現化、足許での「上昇モメンタム(勢い)の衰え/上昇ペースの鈍化」は否めず

=>>>上昇圧力は依然根強いものの、一段の上昇には相応の反落リスクが想定される

>>> 想定レンジ=今週:150.30~155.85、今後1ヶ月:148.35~157.80=

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:上昇トレンドに著変なしも、反落リスクも相応に台頭

◇上図は冒頭掲載の15ヶ月分を2.5年分に延長したもの。コメントは既掲もご参照下さい

■一方、かなりハイペースでの上昇だったため要注意としていた『自律的な速度調整』が顕現化、足許での「上昇モメンタム(勢い)の衰え/上昇ペースの鈍化」は否めず

=>>> なお、注目している52週MAと21週MAは11/4にデッドクロスの予定

◇但し、図中にもある通り週足(中期時間軸)でのデッドクロスは「底打ち⇒上昇への転換」の契機となる場合が多く「下落圧力の加速」を意味するとは言えない

◇図中デッドクロスの「2023/3/20週」は、<130円割れで当時の底打ち後、11月にかけて“150円台への大上昇相場”の起点>に位置しており、11/4のデッドクロスは<むしろ「その後の上昇加速」の契機>となる可能性すらある

>>>今後6か月間の想定レンジ = 148.65~159.90⇒148.35~160.80=

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:下落へのトレンド反転を回避。上昇再開の本格化なるか

□2022年の「3カ月連続陰線後の長大陽線」と同様に「10月は長大陽線を形成 ⇒『20ヶ月MAを大幅に超過する水準を回復』」した(ストキャスティクスにも底打ちサイン点灯)

=>>>(過去35年間終値ベースでは僅か3ヶ月しか上回ったことが無い)152円超の水準を維持して11月を迎えたため『超長期上昇トレンドの継続』が確認されたといえよう

>>> 今後1年間の想定レンジ = 148.65~163.50 ⇒148.35~163.50 =

<ファンダメンタルズ分析判断>

◆米国:軟調な経済指標も財政悪化懸念優勢 ⇒ 金利は上昇、株式は下落

◆日本:日銀のタカ派姿勢 ⇒短期金利は上昇、前週の反動から株式は反発

◇USD円:軟調な指標にも財政悪化懸念優勢 ⇒ 米金利上昇にUSD円強含み

◇米債利回り:予想比大幅軟調だった10月雇用統計にも拘らず、トランプ再選の可能性と米連邦政府債務拡大への懸念から米10年債利回りは先週も大きく上昇(7/5以来の高水準)

> 2年債利回り:10/25 4.107% ⇒ 11/1 4.212%(前週比 +0.105%上昇)

>10年債利回り:10/25 4.242% ⇒ 11/1 4.386%(前週比 +0.144%上昇)

=>10年-2年の利回り差は「+0.174%と前週(+0.135%)比で拡大」(下図)

: 10年債利回りは7/5以来、2年債利回りも3ヶ月ぶりの水準へ上昇

さあ、先週末の市場予想を大きく下回った10月雇用統計も消化して、いよいよ金融資本市場の焦点は今週の『米大統領選、そして11月のFOMC』にシフトすることになりました。

継続的に当レポートをお読み頂いている読者の方々ならご理解頂けると思いますが、我々はここ数か月「分析・予測を行う際には、以下の基本スタンスを貫いてきた」と自負しています。

それは<「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続する >ということです。

したがって、今週の当欄でファンダメンタル面からの(多少なりとも予断/先入観を反映した)論評は避けたいと思います。市場展開についての予想は、既述のテクニカル分析をご参照頂けると幸甚です。

ただし、先週までの金融市場の展開を見ると(我々のスタンスとは異なり)所謂「トランプトレード」と称される市場の織り込みの高まりが目立ちました。

即ち、大統領選・上下両院選共に共和党が制す「トリプル・レッド」を囃して株価指数の最高値更新が相次いだ3週前までの米国株式市場。その後は織り込みがやや後退しているようですが、それでも極力中立的視座を目指す我々にとっては、仮に「トリプル・レッド」が成立したとしても、その後の『材料出尽くし』的な反動が懸念されるところです。

そこで、今回のレポートはどちらが勝利してもリスク要因となる『米財政悪化懸念』について少し触れたいと思います。

繰り返しになりますが、民主党のハリス副大統領と共和党のトランプ前大統領の接戦が見込まれる中、我々の「両者の政策の違いは税制、貿易、規制などの分野で表れていますが、(政策の実現可能性は)大統領選と連邦議会選で誰が選ばれるかを見極めるべき」とのスタンスに変化はありません。ただし、ここ数週、我々が大きなリスク要因としてきた通り「米国の公的債務の膨張」には懸念を抱いており、米大統領選後に発足する新政権には財政の信認維持に向けた対応が求められると考えています。

たまたまですが、トレーダム為替アンバサダーの安田佐和子氏の先週のweekly reportに「米債利回り上昇の要因となっている米連邦政府債務」についての分析が掲載されていましたので、この部分を読者の皆さんにご紹介して、今週のレポートを〆たいと思います。

<以下、安田氏の10/28付weekly reportより転載>

―トランプ氏勝利見通しで米債利回り上昇、米連邦政府債務の規模とは

米債利回りの上昇は、米大統領選でトランプ氏の優勢が伝えられるなかで進行した。米大統領選は、「選挙人制度」を採用する。各州などに割り振られた選挙人538人のうち、原則として勝者総どり方式で、過半数の分水嶺となる270人を獲得した候補者が勝利する。従って、激戦7州(ペンシルベニア、ミシガン、ウィスコンシン、ノースカロライナ、ジョージア、アリゾナ、ネバダ)の結果が戦況を左右する。英エコノミスト誌は、選挙人制度に基づくモデルを基に、10月22日時点でトランプ氏の選挙人獲得数を276人と予測、再選される見通しを描く。また、選挙情報サイトのリアル・クリア・ポリティクスが算出した、激戦7州(ペンシルベニア、ミシガン、ウィスコンシン、ノースカロライナ、ジョージア、アリゾナ、ネバダ)の世論調査平均では、トランプ氏が全ての州でリード。こうした流れを受け、2017年成立の税制改正法の恒久化、チップを始め残業代の課税廃止の他、海外在住の米国籍保有者への二重課税の撤廃などを含め、米財政悪化が意識されたと捉えられる。

実際、米国連邦議会上下院の元議員らが超党派で構成する「責任ある連邦予算委員会(CRFB)」は10月7日、トランプ氏再選なら、2026~35年度の10年間で財政赤字が7.5兆ドル拡大すると予測、ハリス政権が発足した場合の3.5兆ドルの2倍に膨れ上がる見通しだ。トランプ氏は減税や関税強化、石油・ガス生産拡大、規制緩和などを通じた成長加速、政府効率委員会設立による「不正と不適切な支払いの排除」などを掲げる。しかし、CFRBは赤字を補填できるに十分と判断していない。何より、チップ課税、残業代課税、海外在住者の二重課税などの廃止を実現すれば、大幅な歳入減に直面する。

チャート:トランプ氏の政策に基づく歳出・歳入見通し

―米連邦政府の債務残高、過去4週間で4,480億ドルも急増の衝撃

もうひとつ、米債利回り上昇の陰でX(旧ツイッター)の間で取り沙汰されたのが、「35.8兆ドル」という数字だ。米連邦政府の債務残高であり、10月18日時点でそれほどの規模に膨れ上がり、当然ながら過去最大を更新。しかも米財務省に日次データによれば、9月末から4,480億ドルの急増となった。日本円に換算すると約67兆円であり、2021年度の税収ペースに匹敵する規模だ。このままのペースで債務残高が急増するならば、米国債の借り換えへの不安を抱かせる。

チャート:米連邦政府の債務残高は過去4週間で4,480億ドルも急増し35.8兆ドル

足元の債務拡大については、バイデン政権下で学生ローン返済免除が押し上げた側面があるため、今後もこのようなペースが続くかは不透明と言える。

ただ、米国債は今年に続き2025年も借り換えラッシュを迎え、米財務省の資料によれば、米国債の約33%が今後12ヵ月で償還期限を迎えるという。米国財務省短期証券を除けば、約7兆ドルに及ぶ公算だ。巨額の借り換えに直面するだけに、「悪い金利上昇」へのリスクが警戒されてもおかしくない。

また、足元で米国債の発行が膨らむとともに、金利高止まりに伴い利払い負担も拡大中。Q2の年率ベースの利払い負担は約1.1兆ドルと、国防費の1.05兆ドルを上回った。

チャート:Q2の利払い負担(年率ベース)、国防費超え

ハリス氏が仮に勝利すれば、新たな住宅購入者向けの頭金支給や、免除を含めた黒人起業家向け融資拡大などのバラマキを公約に掲げるだけに、財政健全化への道は開けそうもない。ただ、共和党が少なくとも上院で多数派を奪回する見通しなだけに、ハリス氏が望むバラマキ政策の成立は難しい。とはいえ、ハリス氏が勝利すればバラマキが実現せずに米連邦政府債務の急増を防げるかいうと、別の問題にぶつかる。 足元、海外勢の米国債保有比率は23.6%と、2004年以来の水準まで低下した。ロシアが2014年にクリミア併合後に伴う制裁強化、そして2018年にはシリアの化学兵器使用問題に絡むロシアへ制裁強化懸念を受け、米国債を売却。トランプ政権(当時)と米国人牧師問題で対立を受けトルコも米国債売却に倣い(2019年にはロシアから兵器購入)、中国は対中関税強化やウクライナ戦争後の対ロ制裁の影響もあって、米国債を取り崩し続けてきた。新政権が各国の米国債売却を押しとどめられるかも、試金石となりそうだ。

チャート:海外勢の米国債保有比率は2004年以来の低水準

<以上、安田氏の10/28付weekly reportより転載>

お知らせ:今号でもご案内しましたが、米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、トレーダム(※)為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

<(※):ジーフィット株式会社は10/1より「トレーダム株式会社/TRADOM Inc.」に社名が変わりました。>

ようこそ、トレーダムコミュニティへ!