<テクニカル分析判断>

●短・中期:強力な上値抵抗帯をあっさり突破も、短期主導で「上昇の過熱」の兆候が出来

10/21週は「寄付149.46:149.08~153.19:終値153.18(前週比+2.82円の円安」の推移となり、4週連続の陽線を形成(上図)し、上昇トレンド再開の動きが本格化していることが改めて示唆された。

また、前週は1.47円とこのところ縮小傾向にあった週間レンジは、先週4.11円と我々の想定を遥かに上回る格好で急拡大に転じている。これは「52週MAや21週MA」を始め<相当強力な上値抵抗帯と想定していた150.75~151.95円の水準を突破したことで上昇に弾み>がついたものと考えられる。

当欄では10/7付レポート以降<「今次下落トレンドの終息(底打ち)」>を強く指摘してきたが、「10/14・21週の軽いフォローを挟んで先週の大陽線で地合いが更に強力になった」(上図②ご参照)ことを改めて確認した。かつての上値抵抗帯を超えて152円台での終値となったことの意味合いも大きい。

ただし、かつて強力な下値支持線として機能(⇔上値抵抗線に転化?)していた「21週MA+2.16%」にかなり接近してきた上、(RSIはまだ上昇余地を残しているものの)ストキャスティクスはそろそろ要警戒水準に突入しつつある点などには注意すべきだと思われる。

=>>> 僅かだが上昇に転じた52週MAと21週MAは来週にもデッドクロスの予定(後掲にて詳述)

当然ながら<「中期下落トレンド」の終息⇒「上昇トレンド」再開本格化>の状況は、上図の短期時間軸での日足チャートでもより鮮明に窺える。以下そのポイント。

◎9/16以降、概ね上昇トレンドライン沿って上昇し「上値抵抗線と思われた21日MA」や「非常に強い上値抵抗だった52日MA」を突破し、その後も順調に水準を切り上げて「直近1年で最も力強い上昇軌道」を辿っている(右の赤い上昇カプセル)

◎また(ペースは其々異なるが)「21日・52日・200日の移動平均線が全て“上昇”」に転じており、短・中・長 全ての時間軸でMAが上昇(テクニカルな地合いは更に強固に)

=>>> また、10/14には想定通り「21日MAと52日MAはゴールデンクロス」を実現

< ⇔ >

■一方で(既述の週足よりも変化が早いため)「高水準領域に入りつつあるRSI・ストキャスティクス」や「21日MA+4.32%ラインとの価格差」には『上昇の過熱』の兆候が窺える

■上図でも分る通り、ここひと月半は急速な上昇となっているため、そろそろ『自律的な速度調整』にも要注意のタイミングが迫りつつあるのかもしれない

以上から導き出された<今週のテクニカル分析の結論>は以下の通り

□10月に入り、今次下落トレンドの終息(=底打ち)をより明確に確認

=>>>再び140円割れに向けた「下値模索」の動きが本格化するリスクは大きく後退

□それに伴い「上昇トレンド再開が本格的に進展」している顕現化の度合いが向上

■一方、短期的にはかなりハイペースでの上昇となっているため、『自律的な速度調整』には要注意のタイミングが迫っている可能性あり

□引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を「突破or維持」できるかどうかに注目

② 154.29円=21週MA +2.46%

④ 152.31円=21週MA +1.23%

⑤ 151.59円=21週MA +0.69%

>>> 上昇トレンドがより明確化したため、相場の地合いはかなり強いものの、それに伴った反落リスクも相応に拡大していることから「高水準の市場変動率が継続する」と予想

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2024/10/25のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:上昇トレンド加速に伴い、次第に「過熱の兆候」が出来

〇上図は直上を半年間に短縮し当該期間の推移を拡大したもの。コメントは既掲のものをご参照下さい

◎「中期下落トレンド」の終息⇒「上昇トレンド」再開本格化が一段と鮮明に

●一方、短期的にはかなりハイペースでの上昇となっているため、『自律的な速度調整』には要注意のタイミングが迫っている可能性あり

=>>>上昇圧力は依然根強いものの、一段の上昇には相応の反落リスクが想定される

>>> 想定レンジ=今週:149.50~155.25、今後1ヶ月:148.65~157.05=

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:「上昇トレンド」本格化の一方、反落リスクも台頭

◇上図は冒頭掲載の15ヶ月分を2.5年分に延長したもの。コメントは既掲もご参照下さい

◆◎◆既掲への追加ポイント

1)2022年秋との相対比較において下落サイクルの持続期間/値幅には未充足感が若干あったが、10月以降の急上昇によって今次下落サイクルは「12週/22.35円の下落」をもって完全に終息を確認

2)RSIやストキャスティクスは底打ちの兆候が明確化し22年秋のトレンド反転に類似してきた

□以上より<「上昇トレンド」再開本格化>は一段と鮮明になった

■ただし、短期的にはかなりハイペースでの上昇となっているため、『自律的な速度調整』には要注意

=>>> なお、注目している52週MAと21週MAは来週にもデッドクロスの予定

◇但し、図中にもある通り週足(中期時間軸)でのデッドクロスは「底打ち⇒上昇への転換」の契機となる場合が多く「下落圧力の加速」を意味するとは言えない

◇図中デッドクロスの「2023/3/20週」は、<130円割れで当時の底打ち後、11月にかけて“150円台への大上昇相場”の起点>に位置しており、11月初のデッドクロスは<むしろ「その後の上昇加速」の契機>となる可能性すらある

>>>今後6か月間の想定レンジ = 145.20~157.05⇒148.65~159.90=

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:一旦「20ヶ月MAは下抜け」も、トレンド反転回避は確実に

■7・8月に続き9月も陰線となり、想定通り「3ヶ月連続陰線、20ヶ月MAを下抜け」が示現

□しかし、10月初からの反発でRSIやストキャスティクスといったオシレータ系指標には底入れの兆候が出始めている(ストキャスティクスは来月には底打ちサイン点灯が確実)上に、20ヶ月MA(現在147.37円)を大きく超える水準を回復

⇒2022年の「3カ月連続陰線後の長大陽線」と同様に「今月、長大陽線を形成して20ヶ月MA超の水準回復」することはほぼ確実

⇒(過去35年間終値ベースでは僅か3ヶ月しか上回ったことが無い)152円超の水準を維持して11月を迎えることが出来れば『超長期上昇トレンドの継続』が確認されることになろう

>>> 今後1年間の想定レンジ = 145.20~162.60 ⇒148.65~163.50 =

<ファンダメンタルズ分析判断>

◆米国:堅調な経済指標と財政悪化懸念 ⇒ 金利は上昇、株式は反落

◆日本:衆院選の不透明感 ⇒長期金利は低下、海外安もあり株式は続落

◇USD円:堅調な経済指標と財政悪化懸念 ⇒ 米金利上昇にUSD円は上昇

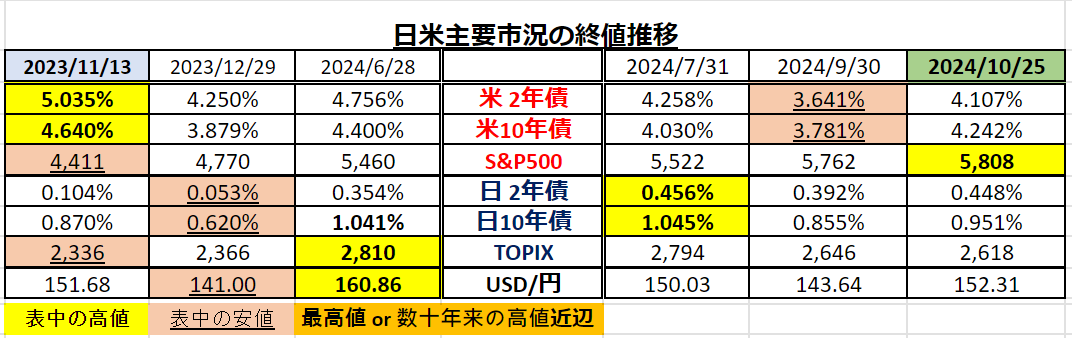

◇米債利回り:IMFによる米成長率見通しの上方修正・総じて予想比堅調な米経済指標・トランプ再選の可能性と米連邦政府債務拡大への懸念から米国債利回りは大きく上昇

> 2年債利回り:10/18 3.950% ⇒ 10/25 4.107%(前週比 +0.157%上昇)

>10年債利回り:10/18 4.083% ⇒ 10/25 4.242%(前週比 +0.159%上昇)

=>10年-2年の利回り差は「+0.135%と前週(+0.133%)比で横バイ(下図)

: 10年債利回りはほぼ3か月ぶりに4.2%台に上昇も、順イールド幅はほぼ横ばい

前半の<テクニカル分析>では(想定以上の大幅な上昇から)4週連続の陽線を形成し、上昇トレンド再開の動きが本格化していることを指摘、以下のようにここ数週とほぼ同様の結論としました。

1)10月に入り、今次下落トレンドの終息(=底打ち)をより明確に確認(その確率が一段と上昇)

2)上記1)を受け「地合いの強さと(底入れからの)上昇トレンド再開本格化」がより鮮明となった

3)一方、短期的にはかなりハイペースでの上昇となっているため、『自律的な速度調整』には要注意のタイミングが迫っている可能性あり

他方<ファンダメンタルズ分析>においても、先週も、上記の<テクニカル分析>と同様に「4週前の動きをフォローする意味合いが強かった」との認識を継続しています。即ち「(労働市場の悪化に端を発した)過度な『米景気減速(⇒景気後退)に対する懸念』の後退がさらに進展した」ということです。

その他にも米長期金利(≒USD指数)を上昇させる要因が先週はいくつも見られました。それらも含めて上記と対応させるなら、以下をポイントとして挙げられるでしょう。

1)’概ね市場予想を上回った米主要経済指標:「米景気の底堅さ」を示唆

~ 下表は、TRADOM為替アンバサダー安田佐和子氏のweekly reportより転載 ~

1)”米国経済は相対的にも予想比堅調を維持

=>>> IMFが10月の最新経済見通しで「米国の成長率見通しを“上方修正”」

2)’ トランプ氏勝利見通しと米連邦政府債務急拡大に対する懸念

=>>> 米債利回り上昇リスクについては、既に米連邦政府の債務は35.8兆ドルへと急拡大しています。その上で、トランプ氏が再選され、かつ共和党が米上下院で過半数を獲得し『トリプルレッド』が成立すれば、2017年の税制改正法の恒久化を始め、チップ課税や残業代課税などが廃止されてもおかしくありません。

逆にハリス氏が勝利すれば、少なくとも共和党が上院で多数派を奪回する見通しなだけに、トランプ氏ほど財政は悪化しないと見込まれます。

もっとも、どちらの候補が勝利しても、足元で海外勢の米国債保有率は2004年以来で最低となっています。米国債の発行増に加え、2025年も大量償還が予想されるなか、新政権で米連邦政府債務問題が政策の重石となりかねない状況です。

3)’FRB金融政策の方向性

=>>>利下げの最終着地点(ターミナルレート)の見通しは、9月のFOMC後から徐々に(しかし、着実に)上方に修正されています

⇒『小幅の利下げでソフトランディングが達成できる』との見方への変化?

=>>>先週末のFF金利先物市場では「11月FOMCでの0.25%利下げ確率が95.6%、同据置きが4.4%」となっています(⇔1ヶ月前:同0.25%利下げ確率が100%、同0.5%利下げも57.4%ありました)

=>>>なお、同市場では「11月と12月のFOMCで、連続して0.25%利下げが実施される確率が75%」でした(⇔1ヶ月前:2回で0.5%利下げ確率が100%、同0.75~1.0%利下げも66.7%でした)

以上のように、先週は米国債利回りが大きく上昇しました。これに伴い主要6通貨に対するUSD指数は週間で0.75%となり、4週続伸。月間上昇率は3.5%まで高まっており、2022年6月以来の上昇率を記録しようとしています。

ただし、(既述の米大統領選の帰趨にもよりますが)現在のインフレ率鈍化のペースが維持されるようなら「0.25%利下げ」はほぼ確実であり、(例えそのペースが緩慢であった場合でも)「米国の金融政策は(金融緩和とまではいえなくても)“利下げ(≒引締めの修正)”方向にある」との意味で利下げ自体に対する期待は存続しています。

⇒米国の「ソフトランディング or ノーランディング」期待が中々沈静化しない要因

さて、既述の通り先週の米経済指標は概ね堅調で米債利回り上昇の一因となりましたが、それほど市場の注目を大きく集めるものとは言えなかったと思います。しかしながら、今週は、かなり重要な米経済指標が目白押しとなっています。

10/29は米9月雇用動態調査(JOLTS、求人件数など)、10/30は米10月ADP全国雇用者数と米3Q実質GDP成長率・速報値、10/31は米9月個人消費支出・所得、PCE価格指数、そして週末11/1には米10月雇用統計、米10月ISM製造業景気指数の発表が予定されています。

このうち、米3Q実質GDP成長率・速報値は、アトランタ連銀(GDPナウ)によれば+3.3%増と強含みが見込まれていますが、一方で、ハリケーンや米航空大手ボーイングのストライキの影響によって米10月雇用統計は減速する見通しであり、金融資本市場は波乱含みとなる可能性が高そうです。

いずれにしても、(繰り返しになりますが)このところ当欄で指摘し続けている通り<11/6-7のFOMCの前には『11/1に10月雇用統計の発表』と『11/5に大統領選挙』>という、いやが上にも市場の注目が集まるイベントが予定されています。いずれもどう転ぶか全く予断を許さないイベントですし(その帰趨も含めて)『FRBの利下げペースや利下げ幅については、今後発表される雇用・物価指標次第で大きく変わる可能性がある』ことを前提に臨むべきだと考えています。

既にご存知の通り、第50回衆院選が27日に投開票され、結果は与党の過半数割れとなりました。

自民党と公明党の獲得議席数は215議席に止まり、過半数の233議席に18議席も足りないことから、非公認の自民党議員や離党した旧自民党議員を加えても過半数確保は難しい状況です。そのため、自民党としては連立の枠組み拡大を摸索することになるでしょう。

しかしながら、日本維新の会(38議席)、国民民主党(28議席)ともに現時点では連立政権に加わることに否定的な姿勢を示しています。このため、立憲民主党を中心とした連立政権樹立の動きはないとした前提において、久しぶりに『ハングパーラメント(過半数に満たない少数与党)』となる可能性もありそうです。

もう30年以上前になりますが、1994年4月に発足した羽田内閣(新生党を中心とする連立政権)が僅か、64日間の短命に終わった例をひくまでもなく、少数与党の場合は、予算や法案を成立させるために野党との妥協を余儀なくされ、政権運営は極めて不安定になることが容易に想像できます。

ただし、これは先週複数のメディアが既に報じていた近未来でした。そして、上記を織り込む形で「時の政権が不安定になれば、これを嫌気した外国人を中心に日本株は売られる」とばかりに、先週も日本株は海外との相対比較において大きく売り込まれました。今朝方の経済報道番組を見ても「本日は軟弱な展開」を予想する市場参加者が多数派だったとの印象でした。

しかし、本日の東京市場では、日経平均株価は前週末に比べ150円近く安寄りしましたが、直ぐに切り返し、前引け段階では、前週末比600円近く高い水準で推移していました。これは「事前報道などで、与党の過半数割れはある程度織り込み済みであり、自民党の191議席(何とか立憲民主党の148議席は上回り比較第1党の地位は維持)は、想定の範囲内ということなのでしょうか。

個人的には、(これまでも繰り返し指摘しているように)「過度な予断を持って不確実性に挑んだ反動」が表れた事象だと認識しているのですが。

いずれにせよ、来月開かれる特別国会での首班指名までは、まだまだ紆余曲折があり得ます。

しかし、それとは全く関係なく、金融資本市場の焦点は(既述の)『米雇用統計・米大統領選、そして11月のFOMC』にシフトすることになるでしょう。

継続的に当レポートをお読み頂いている読者の方々ならご理解頂けると思いますが、我々はここ数か月「分析・予測を行う際には、以下の基本スタンスを貫いてきた」と自負しています。

それは<「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続する >ということ。

先週の当欄でもこのスタンスに立った見解を以下のようにご案内しました。

<非常に良好に見える米国株式市場にも相応の波乱リスクを感じ始めています。

それは、NYダウやS&P5000が最高値を更新する中で『VIX指数が下げ渋っている』こと>

<VIX指数の高止まりは、高値波乱のシグナルとして念頭に置いておく必要がありそう>

<『好事魔多し』との諺もある通り“絶好調”と思われる時にこそ潜在的なリスクは増幅する>

この見解も、既述の<金融資本市場の焦点は『米雇用統計・米大統領選、そして11月のFOMC』>次第でどのような帰趨を辿るのかは分かりませんが、少なくとも不透明性の高い事象に対し相応のリスクを想定し「過度な予断をもってことに臨む」ことだけは避けられるのではないかと考えています。

さあ、ここから2週間は、既述の「重要なイベント(≒不透明要因)」の姿が明らかになってくるステージです。今一度<「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢>を堅持して、これらのイベントの分析に精励して参る所存です。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、トレーダム(※)為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

<(※):ジーフィット株式会社は10/1より「トレーダム株式会社/TRADOM Inc.」に社名が変わりました。>

ようこそ、トレーダムコミュニティへ!