テクニカル分析判断 先週は「寄付136.40:135.25~137.09:終値135.81(前週末比▲0.60円の円高)」の推移となり、小幅 […]

トレーダム為替ソリューション 【AI為替リスク管理システム】

<テクニカル分析判断>

●短・中期:「中期下落トレンド」の終息を確認できぬまま、短期時間軸の自律反発は一巡?

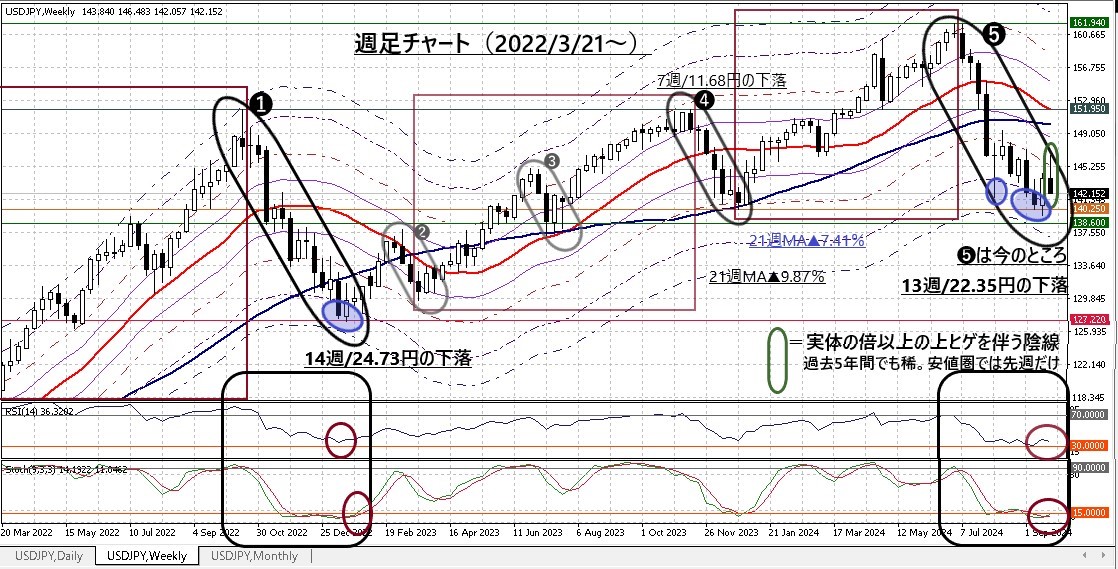

9/23週は「寄付143.94:142.08~146.49:終値142.20(前週比▲1.68円の円高」の推移となり、2週ぶりの陰線を形成。しかも、先週の陰線は実体の倍以上の非常に長い上ヒゲを伴っており、上昇力の急速な衰退(≒下落圧力の急増)を強く示唆した(上図ご参照)。結果として<下落圧力一巡からの反発局面は一旦潰え、再び中期下落トレンドの強さを試す局面に戻りつつある>と言えなくもない。

しかし、この「実体の倍以上の上ヒゲを持つ“陰線”」そのものが上掲期間では稀な上に、「当時の安値圏」で出来した場合は、さほど「強い下落サイン」とはなっていない点には留意すべきだろう(上図黒系のカプセルご参照)。また、「RSIやストキャスティクスが依然として非常に低水準にあるため、いつ反発に転じてもおかしくない」こと、21週MAからの乖離が再び反発に繋がりやすい『21週MA ▲7.41%』に接近していることなどを考えれば、昨年7月以来の安値を更新するのも容易ではなかろう。

なお、2週前に4.91円と再び大幅に拡大した週間レンジは先週4.41円と若干縮小はしたものの、依然として高水準を維持している。

既述の<下落圧力一巡からの反発局面は一旦潰え、再び中期下落トレンドの強さを試す局面に戻りつつある>状況は、短期時間軸での日足チャートでより鮮明に窺える。以下そのポイント。

・➊:下落サイクルが明確化した7/11からの下降(下落)トレンドライン

・➋:8/5の一旦底打ち(141.69)後の戻り高値(8/15:149.39)からの下降トレンドライン

・➌:9/16の底打ち(139.58)からの上昇トレンドライン

◎9/16以降、➌に沿って上昇し上値抵抗線と思われた21日MAや➋を上方へ突破

◎その過程で、ストキャスティクスやRSIは7月以来の水準へ反発

●しかし、9/27には下落トレンド再開を示唆する以下の要因が一気に増加

・上述を受けて一旦急伸も「52日MAで見事にピークアウト⇒急反落」へ転換

・以降、せっかくクリアしていた「➋&21日MA、➌」を終値で大幅に下回った

・9/27の下落は『陰線実体の長さ/値幅』において上図急落時のカプセル表示日に匹敵

●足許の勢いを考えれば、再度140円割れをトライする可能性も高まったとも言える

●先週初我々が想定していた<短期時間軸での「底打ち」が中期時間軸へ波及する可能性>は、少なくとも「一旦は潰えた(終息した)」と考えられる

<今週のテクニカル分析の結論>は以下の通りだが、やや「反発に分あり」と想定

■短期時間軸での「底打ち」が中期時間軸へ波及する可能性は、少なくとも「一旦は潰えた(終息した)」

=>>>140円割れに向けた「下値模索」が先行する展開か?

□一方、依然として“中期的下落トレンドの収束”は確認しづらいものの、<中期時間軸では「再度140円割れの水準を継続的に更新して行くのは容易ではない」>と(先週とは逆のパターンで)短期時間軸とは異なる見解も導かれる(⇒「反転」も想定されうる)

◎引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を「維持or突破」できるかどうかに注目

① 144.73円=21週MA▲4.32%

② 143.78円=21週MA▲4.95%

③ 142.86円=21週MA▲5.55%

④ 141.82円=21週MA▲6.24%

⑤ 140.88円=21週MA▲6.87%

⑥ 140.05円=21週MA▲7.41%

⑦ 139.14円=21週MA▲8.01%>>> 相場の水準がかなり低下したことによって、下落/上昇の両圧力が再び拮抗し始めると想定されることから「市場変動率は比較的高水準を維持しつつも先週比で縮小」と予想

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2024/09/27のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:反発は一旦終息。再度の下値模索はどの程度まで進展するか?

〇上図は直上を再掲したもの。コメントも既掲のものをご参照

◎2週近く続いた反発局面は「9/27の上ヒゲの長い大陰線」で明らかに一旦終息

◎140円割れに向けた「下値模索の展開」が先行する可能性が高い

>>> 想定レンジ=今週:139.50~144.45、今後1ヶ月:139.50~147.45=

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:反発の兆候は希薄も、底打ちの転機接近の可能性は漸増

◇上図は冒頭掲載の15ヶ月分を2.5年分に延長したもの。コメントも既掲を一部ご参照

◆◎◆上掲のポイント(既にはみ出した観あるも、➎は依然➊に類似の中期下落サイクルにある)

1)3週前の終値は昨年7月以来の安値に接近した上に「21週MA▲7.41%」を2週連続で下回っていた(図中➊➎の青い塗りつぶし部分)

2)➊との相対比較において下落サイクルの持続期間/値幅には未充足感が若干残存

3)RSIやストキャスティクスに底打ちの兆候は依然として希薄

<<< ⇔ >>>

1)については、過去のパターンでは次の下値支持線である「21週MA▲9.87%」の水準へ一気に進展することはない

2)については、未充足感は残るがごく僅かな範疇に到達。また、➊における下落サイクルの底打ち局面である「図中➊➎の青い塗りつぶし部分」を既に4週経験した

3)については、RSIやストキャスティクスは依然として非常に低水準にあるため、いつ反発に転じてもおかしくないともいえる

◎なお、先週の「実体の倍以上の上ヒゲを伴う陰線」は過去5年遡っても極めて稀な上に、直近サイクルの安値圏で出現したのは今回だけ

⇒一般的に「長い上ヒゲは上昇圧力の減退(≒下落圧力の増幅)を示唆する」とされるが、今回は事例がほぼ無いため、さほど「強い下落サイン」とはならない可能性には留意すべき

=>>>下落サイクル収束を示唆するエビデンスには欠けるものの「下落圧力の一巡 ⇒ 当面のボトムアウトに再度接近している」可能性には留意すべき局面

>>>今後6か月間の想定レンジ = 138.90~153.90⇒ 138.15~153.15=

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:「20ヶ月MAの下抜け/下落トレンドへ反転」は不可避

■前3ヶ月分の推移を全て包み込むような長大陰線となった7月に続き、8月も陰線が継続

◇一方、長い下ヒゲが下落圧力の減退を示唆した上で、145.83まで上昇していた20ヶ月MAを8月末の終値ではギリギリでクリアしていた

◆他方、この20ヶ月MAが現在146.43円程度に上昇・RSIやストキャスティクスは下降トレンドが鮮明になってきたことから、「3ヶ月連続陰線、20ヶ月MAを下抜け⇒下落トレンドへの反転」はほぼ確実

■長期時間軸での下落局面入りが顕現化した後の推移が注目される(過去の事例では60ヶ月移動平均へ接近して行くパターンが多い)

>>> 今後1年間の想定レンジ = 138.90~155.10 ⇒ 138.15~155.10 =

<ファンダメンタルズ分析判断>

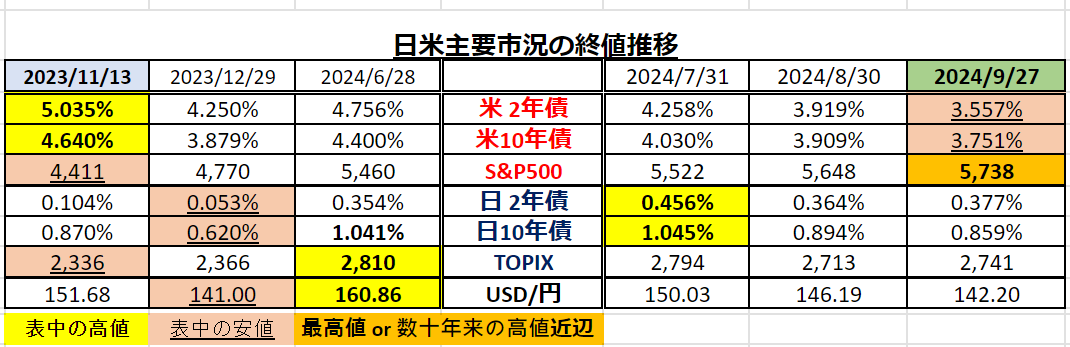

□先週の日米金融市場の変化(下表右端)

◇米国:主要経済指標はマチマチも利下げ期待根強く⇒短期金利は低下継続、株式は続伸

◇日本:主要経済指標の発表なく、金利はほぼ横這いも株式は海外に連れ高で大幅に続伸

◇USD円:日米株価上昇⇒リスク選好の高まりからUSD円上昇も石破ショックで週末急落

◇米債利回り:主要経済指標はマチマチ&FRB高官発言はややタカ派寄りも、利下げ期待が根強く短期金利は引き続き低下の一方で、長期金利はほぼ横這い

> 2年債利回り:9/20 3.597% ⇒ 9/27 3.557%(前週比▲0.040%低下)

>10年債利回り:9/20 3.741% ⇒ 9/27 3.751%(前週比 +0.010%上昇)

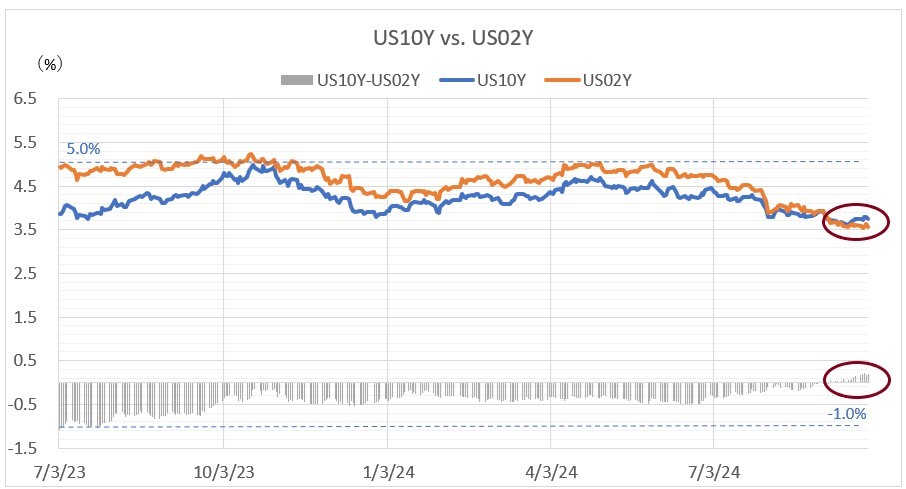

=>10年-2年の利回り差は「+0.206%と前週(+0.062%)比で拡大しスティープ化進展(下図)

:4週連続で順イールドを維持し、2022年6月以来のプラス水準に復帰

先週は9/27の金曜日の午後に、日本株(先物市場)とUSD円相場において(暴力的な市場介入以外では滅多にない)超乱高下の展開が見られました。週末の各種メディアによる報道では概ね以下のような要因をその背景として挙げられていたようです。

◎「自民党総裁選・第1回投票で、アベノミクス継承を掲げる高市早苗経済安全保障相が首位」

=>>>これを好感した(リスク選好の)株買い・円売りが急激に活発化

=>>>この動きが加速し、石破氏との決選投票にかけて「USD円は週間高値146.49(9/3以来の高値圏)まであっという間に急伸。日経平均先物は前日比約1,000円高」で投票結果待ち

●「自民党総裁選・決選投票では、緊縮財政+金融政策正常化を掲げる(とされた)石破茂元幹事長が逆転で新総裁に選出」

=>>>この報道を背景とした失望(≒高市氏が破れたことでアベノミクス継承に対する期待感が剥落)の株売り・円買いが活発化

=>>>この急反転の動きはその後も加速し「USD円は上記高値の146円台半ばから程なく142円台半ばへと急落(暴落)。日経平均先物は“前日比約1,000円高”から夕方には“約2,400円安”へと正に暴落」

この乱高下について、我々は現時点の認識では以下のように捉えています。

・◎は「ファンダメンタルズ云々は全く関係なく、第1回投票結果のヘッドラインに飛びつき“高市総裁誕生”(の良いとこだけ)を早々に織り込んだもの」であり、逆に

・●は「◎の前提が崩れたことに対する急激な反対売買が加速したことに加え“石破総裁誕生”(の悪いとこだけ)を早々に織り込んだもの」であり、「◎とは逆向きのポジションも相応に構築されたのではないか」と見ています。

ここであえて指摘しておきたいのは「不確実性のある(高い)情報に対して“過度な予断”を持って投資行動をとる」ことに孕むリスクです。この点は、数か月前から当レポートでも毎回のようにご案内しているので割愛させて頂きますが「日々耳目にする多種多様な情報にはある程度腰を据えた精緻な分析が必要」であり、少なくとも「拙速な判断・過度な予断は禁物」であるということです。

上記の石破自民党新総裁の政策についていえば、選挙期間中も世論や周囲の意見におもねる格好で微妙に修正が行われているようでしたし、来月にも予定されている解散総選挙に向けて、或いは、その後の新政権が誕生するまでは打ち出されるマニフェストを正しく評価することは出来ないと考えています。

その意味で、余りにも不確定要素が多かった9/27の『石破ショック』とやらをちょっと度外視して、先週の日米金融市場で注目されたポイントを総括し、今週の見通しを組み立てたいと思います。

【経済指標】

米国:ザックリいえば「(事前予想比強弱混在で)マチマチ」というところでしょうが、引き続き“高速利下げ期待”の根強い金融市場に照らせば、堅調との評価が優勢ではないかとの印象です。

堅調:9月サービス業PMI、8月新築住宅販売、週間新規失業保険申請件数、8月耐久財受注速報値など

鈍化:8月個人所得、8月個人消費支出(PCE)デフレータなど

=>>>市場の注目度は後者の方がより高かったため、鈍化の印象が強いと判断された向きが多数派かもしれません

=>>>実際債券市場では、長期債利回りは若干上昇した一方、根強い利下げ期待から短期債利回りは低下しています。(米利下げに関する考察は、別途後述)

日本:特筆すべき指標発表はありませんでした

【金融政策関連:高官発言など】

米国:以下の通り、ややタカ派的な色彩が濃い(金利低下抑制要因)

・「利下げについて今後は小幅なステップを見込む」(ミネアポリス連銀カシュカリ総裁)

・「今会合での50bp利下げは将来の利下げペースを確定させるものではない」(アトランタ連銀ボスティック総裁)

・「インフレが依然として目標を上回っているため0.5%利下げへの反対は正当化される」「慎重な利下げペースが適切だと信じる」(9月FOMCで0.5%利下げに唯一反対票を投じた ボウマンFRB理事)

日本:以下の通り、ハト派寄り(日銀による過度な利上げ期待の後退)

「物価上振れリスクの減少で政策判断にあたり時間的な余裕がある」(植田日銀総裁)

中国:人民銀行による大規模金融緩和の発表(世界的なリスク選好機運の高まり)

=>>>先週の中国上海総合指数は「12.8%の爆謄」

=>>>先週の主要国株価指数の上昇率

・香港:13.0%、独:4.0%、英:1.2%、米(S&P500):0.6%、日(TOPIX;暴落前):3.7%など

以上、9/18のFOMCにかけて盛り上がっていた「米労働市場の悪化懸念 ⇒米景気後退懸念(& 2%に向けたインフレ鈍化期待) ⇒FRBによる高速利下げ期待」(我々は、これを“過度な織り込み”と判断)が徐々に沈静化しつつあると考えられます。上記のグローバルな株式市場の上昇は、まさに「リスク選好機運の高まり」を象徴する事象だと思われます。

さて、既述の通り、米国10年国債利回りは先週末9/27時点で3.75%と、FOMCが0.5%利下げを決定した前日(9/17)の終値である3.65%に比べ小幅に上昇しています。一方で、FF金利先物市場では『次回11月のFOMCで0.5%の連続大幅利下げが実施される確率』を依然として約54%と高めに織り込む状況が継続。このような『急ピッチの利下げの織り込み』と『長期金利の上昇』は、一見矛盾した現象のように見受けられるのではないでしょうか。

ただ、さらにその先のFF金利先物市場の織り込み状況を見ると、「2025年10月には“FOMC委員の2026年末見通し(中央値)と同水準の2.8%台までFF金利は低下”し、それ以降はほぼ横ばいの推移となった後に、ようやく2026年後半からFF金利が切り上がっていくパス(経路)」が織り込まれているようです。これは即ち「急ピッチで(予防的な)利下げが実施されることによって、景気後退を回避し、ソフトランディングが達成され、継続的な利下げは比較的早期に一巡する」というかなり楽観的なシナリオを先物市場が織り込んでいるということでしょうか。

我々は元々このシナリオに与しないことは既述の通りですが、このシナリオが将来顕現化してゆくとすれば、以下のようなリスクが懸念されるのではないかと考えています。

●急ピッチの利下げ進展で(沈静化したはずの)インフレ期待が再び高まること

●長期金利が下げ渋ることで、住宅・耐久財消費など金利に敏感なセクターが期待ほど改善しないこと

先週の当レポートでも指摘したが、パウエル議長はFOMC後の記者会見で『0.5%を“新たな利下げペース”と見做すべきではない』と、市場が期待していた“大幅かつ速いペースでの利下げ”期待を牽制しました。依然として根強いこの金融市場の“高速利下げ期待”に、“データ次第”を標榜するFRBがどう対応するのかを注目しています。

なお、来週も「米8月JOLT求人件数、米9月ISM製造業景況指数、米9月ADP雇用統計、米9月ISM非製造業景況指数、米9月雇用統計」など米国の重要経済指標の発表が予定されています。当然ですが、これらの経済指標が市場予想を上回る場合には「米景気後退懸念減退 →ソフトランディング期待の高まり →米金利低下ペースの減速と米株高の並走再開」の経路で、USD円に再び上昇圧力が高まる展開が期待されます。テクニカル分析でも触れたように、週前半は(石破ショックの余韻で?)下値余地を探る可能性が高いと考えていますが、売り圧力一巡後には…。

いやいや、テクニカルの結論でも触れているように「全ての時間軸でのUSD円底打ち・上昇トレンドへの反転」の兆候は未だに確認できません。また、『米国政策金利の低下』が前提となって、我々が重要視している『主要通貨に対するUSD指数は約1年ぶりの水準に抑圧』された状態です。USD円は需給関係からUSD指数とは別の展開となる可能性はありますが、本格的に上昇するためにはやはりUSD指数の上昇が望まれるところであり、その状況に到るにはまだ相応の時間が必要なようです。

<「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続>

今後もこれをゆめゆめ忘れてはならないと改めて肝に銘じます。

お知らせ:今週は休刊のようですが、米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、トレーダム(※)為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

<(※):ジーフィット株式会社は明日10/1より「トレーダム株式会社/TRADOM Inc.」に社名が変わります。>

ようこそ、トレーダムコミュニティへ!