<テクニカル分析判断>

●短期:想定を超える一段の下落進展により「短期的反発は不可避」の状況が醸成・急接近

●中期:短期的な反発は不可避の状況も、短期から波及した強力な下落圧力はトレンド化へ

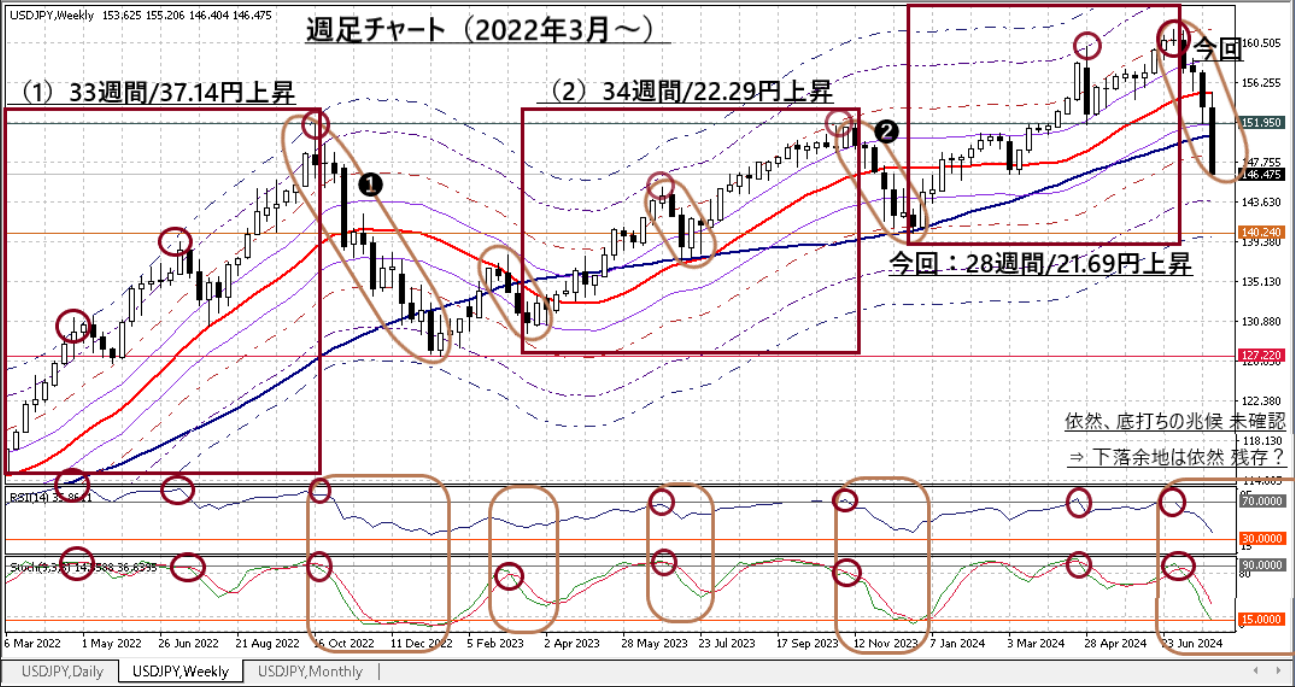

7/29週は「寄付153.78:146.43~155.22:終値146.55(前週比▲7.20円の大幅な円高)」の展開に。先週記録した7.23円という大陰線は本年4/29週の4.89円を大幅に超え、2022年11月上旬以来の長大陰線(8.40円)を形成し、これで2023年12/4週以来となる4週連続陰線となった。また、従前から非常に強い下値支持線としていた「21週MA」に続き、先週はより強力とした「52週MA」を終値でアッサリと下抜けしており、今次下落局面の本格化を深く印象付けている(全て上図週足参照)。なお、週間レンジは4週前から4.47円⇒3.48円⇒5.67円と高水準ではあったが、先週は8.79円と既述の2022/11/7週以来の変動幅へと大幅に拡大を加速し、こうした変動率の高まりもまた下落局面の(本格的)トレンド化を強く示唆。

=>図中(1)(2)と比較すると、今回の上昇局面は『28週/21.69円』と期間的には前2回には及ばなかったものの値幅は(2)とほぼ並ぶ水準となっている上、その後の4週連続陰線・21MA/52MAを立て続けに下抜けるなど「その終了」は明らか

=>また、図中でもコメントしている通り(RSIやストキャスティクスは図中➊➋の下落局面に並ぶ水準にまで急低下しているが)「底打ちの兆候は確認されておらず、依然下落余地は残存の可能性あり

=>少なくとも中短期の時間軸では「今回の下落局面はトレンド化している」と思われ、当面は「下値模索を中心とした“上値の重い”展開の継続」が示唆される

< ⇔ >

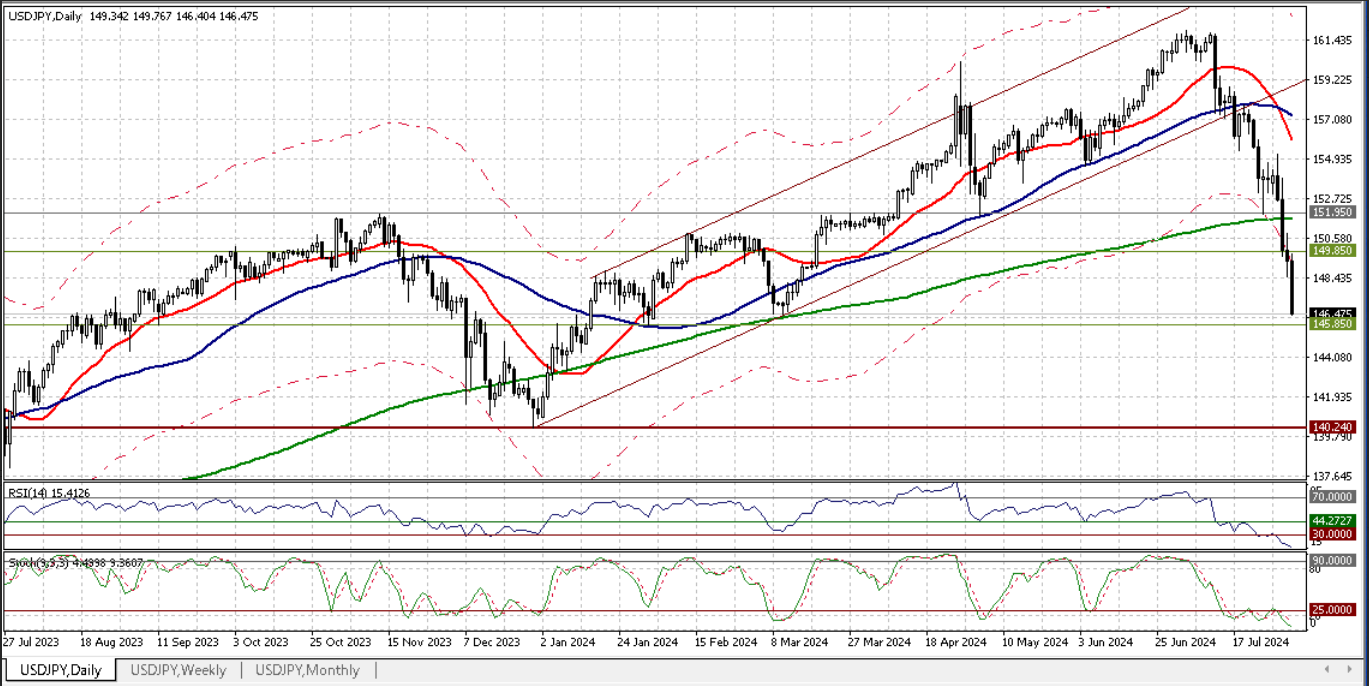

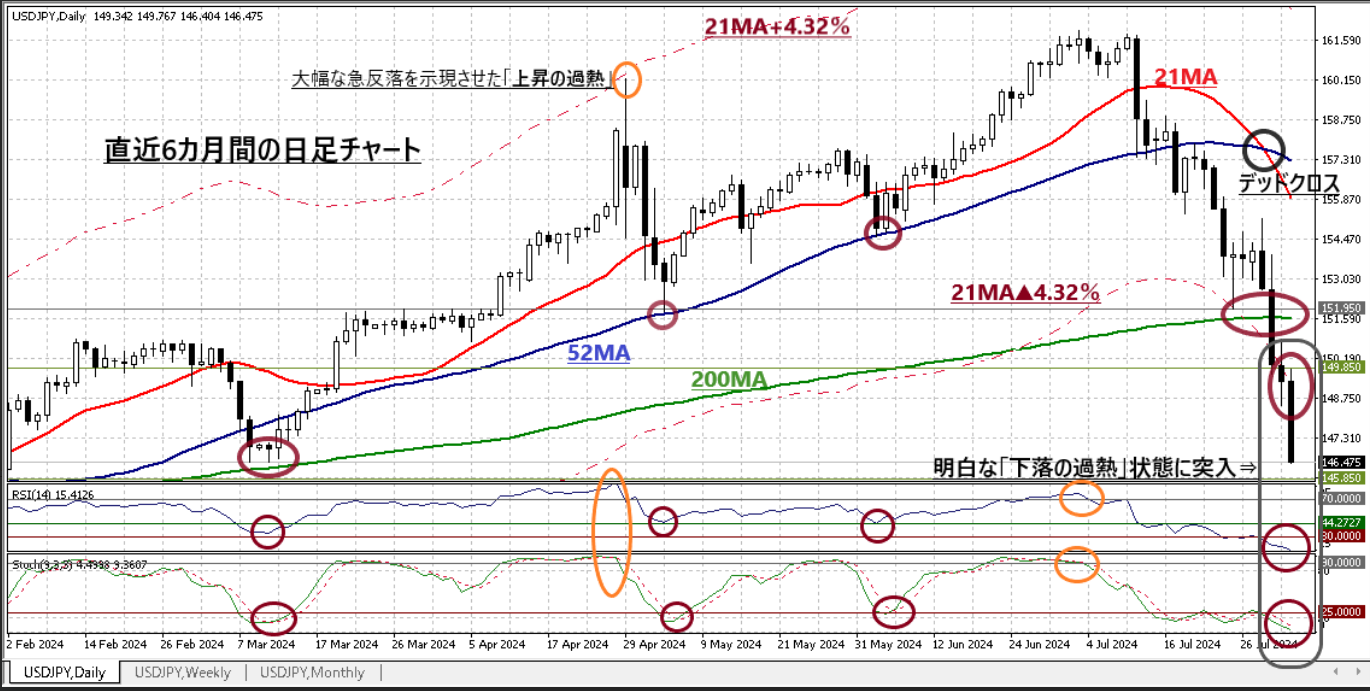

一方、直近2週間の下落ペースがあまりにも急速過ぎたために、短期時間軸を象徴的に映し出す「日足チャート」では『短期的には速度調整的な自律反発は避けられない』との示唆あり(下掲ご参照)。

◎急激に加速した「下落の過熱が(短期的な)底打ち」に繋がる可能性を示唆する要因:(上図参照)

●21日MA・52日MAを明確に下抜けた後も200日MA・21日MA▲4.32%水準をことごとく下抜け。また「連日で上値/下値を大幅に切り下げている」ほか「21日MA・52日MAのデッドクロス」が確認されるなどテクニカルな地合いはかなり弱く『下落トレンドの本格化』に疑問の余地はない

⇒ トレンドとしては「下値模索中心で上値の重い展開」

<⇔>しかし、上記は下落速度が余りにも急激だったがゆえに(短期的な)自律調整局面出来の可能性もまた大きく高めたと考えられる。以下は、その背景

1)「8/2にはRSIが瞬間的に15.0を割れる」、2)「日足では抜けることが殆ど無い“21日±4.32%”の水準を大幅に下回り、次の節目である同▲7.41%すら目指す勢い」など(短期的にせよ)明らかな“下落の過熱(売られ過ぎ)”が際立つ状況

◎上記の要因から、下値模索の展開が先行すればするほど「売られ過ぎの修正」局面に着実に接近し、少なくとも短期時間軸では相応の反発が示現する可能性がある

⇒>>>急激すぎる下落進展により「短期的反発は不可避」の状況が醸成・急接近

以上の現状分析により、今週のテクニカル分析の結論は次の通りとしたい。

●短期時間軸からの下落圧力が中長期に波及/示現したことは確実

>>>「下値模索中心で上値の重い“下落トレンド”へ移行」したことは間違いない

○一方、下落進展速度が急激であったがゆえに、短期的な「自律反発局面接近」の可能性も台頭

□今週も「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、以下の水準以上が終値ベースで維持されるのかどうかに注目

週足:21週MAから ① ▲7.41%の水準=143.55円、② ▲8.64%の水準=141.75円、③ 昨年12/28の安値となった140.24円

>>> 今週以降も下落/押し目買い圧力の熾烈な攻防に伴う、高めの変動率を想定

~以下では『短期・中期・長期の方向性』についてのショートコメント及び各時間軸での想定レンジをご案内します。(今号の分析は既述部分を含めて2024/08/02のNY市場終値をベースに実施)~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:急激な下落の過熱進展により、自律調整的反発の可能性高まる

●上のチャートは上記でご案内したものを期間1年に延長したもの

1)「8/2にはRSIが瞬間的に15.0を割れる」などオシレータ系指標に更なる下落余地は殆ど無い

2)「日足では抜けることが殆ど無い“21日±4.32%”の水準を大幅に下回り、次の節目である同▲7.41%すら目指す勢い」など(短期的にせよ)明らかな“下落の過熱(売られ過ぎ)”が際立つ状況

◎上記の要因から、下値模索の展開が先行すればするほど「売られ過ぎの修正」局面に着実に接近し、少なくとも短期時間軸では相応の反発が示現する可能性がある

⇒>>>急激すぎる下落進展により「短期的反発は不可避」の状況が醸成・急接近

>>> 想定レンジ=今週:140.25~148.80 、今後1ヶ月:138.90~150.45 =

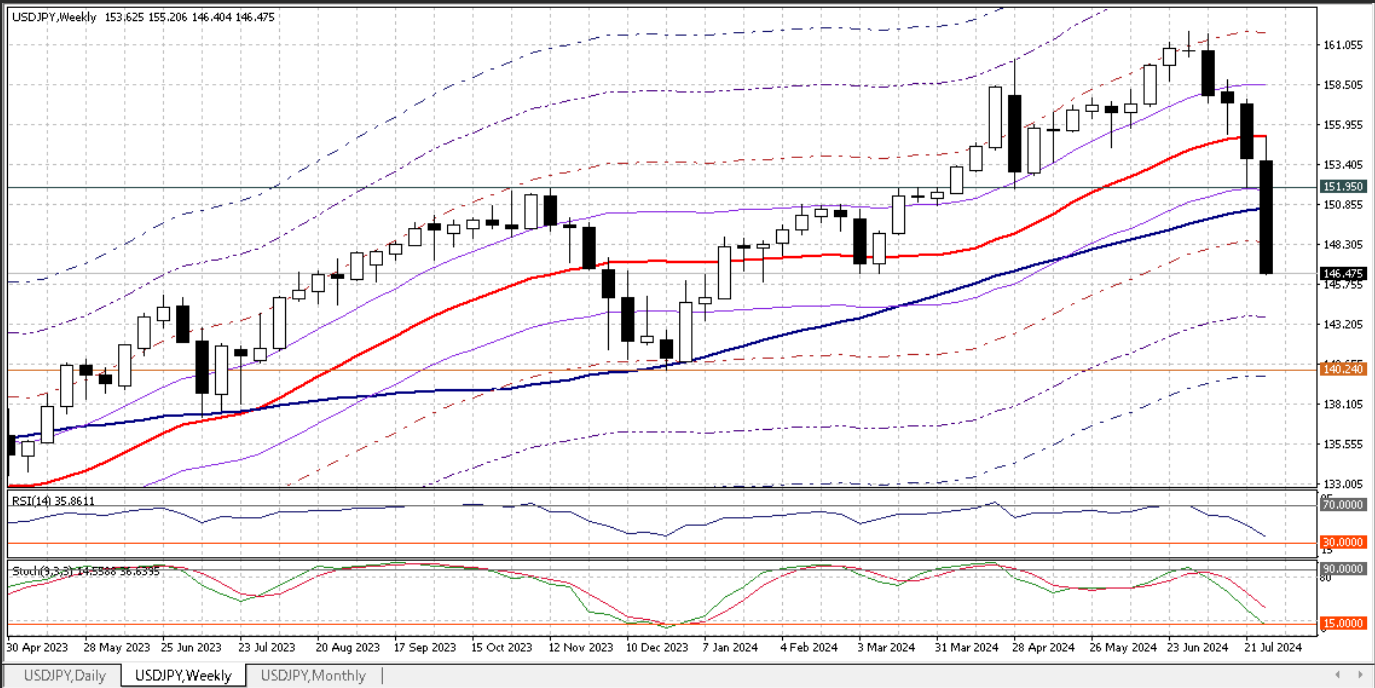

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:短期の下落圧力が明確に波及し本格的下落トレンド入りへ

◆上図は直近1年間(冒頭チャートの直近拡大版)の推移

■4週前からピークアウト顕現化の可能性が高まっていたが、ここ2週の急落(21・52週MAの大幅な下抜け)によって『下落トレンドへ反転/本格化』を確認

>>> 今後6か月間の想定レンジ = 148.35~162.75 ⇒ 137.25~153.15 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:短期の下落圧力が明確に波及しトレンドは下落へ反転の模様

■38年ぶりの高値を示現した上で60MA+30%に再接近した反動が露わとなり、7月は6月の陽線を包み込むような長大陰線となった。短期時間軸で示現した「ピークアウト(⇒反落)」が長期にも波及した格好であり、8月も下落の勢いは加速して20ヶ月MA(145.70円)の下抜けもほぼ確実な勢い

◇とりあえず8月は上値の重い展開に引き続き警戒しつつ、(上記の)145.70円以上の水準を終値ベースで維持できるかどうかに注目している

>>> 今後1年間の想定レンジ = 148.35~162.75 ⇒ 137.25~158.10 =

<ファンダメンタルズ分析判断>

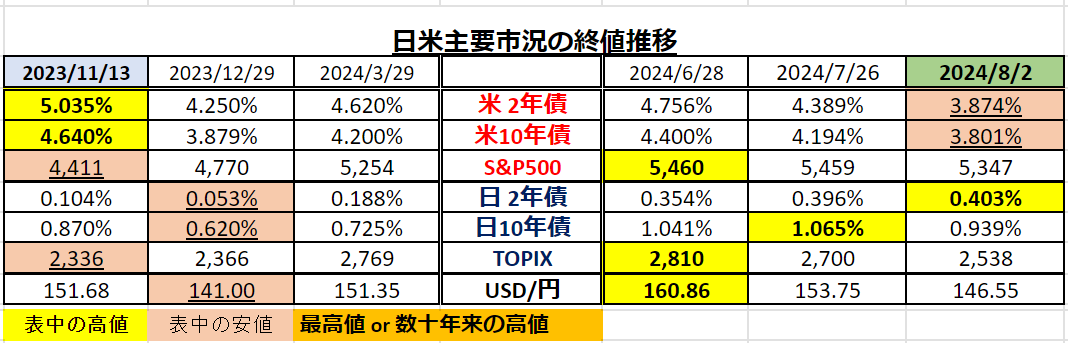

□先週の日米金融市場の変化(下表右端)

◇米国:FOMCのハト派色と弱い経済指標で金利は急低下⇒景気後退懸念台頭に株式は急落

◇日本:日銀による予想外の追加利上げと全般的な円急騰に、株式は急落が止まらず

◇USD円:FOMC/弱い経済指標/米金利急低下もあり、リスクオフ展開進み全般的に円急騰

◇米経済指標:経済指標は総じて『かなり軟調』

(下表および雇用統計に関する分析、先週の振り返り(サマリーの一部)等につきましては、GFIT社為替アンバサダーでもある安田佐和子氏が作成された今週のweekly reportより引用させて頂いております)

―米7月雇用統計後、0.5%の米利下げ観測台頭

米7月雇用統計の結果は、米景気がハードランディングに向かう懸念を想起させた。非農業部門就労者数(NFP)は前月比11.4万人増と3ヵ月ぶりの低い伸びだったが、過去2カ月分はまたしても2.9万人の下方修正となった。さらに、失業率は前月比0.2ポイント(pt)も上昇し4.3%と、2021年10月以来の高水準に。失業率をめぐっては、サーム・ルールに基づく景気後退のサインが点灯し、衝撃が走った。サーム・ルールとは、直近3ヵ月間の失業率の移動平均と過去12カ月間の最低値の差が0.5pt以上なら、景気後退入りするとの説。7月はリセッション入りの節目となる0.5ptを突破し、0.53ptをつけた。

チャート:サーム・ルールに基づけば、景気後退のサイン点灯

サーム・ルールの考案者である元米連邦準備制度理事会(FRB)エコノミストのクラウディア・サーム氏は、2023年8月にブルームバーグ・インタビューに応じ、自身が作ったものが独り歩きして「怪物」となったのではと危惧していると発言。法則通りになったとしても、必ずしも景気後退を意味しないとの考えを示唆した。

それでも、サーム・ルールへの注目度は高い。7月31日の米連邦公開市場委員会(FOMC)後の会見でも、これに関する質問が飛び、パウエルFRB議長は「統計的な規則性というのは、経済的なルールではない」と一蹴。また、ハードランディングの可能性に関する質問に対しても「可能性は低い。経済が過熱しているか急激に弱まっている理由は見当たらない。足元のデータは堅調なペースで成長している経済を示す」と、真っ向から否定した。

―失業率以外でも、米7月雇用統計は悪材料が目立つ 米7月雇用統計の内容は、失業率以外も労働市場の悪化が目立った。民間サービスの就労者数は前月比7.2万人増と、2021年1月からの増加トレンドで最小の伸びにとどまった。週当たり労働時間は34.2時間と、コロナ禍で経済活動が停止した2020年4月の水準に並んだ。平均時給も前年同月比3.6%と、2021年5月以来の低い伸びとなり、民間部門の総賃金も同4.8%と2021年3月以来の5%割れを迎えた。

チャート:民間サービスの就労者数、2021年1月からの増加トレンドで最小

その他、悪材料には枚挙の暇がない。レイオフ(一時解雇者)は7月に前月比25万人増の106万人と2021年9月以来の水準へ急増し、失職者数(一時解雇ではなく、契約切れや解雇などで職を失った者)も243万人と2021年11月以来の高水準だった。さらに、就業率は60%と、2022年10月以来の水準へ低下。経済的な理由でパートタイムを余儀なくされている者などを含む不完全就業率は7.8%と前月の7.4%から急伸、パートタイムの就業者が前月比32.5万人減の2,770万人だったにもかかわらず、2021年10月以来の高水準となった。

チャート:レイオフ、7月に急増

パウエルFRB議長のサーム・ルールやハードランディングをめぐる質問には強気だった一方で、会見内容はハト派寄りに傾いた。声明文ではリスク評価につき、従来の「インフレのリスクに十分注意する」から、「二大統治目標の両方のリスクに注意する」へ変更。さらに、質疑応答でインフレや労働市場の減速に従い、9月利下げが検討される可能性について明言しただけでなく、「さらなる労働市場の冷え込みを避けたい」と言及した。

もうひとつ、注目すべきは0.5%利下げをめぐる発言だ。質問の回答で、パウエル議長はFRB当局者が望むものではないと述べたが、「より深刻な景気後退のようなものがあれば…それに対応する方針だ」と言い切った。

米7月雇用統計後、FF先物市場で9月と11月の0.5%利下げの織り込み度が強まったのは、こうしたパウエル発言が一因だろう。米7月雇用統計後、少なくともシティグループやJ.P.モルガンは、9月11月の0.5%利下げ、12月の0.25%利下げへ見通しを変更した。市場ではFedがビハインド・ザ・カーブに陥っているのではとの疑問が沸き起こった証左と言えよう。

―Executive Summary―

- ドル円の変動幅は7月29日週に8.80円と、介入があったとされる4月29日週の8.38円を超えて年初来で最大を記録した。週足では、5週続落。日銀金融政策決定会合での追加利上げ、国債買い入れ減額計画の発表、植田総裁の追加利上げ示唆に加え、米連邦公開市場委員会(FOMC)後のパウエル米連邦準備制度理事会(FRB)議長が9月利下げを示唆し、ドル円は売り一辺倒の展開となった。ダメ押しに米7月雇用統計が米労働市場の悪化を裏付け、ドル円は一時146.42円と約6カ月ぶりの安値をつけた。

- 植田総裁は、今回の追加利上げ決定の理由として、①賃金・所得の増加が個人消費を支援する見通し、②円安を通じた物価の上振れリスクーーなどに加えて、「4月以降のデータがある程度まとまって評価できる時点に達したため、少しずつでも早めに調整しておいた方が後が楽になる」と言及。今後のリスクに備えた金融政策の「のりしろ」作りと位置付けたフォワード・ルッキング型と解釈でき、追加利上げのロジックが変わったこと示唆した。展望レポートが公表される10月の追加利上げへ道を拓いたと言えよう。

- 対して、7月FOMC後の会見で、パウエル議長はインフレや労働市場の減速に従い、9月利下げが検討される可能性について明言しただけでなく、「さらなる労働市場の冷え込みを避けたい」と発言。さらに、0.5%利下げについてFRB当局者が望むものではないと述べたが、「より深刻な景気後退のようなものがあれば…それに対応する方針だ」と言い切った。米7月雇用統計・非農業部門就労者(NFP)の伸びが鈍化しただけでなく、失業率が前月比0.2%上昇し4.3%と2021年10月以来の高水準を付け、サーム・ルールに基づく景気後退のサインが点灯するなか、ジャクソン・ホール会合でのパウエル議長の見解が待たれる。

- 今週は、8月5日に米7月ISM非製造業景況指数、7日に中国7月貿易統計と内田日銀副総裁の講演、8日に日本国際収支と日銀の主な意見(7月分)、9日に中国7月生産者物価指数と消費者物価指数を予定する程度で、米国の重要指標は少ない。

<以上、安田佐和子氏の「今週のweekly report」より引用させて頂きました>

既述の米国のファンダメンタルズの推移を受けて。。。

◇米債利回り:長短共に急激に低下

> 2年債利回り:7/26 4.389% ⇒ 8/2 3.874%(前週比▲0.515%低下)

>10年債利回り:7/26 4.194% ⇒ 8/2 3.801%(前週比▲0.393%低下)

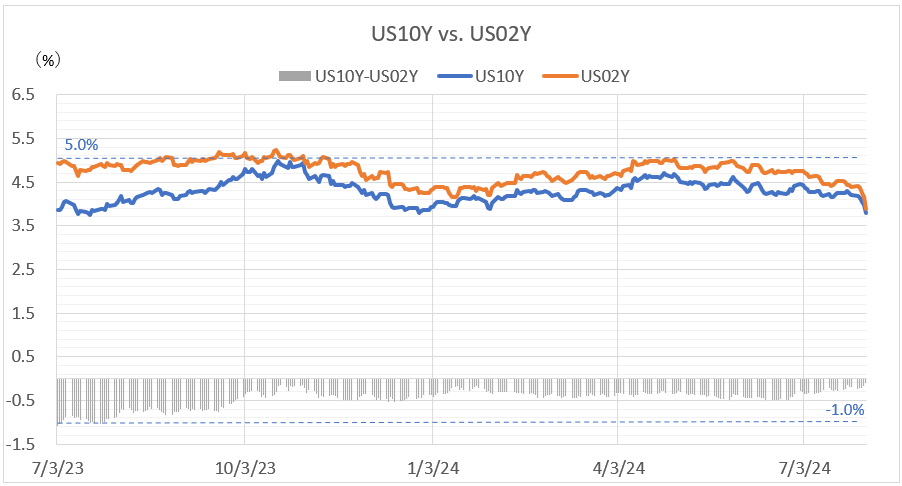

=>10年-2年の逆イールドは「▲0.073%と前週(▲0.195%)比急速に縮小し“ほぼ解消”に急接近」している(下図)

ここ2カ月弱の当レポートでご案内の通り、昨今の米国経済指標は予想比軟調なものが明らかに大半を占める流れとなっていましたが、7/11の6月CPI辺りからその流れが加速したように感じています。

そして、引用させて頂いた安田佐和子氏のweekly reportにもある通り、7/31のFOMC(後のパウエル議長の会見)と週末の7月雇用統計によって『9月以降の利下げ観測の織込み(幅・頻度とも)』度合いの高まりに一段と拍車がかかったようです。

これを受け、年内は9・11・12月全てで0.5%(×2)と0.25%の利下げが織り込まれ、来年についても着実な進展が見込まれています。この結果米債利回りは短期が主導する形で急激に低下し、既述の通り「将来の景気後退を示唆する」とされた10年-2年の逆イールドは「▲0.073%と前週(▲0.195%)比急速に縮小し“ほぼ解消”に急接近」しました。通常であれば、この状況はリスク選好的地合いの高まりを醸成し(ここ数年は)株価の上昇要因として作用することが多かったと思われます。(USD円相場では、米金利低下⇒USD指数の低下⇒USD円も連れ安(円高)で反応することが多く、テクニカル分析でも言及しているように大規模な市場介入を伴ったことを含めて『2022年10・11月の状況に類似』)

しかしながら、(今回はそうならず)逆に金利低下要因の一つである「景気後退懸念の高まり」が『株価の下落要因』として作用しているようです。この動きは7月上旬までの「歴史的円安のメリットのみを享受してきた日本株」の急反落に繋がり、正に日本株が主導する『世界同時株安』へと発展する懸念が大きく台頭してきています。

ようやく、話をここに持ってくることができました。なぜ、話がUSD円相場から株式市場に移ってきたかというと、今朝方、一部の読者の方々から『今週はグローバル株式(特に日本株)市場に対する見解を是非入れて欲しい』とのご要請を賜ったからです。以下、本件に関連する我々の見解をご案内します。

【今回の世界的株安の背景】

■米ハイテク株調整を契機にグローバル株式市場が大幅に調整、米景気後退懸念が下落に拍車

● 米国の景気後退懸念が株安を増幅 ⇒ 世界同時株安へ

>>> 7月半ば以降、グローバル株式市場が全般的に下落基調となり、8月に入ると更に下げ幅が拡大

>>> 日米株式市場の直近最高値からの調整幅は、米S&P500が▲5.7%、TOPIXが▲13.3%(共に8/2まで) <追記:8/5の引値はTOPIX同▲24%(2,227)、日経平均同▲25.5%(31,458円)と崩落>

>>> 年初以降、AI技術等の成長ストーリーがある米大型IT銘柄が集中的に物色され世界的な株高を主導

>>> 一方、割高感も高まったため、7月半ばにこれらの大型IT株が物色のローテーションを契機に売られ始め、世界の株式市場全体が調整地合いに突入

>>> 8月に入ると、米国ISM製造業指数・米雇用統計等、重要経済指標の悪化を受けて米景気後退懸念が高まったことで、株安が加速

>>> この先「米国の利下げ開始時期とその幅・頻度」が具体的に見えてくることで、大荒れとなった株式市場が落ち着きを取り戻すきっかけになることを期待

<追記>

●日本株市場 :8/5にブラックマンデー超えの急落示現。現時点での下げ幅は世界的に突出

>>> 8/5の国内株の調整幅は他の主要国市場と比較すると、現時点では突出して大幅に

>>> 8/5の日経平均は前日比▲4,451円とブラックマンデーの同▲3,836円を大きく超える急激な下落

●下げ幅が急激に拡大した背景

>>>『6月半ば以降の急激な株高の反動』の他、足元での『円高急進』や『米国発(世界)景気失速懸念』で『収益の海外依存度が高い日本企業は業績悪化に陥りやすい』との見方の広がり

>>> 加えて、7月会合で日銀が大方の予想に反して追加利上げを決定

⇒『“緩和的な金融環境を当面維持する”との従来方針が変化した』と見る投資家の売りが膨らむ

ここまで、暴落している日本株を中心に、グローバル株式市場の現状に対する見解をご案内しました。

ただ、足許(特に先週末から本日)にかけての暴落は、日本株もUSD円も全く同じだと考えています。

即ち、この暴落劇の収束には足許における「パニック的な売りが一巡すること」と「市場参加者が足許から今後にかけての“日米ファンダメンタルズの動き”を冷静に見つめられるようになること」。

年内だけで考えても、米国大統領選の帰趨などこれからも紆余曲折のありそうな先行き不透明な要因は多数存在します。その意味では、ここ数か月指摘してきたように(テクニカル/ファンダメンタルズの両面において)「過度に予断を持つことなく、冷静な分析を心掛けること」がこれからもますます重要になってくるのだと考えます。

既述した<USD円相場では、米金利低下⇒USD指数の低下⇒USD円も連れ安(円高)で反応することが多く、テクニカル分析でも言及しているように大規模な市場介入を伴ったことを含めて『2022年10・11月の状況に類似』>も、こうした留意点に繋がっています。なぜなら、2022年11月も「インフレ鎮静化に向け未曽有のペースで行われていた急激な利上げ ⇒逆イールドの顕現化 ⇒米景気後退懸念の急速な高まり ⇒FRBによる早期利下げ観測の台頭 ⇒米債利回り急低下 ⇒USD指数の下落」の経路でその後約3ヶ月続いた『USD円の中期的下落」に繋がったからです。

ただし、底打ち後は「底堅い米景気と根強いインフレが続いている」ことが経済指標によって確認され「米景気のソフトランディング(軟着陸)期待」が、長く株式を始めとする金融資本市場を支配していたことは決して忘れてはなりません。

結局のところ「今後の展開は日米ファンダメンタルズを示す“データ次第”」であり、繰り返しになりますが「過度に予断を持つことなく、冷静な分析を心掛けること」がこれからもますます重要になってくるわけです。

最後に、株式相場・USD円相場に対する現状認識を改めて以下に纏めます。

●直近の展開から、所謂「一方的な“株高や円安(USD高)”相場は中期的に終息した」ものと思料。

一方で、直近の下落ペースもまた明らかに「極端な過熱を呈している」と思われ、この「極端な下落の過熱」はテクニカルな観点では(少なくとも短期的な)『自律調整的反発は不可避』の状態に到っています。

◇したがって、相応の値幅を伴う反発のタイミングは急接近していると考えられる。

しかしながら、もちろんこの短期的な反発を持って、現在本格化している下落トレンドから「株高やUSD高円安トレンドへ復帰」とは言い切れません。

一定の反発(戻り)が示現した後は、少なくとも現在の下落トレンドの特徴である「上値が重い展開」が暫くは続く可能性が高いのではないかと考えています。

お知らせ:今週の当レポートでも一部引用させて頂きましたが、米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!