<テクニカル分析判断>

●短期:21MAは先週後半から緩やかな上昇に復帰。保合いながらも強含みの地合い継続を想定

●中期:過熱状態は着実に緩和/解消が進展中。短期と同様に強含み保合い継続の可能性が高い

5/27週は「寄付156.87:156.38~157.71:終値157.26(前週比+0.33円の円安)」となり、週足では小幅ではあるものの連続陽線を形成。また、4週連続で「下値の切上り」・3週連続で「上値の切上り」を記録しており、所謂「上昇トレンド」における特徴が見られる。また、週間レンジは1.33円と前週の1.71円から更に縮小しており、概ね『強含み保合い』という我々の想定に沿った展開となった。

ただし、上値の切上りは確かに見られるものの、<強力な下値支持線である21MAの順調な上昇(0.5-0.6円/週)とパラレルに上昇する21MA+4.32%>へと接近するに伴って伸び悩みも確認されており、この21MA+4.32%のライン(先週158.19/今週158.80)が上値抵抗線として機能し始めているようにも見える。このため、上図にもコメントしている通り(21MAの上昇に伴い)「過熱状態の緩和/解消は着実に進展中」であるため、下方への大きなブレを想定しづらい一方で、上方には自律的速度調整圧力があるため急速な上ブレもまた想定し難い。

したがって、テクニカル分析の結論としては<上下に大きく振れにくい地合いが強まりつつある中で、21MA上昇の影響から『強含み保合い』の継続>との予想としたい。

以下ではいつも通り『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/05/31のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:再び緩やかに上昇する21MAに伴い、強含み保合いが継続

□「調整不可避の過熱」は解消 ⇒ 想定通り明確な底打ち/反発が示現(上図参照)

◇上昇トレンドは明確なるも、変動率は沈静化に向かっており、折に触れて保合い(薄い緑の塗りつぶし)を交えつつ、緩やかに上昇する21MAの傾きに沿った強含み保合いが継続

>>> 想定レンジ=今週:155.55~158.85 、今後1ヶ月:154.50~159.75 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:過熱状態は緩和/解消が着実に進展。強含み保合いの推移が継続

1)2022年に近い「上昇の過熱」は4月最終週にピークアウト。その後も(21MAの上昇に伴う)「過熱の緩和/解消」は着実に進展中ではあるものの、4月最終週の急反落の影響は残存しており今後も上昇ペースは加速しにくいと思われる

2)一方、USD円相場が仮に横ばい推移を続けたとしても今後ひと月程度は「21MA(152.22@6/3早朝)、同+4.32%バンド(同158.80:上値抵抗線)は毎週約0.6円のペースで上昇」

3)上記2点から、実際のUSD円レートと21MAの乖離は縮小に向かい「上昇の過熱」状態は一段と緩和/解消が進展。これに伴い上昇余地もゆっくりと拡大へ

>>> 今後6か月間の想定レンジ = 151.80~161.40 ⇒ 153.30~162.60 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:20MAの上昇に支えられ長期上昇トレンドが本格化へ

◇2014年7-12月の6ヶ月連続以来(上図➊を含む上昇)となった4カ月連続の陽線はさすがに5月で途切れたものの、長大な下ヒゲを持つ線は「高まった下落の勢いが引けにかけて急速に弱まりつつある」ことを示唆

◇上図【A】および【B】との位置を考慮すれば、現在は図中の➊類似。➊では上昇の過熱状態にあったものの「上昇のペースを落としつつも、更に9カ月にわたり過熱状態が継続」

>>>現在は「20ヶ月MAは7月以降に毎月約1.0円上昇する」など「過熱状態が緩和/解消に向かいつつある」上、➊以来となる連続陽線が示現していたことからも➊に準ずる可能性が高いと判断

>>> 今後1年間の想定レンジ = 151.80~165.60 ⇒ 153.30~165.90 =

<ファンダメンタルズ分析判断>

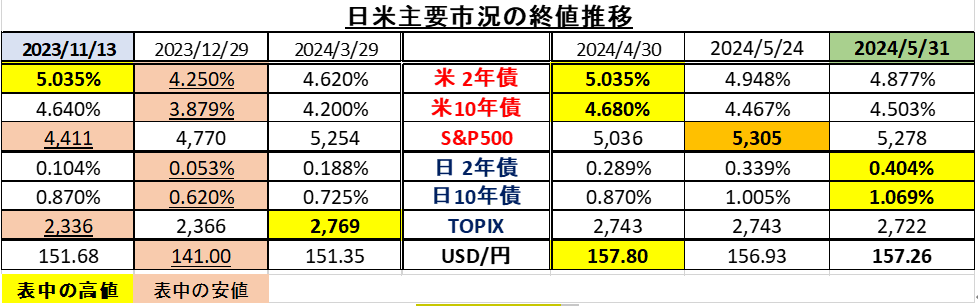

□先週の日米金融市場の変化(下表右端)

◇米国:「経済指標は軟弱も長期金利上昇」⇒「良好な企業業績でも株式市場は反落」

◇日本:利上げ期待の進展で「10年金利は13年ぶりの水準へ急上昇」⇒株価はマチマチ

◇USD円:円金利急上昇の影響あるも米金利も上昇⇒「強含み/じり高推移」が継続

◇米債利回り:堅調な米景気指標・FRB高官のタカ派発言を受け、長短共に前週比で上昇

> 2年債利回り:5/24 4.948% ⇒ 5/31 4.877%(前週比▲0.071%低下)

>10年債利回り:5/24 4.462% ⇒ 5/31 4.503%(前週比 +0.036%上昇)

=>10年-2年の逆イールドは「▲0.374%へ前週比で大幅に縮小」(下図)

既述の通り、テクニカル分析では引き続き「USDじり高」の結論となりましたが、先週発表された米国経済指標にはその結論に懸念を抱かせる(景気減速を示唆する)ものが多く見受けられました。

米Q1実質GDP成長率・改定値の下方修正や、米4月個人消費支出と個人所得の伸びが鈍化したことは、米経済の約7割を担う個人消費の息切れを感じさせるものでした。また、米5月シカゴ購買部協会景気指数(PMI)が35.4と約4年ぶりの水準に低下し、予想の41.0を大きく下回りました。なお、先週最も注目されていた米4月コアPCE価格指数(食品とエネルギーを除く)やスーパーコア(住宅を除くコアサービス)についても前月比では伸び率が鈍化しており、(年1回利下げ予想は引き続き優勢ながらも)FF先物市場が織り込む「9月の利下げ確率」は週初の49.5%から55.5%に上昇しました。

かねてより指摘していますが、我々は「USD円相場では“➊日米実質金利差の水準”と“➋USD指数の方向性”がトレンドを形成する際の主たる要因」と考えています。現状では➊の甚大な乖離は、足許での円金利の上昇程度では到底埋まりそうもないことは言わずもがなであり、長期的に円安を持続させる最大の決定要因となり続ける可能性が高いと思われます。また、これも繰り返し主張してきたことですが(国際協調的なものでない限り)市場介入でトレンドが反転することもないでしょう。もちろん、速度調整的なスムージング・オペの効果は期待できると考えられますが…。

この視座で我々が常々留意している点は➋の要因です。即ち『USD指数の方向性』≒『米債利回りの方向性』≒『米FRBの金融政策の方向性』≒『②米国の景気とインフレ動向』となり、最終的にはいつも申し上げているように②(のデータ)を注意深く分析していく必要があります。その意味で、既述の「米景気減速の兆候」は最終的に➋を下落方向に導く要因となりうるということなのです。

➋から②に到る途中で出てきた『米FRBの金融政策の方向性』については、今週発表される主要マクロ統計から利下げ時期の手掛かりを探ることになるでしょう。その意味ではとりわけ、5月ISM景況指数、4月JOLT(求人数)、そして5月雇用統計が注目されることになります。前月は、いずれもが市場の予想を下回りFRBの利下げ期待の盛り返しに繋がりました。はたして、今回も同様に「経済活動や雇用市場の軟化」が示されるかどうかが、注目されるところです。

さて、いつもは最後にご紹介していますが、今週はジーフィット為替アンバサダーでもある安田佐和子氏のWeekly Reportの一部をここでご案内したいと思います。以下は、直前に挙げた今週最も注目の経済指標『米5月雇用統計』に関する安田氏の考察です。(テクニカルに『USD高円安』を主軸に考えている我々だからこそ、②の変調には特に敏感であるべきですし、その点で非常に参考になる考察だと高く評価しています。)

**********************

―米5月雇用統計、先行指標は弱含みの内容相次ぐ

ドル円の命運を分ける米5月雇用統計が、6月7日に発表となる。米雇用統計の前に、米4月雇用動態調査(JOLTS)や米5月ADP全国雇用者数を予定し、それらも注目だが、米雇用統計の先行指標を振り返ると、弱含みの内容が相次ぐ状況だ。

米新規失業保険申請件数は直近で22.9万件と引き続き低水準を維持したものの、変動を均した4週平均では22万2,500件と、2023年9月以来の高水準だ。継続受給者数も179.1万人と、7週ぶりの180万人乗せを伺うなど、足元でゆるやかに増加しつつある。

チャート:米新規失業保険申請件数、4週平均は2023年9月以来の高水準

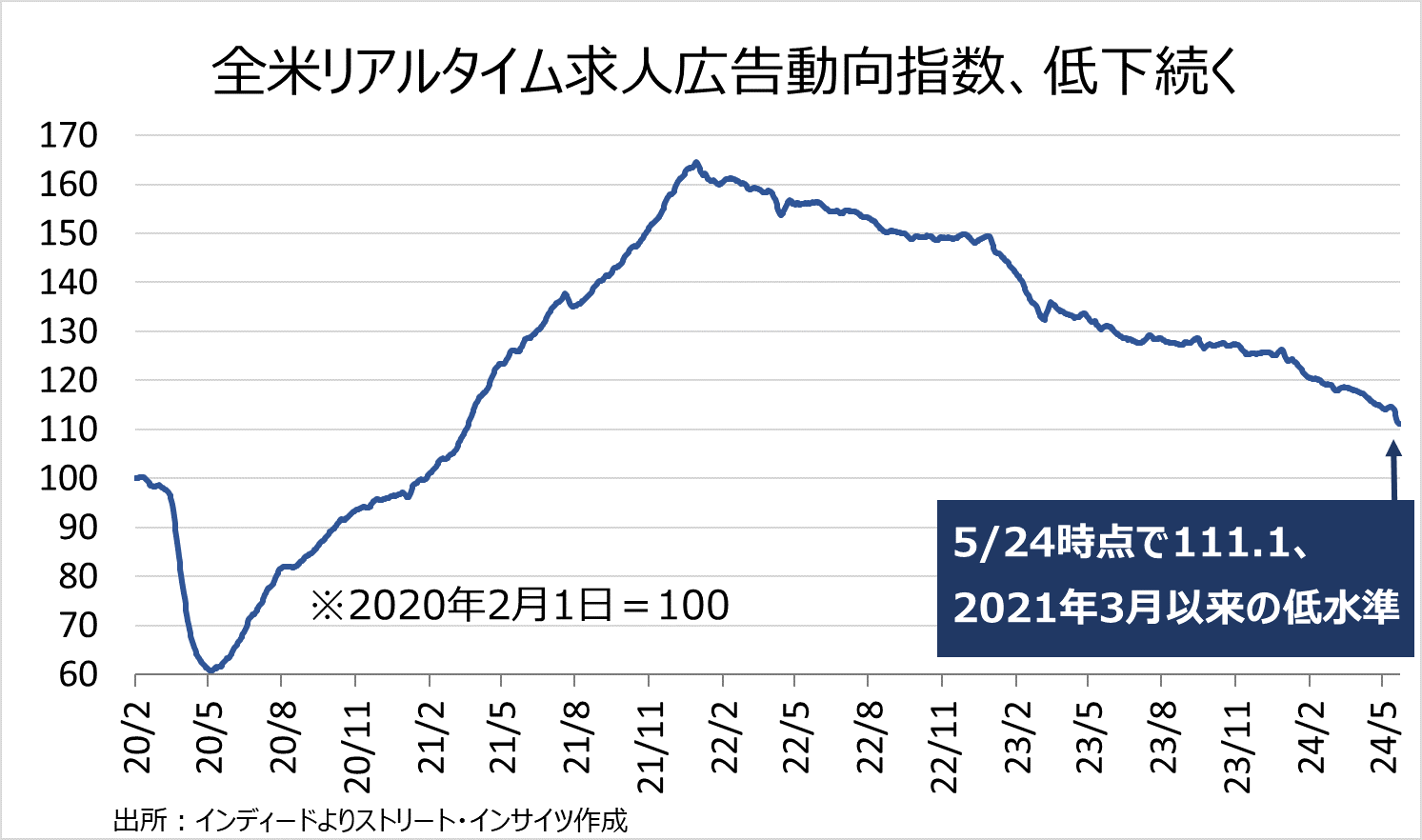

オンライン求人広告大手インディードが発表する全米のリアルタイム求人動向指数(2020年2月1日=100)は、5月24日時点で111.1と2021年3月以来の低水準だった。また、前週比2.5%低下、前年比も15.2%低下していた。4週平均も前月比3.5%低下し、そろってマイナスとなる。

チャート:全米のリアルタイム求人動向指数、5月24日時点で2021年3月以来の低水準

4月までの米ISM製造業と非製造業の景況指数に含まれる雇用も、拡大と縮小の分岐点となる50を下回り続けている。米5月S&PグローバルPMI総合・速報値こそ54.4と2022年4月以来の高水準だったが、雇用は2カ月連続で50を割り込んだ。

6月11~12日開催の米連邦公開市場委員会(FOMC)では、従来の3回利下げ予想から、修正となる公算が大きい。しかし、米5月雇用統計がこうした先行指標通りに弱含むならば、少なくとも1回の利下げ見通しを維持しそうだ。

**********************

最後に、日本の状況にも触れておきたいと思います。

先週、日本10年国債利回りが一時『13年ぶりの高水準となる1.1%まで上昇』しました。

OIS市場が織り込む『12ヵ月先の政策金利水準は0.46%まで上昇』しており、向こう1年間で2回の利上げをほぼ織り込んだ形となっています。ただ、現状の日本のファンダメンタルズに照らせば、個人的に、この上昇速度にはやや拙速の観が否めず『日銀の追加利上げ観測の高まりによる金利上昇は(一旦は)概ね一巡』したのではないかと考えています。

よって、国内金利を巡っては『日銀の国債買い入れ額変更(減額)』と『USD円相場(の水準)』や『米金利を左右するFRBの金融政策』など、が今後の水準を決める重要な要因となってくるでしょう。

なお、かねてより当欄でもご案内してきた『日銀の国債買い入れ額変更については、6/13・14の日銀・金融政策決定会合での決定を待つ』ことになります。当面は、四半期ごとに公表される国債買い入れ予定額の範囲内(現行は毎月4.75兆円~6.95兆円)で段階的に縮小を進めるのではないかと予想しています。しかしながら、現在は、買い入れ額変更に関する不透明感そのものが債券市場のボラティリティ上昇に直結していることから、次回の政策決定会合では『日銀の国債保有残高削減に関して何らかの指針が示される可能性』があることを期待しています。

ようこそ、トレーダムコミュニティへ!