<テクニカル分析判断>

●短期:根強い上昇圧力の中でも、短期では「息切れ/ピークアウト接近」の兆候が窺える

●中期:ピークアウトか続伸か、明確な方向感を欠く中で今後のトレンドへの重要な分岐点迫る

先週は「寄付149.22:148.92~150.87:終値150.21(前週比+0.96円の円安)」となり、週足では3週連続での陽線を形成。これで年明け以降の7週のうち6週で陽線となっており、先週の予測を大幅に上回った上昇幅と共に「USD買い/円売り圧力の根強さ」を改めて認識することとなった。

先週も指摘の「 (昨年11/13の)ピークアウト前後に『上値抵抗帯』となっていた149円台半ば(上限149.76)は上抜けしておらず、今週以降の推移次第で『今次のピークアウト』が形成される可能性は残存している」は先週前半に『上値抵抗帯(上限149.76)を終値で上抜け150円台に突入した』ことで否定され、その可能性が大きく低減した。いや、むしろ「2022年10/21の高値(151.95)と昨年11/13の高値(151.92)で形成されていたはずの『ダブルトップ』の水準すら突破する可能性が高まりつつある。

一方、短期的には「RSIの一時70突破やストキャスティクスのピークアウト兆候」(後掲➊ご参照)など、強い上昇力にも疲弊が窺われる。このため、少なくとも“速度調整的な修正(下落)局面が接近”していると思われる。先週ご案内した通り、(上値抵抗帯を終値で上抜けたため)我々は現在『中長期的見通しの本格的な修正』に着手している。その方向性等については後掲➋をご参照頂きたいが、既述の通り、テクニカルには(超)長期的判断に大きな影響を与えそうな極めて重要な局面を迎えつつあると言えよう。今後数週間は、まさに『要刮目のステージ』になると考えられる。

なお、年初にわずか4日間で5円超を記録した週間レンジは、その後比較的高水準ながらも概ね縮小傾向を辿ってきたが、2週前の1.93円に続き先週も1.95円と落ち着きを見せつつある。年明け以降の展開を踏まえれば、上昇方向への息切れ(行き詰まり)の顕現化とも考えられ、基本的には昨年11月以降続いてきた「上下どちらにも大きく振れ易い」展開が徐々に落ち着いてくる過程にあると判断している。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/02/16のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

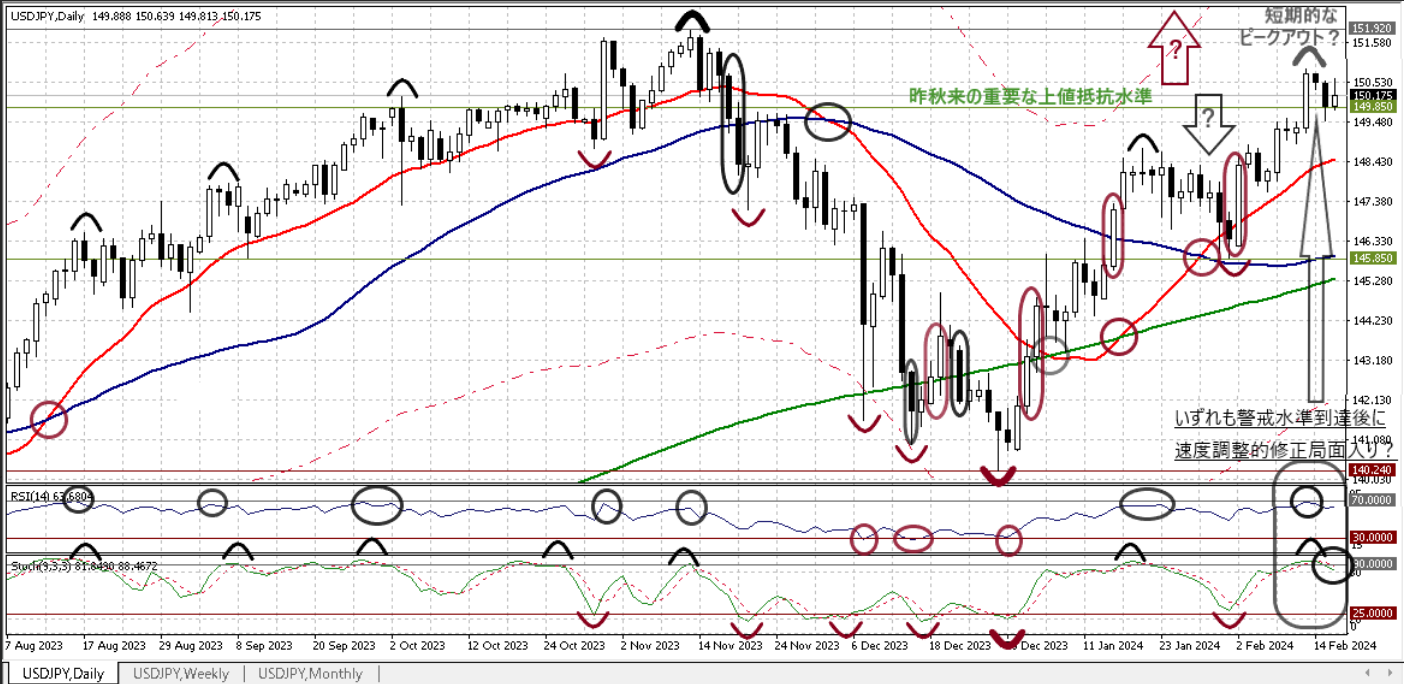

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:強力な上昇圧力は継続の一方、ピークアウトの兆しも窺える

□「上値抵抗線に転化したはずの21/52/200の各MA」は全て下値支持線へと再度逆転

□また、上昇に転じた21MAは「200MAに続き52MAともゴールデンクロスを形成」している上、3週前の下落局面では「52MAが強力な下値支持線として機能」し、上昇地合いの強さを示唆

●これらを受け「昨秋来の上値抵抗帯(上限149.85)」を終値で上抜けしたものの、「RSIの一時70突破やストキャスティクスのピークアウト兆候」など短期的な速度調整局面入りも観測されている

>>>想定レンジ=今週:147.60~151.35 、今後1ヶ月:144.75~151.95 =

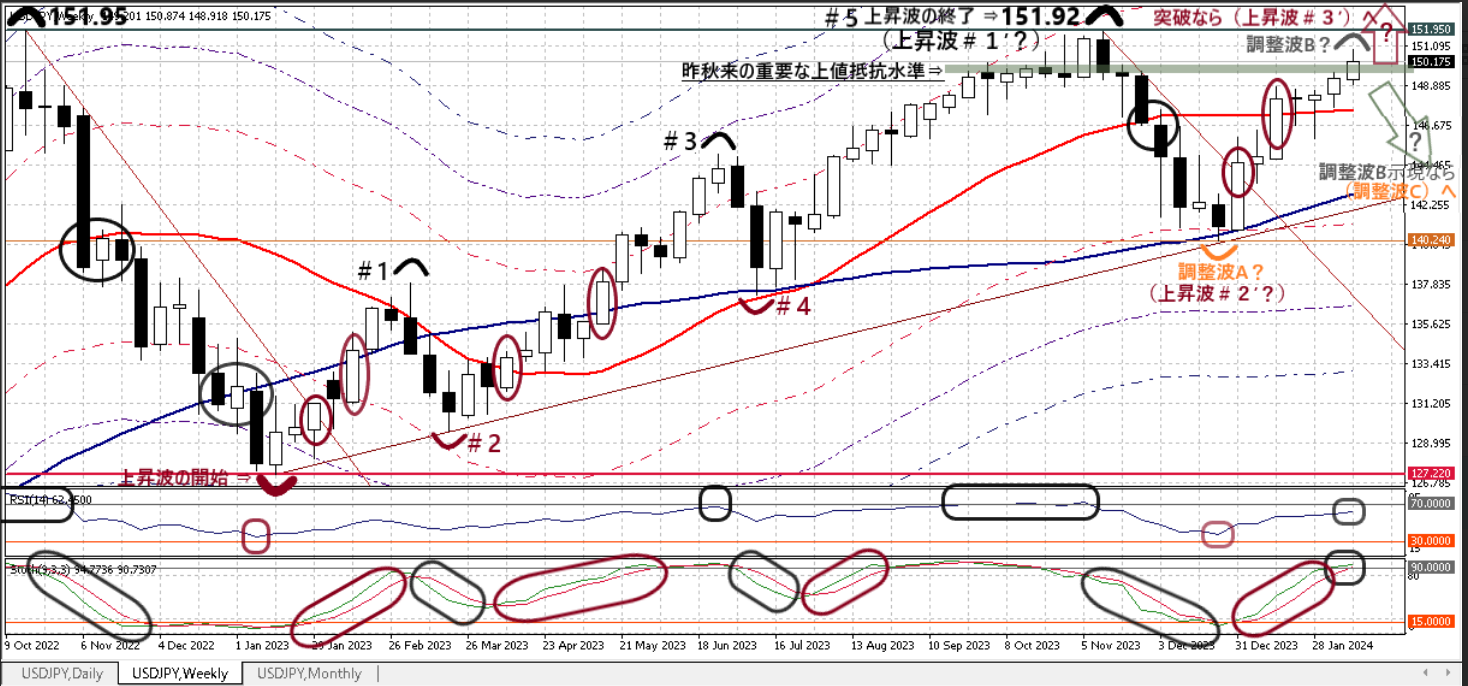

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:ピークアウトか続伸か、今後のトレンドへの重要な分岐点迫る

□下落加速の契機となった昨年11月20日週と同様の『高値圏で出現した“首吊り線”』が4週前から連続で出現(=高値圏で出現した“首吊り線”は下落局面近辺にあるサインとされる)したため「(年初来の急速な)反発局面がピークアウト」しつつあると見ていたが、逆に『昨秋来の重要な上値抵抗帯を終値で上抜け150円台に突入した』ことでその可能性が大きく低減

◇むしろ「2022年10/21の高値(151.95)と昨年11/13の高値(151.92)で形成されていたはずの『ダブルトップ』の水準すら突破する可能性が高まりつつある

◆ただ、RSIは上昇余地を残してはいるもののストキャスティクスは既に要警戒領域に突入し、上記➊でも指摘の通り、少なくとも『速度調整局面入り』の可能性は依然残存

◎結果として、今週は上下双方に振れる可能性があり『152円台へ続伸できるのか、はたまた(速度)調整局面に入るのか』が問われることとなり、テクニカル的に「(超)長期的判断に大きな影響を与えそうな極めて重要な局面」を迎えている(以下、検討すべき2つのシナリオ)

シナリオ①:(続伸し152円台を示現した場合)2023/1/16(127.22円)を起点とする長期的な上昇(トレンド)は、同11/13(151.92円)で一旦上昇波#1を終え、同12/28(140.24円)で調整波#2を形成。更に152円台へ上昇となれば『新たな上昇波#3』を構築中ということになる(⇒目標値165円?)

シナリオ②:(速度調整局面入りから21MAを目指す推移となった場合)先週までのメインシナリオより“調整波B?”は後ズレ/上方修正を余儀なくされるも(2週連続“首吊り線”が示唆する)「“調整波B(反発)⇒調整波C(下落)”開始」の可能性が高まる(⇒ 目標値=少なくとも140円以下?)

<<エリオット波動理論によれば「下降波(C)は下降波(A)の下値(140.24)を下回る」ことで完成するため

>>> 今後6か月間の想定レンジ = 136.65~149.70 ⇒ 137.70~151.95 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンド再開の時期は今後数週の推移がカギを握る

◆想定通り昨年12月は一昨年12月以来の大幅な陰線を形成し、1年をかけたダブルトップ形成を確認すると共に『2022年11月~2023年1月』を除き、2021年1月以降で初めての2カ月連続陰線(下落)を形成することとなった

◇しかしながら、年明け以降の急反発によって(チャートに記載の通り)「昨年11-12月急落分の約90%を既に回復」しており、長期的な上昇圧力の強さに著変なし

●ただし、➋でも言及した通り「(現時点では)中長期のトレンドは依然両にらみ」と判断

>>>「根強い上昇圧力」<⇔>「RSI・ストキャスティクスは共に充分な低下余地」

◎だが「2024年中の後半には底打ち」としていた(超長期トレンドである)「USD高円安」方向への反転上昇がかなり早まる可能性が出来(上記➋参照)

>>>これまでも主張してきた通り、我々は「(数年単位の)超長期上昇トレンドが本格化する前に

『中長期的下落トレンドに入る』可能性が高い」をメインシナリオとしていた

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2012年9月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去40年以上経験したことのない「異常な(上昇の)過熱状態」にあった

<=一時90近辺まで過熱したRSIは、一旦70.1まで再上昇もその後概ね60台(先週末63.3)で推移

=>超異常状態からの反落だけに20MA突破から60MAに向けた軟化/下落を依然見込んでいた

>>> 今後1年間の想定レンジ = 133.50~151.80 ⇒ 136.65~154.80 =

<ファンダメンタルズ分析判断>

□先週の日米金融市場は「債券利回り(金利)上昇、株式マチマチ&円安USD高」(下表右端)

【米国】週間の変化

□主な経済指標:強弱マチマチなるも物価指標(CPI、PPI)は上振れ目立つ

〇米1月CPI

・CPIの前月比は +0.3%(市場予想は+0.2%):前月は+0.2%(+0.3%から下方修正)

・コアCPIは同 +0.4%(市場予想は+0.3%):前月は+0.3%

・CPIの前年比は +3.1%(市場予想は+2.9%):前月は+3.4%

・コアCPIは同 +3.9%(市場予想は+3.7%):前月は+3.9%

〇米1月生産者物価指数(PPI)

・PPIの前月比は+0.3%(市場予想は+0.1%):前月は▲0.1%

・PPIの前年比は+0.9%(市場予想の+0.6%):前月は+1.0%、

◇1月CPIとPPIはいずれも予想比で上振れ。とりわけ、FRBが重視しているとされるサービス価格が再加速した点は市場の失望を誘った。

◇CPIの非住宅コアサービスは、前月比+0.85%と2022年4月(同+1.01%)以来の高い伸び。

内容は、自動車保険が前月比+1.4%、航空運賃+1.4%、医療サービス+0.7%など幅広い分野で高い伸びとなっており、『価格上昇の粘着性』を強く示唆したと言えよう。

>>>「2%インフレに向けたFRBの確信」は「深まる」どころか、むしろ「後退」した模様

●米1月小売売上高

・小売り売上高の前月比▲0.8%(市場予想は▲0.3%)

>>> 2023年3月以来の大幅な落ち込み

◆一方、2/15発表の1月小売売上は前月比▲0.8%と市場予想の▲0.3%を大きく下回った。

悪天候が要因の一つと考えられるが、無店舗小売りについても前月比▲0.8%と大きく落ち込んでおり、個人消費全体で弱さがみられる。米国GDPの約7割は個人消費が占めるだけに、ここが減速トレンドに入れば足許順調とされる成長も押し下げられることになる。

◇債券利回り:物価指標やFRB当局者からの「早期利下げに慎重」発言に対し敏感に反応

>10年債利回り:2/9 4.195% ⇒ 2/16 4.279%(前週比+0.084%上昇)

>2年債利回り :2/9 4.499% ⇒ 2/16 4.642%(前週比+0.143%上昇)

=>10年-2年の逆イールドは「▲0.363%へジワリと拡大」(下表)

◇主なFRB当局者は概ね市場が織り込むほどの「早期かつ多数回の利下げ」に慎重な姿勢を示した

>>>こうした状況を受け、市場が織り込む3月の利下げ確率は10.5%(先週18.8%)と更に低下。5月までの利下げ確率についても33.7%(先週58%)まで低下している

□数週間続く市場金利上昇を受け、さすがに主要3指数も揃って6週ぶりの下落

(それでも主要3指数は過去16週中14週の上昇。また、今週の下げ幅は相対的に僅少に止まった)

>>>ただし、それでも現在の予想PERや債券利回りに対する株式のバリュエーションは急上昇しており、「割高感」が増幅する中この上昇速度を懸念する声もかなり増加

【日本】週間の変化

◇債券利回り:週間では短期を中心に上昇

>2年債利回り:2/9 0.100% ⇒ 2/16 0.146%(前週比+0.046%上昇)

>10年債利回り:2/9 0.720% ⇒ 2/16 0.730%(前週比+0.010%上昇)

◇主要株価指数:金利上昇にも拘らず大幅続伸、揃って3週連続の上昇

>TOPIX:前週末比+2.61%高

>日経平均株価:前週末比+4.32%高

〇株価続伸の背景:

①米景気のソフトランディング期待に支えられ史上最高値を更新し続けた「米国株式市場の上昇」

②「10-12月期決算への期待」⇒四半期決算発表内容が好調な銘柄中心に物色対象も広がり上昇

③円安の進行

□米金利上昇を受け、対主要6通貨での「USD指数は5週連続の上昇」

>>>円は対USDで0.65%下落し、直近7週中6週で下落している

ファンダメンタルズの冒頭でも触れましたが、米国の物価指標の強さと小売り指標の弱さは、一見矛盾しているようですが『価格上昇で個人消費が慎重になり始めた』と考えれば整合的と言えるでしょう。直近の売上低迷を受けて、食品メーカーやスポーツ用品メーカーの中には、レイオフを発表する企業も出てきており、従前から我々が懸念している(予想以上の)「景気減速」の波が着実に接近しているように感じています。

「ソフトランディング」が異常なほどコンセンサス化している米景気ですが、今回の小売売上高の低迷は『景気失速の始まり』か、はたまた『一時的なノイズ』なのか、これまで以上に丹念に景気動向を点検する必要があると考えています。

さて、先週初、読者の方から以下の質問を頂戴しました。(ご質問ありがとうございました❢)

「最近の内外株式の上昇速度はあまりにも速過ぎて怖くなってしまいます。年金資産運用を担当される方は、現在の株式市場をどう捉えられていますか?」(50代男性の方)

私の見解はあくまでも私個人のものであり「年金資産運用担当者のコンセンサス(そんなものが本当にあるのか?:笑)ではない」ことを前提にお答えさせて頂こうと思います。

丁度2月9日に「米S&P500が終値で史上初の5,000超を記録」したことを受けて、基金の理事会に向けて「半世紀を経て繰り返される『大型成長株への集中物色相場』」というタイトルでレポートを作成していました。今回のお答えは、そこから主要なポイントを抜粋したものとさせて頂きました。

(因みに『マグニフィセント7』への集中物色については、「拙著Weekly Report 20231127」でもご案内しています)

◎2月9日(金)、米S&P500指数が終値で初めて5,000ポイントを突破しました。昨年10月最終週からの直近15週間で、下落したのはたった1週(2024年最初の週)のみでした。この間の勝率(≒上昇確率)は93%にものぼり、1971年10月~1972年3月に「16週間で15週上昇」した時(勝率94%)に匹敵する堅調ぶりとなりました。

◎当時も『ニフティ・フィフティ(素敵な50銘柄)相場』と呼ばれる大型成長株への集中物色が起こり、IBMやコカ・コーラのような広く海外へ事業展開する一部の優良株が相場を牽引したとされています。これらニフティ・フィフティ銘柄の中には「株価収益率(PER)が50倍を超えるもの」も少なくなく、「極端な集中物色と割高な株価バリュエーション」は、現在の『マグニフィセント7相場』と多分に共通しています。

◎『ニフティ・フィフティ相場』は「1973年1月の“FRBの利上げ開始”と同時にピークを付け」、その後「1973年10月に勃発した第4次中東戦争⇒オイルショック」で大きく崩れることとなりました。

◎“FRBの利下げ転換”が見込まれる現状、『マグニフィセント7主導の上昇相場はいつまで続くのか?』というご質問を受けることがかなり増えてきています。

◎テクニカルな面では、尋常ではないほど「過熱感が高まっている」点は否めません。

例えば、S&P500指数の「200日移動平均線(MA)からの乖離率」は2月9日時点で+12.4%と、戻り高値を付けた昨年7月31日時点の+12.5%とほぼ同水準まで拡大しています。この時は、8月に入って(大手格付け機関の一角である)フィッチによる『米国債の格下げ』や『財政悪化懸念』などを要因として米長期金利が上昇したことが嫌気され、S&P500指数は7月31日~10月27日までの13週間で▲10.3%の下落を記録しています。

■成長株主導の相場が崩れるとすれば、長期金利の上昇が引き金となる展開がお決まりのパターンです。その点でいえば、既述の1月CPIおよび同PPIは市場予想を上回り債券利回り上昇の主因となりました。一方で、1月の小売売上高は予想比大幅な下振れとなり「軽度のスタグフレーション(インフレ下の景気後退)」を想起させる状況すら出来し始めています。

直接的な相場反転の要因を特定することは困難ですが、個人的には「『マグニフィセント7』という極端な集中物色相場の臨界点はそう遠くないのではないか」と考え続けてきました。

■あれから既に2か月近くが経過しようとしていますが、既述の通り、テクニカルな過熱感は益々増幅する一方です。やや、前のめりになり過ぎているきらいはありますが、個人的には年度末(3月末)までは然るべき「自律調整局面」を待つスタンスで臨みたいと考えています。

■なお、今後についても、インフレ指標はもちろんのこと景気指標の他、現在議会で審議中の減税案の行方、ともすると忘れがちな格付け機関の動きなどに注意を払う必要があると思われます。

こうして、主に日米のファンダメンタルズを精査すればするほど、今週の結論もまたもや以下のポイントに収斂してきます。

~「インフレと景気の減速は続くものの、景気は“後退”と言えるほどには落ち込まない」~まさに、現在米国の株式市場を席巻しているこの『ソフトランディング・シナリオ』の蓋然性は極めて高いと考えざるを得ない状況なのかもしれません。 しかしながら…

Ⅰ.「予想比堅調だが、減速傾向にある景気」 と Ⅱ.「順調に鈍化を続けるインフレ」。

かねてより指摘してきましたが、Ⅰ.については➊『急激な金融引締めの累積効果は今後顕現化する可能性が高い』ことを主因に想定以上に悪化する恐れがあると我々は考えています。また、Ⅱ.については➋『インフレが鈍化する中で現在の高い政策金利が維持されれば、金融環境の引き締まり度合いは一段と強まっていく』ことは確実。現在こうした状況下において米国の実質金利の高止まりが危惧されるところです。

とすれば、➌現状において『FRBによる一段の引き締めの可能性は殆どない』はずであり、むしろインフレの再燃を危惧し過ぎて利下げが遅れ(≒➋)、ひいては➊の可能性を益々高めることになる危険性すらありえます。この事態の帰結は、米国金融政策の方向性として当然ながら『USD安要因』となります。

もちろん昨今のFRB高官の発言によって、これまで市場を席巻していた「早期利下げ観測」はかなり牽制され、大幅な巻き戻しの動きを余儀なくされました。しかしながら、既述➊~➌の背景を踏まえると(今のところ)「向こう数四半期でドルが大幅に上昇する余地は殆どない」との結論を維持しています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心とした見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方はサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!