<テクニカル分析判断>

●短期:2週前の急反発後、方向感喪失。短期的には上振れる可能性がやや優勢な展開が継続中

●中期:「中長期下落トレンド」の根幹は維持されるも、短期での変調を警戒視すべき状況続く

先週は「寄付144.60:143.40~146.41:終値144.90(前週比+0.24円の円安)」となり週足では、昨年10/16週以来ほぼ3か月ぶりに2週連続での陽線(但し、実体は小幅)を形成した。先週指摘した通り、年明け以降は昨年末までの下落圧力の高まりに陰りが見え始めており、我々が想定する「中長期下落トレンド」存続の可否が問われる展開が継続しているといえよう。

先週も触れたが、年始1週間だけでの5円超の反発は、12月ひと月分のレンジ(7.23円下落)の実に7割超を僅か4営業日で挽回するほどの急激なもの。やはり、これは⑴方向性が逆であること、⑵僅か4営業日での推移であることにおいて我々の想定を大幅に逸脱するものであり、少なくとも昨年末まで我々が想定していたような「(下落)速度調整的で一時的な反発は折に触れて見られる」ものとは異質だと考えざるを得ない状況。更に、短期的にも「下落トレンド再開」の兆候は今のところ観測されていない。

中長期時間軸の週足月足などでは、まだ「明らかな変調」とまでは言い難いが、短期時間軸である日足においては「11月下旬には強い上値抵抗線に転化していた21日移動平均線を、1/4以降終値で7日連続上回る」など、短期的には上振れしてもおかしくない状況が出来していることには留意すべきだろう。

しかしながら、後述する通り中・長期の時間軸において『下降トレンドへの転換』は依然として維持されている上に、トレンドが転換してからの経過時間(の短さ)を考慮すれば、今回の「中長期下落トレンド」は継続する可能性が高いとのシナリオを変更する段階にまでは到っていない。あくまでも、「短期的にボラティリティが急上昇する中、シナリオ変更の可能性に留意すべき」との認識である。

なお、既述の通り2週前にわずか4日間で5円超を記録した週間レンジは、先週3.01円と大きく縮小。ただし、これは大幅に振幅した前週比での相対的なものであり、約3円のレンジは絶対的には高水準を維持していると言える。「今後も依然高水準の市場変動率の継続」を想定しているが、先週の展開からは「上下どちらにも振れ易い ⇒ (短期のサポート/中期のレジスタンスに挟まれて)上下ともに大きくは振幅しづらい」に変化する可能性も高まりつつある。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/01/12のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:方向感喪失も、短期的には上振れる可能性がやや優勢か?

□昨年末まで「下落トレンド本格化」への支援材料としていた以下の要因に大きな変調

◇明確に下抜けたことで「強い上値抵抗線に転化したはずの21MA」

→1/4以降「7日連続、終値で上回る展開」が示現し、上記効力は再度(下値支持へ)逆転

■既述の通り、足許は短期的に明確な方向感を喪失している状態

>>仮に上値トライが加速すれば、「52MA突破の可否が焦点」となる一方、逆に下落圧力の高まりから21MAを再度下回ってくれば「中長期下落トレンドの再加速」が見込まれよう

>>現状は「そのいずれかを見極めるための重要なステージ」にあると考えられる

>>その帰趨によって、今後の中長期推移にも大きく影響が及ぶこととなろう

=>我々は「今後はやや速度を緩めつつも中長期下落トレンドの進展」を想定

>>>想定レンジ=今週:143.10~147.15 、今後1ヶ月:139.50~147.15 =

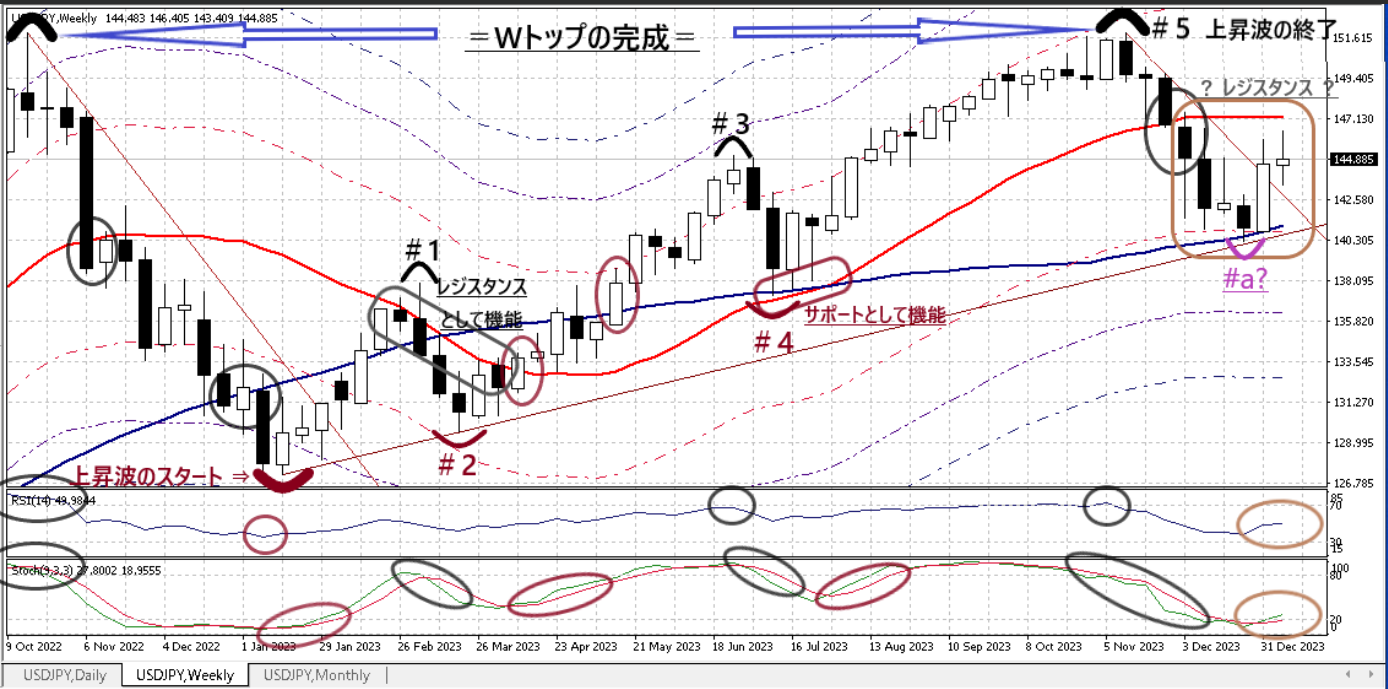

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:短期の変調にやや動揺も下落トレンドの根幹は維持

■かねて指摘の通り、12月から21MAより低位での推移となり『21MAは強力な上値抵抗線に転化』した

>>>現在50.0と中立的水準を維持する『RSIには依然低下余地が残存』

◇ただし、本格的下落トレンドの象徴ともいえる「上値の切下がり」は途切れ足許は2週連続で「上値下値共に切り上がり」に転化。ストキャスティクスの水準もやや反発継続の可能性を示唆

◆➊と同様に、足許は短期的に明確な方向感を喪失している状態

>>仮に上値トライが加速すれば、「21MA突破の可否が焦点」となる一方、逆に下落圧力の高まりから52MA下抜けを再度トライしてくれば「中長期下落トレンドの再加速」が見込まれよう

>>現状は「そのいずれかを見極めるための重要なステージ」にあると考えられる

●スタートが同水準であるため、2022/10/21(151.95)>>>2023/1/16(127.22)の中期下落局面に近いインパクトを持つと仮定すれば「RSIやストキャスティクスには更なる低下余地が残存」とも考えられる

=>トレンド転換後の経過時間を考慮すれば、今後は速度を緩めながらも中長期下落トレンドの本格化が進展する基調に著変はないと判断

□但し、仮に21MAを上回ってくるようなら、本格的にシナリオの修正に着手の予定

>>> 今後6か月間の想定レンジ = 134.55~147.15 ⇒ 136.65~147.15 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンドは現下落トレンドの終了後に再開

◆想定通り12月は昨年12月以来の大幅な陰線を形成し、1年をかけたWトップ形成を確認すると共に『2022年11月~2023年1月』を除き、2021年1月以降で初めての2カ月連続陰線(下落)を形成することとなった。

◆1月の始値(140.88円@1/2)と20ヶ月MA(140.40円@1/2)との乖離幅は僅か0.48円にまで縮小&接近を見た。これは『2022年11月~2023年1月』には達成できなかった約3年ぶりの[20MA]割れの現実味が俄かに増幅してきたことを示唆。かねて指摘の通り「重要な分岐点となってきた[20MA]」割れが示現すれば「中長期下落トレンド(加速)本格化の確認」となる

<現在も上昇中の[20MA]は仮にUSD円がこのまま横ばいでも来月も約0.45円上昇の予定>

=>今後2カ月の程度の間に[20MA]を一気に突破する可能性も依然として残存している

=>RSI・ストキャスティクスは共に充分な低下余地を残存している(チャート下段)

◎ただ、その動きも2024年中のどこかで底打ちし(超長期トレンドである)「USD高円安」方向へと反転上昇してゆく可能性が高いのではないかと想定している

>>>これまでも主張してきた通り、我々は「(数年単位の)超長期上昇トレンドが本格化する前に

『中長期的下落トレンドに入る』可能性が高い」をメインシナリオとして維持

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2018年8月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去35年以上経験したことのない「異常な(上昇の)過熱状態」にあった

<=一時85超まで過熱したRSIは、一旦70.1まで再上昇も直近59.5近辺まで軟化中

=>超異常状態からの反落だけに20MA突破から60MAに向けた軟化/下落を見込む

>>> 今後1年間の想定レンジ = 132.60~150.00 ⇒ 133.50~150.00 =

<ファンダメンタルズ分析判断>

□先週のグローバル金融市場は、日米を中心に「リスク選好度合い」が大いに高まった。

【米国】週間の変化

◇債券利回り急低下:>10年債利回り:▲0.11%低下(前週の上昇分+0.17%の2/3を挽回)

>2年債利回り:▲0.24%低下(前週の上昇分+0.14%を大幅に上回る低下)

>10年-2年の逆イールドも「▲0.21%(昨年11月初の水準)まで再び縮小傾向」

◇主要株価指数はそろって上昇:>NYダウ:+0.34%高と小幅ながらも

>S&P500:+1.84%高(昨年12月中旬以来の上昇幅)、

>ナスダック:+3.09%高(昨年11月初旬以来の大幅な上昇)

◇金利低下の背景:

①「米12月消費者物価指数(CPI)が前月比と前年同月比で市場予想を上回った」ものの「コアCPIは鈍化トレンドを維持し2021年8月以来の低い伸びに止まった」ことが見直されたこと

②「米12月の卸売物価指数(PPI)が前月比で予想外に下落」したこと

⇒FRBによる早期利下げ観測が再び急速に高まる

>>米金利先物市場ではFRBが3月に利下げを決定する確率が約80%へ上昇(PPI発表前は71%)。年内には0.25%の利下げが約7回実施され、年末までにFF金利が3.6%に低下するとの見方を織り込む。また、利下げ開始時期についても、9割超の確率で「5月FOMCまでに利下げ開始」が見込まれている。③3~30年の新発債入札が極めて良好な結果となったこと(旺盛な債券への需要を確認)

【日本】週間の変化

◇10年債利回り:▲0.015%の低下 (前週の▲0.02%に続いて低下)

◇主要株価指数はそろって上昇:>TOPIX:+4.2%高

>日経平均株価:+6.6%高(週間で約2,200円の上昇/1989年以来の高水準)

◇株価急上昇(長期金利低下)の背景:

①「米金利低下⇒米株上昇」の好影響が波及

②日銀による「マイナス金利解除時期」の後ずれ観測

<=長引く能登半島地震の悪影響や実質賃金悪化(20ヶ月連続のマイナス&7ヶ月ぶりの落ち込み)

③新NISA開始に伴う本邦個人投資家による内外株式への需要の高まり

>>外貨建て投信への需要も高く円安(=日本株高)要因となりやすかった

□米金利急低下にもかかわらず、USD円が上昇した(軟化しなかった)理由

>>既述の通り、米金利は大きく低下したが金融市場全体に「リスク選好」ムード蔓延

>>金利低下よりも株式の上昇を評価する「良いとこ取り」展開が再来

>>本邦実質賃金の劣悪な状況が上記②の観測を更に高進させたこと

⇒先週は、対欧米の他「グローバルに(小幅ながら)円安」が進展した

ここまで、かなり金融相場的な「日米株式市場の活況」に触れてきましたが、もう一つ言及しておくべき要因があります。それは「米国で政策金利の引き上げと共に行われてきた『量的金融引き締め(QT)』の早期終了観測」です。昨年11月からの米金利低下を牽引してきたのが「FRBによる早期利下げ開始」観測だったことに疑問の余地はありませんが、我々は「更に金利低下を後押ししているのがこの要因だ」と見ています。

現在、FRBが余剰資金の置き場として設けているリバースレポの残高は急激に縮小しています。これが「銀行間の短期資金調達に支障が生じかねない事態」となっていることから、12月FOMC議事要旨でも『複数の委員がQTのペース見直しの必要性』を指摘していました。

市場参加者の中には「早ければ3月のFOMCでQTのペース減速(現在は毎月600億ドルのペースで米国債の保有残高を縮小)が決定され、年央にはQTそのものを終了する」との予想もあるようです。

一般的には「QTの終了は、金融市場の流動性を高め、株式などリスク資産には追い風要因」と考えるのが妥当だと思われます。ただ、かねて指摘している通り「急激な金融引締めの悪影響が顕現化してくるのはこれから」であり、こうした緩和措置が予想される景気の急速な悪化に間に合うかどうかが懸念されます。逆に、(現在多くの調査機関がリスク要因として挙げている)「米国の金融環境が過度に緩み、景気・インフレの再加速につながりかねない」点にも留意が必要なのかもしれません。

いずれにせよ、次回1月FOMC(1/30~31)では「QTに関する何らかのガイダンスが発表される」可能があると思われますので、この点にも充分な注意を払いたいと考えています。

さて、円相場に話を戻しましょう。既述の通り、日銀のマイナス金利解除やイールドカーブ・コントロール(YCC)撤廃を巡る思惑については、本邦の非常に心もとない毎月勤労統計調査(=実質賃金の劣悪な数値)を受けて(昨年末までに比較して)大幅に巻き戻されています。来週は直近の巻き戻しの流れが継続するのか、昨年末のような流れへ戻ることができるのかが注目されます。

経済指標等で特に市場の耳目を集めそうなのが、【米国】では「米地区連銀経済報告(ベージュブック)・同12月の小売売上高」、【日本】では「全国消費者物価指数(CPI)」などでしょうか。

短期を中心に、USD円相場の明確な方向性を見出しづらい状況にあるだけに、これらの情報を確認しながら、来週の日銀政策決定会合、さらに再来週の米FOMCへ臨む姿勢(スタンス)を模索してゆこうと考えています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!