<テクニカル分析判断> ●短期:想定以上の「反落局面」が示現も、短期的に速度調整的反発の可能性も台頭 ●中期:先週の急落により、USD […]

トレーダム為替ソリューション 【AI為替リスク管理システム】

―Executive Summary―

1.前週の為替相場の振り返り=ドル円、口先介入を挟みつつ米金利につれ147.87円まで上昇

【9/4-9/8のドル円レンジ:146.02~147.87円】

(前週の総括)ドル円の変動幅は9月4日週に1.85円と、その前の週の2.92円から縮小した。週ベースでは、反発。引き続き、米金利につれて上昇する展開となった。9月5日にサウジアラビアとロシアが原油の自主的供給削減を決定したため、米10年債利回りが4.3%台へ戻す過程で、上値を切り上げる動きに。神田財務官や鈴木財務相が口先介入を行ったため、一時は146.02円まで下落したものの、9月7日と8日に147.87円まで2022年11月以来の高値を更新した。

・9月4日は、ドル買いが再燃。前週末の米8月ISM製造業景況指数を受けたドル買いの流れが続き、146円前半でスタートした後、ジリジリと上値を切り上げた。レーバーデーで米株と米債市場が休場だったものの、NY時間に一時146.50円まで本日高値を更新した。

・9月5日、ドル円は上値を拡大。146円半ばから、どんどん上値を切り上げる展開に入った。同日付けの日経新聞が、ゴールドマン・サックスを始め金融機関がドル円の見通しを上方修正したとの報道も、材料視されたもよう。加えて、サウジアラビアとロシアが7月に開始した自主的供給量削減を年末まで延長すると発表した結果、WTI原油先物などが2022年11月以来の水準へ急伸し、北海ブレンドが90ドル台で引ける過程で、インフレ懸念が再燃した。米10年債利回りの上昇を招き、ドル円はNY時間に一時147.80円まで高値をつけた。ウォラーFRB理事が、足元の米経済指標を受け「利上げの必要性を見極める余地を与えている」と発言したが、影響は限定的だった。

・9月6日、ドル円は東京時間早々に、神田財務官が「こういった動き続くならあらゆる選択肢を排除せず対応」と口先介入したが、一時147.82円まで2022年11月以来の高値を更新した。ただ、高田日銀審議委員が緩和政策維持を表明しつつ「物価上昇配慮の賃上げが来年以降も続く可能性」、経済・物価情勢踏まえ「機動的に対応する必要もある」と発言するなか、上昇ペースは一服。一時は147.02円まで下落する場面もみられた。NY時間に発表された米8月ISM非製造業景況指数が6カ月ぶりの水準へ上昇した結果、米10年債利回りも約2週間半ぶりに4.3%台をつけたものの、東京時間の高値を超えられなかった。

チャート:米8月ISM非製造業景況指数は6カ月ぶりの高水準も、米8月S&Pグローバル・サービス業PMI改定値は50.5とサービス業活動の拡大・縮小の分岐点50割れに接近

チャート:米8月ISM非製造業景況指数、内訳をみると全体的に直近は改善傾向

チャート:S&Pグローバル発表のPMI、ISMに反し足元は低下傾向

・9月7日に、ドル円は上昇を経て上げ幅を縮小。東京時間の朝に仲値に向けた買いが入ったとみられ、一時147.87円まで2022年11月以来の高値を更新したが、その後は徐々に上げ幅を削る展開。前日の神田財務官の口先介入が意識されたほか、NY時間に米新規失業保険申請件数が市場予想より好結果だったが、米Q2単位労働コストが鈍化しインフレ圧力の緩和を示唆したため、買いで反応せず。中国8月貿易収支で輸出入がそろって前年同月比で減少だったほか、WTI原油先物の高騰を受けた世界景気減速の懸念もあって、147.04円まで本日安値を更新した。

チャート:米新規失業保険申請件数、前週比にて4週連続で減少し約6カ月ぶりの低水準

チャート:米Q2単位労働コストは鈍化し、インフレ圧力緩和を示唆

・9月8日、鈴木財務相が「過度な変動にはあらゆる選択肢排除せず適切に対応する」と発言したことから、一時146.58円まで本日安値を更新したものの、同水準から買い戻しが入った。米重要指標を予定しないなか、緩やかな上昇を続けNY引け前には一時147.87円と前日高値に並んだ。

チャート:ドル円の8月以降の日足、米10年債利回り(左軸、緑線)が上昇に転じる動きに合わせ、ドル円は147.87円まで高値を更新

(出所:TradingView)

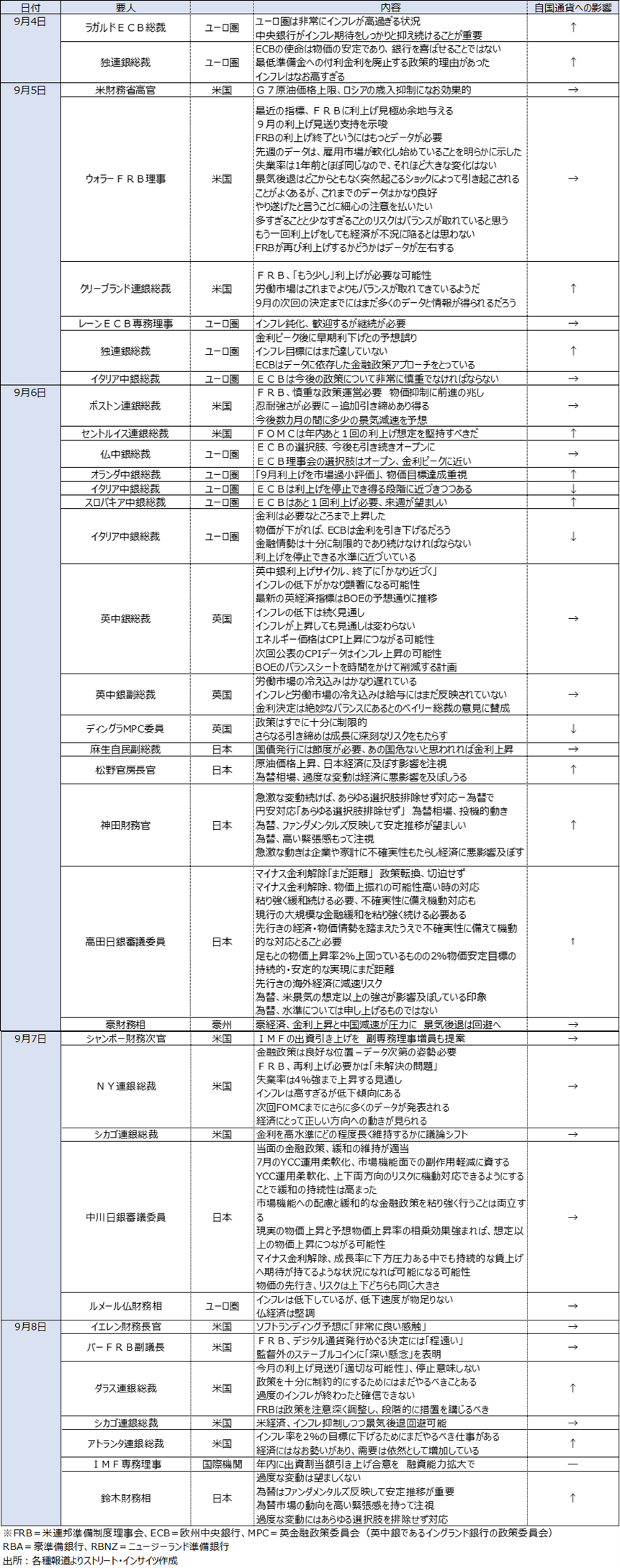

2.主な要人発言

・9月4~8日までの要人発言を振り返ると、FOMC参加者とECB高官の間では、利上げ継続派と利上げ打ち止め派の見解に分かれた。イングランド銀行の英金融政策委員会(MPC)の間では、英雇用市場の減速を受け、総裁を始め利上げ打ち止めの可能性が相次いで示唆され、9月で利上げサイクルを一旦終了する可能性が浮上した。

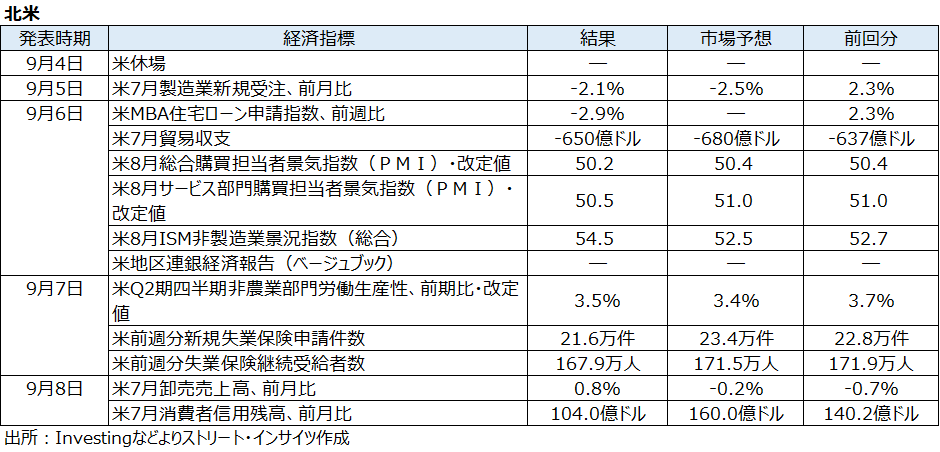

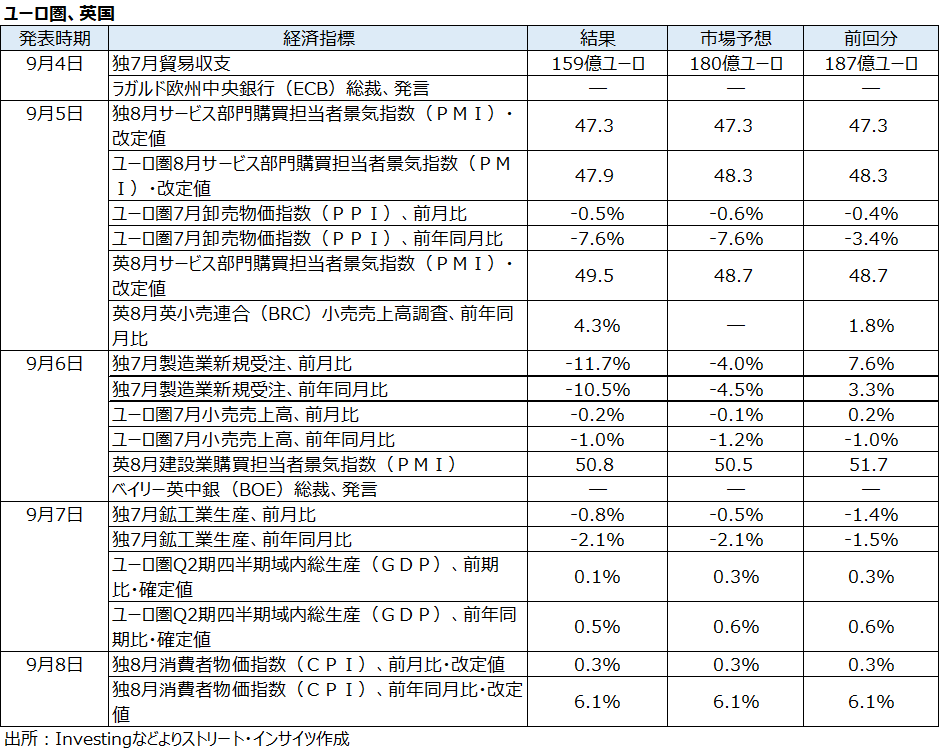

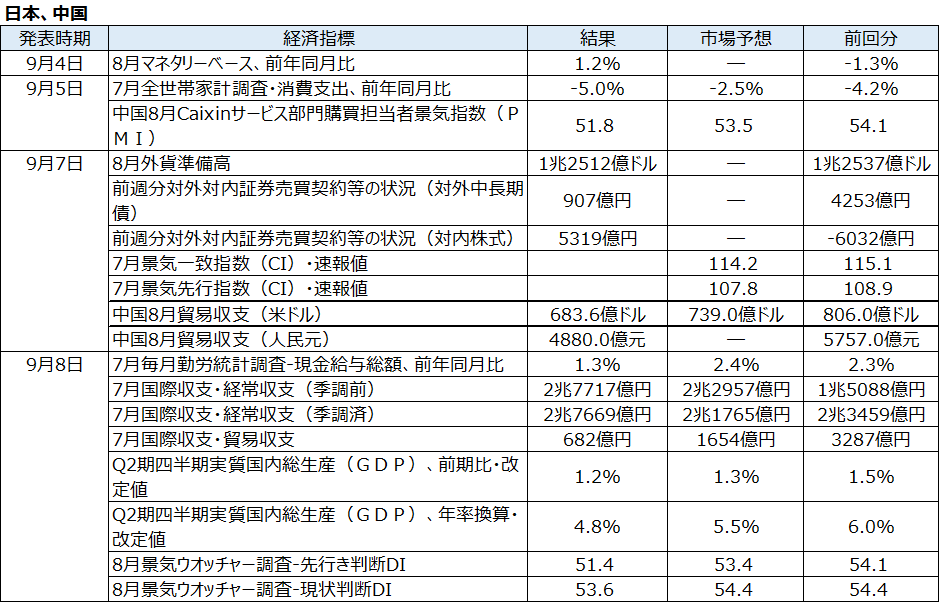

3.主な経済指標結果

〇米国の経済指標⇒米8月ISM非製造業景況指数と米8月S&Pグローバル総合PMIが市場予想以下だったほか、米Q2単位労働コスト・改定値も減速を確認した。一方で、米新規失業保険申請件数は2月以来の水準へ減少するなど、米指標はまちまちだった。

〇欧州の経済指標⇒独8月サービス業PMI改定値は上方修正されたが、ユーロ圏は下方修正された。また、ユーロ圏の8月生産者物価指数は弱含みが続きつつ、独8月消費者物価指数・改定値は底堅さをみせた。ユーロ圏Q2実質GDP成長率・確定値も下方修正され、ユーロ圏景気の軟調振りを確認した格好だ。

〇日本と中国の経済指標⇒日本は7月毎月労働統計調査で、現金給与総額の伸びが市場予想以下だった上、実質賃金が16カ月連続でマイナスだった。さらに、Q2実質GDP成長率・改定値も下方修正され、個人消費の弱さを確認した。中国8月貿易収支は輸出入そろって前年同月比で減少、国内外の景気減速が意識された。

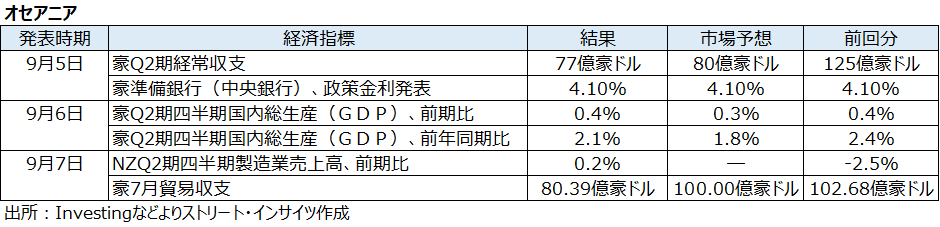

〇オセアニアの経済指標⇒豪準備銀行は市場予想通り据え置きを決定、3会合連続となる。翌日発表された豪Q実質GDP成長率は、市場予想を上回ったとはいえ、前期からは減速した。

以下からは会員限定コンテンツとなります。

ログイン・会員登録はこちらからどうぞ。

ようこそ、トレーダムコミュニティへ!