外貨の売買を契約した時から、実際に外貨の受け渡し(売買の実行)が行われるまでの期間の長さによって、外国為替取引は直物為替(spot exch […]

トレーダム為替ソリューション 【AI為替リスク管理システム】

【8/14-8/18のドル円レンジ:144.65~146.56円】

(前週の総括)ドル円の変動幅は8月14日週に1.91円と、その前の週の8月7日週の3.49円から大幅に縮小した。週ベースでは3週続伸。米7月小売売上高や米7月輸入物価指数など、米高金利継続の観測を高める経済指標を受けて米10年債利回りが2022年10月以来の4.3%に乗せる過程で、ドル円は2022年9~10月の介入開始の水準145.90円付近を超え、一時146.65円と2022年11月以来の高値をつけた。ただし、介入警戒がくすぶるほか、中国7月小売売上高と鉱工業生産などの指標の弱含みや、不動産開発大手恒大集団の破産申請など不動産債務問題がリスク選好度を弱め、前週末には145円台を割り込む場面もみられた。

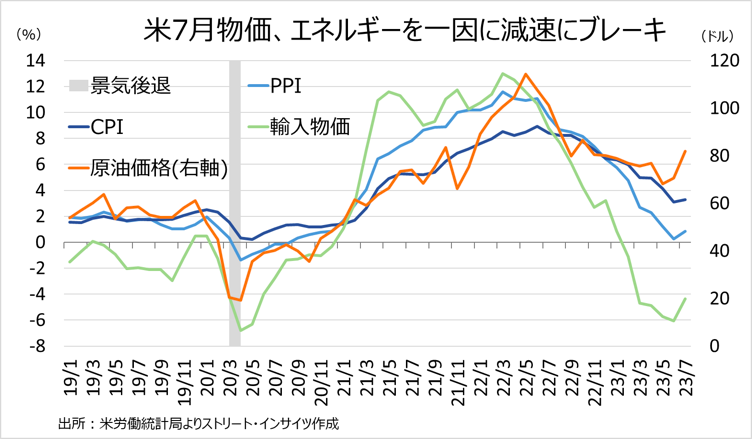

・8月14日、ドル円は前日の米7月生産者物価指数(PPI)が前月を上回る伸びだったため、米10年債利回りが2022年11月以来の水準へ切り上げた前日の流れを受け、東京時間から6月30日の高値を超えていった。中国の不動産開発大手の碧桂園が9月2日に満期を迎えるオンショア私募債の償還を3年延期するよう求めたとの報道も、リスク選好度を弱めドル買いに拍車を掛けた。NY時間には、米10年債利回りが4.2%を超えた流れを受け、145.58円へ切り上げた。

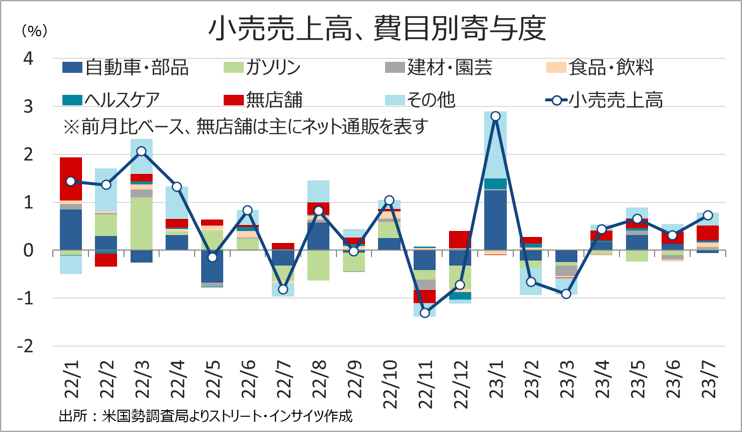

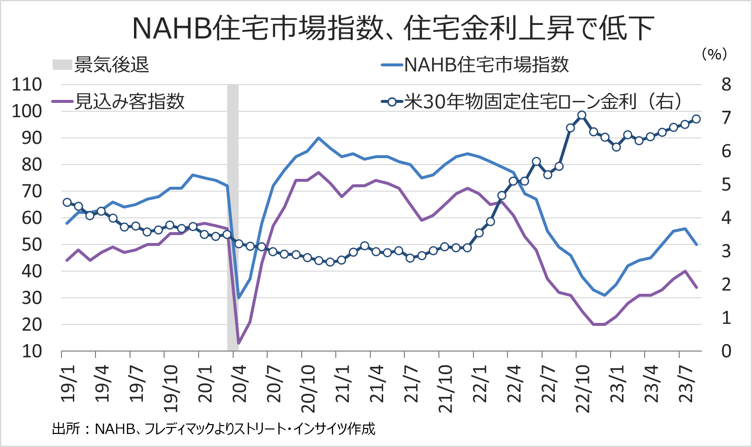

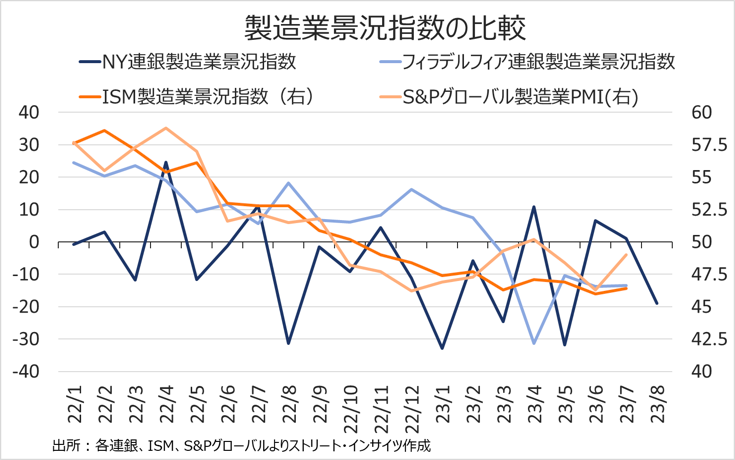

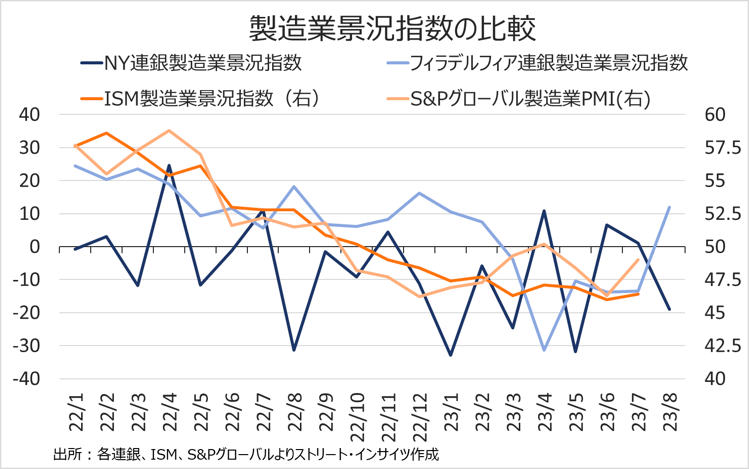

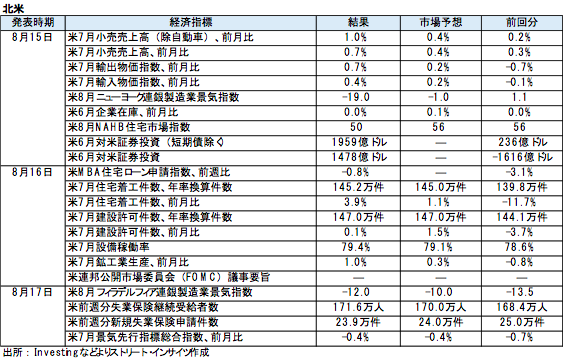

・8月15日も、ドル円は買いの流れが継続。前回の2022年9~10月に政府・日銀が行った円買い・ドル売りの為替介入レベルである145円台に入り、神田財務官が「為替相場、行き過ぎた動きには適切な対応を取る」と発言した。鈴木財務相も「為替は安定推移が重要、行き過ぎた動きには適切に対応」、「(為替介入について)絶対額はない」と述べたものの、ドル円は一時145.87円まで上値を拡大。中国人民銀行が、市場予想より弱い中国7月小売売上高や鉱工業生産の前に政策金利と位置付ける中期貸出制度(MLF)の1年物金利を0.15%引き下げ2.5%に設定したが、ドル円への影響は限定的だった。NY時間には米7月小売売上高と米7月輸入物価指数が市場予想を上回ったものの、米8月NAHB住宅市場指数と米8月NY連銀製造業景況指数が市場予想以下とまちまちな結果になり、ドル円は145.10円まで本日安値を更新。以降は145円半ばを軸とした推移に終始した。

チャート:米7月小売売上高、4カ月連続で増加し個人消費の底堅さを示唆

チャート:米7月輸入物価指数、前年同月比はCPIとPPIと同じく鈍化にブレーキ

チャート:米8月NAHB住宅市場指数、米30年物固定住宅ローン金利が7%に差し掛かるなか、分岐点の50に低下

チャート:米8月NY連銀製造業景況指数、再び景気拡大・縮小の分岐点であるゼロを割り込む

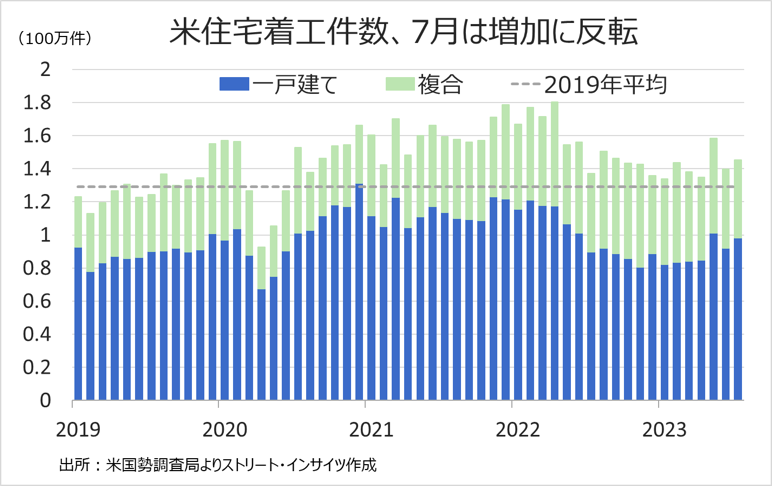

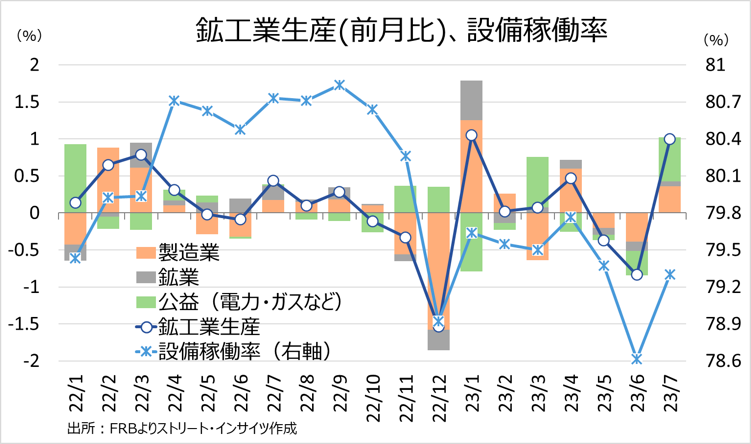

・8月16日、ドル円は介入警戒感が燻るものの、ロンドン時間から上値を探る展開に。米7月鉱工業生産や米7月住宅着工件数が市場予想を超えたほか、7月米連邦公開市場委員会(FOMC)議事要旨で、「インフレに著しい上振れリスクがあり、大半の参加者は引き続き追加引き締めが必要になりうるとの認識を示した」との内容を確認した。結果、米10年債利回りが2022年10月以来の4.3%に接近、連れてドル円は一時146.41円まで切り上げた。

チャート:米7月住宅着工件数は前月比3.9%増の145.2万件

チャート:米7月鉱工業生産指数は前月比1.0%上昇、3カ月ぶりに上昇し6カ月ぶりの高い伸び

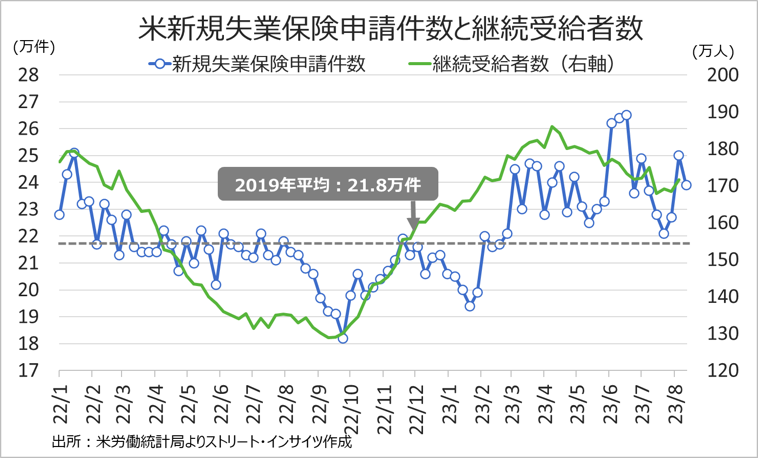

・8月17日も、ドル円は上値を拡大。米新規失業保険申請件数が前週比で減少したほか、米8月フィラデルフィア連銀製造業景況指数が分岐点のゼロを超え大幅回復したため、米10年債利回りは2022年10月以来の4.3%に乗せた。ドル円もつれて上昇し、一時146.56円と2022年11月以来の高値をつけた。

チャート:米新規失業保険申請件数は前週比で減少、労働市場は引き続きひっ迫を示唆

チャート:米8月フィラデルフィア連銀製造業景況指数、分岐点のゼロを超え2022年12月以来の高水準

・8月18日、ドル円は下落に反転。中国の不動産開発大手の恒大集団がNYで米連邦破産法15条の適用を申請した。チャプター15とは、米国外の企業が米国内資産を保全しつつ、債権者からの差し押さえなどを回避しながら他国での債務再編・再建に取り組むための条項。前日には、資金繰りが困難となったシャドーバンキング大手の中植企業集団が債務再編を計画中の報道もあり、不動産を始め中国債務問題が警戒され、リスク選好度が低下した。中国当局は国営銀行に対して人民元買い介入を一段と強めるよう要請したと前日に報じられたこともあって、オフショア人民元で人民元が対ドルで買い戻された動きも、ドル円の買い戻しにつながったとみられる。加えて、米10年債利回りが時間外で4.3%から低下し、ドル円もつれて売りが優勢となった。NY時間には米重要指標を予定しないなか、米10年債利回りが一時4.215%まで低下する動きにつれ、145円を割り込み一時144.93円と3日ぶりの安値をつけた。

チャート:ドル円の6月以降の日足、米10年債利回り(左軸、緑線)に沿って146円に乗せた後は下落

(出所:TradingView)

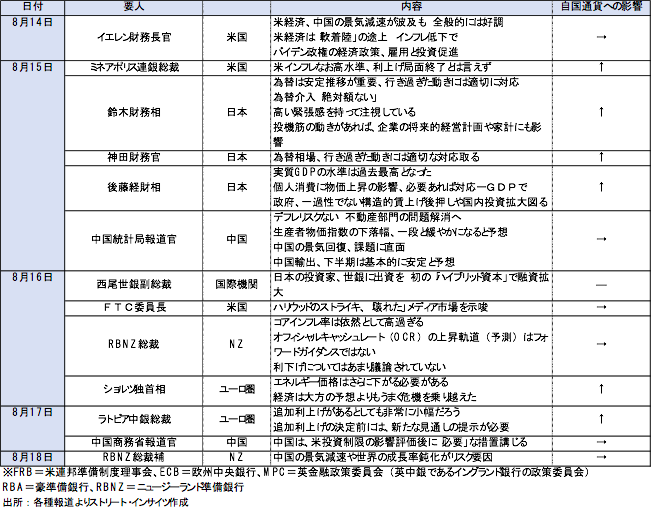

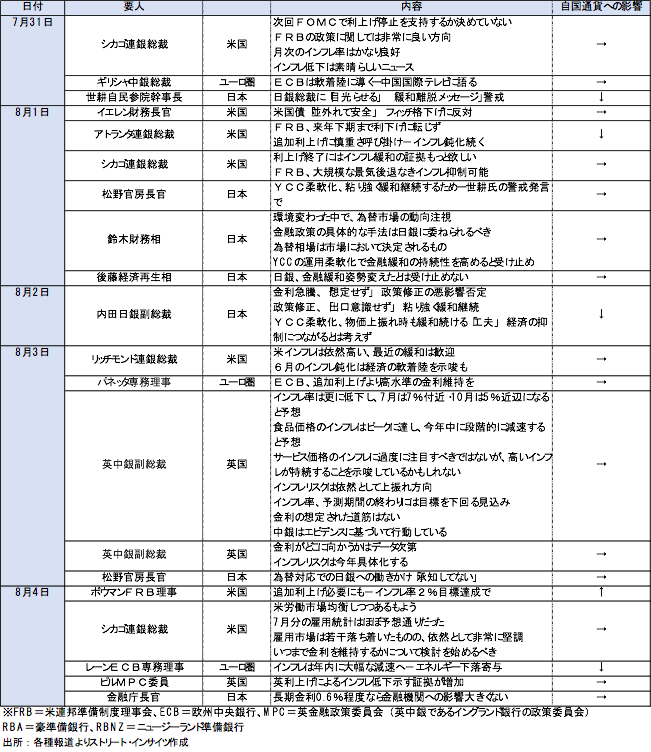

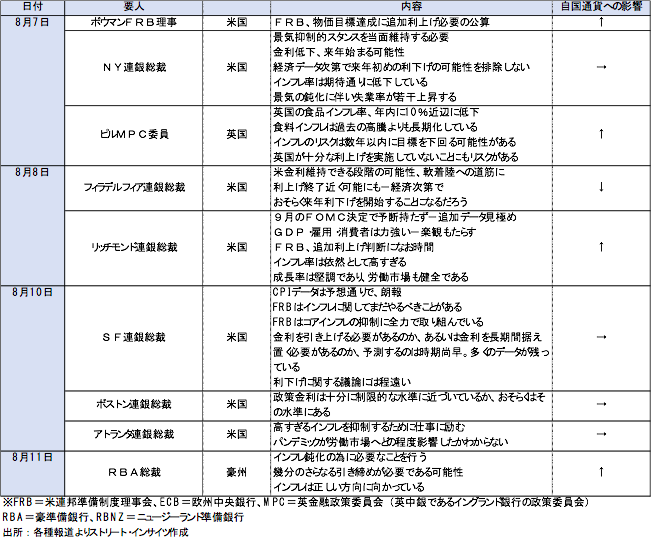

・8月14~8月18日までの要人発言を振り返ると、ミネアポリス連銀総裁は、引き続きインフレ警戒を表明、利上げ継続の必要性を説いた半面、ECBからはラトビア中銀総裁が追加利上げについて発言しつつも小幅にとどまるとし、タカ派姿勢をゆるめるなど、各国で温度差が確認できた。一方で、日本は、鈴木財務相と神田財務官が為替相場に対し行き過ぎた動きには対応を取ると発言、口先介入を行った。

〇米国の経済指標⇒米7月小売売上高や米7月鉱工業生産、米7月住宅着工件数、米新規失業保険申請件数、米8月フィラデルフィア連銀製造業景況指数など、堅調な米景気を示す結果を受け、米国の政策金利にあたるFF金利誘導目標が長期的に高止まりする観測を招いた。

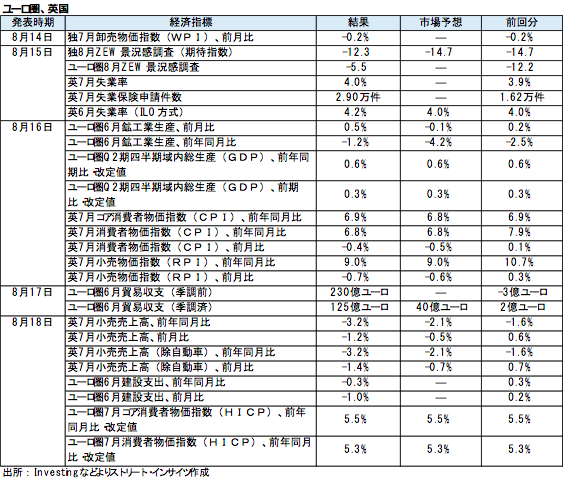

〇欧州の経済指標⇒ユーロ圏6月鉱工業生産の他、独8月ZEW景況感指数など、市場予想を上回りユーロ圏の景気減速懸念が低下した。また、ユーロ圏7月消費者物価指数(HICP)改定値が市場予想通りにとどまり、インフレ警戒の緩和を招いた。英7月消費者物価指数(CPI)は総合が市場予想通り減速を確認したが、英4-6月期の週平均賃金(賞与除く)が前年同期比で7.8%上昇し、2001年の統計開始以来で最高の伸びだったため、一部のエコノミストは、9月に再びイングランド銀行が利上げ幅を0.5%ポイントへ拡大すると予想した。

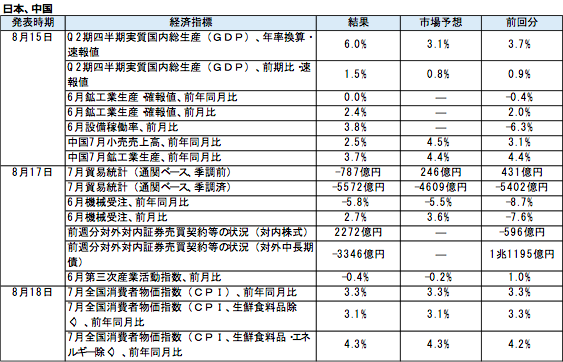

〇日本と中国の経済指標⇒日本は、4~6月期(Q2)実質GDP成長率が前期比1.5%増、年率で6.0%増と、2020年Q4期以来の力強い伸びで、金額ベースでは560兆7,401億円と過去最高を記録した。ただし、外需が主導したためで、個人消費はマイナスに転じており、芳しい結果とは言えない。7月全国CPIは前年同月比3.3%と市場予想と前月と並んだが、3%超えは11カ月連続となる。中国は、7月小売売上高や鉱工業生産などがそろって市場予想以下に。中国は、同指標結果前に中央銀行である人民銀行が1年物の中期貸出制度(MLF)金利を引き下げた。引き下げは6月に続き、年初来で2度目となる。

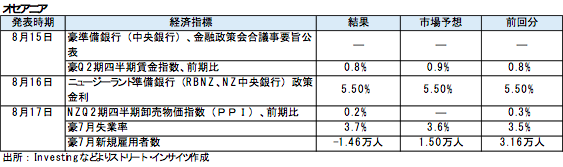

〇オセアニアの経済指標⇒ニュージーランド準備銀行(RBNZ、中銀)は政策金利据え置きを決定した。据え置きは市場予想通りで、2回連続となる。豪準備銀行(RBA)の議事要旨が公表され、インフレ圧力の持続性を意識し、2回連続で据え置いたが、利上げ余地を残す姿勢を打ち出した。

以下からは会員限定コンテンツとなります。

ログイン・会員登録はこちらからどうぞ。

ようこそ、トレーダムコミュニティへ!