<テクニカル分析判断>

●短期:下落トレンドの本格化継続も、短期的過熱からの速度調整的反発には要注意

●中期:『中期的天井 & 長期的Wトップ』の確認で下落トレンドは本格化が進展中

先週は「寄付144.90:140.94~146.58:終値142.11(前週比▲2.85円の円高)」となり、

週足(上掲参照)では5週連続での陰線を形成。因みに、先週は「4週連続陰線は珍しい」

とご案内したが、「5週連続陰線となるのは『極めて稀な事象』だ」と言える。 実際に

過去の事例を振り返ってみると、直近3回のものは(近い順に)以下の通りとなっている。

1)2010年09月20日週 ~ 同10月25日週(下落幅:約5.7円)

2)2009年08月10日週 ~ 同09月07日週(下落幅:約8.1円)

3)2004年10月04日週 ~ 同11月01日週(下落幅:約6.3円)

⇒今回/先週まで:2023年11月13日週 ~ 同12月11日週(下落幅:約11.0円)

⇒最も直近で13年前、3)ではほぼ20年前の事例。今回は下落幅も大幅に拡大。

下落幅については当時との相対的な市場変動率を考慮すべきだろうが、今次下落局面が

本格的なものであり、少なくとも「短期的な調整局面ではない」ことを示唆していると

考えたい。ほぼひと月前に『21週MAは強力な上値抵抗線に転化する』と指摘して以降、

「中期下落トレンドがいよいよ本格化し始めた」との認識は着実に顕現化している。

また、5週前2.72円⇒4週前2.85円⇒3週前3.02円と再び拡大基調へと転じていた

週間レンジは、2週前に5.90円(週間では本年最大)と爆発的に拡大していたが、先週も

5.64円と超高水準を維持。「当面は比較的高めの市場変動幅を想定」とした見通しをも

大幅かつ継続的に上回る格好となった。

ただし、先週も指摘した通り「直近数週の下落スピードは速過ぎた」印象が強い上に、

既述事例(5週連続陰線)後の「6週目には小幅ながらも陽線が出来」(詳細は➋にて後述)

していた。このため、ここ数週の速過ぎた下落速度を調整する意味で「今週は(小幅に

なるかもしれないが)反発し、一旦下落の勢いが緩和される」可能性がある。

しかし、後述する通り短・中・長の全ての時間軸において『下降トレンドへの転換』は

明確に示唆されている上に、トレンドが転換してからの経過期間の短さを考慮すれば、

今回の「中長期下落トレンド」はまだまだ継続することとなろう。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/12/15のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:下落トレンド本格化を確認も、速度調整的反発を要警戒

◆我々は「上昇トレンドの終息・下落トレンドへの転換」は確認されたものと認識

⇒先週21MAと52MAのデッドクロス完成に加え、本年3月下旬からの上昇トレンドラインを

前週明確に下回った(21MA・52MAと同様に上値抵抗線へ転化:図上部右端グレーの〇部分)

⇒<本年1/16(127.22)から11/13(151.92)までの上昇相場は5波動で形成・終了>と捉え、

2週前に「[200MA]が持つ意味合い(長期的かつ強力な上値抵抗/下値支持線として機能)」と

先行き1カ月程度「少なくとも200MAに向け下落」する可能性を指摘したが、これを12/7

にザラ場であっさり突破したのに続き、先週12/14には終値でも下回った(茶色の〇部分)

◇ただし、足許の下落ペースは急過ぎると捉えられる上に、RSIやストキャスティクスの

状況(水準)からも反発の可能性は充分にある(特にRSIは先週も反発した30割れの水準)

◇当面の新たな下値メドとしては、[21MA-4.32%](140.10@12/18早朝)や本年1月~3月に

かけての緩やかな上昇トレンドライン(138.36@12/18早朝)などがあげられる

=>速度調整的かつ一時的反発の可能性あるが、開始間もない中長期下落トレンドは継続

>>>想定レンジ=今週:138.30~144.45 、今後1ヶ月:136.65~147.00 =

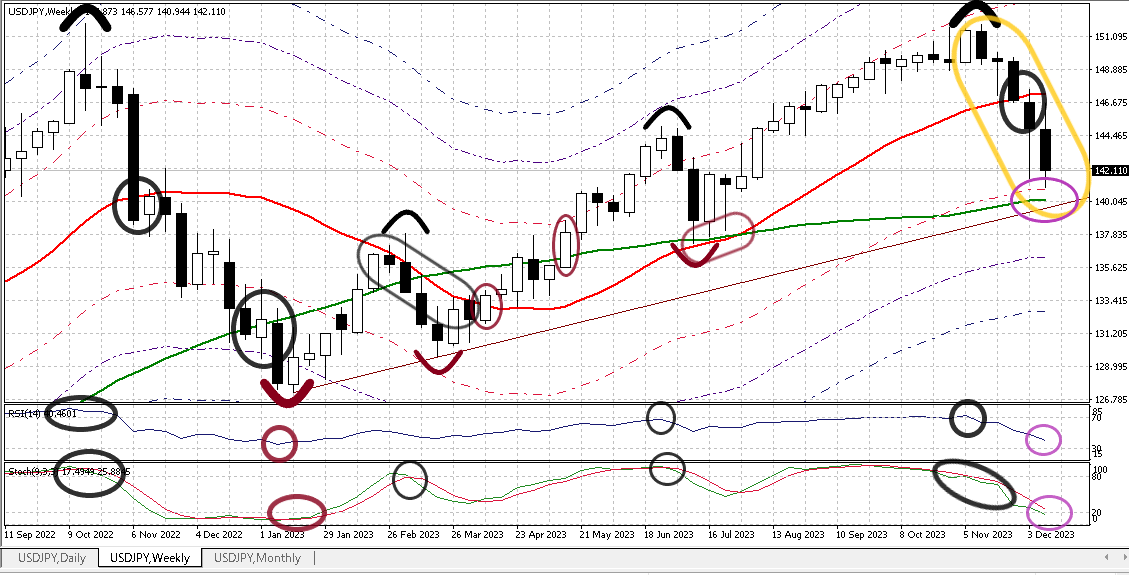

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:調整的反発を交えつつも下落トレンドの本格化は崩れず

●チャートからは『2022/10/17週と2023/11/13週で長期的Wトップ形成』が明確に窺え

『(中期的)下落トレンドは既に開始していた』ことを確認

>>>➊と同様に注目すべきは『①1/16週から11/13週までの上昇相場は[5波動で形成]』

・『②[週足21MA]が[日足200MA]と同様に重要な役割を担っている』という点

⇒①エリオット波動理論に則れば、既述の長期的Wトップ形成により上昇相場は既に終息

=>『1/16(127.22)~11/13(151.92):上昇幅24.70円』と捉えた下値メド設定が妥当

=>『 31.8%下落:142.48、 50%下落:139.57、 61.8%下落:136.65 』など

⇒②最初の調整局面では[21MAが上値を抑え]、次では[21MAが下値をしっかりと支持]

⇒②2週前から、21MAより低位での推移となり『21MAは強力な上値抵抗線に転化』した

>>>➊とは異なり現在40.5程度の中立的水準を維持する『RSIには依然低下余地が残存』

◇ただし、本格的下落トレンドの象徴ともいえる「上値/下値の切下がり」を伴う5週連続の

陰線を形成したが故に、(冒頭で指摘した通り)今週6週目にはここ数週の速過ぎた下落速度

を調整する意味で「 (小幅になるかもしれないが)一旦反発して陽線を挟む」可能性がある

>>>先週安値となった水準は「[21MA-4.32%]・[52MA]・[本年1月からの上昇トレンドライン]」

など重要な下値支持線が集中(図中の紫の〇部分)していたため下落の勢いが緩和したものか

⇔しかし、6週目に下落が小休止した過去の事例においても、その後はいずれもが再び下落

トレンドに回帰。トレンド転換後の経過期間を考慮しても、下落基調に著変はなかろう

>>> 今後6か月間の想定レンジ = 136.65~147.30 ⇒ 135.30~147.00 =

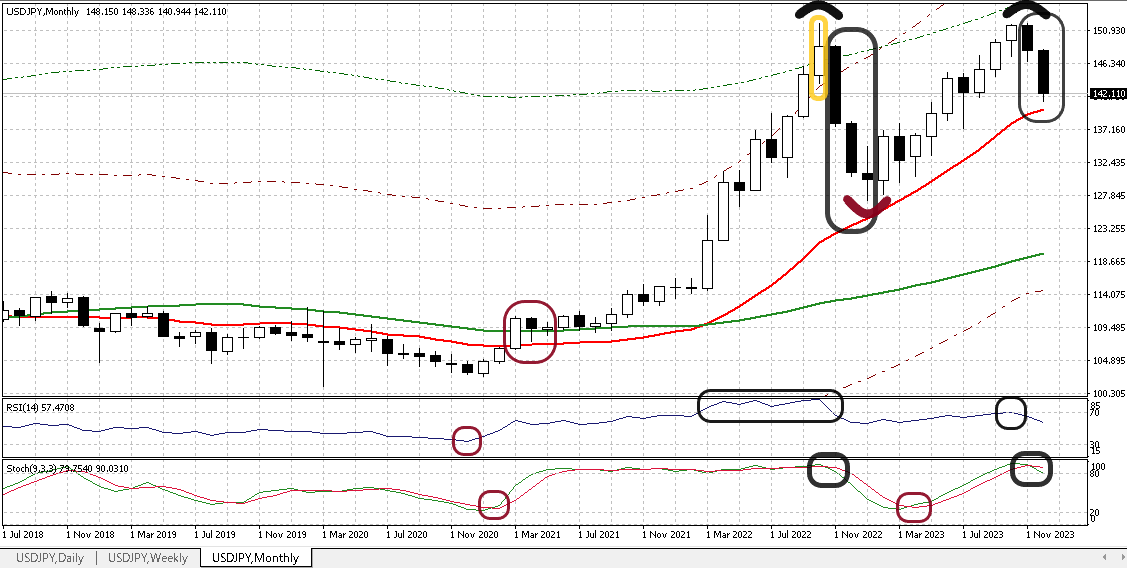

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンドは現下落トレンドの終了後に再開

◎今回も期間を過去5年半程度に通常よりも短縮し、重要なポイントを拡大表示。

過去1年超のWトップ形成やRSI・ストキャスティクスの水準、強調点などを拡大して表示

◆想定通り11月は本年3月以来の大幅な陰線を形成し、既述のWトップ形成を確認。

現状では今月も下落基調にあり、このまま陰線となれば『2022年11月~2023年1月』

を除き、2021年1月以降で初めての2カ月連続陰線(下落)を形成することとなる

>>>これまでも主張してきた通り、我々は「超長期上昇トレンドが本格化する前に

『中期的下落トレンドに入る』可能性が依然残存」をメインシナリオとして維持

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2018年7月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去35年以上

経験したことのない「異常な(上昇の)過熱状態」にあった(金色の太枠部分)

<=一時85超まで過熱したRSIは70.1まで再上昇したが直近57.6近辺まで低下中

=>超異常状態からの反落だけに20MA突破から60MAに向けた軟化/下落を見込む

◆先週つけた安値(140.94円@12/14)と20ヶ月MA(139.86円@12/18早朝)との乖離幅は

1.08円にまで縮小。これは2021年5月以来の最小値であり、約3年ぶりの[20MA]割れの

現実味が俄かに増幅しており、実現すれば「中長期下落トレンド本格化の確認」となる

<現在139.86近辺の[20MA]は仮にUSD円が横ばいでも来月も約0.7円上昇の予定>

=>今後2カ月の間に[20MA]を一気に突破する可能性も急速に高まりつつある

◎ただ、その動きも2024年中には底打ちし(超長期トレンドである)「USD高円安」方向

へと反転してゆく可能性が高いのではないかと想定している

>>> 今後1年間の想定レンジ = 132.75~151.50 ⇒ 132.60~151.50 =

<ファンダメンタルズ分析判断>

◇市場の事前予想に対して強弱混在(マチマチ)となるものが多く、先週の米国経済指標は

全体的に足許から今後にかけての景気の方向性を示唆するには到らなかった印象が強い。

■それでも米10年債利回りは週間で0.3%超も低下して、今年7月以来となる3.91%と

いう低水準で週末を迎えた。12/14には一時3.8%台半ばをつけるなど急低下を見た。

■この金利急低下に伴い、USDインデックスも大幅に下落。特に対円では、一時今年7月以来と

なる140.94円まで急落する展開で、USD円相場のピークアウトを鮮明に印象付けた。

◆米債利回りとUSD円の急低下をもたらしたのは「12/12-13開催のFOMC」。その声明文・

(四半期に一度公表される)経済・金利見通し(=2024年末までに計3回の利下げを示唆)・

パウエルFRB議長の会見での発言と、全てがそろって『ハト派的色彩』を鮮明にした。

特に、12/1には「利下げの協議は時期尚早」と発言した「慎重なタカ派」だったはずの

パウエル議長が、一転して「次の一手は利下げ」とのメッセージを送ったことが主因。

◇一方、週末にかけては11月の小売売上高を始め週次の新規失業保険申請件数などが

市場予想より強い内容だったほか、12/15にウィリアムズNY連銀総裁が「12月FOMCでは

利下げについて協議しなかった」と発言したためUSDが買い戻される局面もみられたが、

その幅は限定的なものに止まっており、市場の「インフレの減速⇒早期利下げ期待」の

高まりに抗うことはできなかった。

◆「利下げ開始の議論」については、ウィリアムズNY連銀総裁が否定したように、議論と

言えるほどの内容ではなかった可能性はあろう。しかしながら、ドットチャートを見ると

「2024年は『利上げ予想がゼロ』、『据え置きが1名』、『あとの18名は24年末までに

1回以上の利下げ予想』」を示しており「いつ利下げを開始するか」の話題が会議の席上で

出なかったという方が不自然だと思われる。ここは、パウエル議長が記者会見で述べた通り

『全員ではなくとも、多くの委員がトピックとして利下げについて触れた』のだろう。

◆その結果として、以下のポイントが明らかにされたのだと思われる

➊今回のFOMCでは来年3回の利下げ見通し(前回9月時点では2回の利下げ)が示された

➋これを受け、パウエル議長は利下げ(開始時期などに関する)議論を始めたことを認めた

◇これらを受けて、金融市場では「FRBはピヴォット(方向転換)した」との見方が広がり、

債券・株式ともに価格が大幅に上昇した。特に、NYダウは週間で1,000ドル以上も上昇し

史上最高値を更新するなど、楽観的なムードが株式市場に蔓延している。

◆こうした「リスク選好」機運の盛り上がりにもかかわらず、USD円相場が上昇しないのは

「米金利との相関が高まっている」ことに加え、「年末から来年にかけて金融政策は一段と

チャレンジングになる」との植田日銀総裁の発言によって、日銀金融政策決定会合における

マイナス金利解除期待が急速に高まったためと考えられる。かねてより『日米金融政策の

方向性(の相違は秋から)は逆転』と指摘してきたが、それが次第に顕現化したものだろう。

◆【短期~中期的視座】「USD/円相場の上昇」に対するサポート要因(⇒足許でほぼ終息)

◇当初想定よりはるかに強い米国の「インフレ高止まり」観測(⇒この観測もほぼ消滅)

⇒「Higher & Longer」=米金利がより長期間かつ高水準にとどまるという観測

>>『タカ派なFRB VSハト派な日銀の明白なコントラスト』の再強調

⇔ 秋口から「欧米のタカ派色希薄化の一方、日銀はハト派色後退」が漸進してきた

>>前週の日銀関連のニュースとここひと月ほどの金融市場の展開がそれを強調

〇依然として高水準を維持する「日米実質金利差ならびに日米短期金利差」の更なる?

拡大観測とそれに伴う円キャリートレード復活/活発化に対する期待

⇔「欧米の利上げ打ち止め」並びに「日銀の金融政策正常化への漸進」というかつての

「逆行する(金融政策の)方向性」の反転が視野に入り、このロジックもそろそろ終息

>>但し、長期的には折に触れて注目される要因(特に、市場の変動率が低い場合は)

■【中期~長期的視座】先行きの「USD/円相場の下落」を示唆する要因

●米銀行セクター不安から顕現化した“信用逼迫”への懸念は燻り続ける公算大

>>>過去1年半超にわたる利上げの累積効果による景気鈍化は今後本格化へ

>>>2023年通年での米企業倒産件数はリーマンショック後で最高に達する可能性の高まり

●コロナ禍の期間中に発生した家計の過剰貯蓄(銀行預金)が現在急減している事象

>>>個人の消費性向が高いとされる米国でも、足元における大幅な預金減少は極めて稀

⇒現在のペースで取り崩されていけば、近々にも底をつき、家計の消費ペースはその後

大幅にスローダウンする可能性が高い(=その急減・枯渇は来年に向けた一大リスク要因)

●米債券市場において『逆イールド』が示唆する景気後退リスクは依然として払拭されず

>>>米債券市場での将来の景気後退を示唆する『逆イールド』は依然として残存

>>>『逆イールド』幅は今年3月の最大値(▲1.08%)を7月に僅かに更新(=▲1.09%)

>>>その後、一旦縮小のトレンドに入ったと思われたが、拡大と縮小を交互

に繰り返す展開が続き、解消に向かう明確な気配は未確認だった。

⇒既述の「Higher & Longer」認識の浸透に伴い、9月下旬以降縮小が加速

⇒3月には「年後半には利下げ」観測から『2年急低下⇔10年緩やかな低下』の

解消経路(パス)だったが、9月下旬以降は『2年横ばい⇔10年急上昇』のパスが機能

⇒この長短金利の跛行的な動きが加速したことによって逆イールドは急速に縮小し、

10月第4週にはその幅を▲0.27%と3月下旬の縮小時(▲0.39%)を更新した

⇒ただし、11月以降は「10年債利回りの急低下(⇔2年債利回りの高止まり)」から

「逆イールドは再度拡大傾向」へ状況が悪化する局面も見られた

⇒足許は我々の想定に近い形で米国のファンダメンタルズが進展し始めており、昨今の

国際情勢の悪化も加わり米景気後退が視野に入るため、再び今年3月のパスに回帰する

というルートが復活する可能性も高まってきている

●【日本】現在の『異次元の金融緩和』に追加的(=深堀りの)余地は皆無

>>>今後の日本の金利の変化としては「長期的に上昇」の可能性が非常に高い

(生保など機関投資家が長期投資対象として充分魅力的な水準に上昇するまで)

>>>欧米の利上げは既に終了 ⇒ 自ずと内外金利差は縮小へ向かう (円の買戻しへ)

□【数年単位の超長期的視座】超長期的に「USD/円相場の上昇」をサポートする要因

①日本の貿易(国際)収支構造の反転(≒貿易赤字の常態化)

>>>TRADOM内コンテンツ「為替の歴史」&「月足チャート」もご参照ください

②2005~2007年当時の円キャリートレードが復活する可能性(環境)の高まり

>>>潤沢で安定した内外金利差(日銀の「金融政策正常化」VS「米国の金融緩和」が

今後仮に進んだとしても日本の潜在成長率の低さを考慮すれば政策金利差は必ず存続)

>>>今後増加が見込まれる対外直接投資や「個人や機関投資家による海外証券投資」

⇒「(超)低成長・低金利環境にある日本」から「圧倒的な比較優位を持つ海外」へと

本邦の企業や(個人・機関)投資家の資金がシフトするのは自明の理(≒必定)

←特に今後国策として『“貯蓄”から“投資”へ』を本格化させるのならなおのこと

◇上記①・②から明らかになるのは「本邦の『外貨不足』という需給動向」

さて、足許の金融資本市場がその織込みを加速させている通り、2024年の金融市場では、

「FRBがいつ利下げを開始させるか」が最大の関心事となることは想像に難くありません。

FOMCの予測で示された23年末・24年末における実質FF金利水準(名目FF金利 – コアPCE

デフレータ=2.2%)をFRBが維持しようとしている“十分に抑制的な水準”と仮定すると、

「コアPCEデフレータが2.9%まで低下すれば、実質FF金利は2.475%」となり「2.2%を

維持するためにはほぼ1回分(0.275%)の利下げが必要」となってきます。

コアPCEデフレータの3.0%割れが数か月続いたうえで、前年比だけでなく、6ヶ月前比や

3ヵ月前比など、多様な期間で区切っても3%割れが確認できることが一つの目安でしょう。

もちろん「景気や金融環境次第でFRBが適切と考える実質金利水準自体は変化する点」には

留意が必要となります。

また、そうした状況における景気の動向が現在の株式市場が織り込む「堅調さ(底堅さ)」を

維持できているどうかについても、相応の留意を心掛けるべきだと考えます。

今週は、2週前俄かに市場の注目度が高まった日銀の金融政策決定会合が12/18~19に予定

されています。これが今週のハイライトとなることに疑問の余地はありませんが、12/19には

米11月住宅着工件数を始め米住宅関連指標の他、12/21に米Q3実質GDP成長率(確報値)、

12/22には日本11月全国消費者物価指数(CPI)、米11月個人消費支出(PCE)価格指数などの

発表が予定されており、クリスマスを目前に今週一杯は気の抜けないイベントが続きます。

テクニカル分析でも触れた通り、我々は「中期的下落トレンドが漸く本格化してきた」との

認識を強くしていますが、一方で『直近の下落ペースはやや速過ぎる』と捉えています。

<日足(短期)のRSIやストキャスティクスなどの状況にもその兆候が窺えます>

下落トレンドが本格化する中においても、速度調整的かつ一時的な反発は充分ありえます。

その点にも注意しながら、クリスマス・ホリデーを控える今週は、重要イベントの帰趨に

よって高い市場変動率が予想されることを念頭に、円相場に対峙する必要がありそうです。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに

短期を中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏の

レポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!