<テクニカル分析判断>

サマリー:

●短期:押し目買い圧力は残存も「上昇の最終局面は通過」の可能性が一段と高まる

●中期:『中期的天井 & 長期的Wトップ』の形成はほぼ確認された可能性が高まる

先週は「寄付149.61:147.14~149.99:終値149.46(前週比▲0.18円の円高)」となり、

週足(後掲➋参照)では小幅ながらも2週連続での陰線を形成した。なお、2週前に2.72円

と再び拡大した週間レンジは、先週も2.85円と予想通り比較的高めの水準を継続した。

先週も指摘した通り、日足(後掲➊参照)で<21MAを終値で明確に下回ったことによって、

下落が加速しやすくなり中期的なピークアウトに繋がる可能性が高まる>状況が継続。

週初から日足での52MAを終値で大幅に下回ると、翌21日には下落時の最初のメドとして

いた「10/3の安値=147.27円」を突破。しかし、その水準では1)根強い押し目買い圧力

や2)連日続いた急落への反動等から急反発を見せ、22日には52MA近辺の水準を回復。

その後は方向感の定まらぬ弱保合いの推移が続き、週足では『首吊り線』を形成した。

※首吊り線:高値圏で出現する「長い下ヒゲのついたローソク足のこと」。また、実体が

かなり短く、上ヒゲがない(もしくはほぼない)という特徴を持つ。首吊り線は『弱気の

ローソク足パターンで、上昇局面で出現した場合は下降トレンドへの転換を示唆』

結果として、先週も指摘したとおり<上昇の過熱を示唆するRSIやストキャスティクスは

かなり警戒すべき水準へと上昇しているため(中略)いつ「上昇の最終局面」を迎えても

おかしくない>&<日足での移動平均線(MA)との位置関係が中期的なピークアウトを確認

する>状況に到った(少なくともかなり近づいた)と言えよう。

もちろん、その他のテクニカル指標が示すように「上昇圧力の根強さは依然として残存し

ている」と思われ今週も「押し目買い継続」の可能性は否定できない。但し、少なくとも

「上昇圧力の衰退・下落圧力の高まり」は顕現化を鮮明にしつつあるため、短・中期的な

天井や長期的なダブルトップを形成した可能性は念頭に置いておく必要があろう。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/11/24のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

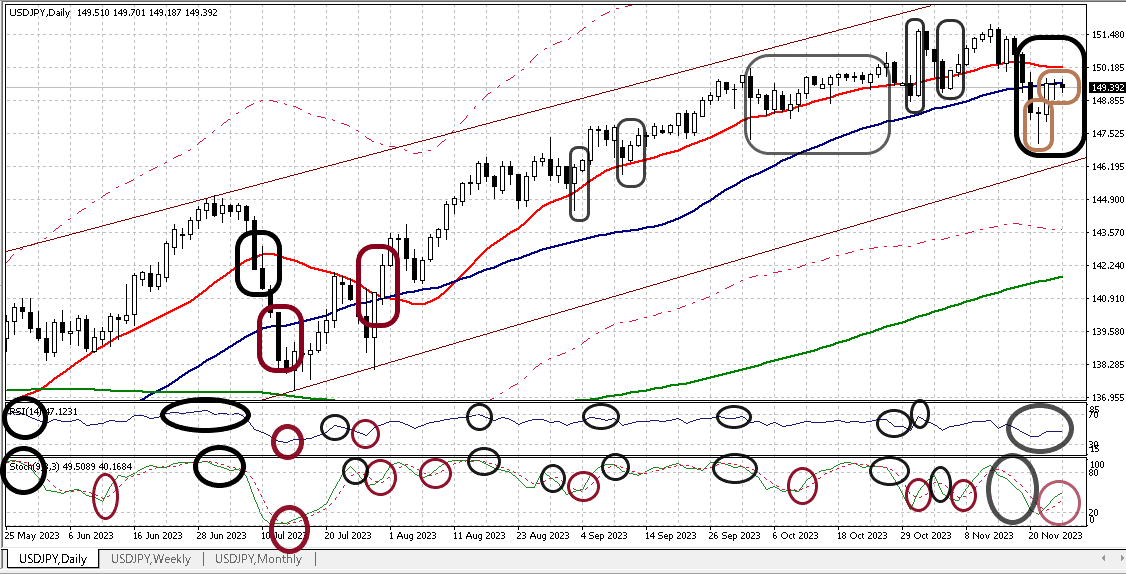

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:「上昇の最終局面を通過」したことはほぼ確認済

◇3月下旬から52MAとほぼ同じ傾きで続いている上昇トレンドは大きく崩れるほどの兆候は

なく、依然として「根強い上昇圧力⇒押し目買い圧力の残存」は否定できない

●一方、直近3ヶ月以上に亘り終値で明確に(=大幅にor複数日連続で)下回れずに強力な

支持線となっていた21MA(赤い線)を、先週末は比較的明確に終値で下回った(図右端の太枠)

●しかも、先週指摘した4週前の2度の事象とは異なり「直後に反発することなく52MAを

継続的に大きく下抜け。その後の急反発を受けても52MAを上抜け回復出来ない」状況から

判断すれば、さほどシャープではないものの「バイング・クライマックスは11/13に確認」

=>今回21MA・52MAを終値で明確に下回る展開となったため、下落が加速しやすくなり

中期的なピークアウトに繋がる可能性が極めて高くなったと判断

>>今週想定の下値メドは 1) 147.15(先週の安値)、 2) 146.55(日足の上昇トレンドライン)

◇既述の通り、我々は「上昇トレンドの終息・下落トレンドへの転換」が開始したと

考えているが、仮にその判断が時期尚早だったとすれば「見直し・再検討のタイミング」

は『日足の終値で21MA(150.18@11/27早朝)を上抜けた場合』だと考えている。

<<水準としては先週終値から0.7円ほどしかなく可能性が無いとは言えない>>

>>>想定レンジ=今週:145.80~150.15 、今後1ヶ月:143.25~150.15 =

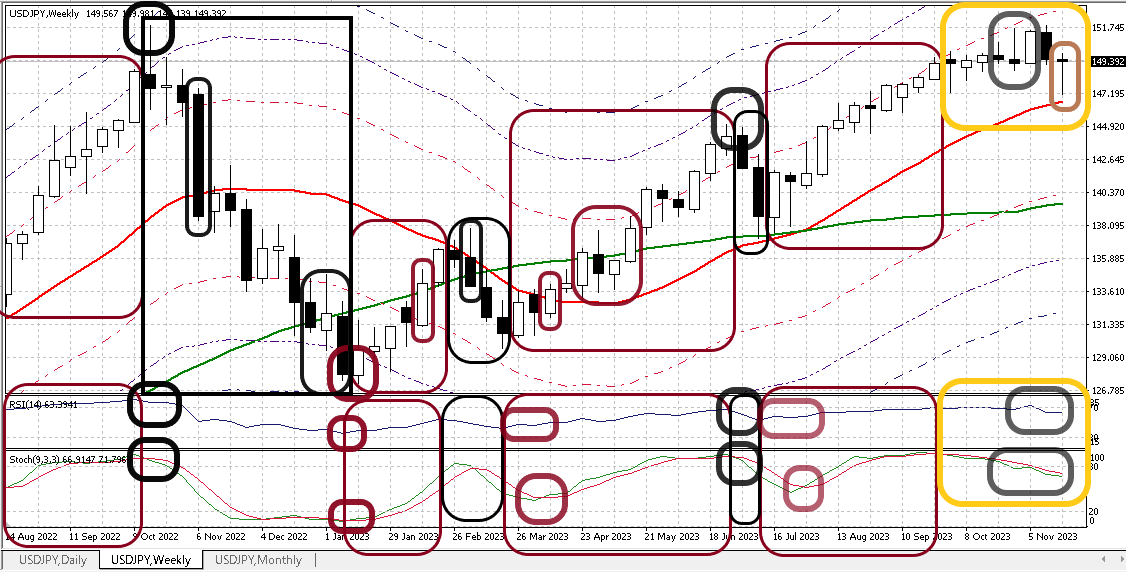

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:中期的ピークアウトの確認から下落トレンド本格化へ

●2週前の年初来高値更新からの大陰線に続き、既述した先週の『首吊り線』によって、

中期的なピークアウトはほぼ確認されたものと思われる

●5週前から下落に傾きつつあったストキャスティクスに加え、3週前に再上昇していた

RSIも2週前から低下傾向が鮮明となり、(中期的)下落トレンド開始の可能性が高まる

>>>チャートでも『2022/10/17の週と2023/11/13の週で長期的Wトップ形成』が窺え

昨今指摘し続けてきた『中期的天井 & 長期的Wトップの形成』確認がかなり明確に

>>> 今後6か月間の想定レンジ = 137.40~150.45 ⇒ 137.10~150.15 =

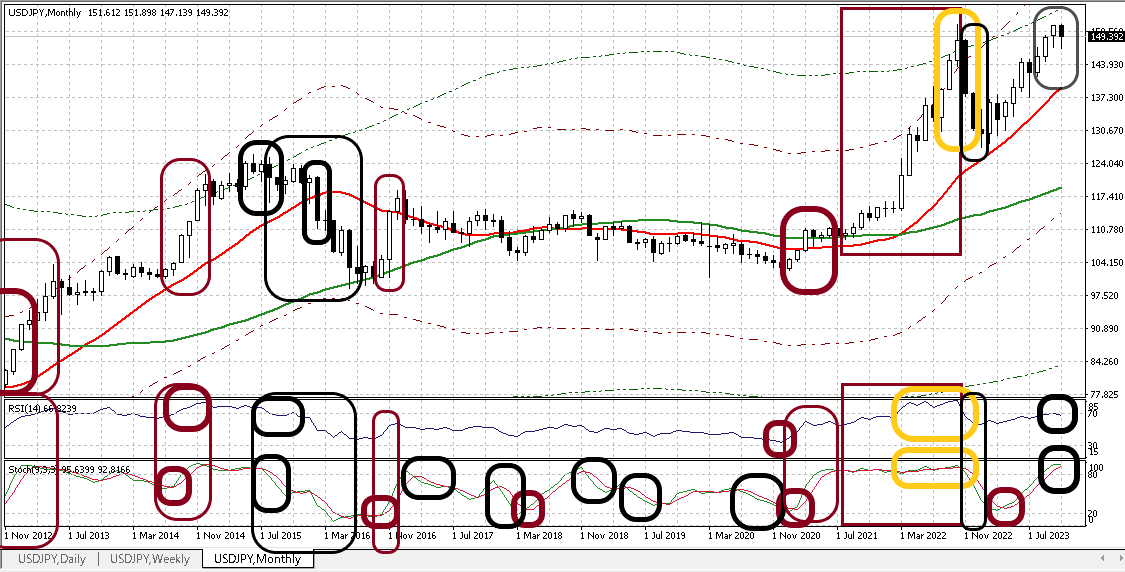

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンド再開前に中期的下落が開始

◎上記➊➋と同様にチャートには『ストキャスティクス』を追加した仕様。明確な

サインはまだないが、各インジケーターの水準は警戒的高位から低下への兆候あり

◆昨年10月の水準を超えた9・10月の終値を確認したことで、当面の上値余地拡大は

否定できないものの、超長期上昇トレンドが本格化する前に一旦は「緩やかな中期的

下落トレンドに入る可能性が依然残存」をメインシナリオとして維持(上記➊➋参照)

>>>チャートでも『2022年10月と2023年11月で長期的Wトップ形成』の兆し

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2012年11月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去35年以上

経験したことのない「異常な(上昇の)過熱状態」にあった(金色の太枠部分)

<=一時85超まで過熱したRSIは70.1まで再上昇したが直近66.2まで低下中

=>超異常状態からの反落だけに「少なくとも20MA突破」に向けた軟化漸進を見込む

<2015年の[20MA]下抜け(チャート中央左の黒枠/グレー枠部分)に近いイメージ>

<現在139.29近辺の[20MA]は仮にUSD円が横ばいでも来月も1円超上昇の予定>

◎ただ、その動きも2024年中には底打ちし(超長期トレンドである)「USD高円安」方向

へと徐々に反転してゆく可能性が高いと想定している

>>> 今後1年間の想定レンジ = 132.60~153.00 ⇒ 132.60~153.00 =

◆なお、様々な要因から『テクニカルな地合いは依然として強い』と判断される向きも多い

のかもしれません。繰り返しになりますが、テクニカルな分析手法やそれに基づく判断は

まさに十人十色であり、個別の判断が誤っていると申し上げるつもりは毛頭ありません。

ただ、相場は常に変動するもの。上下を問わず『依然盤石な地合い』もいずれは終息する

ものだと思われますし、それをもたらすのは『現在の地合いとは逆の動き』だと考えます。

(現在はそうした『逆の動き』が急速に顕現化しているステージだと我々は認識しています)

<ファンダメンタルズ分析判断>

◇先週の米国経済指標は全体的に強弱混在(マチマチ)だったものの、週末にかけて事前予想値

を上回るものが比較的目立ったため、米国債利回りも若干強含みの推移となった。しかし、

2週前まで「米国長期金利のピークアウト/来年5月辺りからの利下げ観測」などを材料として

「リスク選好」の機運が高まっていた株式市場は、先週は一転して「底堅い景気」を評価する

格好で引き続き堅調を維持していた。

■一方、こうした上記の展開にもかかわらずUSDインデックスは週末にかけて上昇することはなく、

むしろ逆に週末にかけて低下しており、米金利との連動性が希薄化。(欧州の金利上昇も影響)

■ここ数週指摘している通り1)『FRBのタカ派的な金融政策の継続観測』のベースになって

いる堅調な米国経済と根強いインフレの継続(⇒米金利/USDインデックスの高止まり)と、2)FRBが

比較的早期に利下げに転換するとの期待(長短を問わない米国金利のピークアウト観測)を背景と

した『リスク選好機運』(11月だけで米S&P500は8.7%上昇)が共存を継続できるはずはなく

このロジックの歪みは早晩修正されることとなろう。

□【短期~中期的視座】「USD/円相場の上昇」に対する根強いサポート要因

◇当初想定よりはるかに強い米国の「インフレ高止まり」観測(かなり怪しくなってきたが…)

⇒「Higher & Longer」=米金利がより長期間高水準にとどまるという観測

>>『タカ派なFRB VSハト派な日銀の明白なコントラスト』の再強調

⇔ 今後は「欧米のタカ派色希薄化の一方、日銀はハト派色後退」が漸進してゆくはず

〇依然として高水準を維持する「日米実質金利差ならびに日米短期金利差」の更なる?

拡大観測とそれに伴う円キャリートレード復活/活発化に対する期待

⇔「欧米の利上げ打ち止め」並びに「日銀の金融政策正常化への漸進」というかつての

「逆行する(金融政策の)方向性」の反転が視野に入りつつある中、このロジックはいつまで

ワークするのか(そろそろ賞味期限切れになるのではと認識)

>>但し、長期的には折に触れて注目される要因(特に市場の変動率が低い場合は)

■【中期~長期的視座】先行きの「USD/円相場の下落」を示唆する要因

●米銀行セクター不安から顕現化した“信用逼迫”への懸念は燻り続ける公算大

>>>過去1年半超にわたる利上げの累積効果による景気鈍化は今後本格化へ

⇒米銀の貸出態度は現在加速的に厳格化しており、実際の貸出も昨年11月に

つけたピーク(前年比13.5%増)から、足許では伸びが大幅に低下中

⇒おそらく本年末には前年比ゼロもしくはマイナス圏に陥るとみられている

>>>2023年通年での米企業倒産件数はリーマンショック後で最高に達するとの予想も

●コロナ禍の期間中に発生した家計の過剰貯蓄(銀行預金)が現在急減している問題

>>>個人の消費性向が高いとされる米国でも、足元における大幅な預金減少は極めて稀

⇒現在のペースで取り崩されていけば、年末には底を突き、家計の消費ペースはその後

大幅にスローダウンする可能性が高い(=その急減・枯渇は来年に向けた一大リスク要因)

●米債券市場において『逆イールド』が示唆した景気後退リスクは払拭されず

>>>米債券市場での将来の景気後退を示唆する『逆イールド』は依然残存

>>>『逆イールド』幅は今年3月の最大値(▲1.08%)を7月に僅かに更新

>>>その後、一旦縮小のトレンドに入ったと思われたが、拡大と縮小を交互

に繰り返す展開が続き、解消に向かう明確な気配は未確認だった。

⇒既述の「Higher & Longer」認識の浸透に伴い、9月下旬以降縮小が加速

⇒3月には「年後半には利下げ」観測から『2年急低下⇔10年緩やかな低下』の

解消経路(パス)だったが、ここもとは『2年横ばい⇔10年急上昇』のパスが機能

⇒この長短金利の跛行的な動きが加速したことにより逆イールドは急速に縮小し

その幅は3月の縮小時を更新した

⇒ただし、直近3週は既述の「10年債利回りの急低下(⇔2年債利回りの高止まり)」

によって、逆イールドは再度拡大の傾向にある

⇒しかし、我々の想定に近い形で今後の米国のファンダメンタルズが進展すれば、

昨今の国際情勢の悪化も加わり米景気後退が視野に入るため、再び今年3月のパスに

回帰するというルートが復活する可能性も高まりつつある

<<<以下は直近3カ月分の拡大版>>>

●【日本】現在の『異次元の金融緩和』に追加的(=深堀りの)余地は皆無

>>>「現在の緩和的な金融環境の維持」は政策金利の追加的引き下げを意味しない

>>>今後の日銀金融政策の選択肢は「現状維持」or「正常化」しか残されていない

>>>いずれにせよ低下余地はほぼ無く金利の変化としては「上昇」するしかない

(生保など機関投資家が長期投資対象として充分魅力的な水準に上昇するまで)

>>>欧米の利上げが終了すれば、自ずと内外金利差は縮小へ向かう (円の買戻しへ)

□【数年単位の超長期的視座】超長期的に「USD/円相場の上昇」をサポートする要因

①日本の貿易(国際)収支構造の反転(≒貿易赤字の常態化)

>>>TRADOM内コンテンツ「為替の歴史」&「月足チャート」もご参照ください

②2005~2007年当時の円キャリートレードが復活する可能性(環境)の高まり

>>>潤沢で安定した内外金利差(日銀の「金融政策正常化」VS「米国の金融緩和」が

今後仮に進んだとしても日本の潜在成長率の低さを考慮すれば政策金利差は必ず存続)

>>>今後増加が見込まれる対外直接投資や「個人や機関投資家による海外証券投資」

⇒「(超)低成長・低金利環境にある日本」から「圧倒的な比較優位を持つ海外」へと

本邦の企業や(個人・機関)投資家の資金がシフトするのは自明の理(≒必定)

←特に今後国策として『“貯蓄”から“投資”へ』を本格化させるのならなおのこと

◇上記①・②から明らかになるのは「本邦の『外貨不足』という需給動向」

個人的な話題で大変恐縮ですが、現在私がCIO(最高投資責任者)を拝命している2つの

確定給付企業年金基金(DB)では、今年度の運用利回りが優に10%を超過した典型的4資産

バランス型の運用資産を全て現金化し利益確定のプロセスに入っている最中です。

その判断に到った理由は大きく二つあります。

1つ目は、今年度はリスク選好度合いを高めた資産配分構成にしていたおかげで、基金の

単年度収益目標の5倍以上のリターンを獲得/実現できる状況にあること。

(比較的ハイリスクのポートフォリオ構成だったことと今後の市場変動率の高まりも考慮)

そして、2つ目はファンダメンタルズ分析の冒頭にて既述の通り『米国株式市場の好調を

支えるロジックの歪み(≒要因の整合性の欠如)は早晩修正される』との分析結果ですが、

為替相場の予測にも大きく関連してきますので、この点をもう少し具体的に説明します。

米S&P500指数は、先週末時点で4559ポイントと7月末に付けた戻り高値まであと1%弱、

2022年1月に付けた最高値に対しても5%弱の水準に迫りました。

一方で、恐怖指数と呼ばれているVIX指数の先週末の値は、12.5と2020年1月以来の水準

にまで低下しています。

VIX指数が、コロナ後の最低水準まで低下した背景には、既述の通り

➊(危機減速に配慮して)『FRBが早期に利下げへ転換するという期待』 と、

➋『米景気は悪化することなく拡大が続くという期待』 の組み合わせ、

即ち『米国経済のソフトランディングに対する期待の高まり』の表れと考えられます。

ただ、このソフトランディグ期待相場はどこまで続くのでしょうか。

その鍵を握るのは以下の2点だと我々は考えています。

1点目は米長期金利の動きです。

米10年国債利回りは前週末4.4%で引けていましたが、これは「FF金利先物市場が2024年中

に1%近い利下げを織り込んでいることを反映」したものだと考えられます。

仮に米国の長期金利が一段と低下するとすれば、それは景気指標が急速に悪化するケースです

が、その場合は、景気拡大が続くというソフトランディング期待と論理的な矛盾が生じます。

2点目は、米国の株式市場で物色対象が今よりも拡大するかどうかでしょう。

マグニフィセント7と呼ばれる『超大型成長株7銘柄』の時価総額合計は、年初来で70%以上

増加する一方で、S&P500指数から『その7銘柄を除いた493銘柄』は、年初来で僅か4%台の

増加に止まっています。

マグニフィセント7は『AIという材料に加え、安定した成長が期待できるという安心感』から

集中的に買われているとの面があります。この先、市場の物色対象がその他の銘柄やセクター

に拡大していくためには、景気見通しの改善が前提となりますし、その場合は、FRBの引き締め

長期化観測から長期金利が反転して、株式市場全体の重石になると予想されます。

以上が、我々が米景気のソフトランディングに期待する(足許で絶好調の)株式相場は『臨界点に

かなり接近している』と考えている理由です。

そして結論として『米国は景気後退(に近い状況)に陥る可能性が高い』と判断しているのです。

10/31~11/1開催のFOMC議事要旨では『タカ派トーンの後退と中立寄りへの軸足のシフト』が

窺えました。米金利上昇による引き締め効果に加え、GDPの7割を占める個人消費への打撃や

米銀への悪影響を踏まえれば、FRBは今後インフレが急加速しない限り、利上げは打ち止めと

する公算が大きいと我々は分析しています。

また、既述の様々な要因が複合的に作用することで米経済は今後一段と減速懸念を強めるもの

と思われ、市場金利の更なる低下を通じてUSD/円の下落要因も増える可能性が高まります。

ここ2ヶ月ほど、USD/円相場は高値圏でのせめぎ合いが継続していましたが、我々はようやく

「円買戻しのマグマ」が蓄積から放出にステージを進めたとの認識を強めています。

テクニカル分析でも言及した通り、中期的なピークアウトがほぼ確定する中「転換機を迎え

当面は高水準の変動率継続が見込まれる」ため、今週も相応の注意が必要だと考えています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに

短期を中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏の

レポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!