<ご案内> 最初に当Weekly Reportの掲載に関しましてご案内させて頂きます。

来週11月6日(月曜)は筆者都合により休載とさせて頂く予定です。

次回配信日は、11月13日(月曜)となりますので何卒よろしくお願い申し上げます。

==============================

先日当レポートの読者の方から「テクニカルでもファンダメンタルズでも

圧倒的にUSD高/円安を示唆する要因が多い中、本当にUSD/円のピークアウトは

接近しているのか?」とのご質問を頂戴しました。 ご質問、誠にありがとうございました。

ここひと月ほどのレポートには、今回のご質問の回答となるような要因(理由)を

指摘してきたつもりでしたが、上記のご案内の通り次回のレポートまで

1週空いてしまいますので、今週は改めてご質問への回答を中心に我々の

分析・判断をお伝え致します。

いきなり私事で恐縮ですが、30年程前のNY駐在時に、ある著名な株式ストラテジストから

ある相場格言を聞いたことがあります。(現在もそうですが)当時から、私は相場の予測分析を

行う際に「現在の市場コンセンサスは本当に正しいのか?」という(まずコンセンサスを

疑ってみる)スタンスで臨んでいました。そのため「That’s what I thought!(やっぱり、

そうですよね~!)」と膝を叩いて賛同しました。 その格言が以下になります。

「Bull markets are born on pessimism, grow on skepticism,

mature on optimism and die on euphoria.」~ John Templeton ~

「強気相場は悲観の中で生まれ、懐疑と共に育ち、

楽観の中で天井をつけ、幸福感と共に息絶える」(筆者意訳)

これは「上昇相場を4つの段階にわけて解説」したものですが、より具体的には。。。

1)市場が総悲観となった局面こそが、強気相場の出発点になりやすい

2)先行きに警戒感や疑念(懐疑)が残るうちは、上昇が継続しやすい

3)警戒感が薄れ楽観的になり切った頃、相場は天井を迎えやすくなる

4)市場が幸福感に浸り総強気になっている時、上昇相場は完全に終わる

という趣旨の格言とされており、上昇・下落に拘らず、我々が「相場の転換点」を見極める際に

常に意識しているポイントでもあります。

そうした視座を中心に、様々なデータや市場参加者の声などを分析した上で、総合的に

現在のUSD/円相場を判断すると、我々の結論は『現在は3)から4)のステージにあるのでは』

ということになっています。昨今のレポートで『ピークアウトが接近』というフレーズを多用

しているのはそのためです。

「いや、まだ2)のステージのど真ん中だ!」とのお考えの方もいらっしゃるでしょう。

もちろん、経済指標の評価や多種多様なテクニカル分析手法に対しては、どの観点に重きを

置くかで最終的な見通しや判断も多少にかかわらず異なるものだと理解していますし、

ある時点でのその判断の正邪(?)を論じることにあまり意味は無いと考えています。

その点で申し上げれば『市場で取引されているレート(価格)が正しい』ということに

なるのでしょう。市場取引価格そのものが、多数の市場参加者の様々に異なる判断(見通し)を

全てコミコミで反映した唯一のものだからです。

既述を前提として、今号では「市場コンセンサス」と我々の判断ロジックとの相違点を中心に

今後の見通しをご案内して参りたいと思います。

==============================

<テクニカル分析判断>

サマリー:

●短期:根強い上昇圧力の残存で上値模索は継続も、自律的調整圧力が着実に顕現化

●中期:根強い上昇圧力は残存も、自律調整を契機とするピークアウトは着実に接近

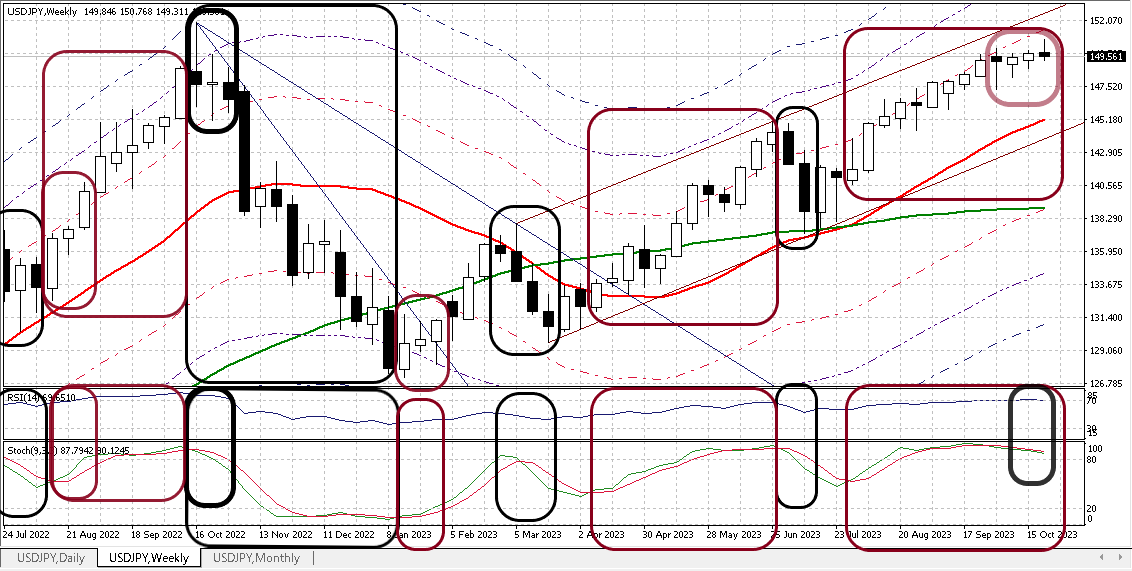

先週は「寄付149.85:149.31~150.77:終値149.64(前週比▲0.21円の円高)」となり

週足(後掲➋参照)で3週ぶりの陰線を形成し、想定していた自律調整の兆しが見られた。

しかしながら、3週前に「前週比での高値更新は10週連続で(一旦は)終息」していたが、

先週は150.77円まで上昇し年初来高値を更新しており「上昇圧力は依然として根強く存続

している」こともまた示唆されている。これは、10月に入って指摘し続けていたように、

<月足(後掲➌参照)では「先月9月の終値(149.34)が昨年10月の終値(148.75:終値ベース

で32年ぶり高値)」を更新していたことで高値(151.95円@ザラ場)の更新も充分に視野に

入りうる状況> だったことが影響していると思われる。

なお、3週前の2.88円から2週前に1.65円、前週が1.27円と再び縮小に転じていた週間

レンジは先週1.46円と僅かに拡大したものの我々が「そろそろ」と想定していた変動率の

顕著な高まりはまたしても見られなかった。

一方で、上昇/下落の過熱を示唆するRSIやストキャスティクスはかなり警戒すべき水準

へと上昇(週足RSIは70超が継続)していたため、日足や週足では自律調整的な動きの兆候

が認められる。(10/26に150.77まで上昇⇒週末149.64に反落してNY市場はクローズ)

もちろん、数多のテクニカル指標の大半が示すように「上昇圧力の根強さは依然として

強力」であり今週も「上値トライ継続」の可能性は否定できない。ただし、既述の通り

徐々にではあるものの「上昇圧力の翳り・調整圧力の高まり」も顕現化しつつあるため

ピークアウトが接近している(訪れた)可能性は常に念頭に置いておく必要があろう。

テクニカルも分析手法が多種多様なため、どの観点に重きを置くかで最終判断も様々に

異なりやすいが、当レポートでは「出来るだけシンプルな手法」を定点観測の観点から

継続している。

以下では『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな

視点を中心にご案内。(今号の分析は2023/10/27のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

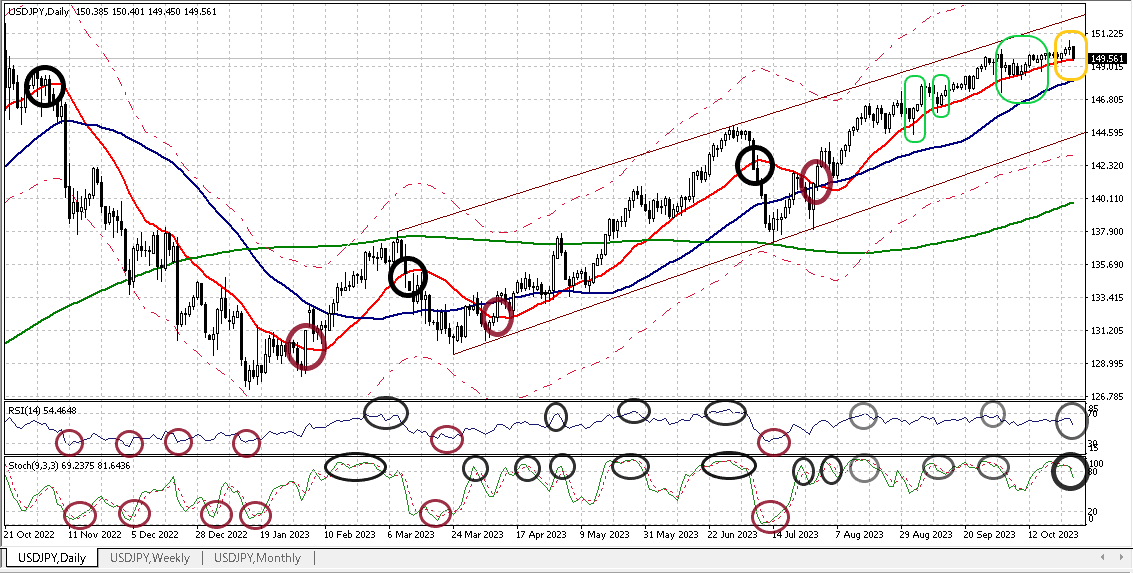

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:上昇圧力は残存の一方、自律調整的下落サインが点灯か

〇3月下旬から52MAとほぼ同じ傾きで続いている上昇トレンドは崩れる気配は無く依然と

して根強い上昇圧力が継続中であることは間違いない

●但し、直近3ヶ月弱終値で一度も下回れずに強力な支持線となっている21MA(赤い太線)

は今週149.50近辺に上昇するため現在値との差は一段と縮小。仮に21MAを終値で下回る

展開となれば、下落が加速しやすくなり中期的なピークアウトに繋がる可能性が高まる

>>チャートの黒とエンジの太い〇部分参照。21MAを終値で明確に抜けると勢いは加速する

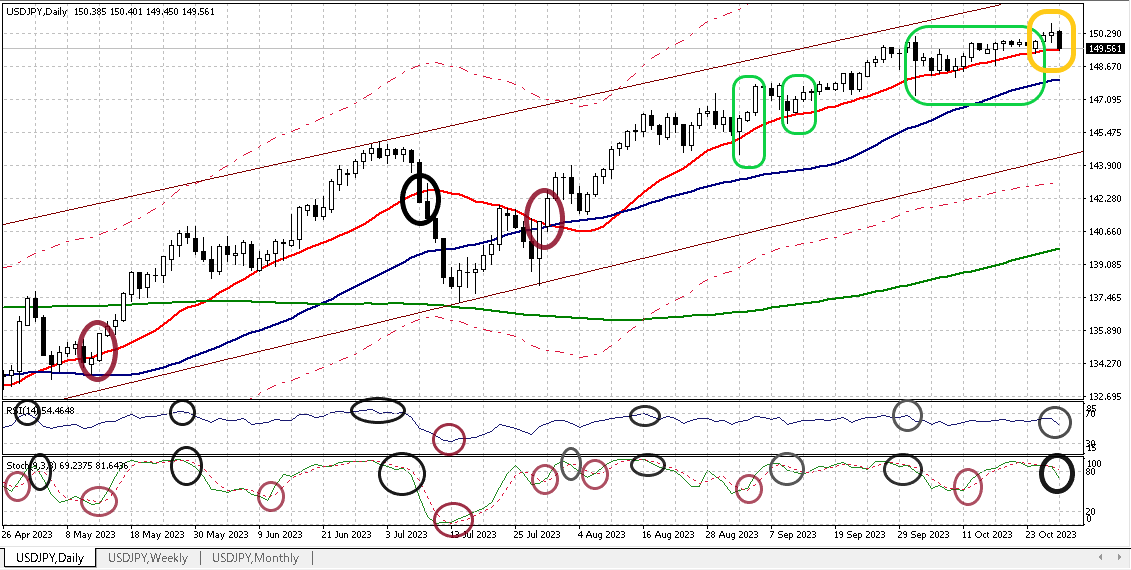

☆これは直近6ヶ月の動きを抽出(拡大)したもの。表記内容は上のグラフとほぼ同じ

⇒仮に21MAを終値で下回った場合の下値目標:1) 148.23(52MA)、2) 147.27(10/3の安値)

>>8月末から9月にかけ、ザラ場で21MAを下回る局面があった(緑の枠)が、数日後には

その日の高値を更新。⇔ 直近の事例では10/3の高値更新に3週以上の時間を要した

●ここ数週の小動きでRSIは60台で安定も先週末下落。ストキャスティクスも同様に

下落し『高水準で緑線が赤線を下抜け(=下落サイン点灯)』したと判断できる

□上値模索継続可能性は残るが「ピークアウト(転換点)にも着実に接近中」と認識

☆これは2021年1月から6ヶ月の動きを抽出(拡大)したもの。

◎現在の週次レポートとは形式が異なってはいたが、我々は2021/1/11週のレポートにて

「日足21MAを終値で上回った & ストキャスティクスで買いサイン点灯」(左の金色太枠)

を根拠として「上昇トレンドへの転換」を指摘(3週後に週足・3月に月足でも確認)した

●現在は、当時とは全く逆方向での環境が整いつつあると認識

>>>想定レンジ=今週:147.75~151.05 、今後2週間:146.25~151.05 、

=今後1ヶ月:142.20~151.05 =

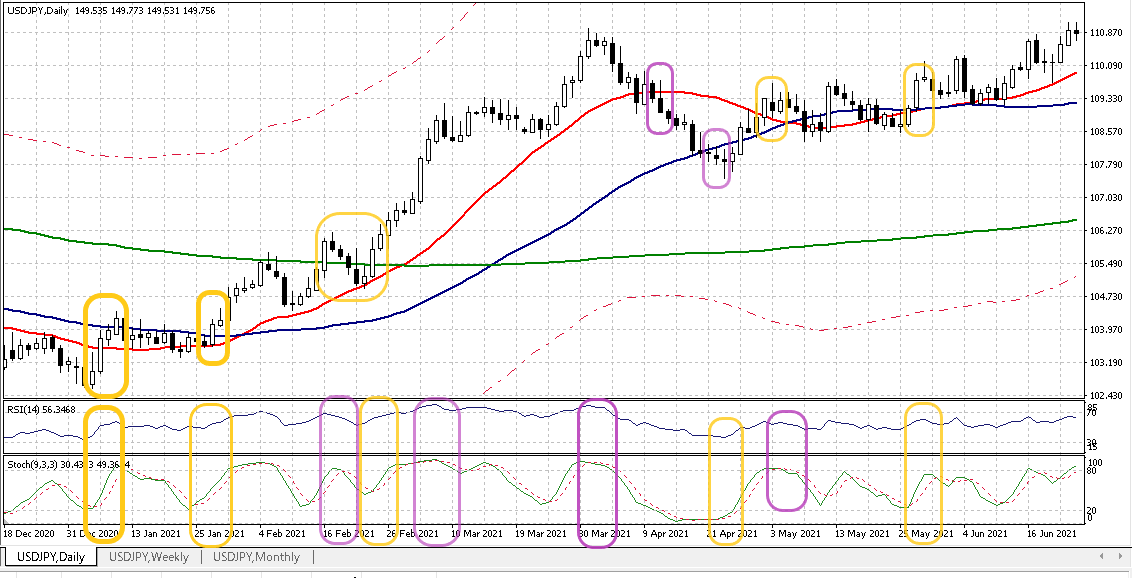

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:短期から自律調整的下落圧力が波及する可能性あり

●ここ5週70超に張り付いていたRSIと共に、ストキャスティクスは『高水準で

緑線が赤線を下抜け(直近の太い黒枠部分=下落サイン点灯)』したとの認識

>>短期的にも自律調整的下落始まった可能性があり、中期にも波及してくると判断

□上値模索継続の可能性は残るものの「ピークアウト(転換点)に着実に接近」と認識

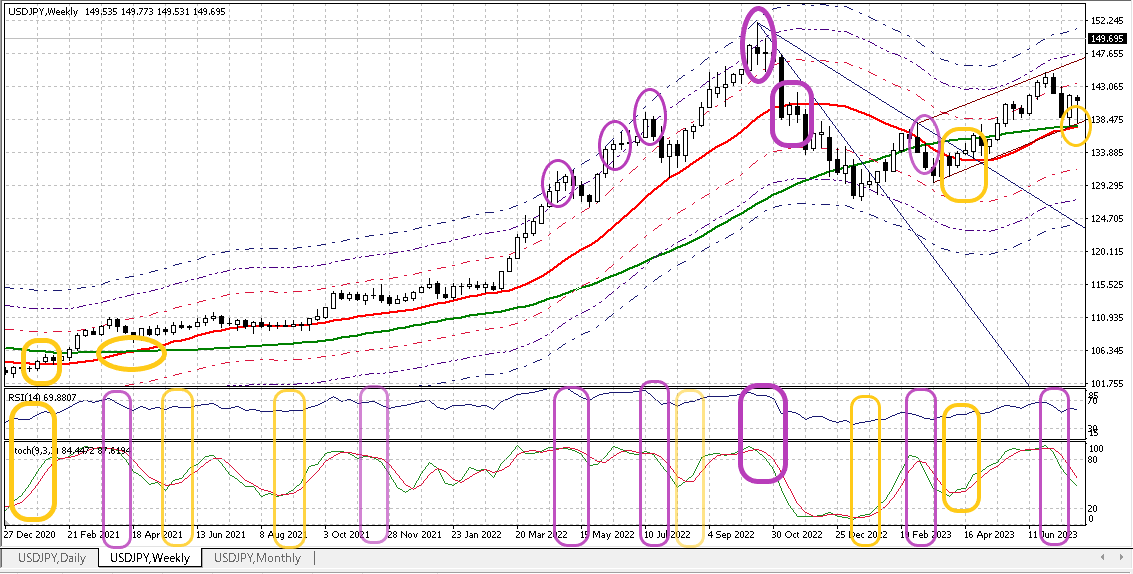

☆これは2021年1月から現在までの動きを抽出(縮小)したもの。

◎既述の通り、我々は2021/1/11週のレポートに続き「週足21MAを終値で連続して

上回った & ストキャスティクスで買いサインが既に点灯」(左の金色太枠)を根拠

として「上昇トレンドへの転換」を指摘(3週前に日足・3月に月足でも確認)した

●現在は、当時とは全く逆方向での環境が整いつつあると認識

>>> 今後6か月間の想定レンジ = 138.80~151.50 ⇒ 138.00~151.50 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:超長期上昇トレンド再開前に中期的下落を想定

◎上記➊➋と同様にチャートには『ストキャスティクス』を追加した仕様。明確な

サインはまだないが、インジケーターの水準は警戒的高位に接近している最中

〇昨年10月の水準を超えた9月の終値を確認し、当面の上値余地拡大は否定できず。

但し、超長期上昇トレンドが本格化する前に、一旦「緩やかな中期的下落の可能性

は依然残存している」を中期のメインシナリオとして維持

●繰り返しとなるが、その根拠は主に以下の3点(チャートは2012年10月からの推移)

<=2022年10月は「20MA+18%と60MA+30%を同時に上回る」という過去35年以上

経験したことのない「異常な(上昇の)過熱状態」にあった(紫の太い枠部分)

<=一時85超まで過熱したRSIは中立領域に位置(68.9)も圧倒的に低下余地が大きい

=>超異常状態からの反落だけに「少なくとも20MA突破」に向けた軟化漸進を見込む

<2015年の[20MA]下抜け(チャート中央左の黒枠/黒丸の部分)に近いイメージ>

<現在137.80近辺の[20MA]は仮にUSD円が横ばいでも来月も約1.4円上昇の予定>

<既述の通り、我々は2021年1月の短期・中期の見通し転換に続き「月足20MAを

終値で上回った & ストキャスティクスで買いサインが点灯」(チャート左端に記載の

エンジ太枠・金色の太い丸)を根拠として「上昇トレンドへの転換」を指摘していた>

◎ただ、その動きも1年以内には底打ちし(超長期トレンドである)「USD高円安」方向

へと徐々に反転してゆく可能性が高いと想定している

>>> 今後1年間の想定レンジ = 135.30~153.75 ⇒ 135.00~153.75 =

◆なお、日足が主要なテクニカルポイントの上側で推移していることや、強い買いシグナル

を示唆する「一目均衡表における三役好転・強気のパーフェクトオーダー・ダウ理論の上昇

トレンド」が成立していることなどの要因から、テクニカルには『地合いは極めて強い』と

判断される向きも多いようです。既述の通り、テクニカルな分析手法やそれに基づく判断は

まさに十人十色であり、その判断が誤っていると申し上げるつもりは毛頭ありません。

ただ、相場は常に変動するので上下を問わず『極めて強い地合い』もいずれは終息するもの

と思われますし、それをもたらすのは『強い地合いとは逆の動き』だと考えます。

だからこそ、我々はあるトレンドがmatured(成熟/飽和)したかそれに近い状態だと判断した

場合は反転に備えてその兆しを発見することに腐心しています。既述のテクニカルチャート

でもお判り頂ける通り、『トレンドの反転を確認』する前にはRSIやストキャスティクス等

のオシレーター系データがその兆候を示唆してくれることも少なくありません。

<ファンダメンタルズ分析判断>

■9月の米個人消費支出価格指数では(変動の大きい食品とエネルギーを除いた)コア指数

の伸びが前年比+3.7%と約2年ぶりの低水準となったが、先週の米経済指標は事前予想を

上回るものが圧倒的に多く『足許の米国経済は極めて堅調』であることが示された。

このため、先週同様に米債券利回りには上昇圧力がかかりやすい状況が継続していたが、

実際には、週を通じて10年債利回りが5.0%超を記録することは一度もなかった。

◆他方、政策金利動向を反映しやすい2年債利回りは先週一時5.25%まで上昇していた

が、先週末終値は5.00%と前週の5.07%から更に低下している。この現象は「政策金利の

高止まりは長期化するものの、更なる引上げ余地には限界がある」ことを示唆していると

思われ、中東情勢の緊迫化というリスク要因が加わったため、先行きの不確実性が大きく

増幅したことで、米景気やインフレの先行きの予測が一段と困難になったからだろう。

◆他方、「米国の防空システム配備」や「イスラエル軍のガザ地区侵攻本格化」など

中東情勢の緊張は高まる一方であり、『地政学的リスク(更なる事態悪化)の高まりに

繋がる』」との見方によって、リスク回避的な『質への逃避』の動きが活発化している。

◆このリスク回避行動が強まっていることで、VIX指数(いわゆる恐怖指数)は前週に

シリコンバレー銀行の破綻で市場が不安定化した今年3月後半以来の高水準に上昇した

まま先週も低下する気配が無かった(先週、主要3指数は全て▲2%超の下落)。

◆特に、指標となるS&P500指数は先週末時点で7月末の戻り高値から▲10.3%下落した。

更に、中期トレンドを表す200日移動平均線をも下回った。今般の中東情勢緊迫化に

対するグローバルな懸念の拡大を象徴する事象といえよう。

◆なお、上記を全て織込んだUSDインデックスは、週間で僅かながら上昇。指数構成比の

高いユーロが「不芳な経済指標」や「ECBのタカ派姿勢後退」等を受け下落したことが主因。

◆9月上旬までは<米国経済は「ゴルディロックス(適温経済)」にある>をはやして

『リスク選好』ムードが優勢であったが、ここもとの金利上昇に加え中東情勢の緊迫化

という重大なリスク要因が加わったことで『リスク回避』ムード加速の可能性高まる。

>>>2023年1月からこれまで「USD高円安」をサポートしてきた要因の一つであった

『リスク選好』の動きにも明らかに暗雲がたちこめていると判断。

□【短期~中期的視座】「USD/円相場の上昇」に対する根強いサポート要因

◎当初想定よりはるかに強い米国経済指標 ⇒「インフレ高止まり」観測の拡大

〇「Higher & Longer」=米金利がより長期間高水準にとどまるという観測

>>『タカ派なFRB VSハト派な日銀の明白なコントラスト』の再強調

⇔ 今後は「欧米のタカ派色希薄化の一方、日銀はハト派色後退」が漸進へ

〇昨今注目度が高まる日米実質金利差ならびに日米短期金利差の更なる拡大と

それに伴う円キャリートレード復活/活発化に対する期待

⇔「欧米の利上げ打ち止め」並びに「日銀の金融政策正常化への漸進」という

かつての「逆行する(金融政策の)方向性」の反転が視野に入りつつある中、

(かなり食傷気味となった)このロジックは一旦賞味期限切れになると認識

>>但し、長期的には折に触れて注目される要因(市場の変動率が低い場合)

■【中期~長期的視座】先行きの「USD/円相場の下落」を示唆する要因

●米銀行セクター不安から顕現化した“信用逼迫”への懸念は燻り続ける公算大

>>>過去1年半超にわたる利上げの累積効果による景気鈍化は今後本格化へ

⇒米銀の貸出態度は現在加速的に厳格化しており、実際の貸出も昨年11月に

つけたピーク(前年比13.5%増)から、足許では伸びが大幅に低下中。

⇒おそらく本年末には前年比ゼロもしくはマイナス圏に陥るとみられている。

⇒家計の過剰貯蓄も現在のペースで取り崩されていけば、年末頃には底を突き、

家計の消費ペースはその後大幅にスローダウンする可能性が高い。

>>>2023年通年での米企業倒産件数はリーマンショック後で最高に達するとの予想も

●予算成立を巡る米議会運営が困難な状況を増幅

>>>先般の下院議長解任以降、下院は混迷。「11/17に迫りくるつなぎ予算の

期限切れ⇒政府機関のシャットダウン」のリスクが高まる

●現ペースでの財政赤字拡大は過去の(貿易/財政での)『双子の赤字』議論を彷彿

●米債券市場において『逆イールド』が示唆した景気後退リスクは払拭されず

>>>米債券市場での将来の景気後退を示唆する『逆イールド』は依然残存

>>>『逆イールド』幅は今年3月の最大値(▲1.08%)を7月に僅かに更新

>>>その後、一旦縮小のトレンドに入ったと思われたが、拡大と縮小を交互

に繰り返す展開が続き、解消に向かう明確な気配は未確認だった。

⇒既述の「Higher & Longer」認識の浸透に伴い、9月下旬以降縮小が加速

⇒3月には「年後半には利下げ」観測から『2年急低下⇔10年緩やかな低下』の

解消経路(パス)だったが、ここもとは『2年横ばい⇔10年急上昇』のパスが機能

⇒この長短金利の跛行的な動きが加速したことにより逆イールドは急速に縮小し

その幅は3月の縮小時を更新した

⇒ただし、中東情勢が急激に緊迫化していることによって、3週前は既述の新たな

パスにもややネガティヴな要素が加わりつつあった

⇒しかし、現在の米国のファンダメンタルズとFRBの政策変更余地を考慮すれば

この「縮小のパス」に著変は無いと考えられこの加速によって現在の逆イールド

は「解消→正常化」へ向かうこととなろう

⇒もしくは、国際情勢の悪化から米景気後退が視野に入り、再び3月のパスに

回帰するというルートも完全には排除できない

●【日本】現在の『異次元の金融緩和』に追加的(深堀りの)余地は皆無

>>>「現在の緩和的な金融環境の維持」は政策金利の追加的引き下げを意味しない

>>>今後の日銀金融政策の選択肢は「現状維持」or「正常化」しか残されていない

>>>いずれにせよ低下余地はほぼ無く金利の変化としては「上昇」するしかない

(生保など機関投資家が長期投資対象として充分魅力的な水準に上昇するまで)

>>>欧米の利上げが終了すれば、自ずと内外金利差は縮小へ向かう (円の買戻しへ)

●【日本】(更なる円安進行には)通貨当局による『円買い介入』の蓋然性が残存

>>>高進するインフレに対し、金融政策面で抜本的な対抗措置(利上げ)を実施できな

かった日本の金融当局にとっては更なる円安の進行は看過し難い事態

>>>但し、当局が定義する「為替相場はファンダメンタルズを反映して安定的に推移

することが重要」、「“過度な”為替変動は好ましくなく、そのような動きには

あらゆる手段を排除せずに対応」といった状況に現在を当てはめるのは不適切。

「“漸進する”円安」に対して「けん制」以上の対応をとるのは現状では難しい

>⇔>昨秋3回にわたり実施された過去最大規模の円買い介入は、既述の定義に基づき

「断続的かつ徹底して水準を押下げる強い意志を伴って実施」された (前掲➌参照)

□【数年単位の超長期的視座】超長期的に「USD/円相場の上昇」をサポートする要因

①日本の貿易(国際)収支構造の反転(≒貿易赤字の常態化)

>>>TRADOM内コンテンツ「為替の歴史」&「月足チャート」もご参照ください

②2005~2007年当時の円キャリートレードが復活する可能性(環境)の高まり

>>>潤沢で安定した内外金利差(日銀の「金融政策正常化」VS「米国の金融緩和」が

今後仮に進んだとしても日本の潜在成長率の低さを考慮すれば政策金利差は必ず存続)

>>>今後増加が見込まれる対外直接投資や「個人や機関投資家による海外証券投資」

⇒「(超)低成長・低金利環境にある日本」から「圧倒的な比較優位を持つ海外」へと

本邦の企業や(個人・機関)投資家の資金がシフトするのは自明の理(≒必定)

←特に今後国策として『“貯蓄”から“投資”へ』を本格化させるのならなおのこと

◇上記①・②から明らかになるのは「本邦の『外貨不足』という需給動向」

今後2週間(とりわけ今週)は、日本サイドで日銀会合と外国為替平衡操作の実施状況発表、

米国サイドでFOMC・国債発行計画の公表・雇用統計と重要なイベントが続くため、先週と

同様(いや、それ以上)に気の抜けない展開となりそうです。

まず日銀政策決定会合については「長短金利操作(YCC)目標などの金融政策は現状維持」と

見る向きが大半のようですが、物価の押上げ圧力が予想以上に強いことから「YCC政策修正

に踏み切る」のではとの思惑も引き続き燻っているようです。

仮に「150円以上の水準定着」を阻んでいた一因が「YCC政策修正」に対する懸念だったと

すれば、現状維持は懸念の払拭となり、本邦当局の円買い介入を催促するようなUSD急伸

が見られるのでしょうか?

2週前の本稿で指摘した通り、我々は、そうしたバイイング・クライマックス(買い/上昇の

最終局面)的な展開が見られた方が「中期的下落(反落)トレンドへの移行」がスムーズになる

との認識をもっていますが、果たして…。

次に、本邦財務省が公表予定の「外国為替平衡操作の実施状況」。10/3に一時150.15円を

示現した直後に(これも一瞬だけ)147.31円まで急落しましたが、その際に高まった「円買い

介入の有無(真偽)」を確かめることになるのでしょう。ただ、我々はこれも上記と同様に

「バイイング・クライマックス(買い/上昇の最終局面)的な展開」が見られるかどうかに

注目しています。

FOMCでは2会合連続の利上げ見送りがほぼ確実視されています。背景には、パウエル議長を

含む複数のFOMCメンバーが「最近の長期金利の上昇で金融環境が一段と引き締まった」との

認識を示したためだと思われます。これは「5.0%超まで上昇した長期金利が景気を必要以上

に悪化させてしまうリスク」をFRBが意識し始めたということでしょう。

米国には「Don’t fight FED.(FRBに逆らうな)」との(相場)格言がありますが、これで我々

のような機関投資家は5%を超える水準で長期債を売り難くなったと言えます。そういえば、

先週、著名投資家が米国債のショート(売り持ち)ポジションを解消した旨をツイートして

話題になっていましたが、既述のFOMC高官らのコメントが影響した可能性もあります。

今回のFOMC声明文、或いはパウエル議長の記者会見で、最近の長期金利の上昇が金融環境

のタイト化をもたらしているとの内容が盛り込まれるかどうかが注目されるところです。

また、米財務省の国債発行計画も要注目です。債券市場の需給不安が長期金利の上昇圧力に

つながる可能性がある中、発行額が市場の想定を上回ってくれば、米債利回りの上昇を通じ

てUSDを押し上げる一因になるかもしれません。(ただ、その逆の場合は円高か…)

最後に米雇用統計です。全米自動車労組のストライキ拡大などにより、後の数値修正は必至

だと思われますが、足許の新規失業保険申請件数の堅調な推移を踏まえると、米雇用市場の

底堅さが改めて示される可能性が高そうです。ただし、インフレを更に押し上げるような

ひっ迫感が再び強まっていくのかどうかは不透明ですしこの点が注目されそうです。

我々の分析では、予算を巡り米議会運営の難局は増幅している他、中東情勢不安の高まり

や米国内でのストライキ拡大もあって、FRBの追加利上げへの慎重姿勢は崩れないはず。

また、10月から学費ローンの返済が再開するに伴い、消費の勢いが失速してゆくようなら

米経済が減速懸念を強めることで、USD/円の重しも増える可能性が高まります。

高値保合いが長期化・継続する中「円買戻しのマグマ」は着実に蓄積されているとの認識

を引き続き維持していますが、仮に『上値トライが大きく先行』する場合においてもその

(ピークアウト)後の反落には加速がつきやすくなるのではないかと考えています。

その意味合いにおいては「大変動へのマグマ」は着実に蓄積されていると言い換えた方が

適切なのかもしれません。

いずれにせよ今後2週間はその「マグマ爆発(の有無)」に要注目だと考えています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに

短期を中心とした見通しについては、GFIT為替アンバサダーでもある安田佐和子氏の

レポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。

TRADOMサイト内で、是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!