<テクニカル分析判断>

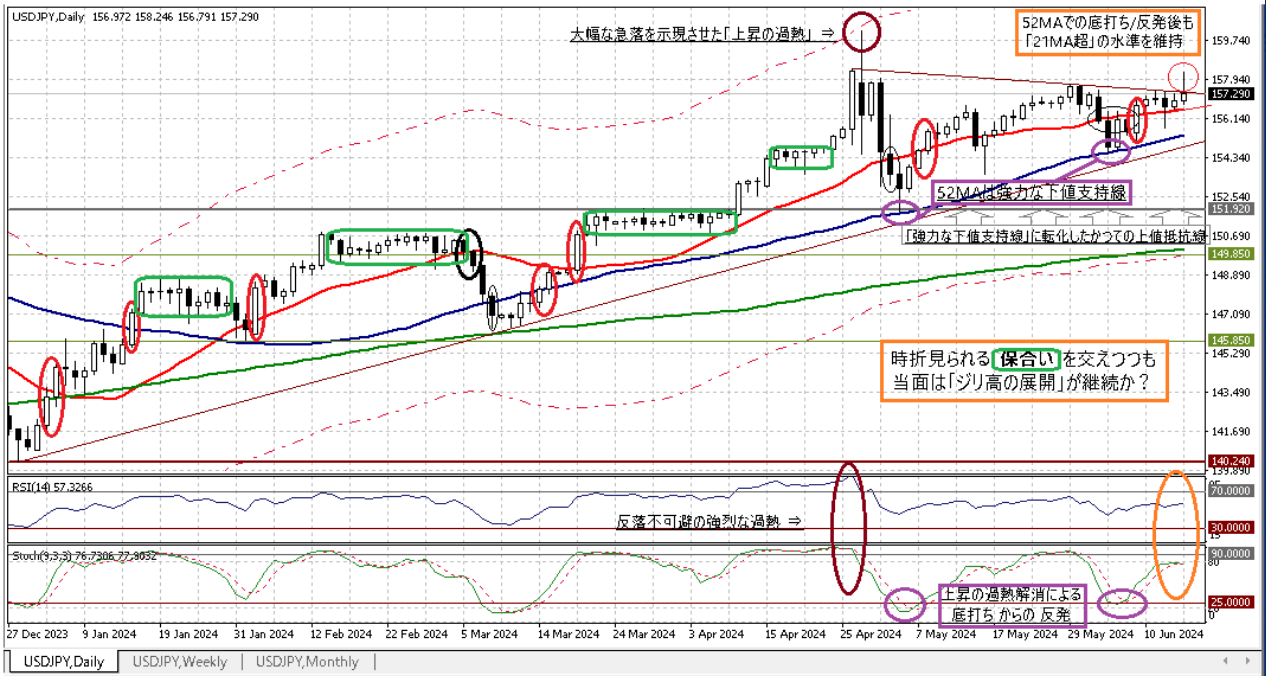

●短期:52MAでの底打ち/反発後も注目の「21MA超の水準」を維持。強含み保合い継続を見込む

●中期:過熱状態の緩和は着実に進展し「ほぼ解消」。21MAの上昇に沿って強含み保合いが継続

6/10週は「寄付156.78:155.73~158.25:終値157.38(前週比+0.66円の円安)」と、ほぼ先週の想定に沿った展開が見られ、週足では2週ぶりに陽線に復帰した(上図:直近1.2年の週足参照)。なお、週間レンジが2.52円と前週の2.94円から小幅ながらも縮小する中で、一時6週ぶりの高値水準を回復し、保合いの展開の中でも依然として長期的なUSD高円安トレンドの根強さを印象付けた。

これは、ここひと月ほど指摘してきたように(4月最終週にかけての)“上昇の過熱”状態は一段と緩和/解消が進展していることの証左であり、<仮に「上値模索の局面」が訪れた場合の「上値余地」も徐々に拡大しているとみられる>(先週のコメント)。

上図にはこの状況をよりご理解頂くために(毎週掲載している➊と➌の間に丁度半分となる21MA+2.16%の)➋を追加した。<7週前には➍をタッチするなど「上昇の過熱」が見られたが、その後は➌を上限とした強保合いの中で着実に上昇してくる21MAとの乖離を徐々に縮小。そうした展開の中で➋は昨年8月から支持線/抵抗線として重要な役割を果たしていたことが認識でき、現在は「支持線」として機能しているように見える。>現在、➋に絡む展開が続いているということは(➋は➊と➌の半分の水準であるため)「上昇を示唆する強い地合い(=21MA超)である一方、➌からの下方乖離が拡大し少なくとも“上昇の過熱”的な状況からは完全に脱却し、この緩和/解消の着実な進展は明らか」である。

ただし、既述の通り一時6週ぶりの158円台への上値トライも見られたが、終値は157円台前半に押し戻されるなど「上値の伸び悩みも引き続き観測」されるなど、ここで一気に「上値模索の局面」へ移行する展開も想定しづらいと思われる。

これらの要因を勘案すると(ここひと月強とほぼ同じになるが)テクニカル分析の結論としては<中短期の時間軸では一段と“上下に大きく振れにくい”地合いが強まりつつある中で、21MAの着実な上昇の影響から当面『強含み保合い』の継続>と予想する。しかし、その後は「“➌を上限としてジリ高の上昇トレンドを維持して行く”現在の延長を辿るパターンが想定される一方、昨年9月~11月の【A】のように「横ばっている内に➋の上昇速度に抜かれてしまい“➋を下抜け⇒反落局面に転じる”といったリスクシナリオも排除することはできないと思われる。いずれにせよ(長い保合いの後の)「変化は短期時間軸から現れ始める」はず。ファンダメンタルズだけでなく、テクニカル分析においても「過度に予断を持つことなく」変化の兆しを見落とさぬよう心掛けたい。

以下ではいつも通り『短期・中期・長期の方向性』について各時間軸チャートによるテクニカルな視点を中心にご案内。(今号の分析は2024/06/14のNY市場終値をベースに実施)

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド」、「52MA & 200MA」、RSIを付記

短期(1週間~1か月弱)の方向性:52MAでの底打ち/反発後も注目の「21MA超の水準」を維持

□極めて強力な下値支持線である“52MA”での明確な底打ち/反発を示現後も、早期に回復した「21MA超」の水準を維持できるかに注目していたが、下回ったのは一時的で終値ベースでは堅持した

◇引き続き上昇トレンドは維持されているが、(158円台での伸び悩みに象徴される)上昇抑制的な圧力も依然残存している模様。緩やかに上昇する21MAの傾きに沿った強含みの地合いが続こう

>>> 想定レンジ=今週:156.00~158.55 、今後1ヶ月:153.75~160.20 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSIを付記

中期(1か月~半年程度)の方向性:過熱状態は解消が着実に進展。強含み保合い地合いが継続

●2022年に迫る「上昇の過熱」は4月末に急反落を招来し、その後の上昇ペースの阻害要因となった

⇒もっとも2022年の事例に比べれば(過熱度合いはかなり抑制されており)、今後の「更なる上昇」を否定は出来ない。 また、ピークアウト後の21MAの上昇に伴って、過熱状態は概ね解消した模様

◇なお、USD円相場が仮に横ばい推移を続けたとしても今後ひと月程度は「21MA(153.09@6/17早朝)、同+4.32%バンド(同159.69:上値抵抗線)は毎週約0.5円のペースで上昇」

◎こうした「実際のUSD円レートと21MAの乖離縮小」に伴い上昇余地も徐々に拡大する見込み

>>> 今後6か月間の想定レンジ = 152.55~162.15 ⇒ 153.75~162.60 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:20MAの上昇に支えられ、長期上昇トレンドは継続の見込み

◇2014年7-12月の6ヶ月連続以来(上図➊を含む上昇)となった4カ月連続の陽線はさすがに5月で途切れたものの、長大な下ヒゲを持つ線は「高まった下落の勢いが引けにかけて急速に弱まりつつある」ことを示唆

◇上図【A】および【B】との位置関係を考慮すれば、現在は図中の➊に類似。➊では上昇の過熱状態にあったものの「上昇のペースを落としつつも、更に9カ月にわたり過熱状態が継続」していた

>>>現在は「20ヶ月MAが7月以降に毎月約1.0円上昇する」など「過熱状態が緩和/解消に向かいつつある」上、➊以来となる連続陽線が示現していたことからも➊に準ずる可能性を高めに見込む

>>> 今後1年間の想定レンジ = 152.55~164.55 ⇒ 153.75~164.55 =

<ファンダメンタルズ分析判断>

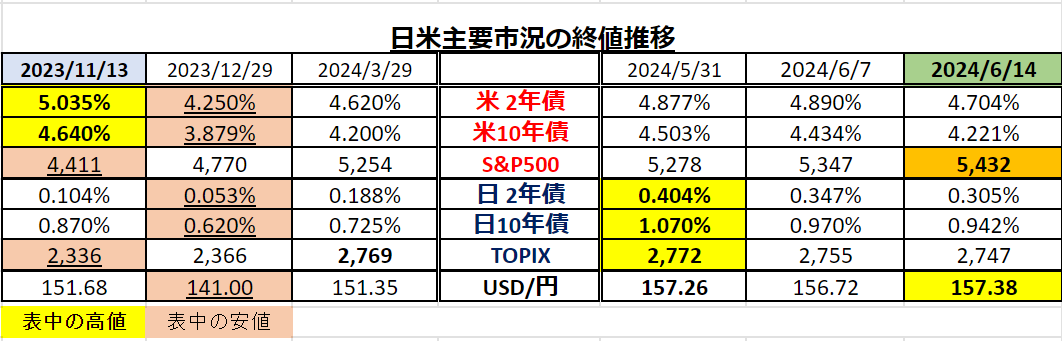

□先週の日米金融市場の変化(下表右端)

◇米国:「経済指標は弱めで金利は大きく低下」⇒「S&P500とNASDAQは最高値更新」

◇日本:利上げ期待の一巡で「長短金利はやや低下」⇒株価は保合い推移の中マチマチ

◇USD円:日米金融政策の先行き巡り乱高下も、終値は「ジリ高」の範疇を抜けきれず

◇米経済指標:注目指標は予想比弱目が主流も、FOMCは予想よりタカ派的印象強し

●米5月消費者物価指数(CPI):結果+3.3%(市場予想+3.4%比 弱い)

●米5月コアCPI:結果+3.4%(市場予想+3.5%比 弱い)

★米6月ミシガン大学消費者信頼感指数:結果65.6(市場予想72.0比 非常に弱い)

>>>「金利・USD指数低下」の一方、注目のFOMCは以下の通り「タカ派色強し」

〇「米FOMCは予想通り政策金利の据え置きを決定」

◎「ドットチャートでは2024年末時点の中央値を4.6%から5.1%へ上方修正」

⇒年内利下げ回数(の示唆)を「3月の3回から1回以下へと大幅に後退」

⇒「FF金利の長期見通し(中立金利)を従来の2.56%→2.75%へ上方修正」

>>>全体として、中立金利(=景気への影響が引き締め的でも緩和的でもない、中立的な金利水準)は上方修正されており、FOMCメンバーの米景気に対する楽観が強まっていると考えられる

◎パウエルFRB議長によるタカ派的な発言相次ぐ

⇒「インフレ圧力は低下しているが、依然として物価は高水準にある(高すぎる)」

「インフレリスクを引き続き大いに注視している」

>>>前回と比較すると少なくとも「ハト派色は大幅に後退」の印象が強い

◇米債利回り:FOMCでペースは鈍化も、弱い経済指標を受け前週比で大幅に低下

> 2年債利回り:6/7 4.890% ⇒ 6/14 4.704%(前週比▲0.186%低下)

>10年債利回り:6/7 4.434% ⇒ 6/14 4.221%(前週比▲0.213%低下)

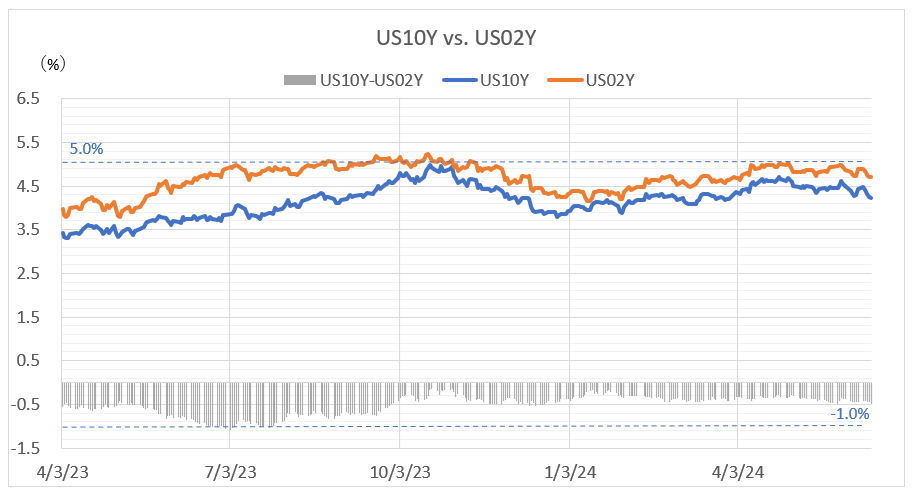

=>10年-2年の逆イールドは「▲0.483%へ前週比で更に拡大」(下図)

既述の米金利(経済指標)の動向に連動する格好で、USD円相場は一時155円台後半をつけるなど先週も下方向に振れる局面が見られました。しかし、米日の金融政策決定会合のトーンが「米:タカ派 VS 日:(予想より)タカ派ではない」ことを受けて、逆に158円台への上値トライも観測されています。これらの強弱要因が対峙した結果、先週は「前週比0.66円のUSD高円安での越週」となっています。

ここひと月ほど指摘してきたように今週も「テクニカル的な『USDじり高』の結論」に沿う結果となりました。ただし、一方で、このテクニカル分析と相反する「景気減速を示唆する米国経済指標の増加」が一段と鮮明になりつつあり、我々の見通し(予測シナリオ)をますます悩ましいものとしています。

先週のFOMCでは、以下の3点が改めて確認されたと考えられます。

➊全体として、中立金利(=景気への影響が引き締め的でも緩和的でもない、中立的な金利水準)が上方修正されており「FOMCメンバーの米景気認識に対する楽観が強まっている」

➋それに伴って「米インフレ圧力の根強さが今後のリスク要因として存続している」

➌今後の金融政策の変化は「一定の期間を通して積み重ねられた“データに大きく依存”する」

これらによって「FRBが政策変更(=利下げ)を急ぐ必要性をさほど感じていない」(=市場が見込むほど早期には動かない)と結論付けることはある意味当然のことだとも言えるでしょう。

しかしながら、こうしたメッセージを受けてもなお「FF金利先物市場では、年内2回の利下げ予想確率が上昇中であり過半に接近中(6/7:35.3% ⇒ 6/14:45.5%)」であり、市場の認識との乖離が目立ち始めています。

こうした状況は、毎回アップデートしている「米債利回り(2年-10年)の逆イールドがここ2カ月ほど徐々に拡大」していることにも表れ始めています。かねてご案内の通り「逆イールドは先行きの景気後退を示唆する」とされていますが、過去2年以上マイナスになったまま依然として景気後退の明らかな兆候は見えていません。ただし、一時はこの幅が▲1.0%まで拡大したあと▲0.2%まで急縮小した昨秋から見て、現在の▲0.5%に再拡大している状況が示唆するところは軽視できないと考えています。

ここ許の米経済指標は「予想比軟弱なもの」がかなり目立ってきており、そうした弱いデータが“点”としてだけでなく“線”として流れを作り始めているように感じます。これが足許の米債利回りを大きく低下させており、ひいては「USD指数の低下」に波及する可能性も高まりつつあるといえるでしょう。これが既述の「テクニカル分析の結論と相反する最大のファンダメンタルズ要因」であり、我々の見通し(予測シナリオ)をますます悩ましいものとしている元凶です。

なお、既述の米金利急低下にもかかわらず、今のところ「USD指数は堅調を維持」しています。これは、USD指数への構成比が高いユーロや英ポンドが「フランスや英国の政情不安」などによって相対的に堅調となっているとの特殊な背景が影響しているようです。従って、両国の総選挙後に政情が落ち着いてくればその時の米国のファンダメンタルズが指数にストレートに反映されることになり、現在の金利トレンドから判断すると「USD指数は低下」する可能性が高いと考えられます。

(今号のテクニカル分析でも言及していますが)その時、短期時間軸を中心としたテクニカルな示唆にどのような変化が生じているかには、まさに「過度な予断を持つことなく冷静な分析が必要」となってくるでしょう。

やや話が米国に偏りましたので、次に日銀の今後の金融政策について触れたいと思います。

日銀は先週の会合で「国債の買い入れを減額する“方針だけ”を決定」し「詳細は次回7月の会合で決める」こととしました。予想されていたほど“タカ派ではない”と受け止められた決定でしたが(それに抗うように)植田総裁は会見で「減額は相応の規模」と述べてタカ派色を強調したようです。

仮に、市場の一部で予想されているように「1兆円規模の減額」となった場合は、日銀の「保有総額に対する比率としては0.17%程度(1兆円÷592兆円)の規模」となります。それが「国債市場にどれほどの影響を与えるか」については、多種多様な見方があるでしょう。

そこで、あくまでも一つの参考例としてですが、2022年に金融引き締めに転じたFRBが行った「量的引き締め(QT)」を挙げたいと思います。

◎当時のFRBの財務省証券保有残高は約5兆USDでした。これに対し、2022年9月から「毎月600億USD(即ち、比率では1.2%程度)のペースで資産圧縮」が行われたことになります。このオペレーションに対する当時の市場の評価は「大きな混乱もなく消化された」というものでした。

>>> そもそも、量的金融緩和政策(QE)は「金融市場のリスク選好度合いを高めること」を最大の目的とした非伝統的な金融政策であるため、実施する際は「市場に大きなインパクトを与えられるように派手にアナウンス」し、手仕舞う際には「市場へのインパクトを最小限に抑えるよう粛々とクローズする」のが常識的な手法だと思われます。

>>> 植田総裁も会見で「(国債の減額は)金融政策的な色彩は全く無しか、もしくは極めて最小化させたうえで運営していきたい」と発言されており、国債市場への影響を最小限に抑える意向を示唆されました。「事前に市場参加者の意見を確認する」という発言もそうした姿勢の表れと見て良いだろうと思われます。

さて、再びUSD円相場に話を戻しましょう。先週もご案内しましたが「5/20付のWeekly Report」では見通しをこう結んでいました。

<<< テクニカル分析では、<「上昇vs下落、双方の圧力は共に減退を続けていると思われ、結果として(超長期トレンドを反映した)『強含み保合い』の推移が当面継続する可能性が高まっている」>とした一方、ファンダメンタルズ分析でも<「PPI⬄CPI/小売売上高」の重要指標の評価によって「利下げの開始時期や引き下げ幅が大きくブレる」展開が見られ、今後の予測シナリオ構築のカギは正に「データ次第」>というこれまでと同様の結論に到ります。>>>

~ 中略 ~

<<<「データ次第」とされる今後の米金融政策は「USD円の方向性とほぼ一致する“USD指数”」の行方にも大きな影響を及ぼします。その意味でも、来週の米4月PCE価格指数など重要データの発表に対しては過度に予断を持つことなく、冷静な分析を心掛けたいと考えています。 >>>

現在もこうしたスタンスは変わりませんが、特に年明け以降は『データ次第』に加えて『データ自体を“点”(ある時点の切出し)ではなく“線”(連続した流れ)で分析する』ことに努力しています。

米国の金融政策を決めるFRBにおいても当然このスタンスを堅持していると思われ、だからこそ(単月の数値だけでなく数か月連続での“トレンド”を示す)「インフレの鈍化に確信を持てるだけの数多くのデータを求めている」との発言が多く見られるのだと考えられます。

さて、その意味では、今週も以下の通りグローバルに注目の経済指標発表を含む重要なイベントが目白押しとなっています。

>>>「6/17に、中国5月小売売上高と鉱工業生産・米6月NY連銀製造業景況指数」

>>>「6/18に、豪州準備銀行の金融政策決定会合・米5月小売売上高と米5月鉱工業生産」

>>>「6/19に、4月の日銀金融政策決定会合議事要旨公表」

>>>「6/20に、イングランド銀行とスイス国立銀行の政策決定会合」

>>>「6/21に、日本6月全国消費者物価指数」

繰り返しになりますが、これらの重要イベントに対しては「過度に予断を持つことなく、冷静な分析を心掛けたい」と考えています。

現在は <<<「データ次第」=「FRBが政策変更(=利下げ)を急ぐ必要性をさほど感じていない」(=市場が見込むほど早期には動かない) >>> 所謂“モラトリアム”の時間が与えられているので、今週も「テクニカル的な『USDじり高』の結論」を継続しました。しかしながら、既述のように「“テクニカル分析”と“ファンダメンタルズ分析”の結論は時間の経過と共に『ミスマッチ』の度合いが増幅」してきています。「この増幅する『ミスマッチ』を論理的にどう同期させてゆくのか?」しばらくはこの難問の解決に悩み続けることになりそうです。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!