―Executive Summary―

- ドル円の変動幅は12月4日週に5.90円と、その前の週の3.01円を上回った。変動幅は1月初週を超え、年初来で最大を記録。週間では4週続落した。週半ばまで狭いレンジで推移していたが、7日にドル円は一転し、急落。植田日銀総裁が参院財政金融委員会にて、足元の金融政策をめぐり「年末から来年にかけて一段とチャレンジングになる」と発言、12月18~19日開催の日銀金融政策決定会合でのマイナス金利解除期待が高まった。NY時間の午後12時半過ぎには143~142円や200日移動平均線を一気に割り込み、一時141.60円と8月初め以来の水準へ下落。米11月雇用統計後は、2024年3月の利下げ予想が同年5月に後ろ倒しされるにつれ、ドル円も一時145円台へ切り返した。

- 今週は、12日に米11月消費者物価指数(CPI)、12~13日に米連邦公開市場委員会(FOMC)、14日に欧州中央銀行(ECB)理事会と米11月小売売上高、15日に米11月鉱工業生産を予定する。米11月CPIや米11月小売売上高は、事前のデータに基づけば米景気・物価トレンドの鈍化が続く公算。

- 問題は12月FOMCで、FF先物市場で2024年末に5回の利下げを織り込むなか、FOMC参加者の同年末FF金利予想・中央値が1~2回の利下げ予想にとどまれば、反動でドルが買い戻されるシナリオに留意すべきだろう。ウォール・ストリート・ジャーナル(WSJ)紙のFed番、ニック・ティミラオス記者は12月10日付けの記事で、FOMC参加者は2024年の利下げを予想するものの、経済が下振れしない限り、数カ月間は利下げを本格的に協議しない見通しと報道。FF先物市場ほど、ハト派寄りではないと伝えていた。

- 12月18~19日開催の日銀金融政策決定会合を控え、今月のマイナス金利解除の思惑が浮上中。12月7日の植田日銀総裁やIMF報道官の発言などがトリガーとなったほか、足元で安倍派5人衆更迭の報道もあって、アベノミクスの残滓である大規模緩和を巻き戻す期待が高まった。ただ、政治が不安定な局面にあり、且つ来春の春闘の動向などが未だ不透明。植田総裁自身、物価目標の持続的・安定的な実現を「十分な確度を持って見通せる状況にはなお至っていない」と言及している。マイナス金利解除は現時点で時期尚早であり、地均し程度にとどめるのではないか。

- テクニカル的には、三役逆転が成立したほか、200日移動平均線も一時的に割り込むなど地合いの悪化が強まった。下方向が続きそうだが、終値では200日移動平均線をキープしている点も見逃せない。2022年9月以降、RSIが割安感の水準である30割れでドル円が買い戻されている点にも留意したい。一方、12月FOMCでの2024年FF金利見通しなど、経済・金利見通し次第では、引き続き乱高下するリスクがありそうだ。以上の観点から、下値は200日移動平均線がある142.30円、上値は100日移動平均線が控える147.50円と、通常より広いレンジを予想する。

目次

1.前週の為替相場の振り返り=ドル円、日銀総裁発言で一時141.60円へ急落後に買い戻し【12/4-12/8のドル円レンジ:141.60~147.50円】

(前週の総括)

ドル円の変動幅は12月4日週に5.90円と、その前の週の3.01円を上回った。変動幅は1月初週を超え、年初来で最大を記録。週間では4週続落した。米連邦公開市場委員会(FOMC)を12~13日に控え、12月6日まで上値は100日移動平均線がある147円半ば付近、下値は11月高値と7月安値の38.2%押しの146.30円を軸に、小動きが続いた。氷見野副総裁が6日、2024年度の賃上げについて「それなりにしっかりとした上昇を予想」と発言したほか、米11月ADP全国雇用者数が市場予想を下回ったものの、反応薄だった。

しかし、7日にドル円は一転し、急落した。植田日銀総裁が参院財政金融委員会にて、足元の金融政策をめぐり「年末から来年にかけて一段とチャレンジングになる」と発言。加えて、IMFのコザック報道官が景気回復の継続を予想した上で、日銀は短期金利引き上げを準備すべきと述べたため、12月18~19日開催の日銀金融政策決定会合でのマイナス金利解除期待が高まり、ロンドン時間に145円を割り込んだ。その後も下げ止まらず、NY時間の午後12時半過ぎには143~142円や200日移動平均線を一気に割り込み、一時141.60円と8月初め以来の水準へ下落した。市場関係者の間では、①オプションに絡む取引、②ヘッジファンド勢の円売りの巻き戻し、③ストップ・ロス・オーダー狙いのドル売り・円買いーーが背景として囁かれた。

8日は、前日の急落の反動から、買い戻しに転じた。米11月雇用統計・非農業部門就労者数(NFP)や失業率が市場予想より強い内容だったため、一時は145.21円まで本日高値を更新。ただ、同水準では一目均衡表の転換線に上値を阻まれ、その後、米12月ミシガン大学消費者信頼感指数・速報値が市場予想を上回ったものの上げ渋り、144円後半で週を終えた。

チャート:ドル円の7月以降の日足、一目均衡表の転換線は赤線、200日移動平均線はグレー線、50日移動平均線は薄青線、11月高値と7月安値の38.2%押しはオレンジ線

(出所:TradingView)

2.為替見通し=ドル円は一旦買い戻しも、FOMCを始めイベント尽くしで乱高下のリスク残存【12月11日~12月15日の為替予想レンジ:141.50~147.50円】

―米11月CPI、クリーブランド連銀のナウキャストに基づけば鈍化トレンドを確認か

今週は、12日に米11月消費者物価指数(CPI)、12~13日にFOMC、14日に欧州中央銀行(ECB)理事会と米11月小売売上高、15日に米11月鉱工業生産を予定する。

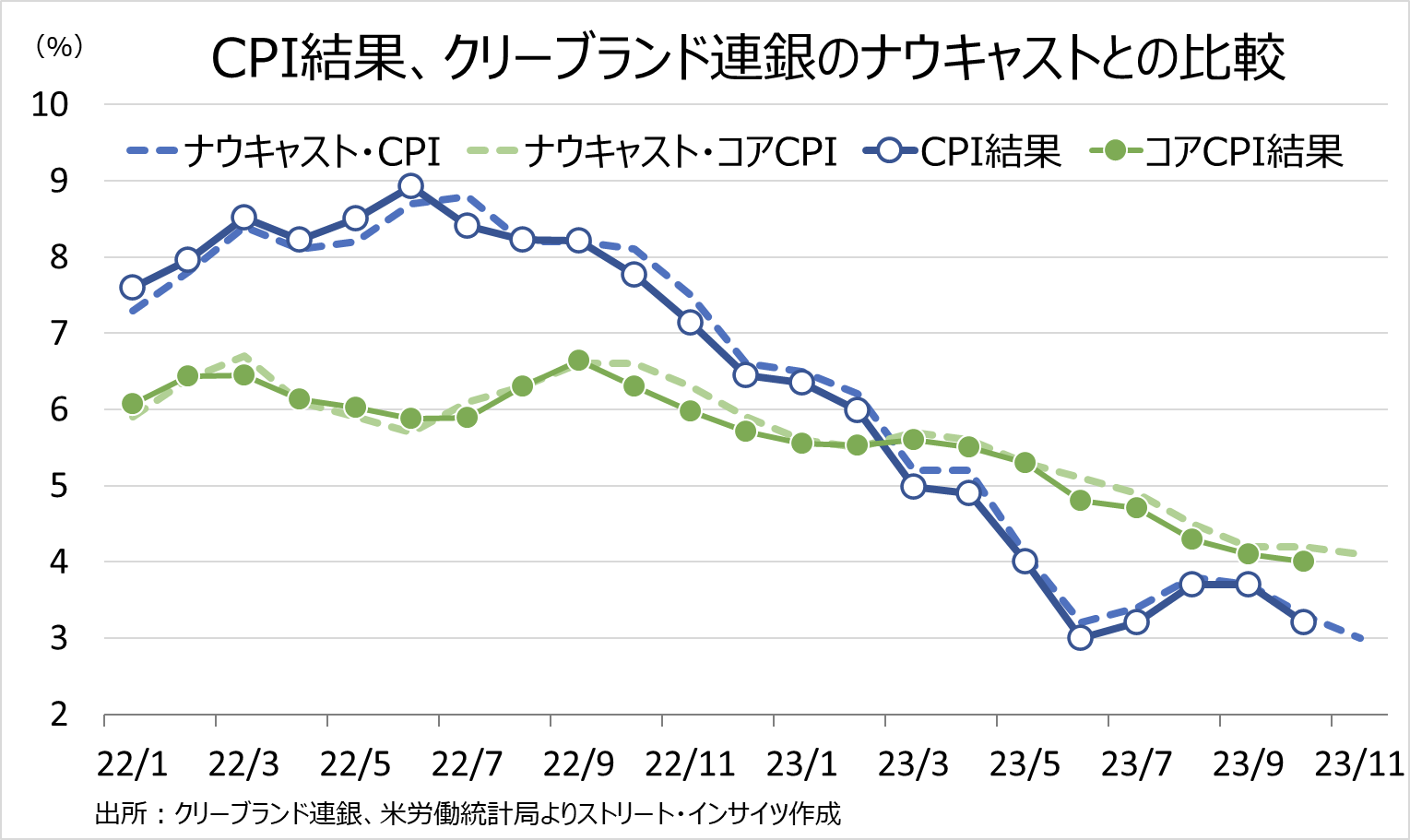

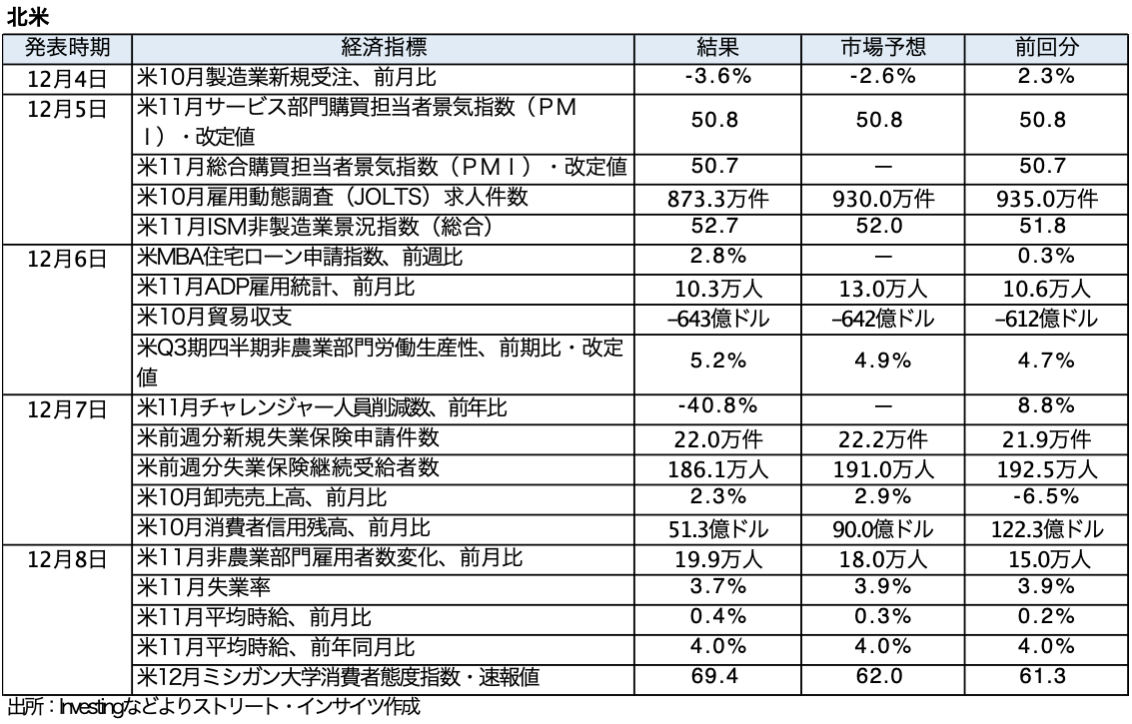

まず、米11月CPIがどうなるのか、考えてみよう。12月8日時点のクリーブランド連銀のナウキャストによれば、CPIの前年同月比は3.0%、コアCPIは同4.1%と推計されている。10月のCPIが同3.2%、コアCPIの同4.0%の結果を踏まえれば、総合は鈍化、コアCPIは若干の加速が見込まれている。11月CPIの市場予想は3.1%、コアCPIは4.0%だ。

過去のクリーブランド連銀のナウキャストと実績値を比較すると、2022年10月以降、実績値はナウキャストを上回ったことがなく、ナウキャスト以下となる傾向が強く、平均ではナウキャストを0.2%下回ってきた。ナウキャスト以下となれば市場予想を下回るだけに、物価の鈍化トレンドを確認することになりそうだ。

チャート:米CPIの実績値、クリーブランド連銀のナウキャスト通り、あるいは下回る傾向あり

―米11月小売売上高、サイバー・ファイブの押し上げ効果を見極めへ

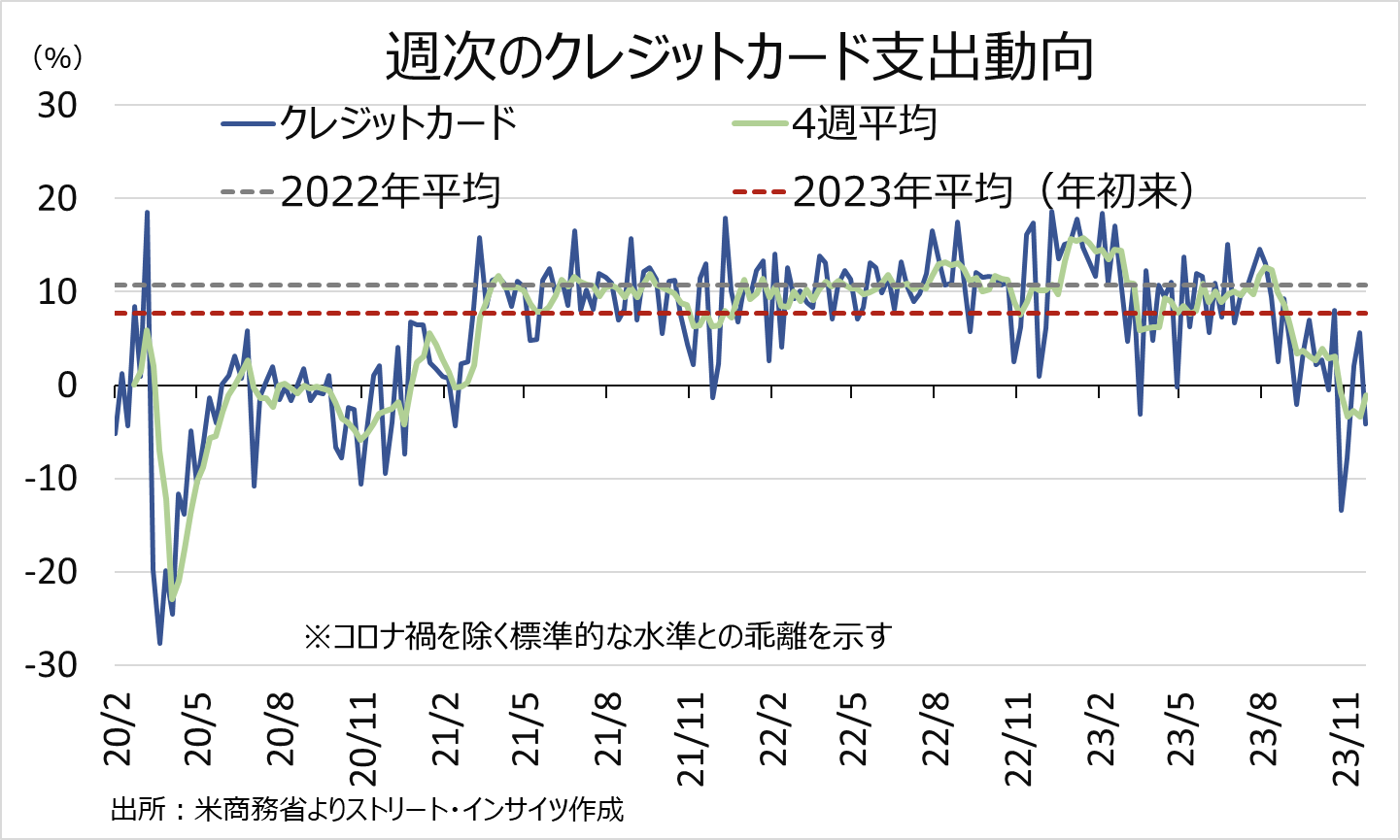

米11月小売売上高は、市場予想で10月に続き、前月比0.1%減となっている。アドビ・アナリティクスによれば、感謝祭明けのブラック・フライデーからサイバー・マンデーを挟んだ5日間、サイバー・ファイブが前年比7.8%増の380億ドルと、過去最高を更新したものの、2カ月連続で減少する見通しだ。

実際、米商務省が発表するクレジットカードの支出動向(コロナ禍を除いた標準値との乖離)をみると、11月の5週間の平均は3.5%減、4週平均も直近は1.1%減と、年初来平均の7.8%増を下回り、弱含んだ。米CPIと合わせ、米経済の約7割を担う消費活動も、鈍化しつつあると言えよう

チャート:クレジットカードの支出動向(週次)4週平均など足元はマイナス傾向

―12月FOMC見通し①米経済は潜在成長率以下、米労働市場は「軟化」へ

12月FOMCを予想する前に、ここで簡単に前回11月FOMCの議事要旨を振り返る。議事要旨によれば、インフレ目標値2%の道筋をたどると確信を持つ場合の条件として、①一定期間にわたる潜在成長率(2%程度)以下の実質GDP成長率、②労働市場の一段の軟化――を挙げた。

足元の米経済動向を振り返ると、アトランタ地区連銀のGDPナウは、12月7日時点で10~12月(Q4)実質GDP成長率につき前期比年率1.2%と、潜在成長率以下を予測する。

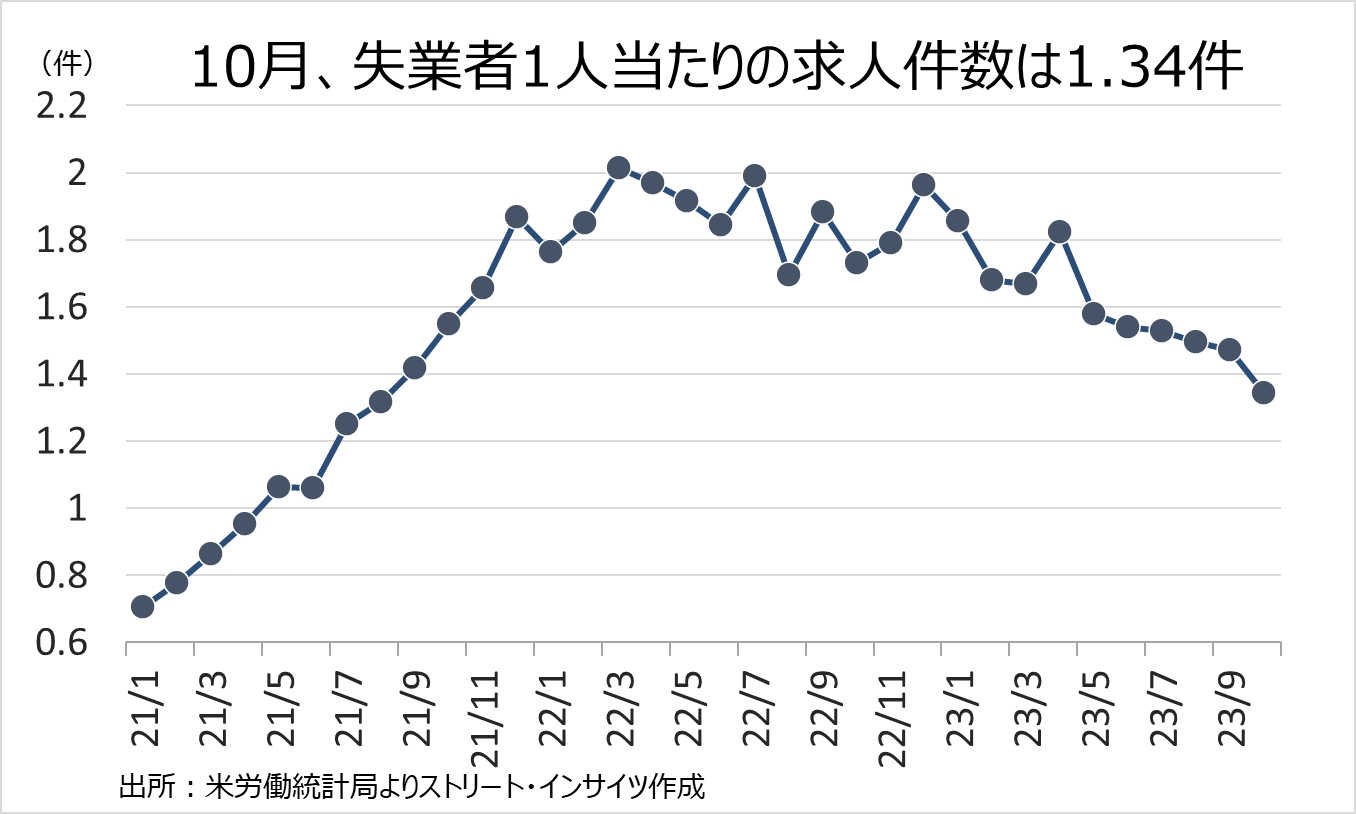

米労働市場をみると、米10月雇用動態調査(JOLTS)のうち、求人件数は前月比6.6%減の873.3万人と2021年3月以来の低水準だった。また、パウエルFRB議長が注目する失業者1人当たりの求人件数は1.34件と、こちらも2021年8月以来の水準へ低下。それぞれ、米利上げが開始した2022年3月以前の水準へ戻しており、「一段の軟化」が確認されつつある。

チャート:失業者1人当たりの求人件数は、1.34件と2021年3月以来の低水準

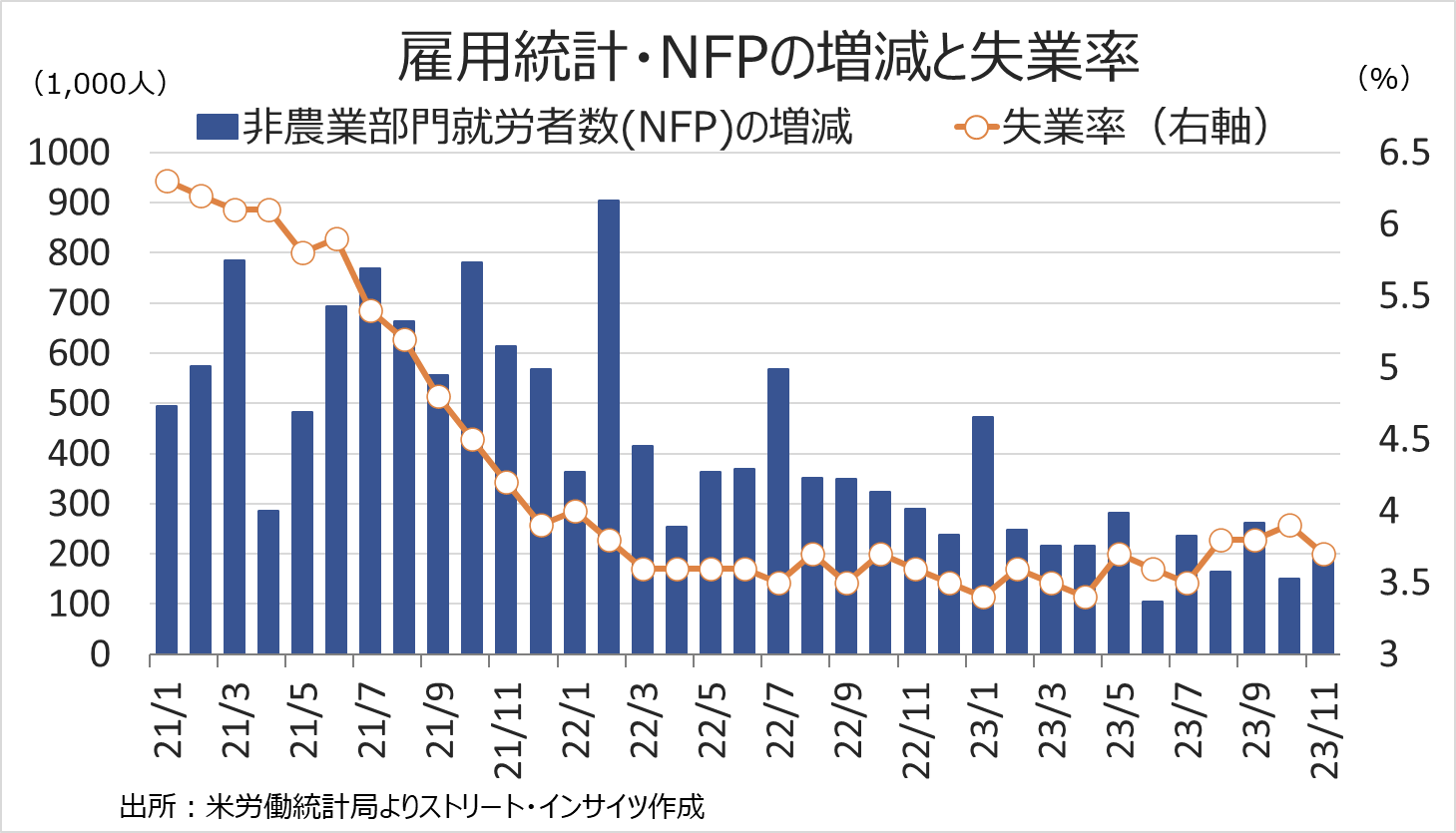

米11月雇用統計は、非農業部門就労者数(NFP)が前月比19.9万人増と、前月の15万人増を上回り、失業率も前月の3.9%→3.7%と改善した。全米自動車労働組合(UAW)やハリウッドのストライキ終了を受け、自動車・部品や映画・音響などの雇用が回復したほか、ストの影響を受けた飲食店などが改善したとみられ、外食サービスなどもNFPに寄与した。

チャート:NFPと失業率、そろって前月から改善

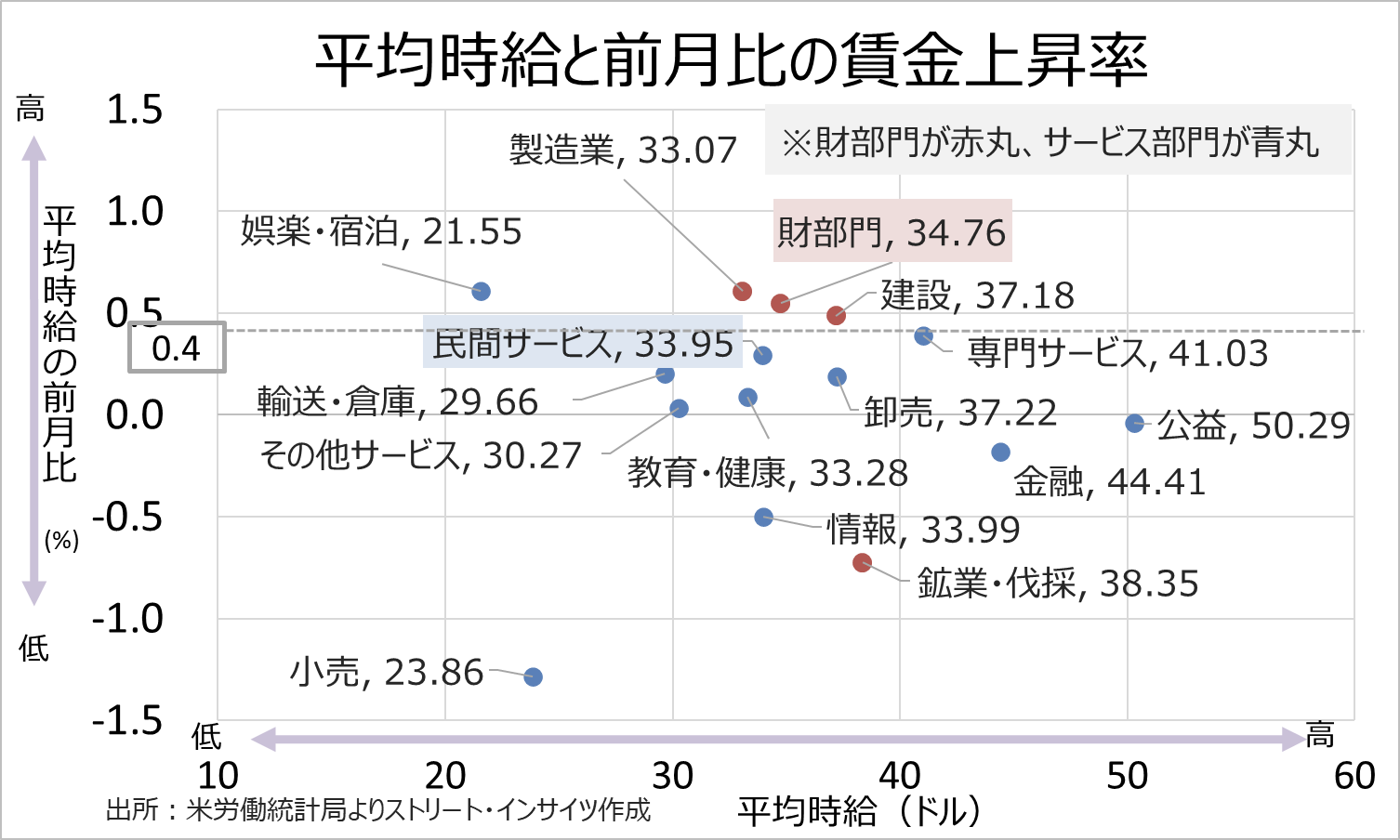

平均時給も、前月比0.4%上昇し、4カ月ぶりの高い伸びとなった。スト終了後の賃上げを反映した(自動車メーカーは、労使交渉の合意を受けスト終了後に即時ボーナスを提供)と考えられる。

しかし、スト終了の一時的な影響を除けば、労働市場の鈍化が見受けられる。平均時給は前月比で0.4%だったとはいえ、前月比で上昇を確認したのは13業種のうち7つのところ、5つはマイナスに転じ、これは前月の速報値ベースの2業種より多い。また、平均時給は前年同月比4.0%上昇と、2021年6月以来の低い伸びだった。

チャート:13業種別の前月比の平均時給、5業種がマイナスに

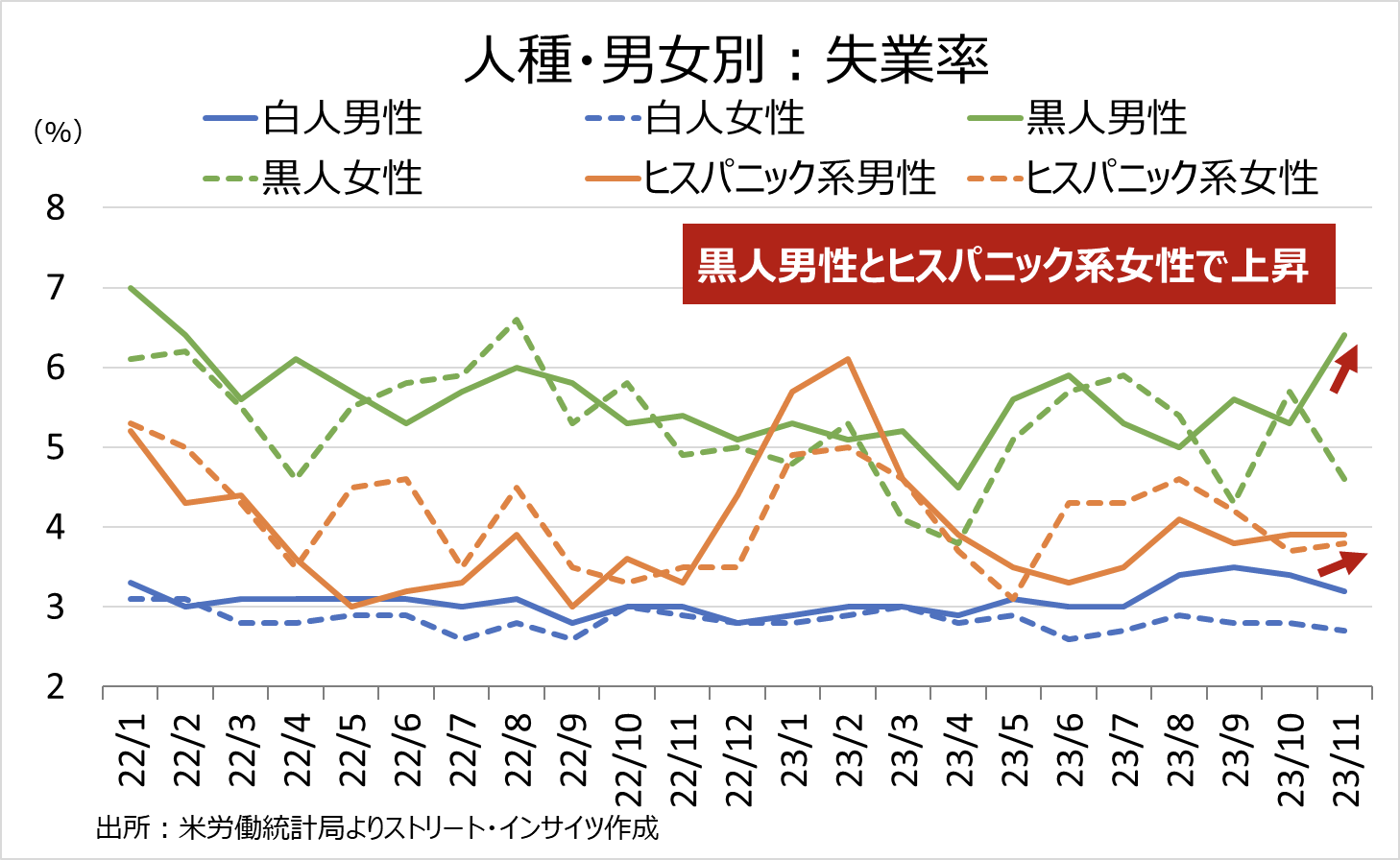

人種別動向をみると、白人男性とその他で明暗が分かれた点にも留意したい。労働参加率は今回、62.8%と前月の62.7%を上回るなかで、失業率も3.9%→3.7%へ改善した。ただし、人種・性別でみると、労働参加率と失業率がそろって好調だったのは、白人男性のみ(労働参加率:前月70.0%→70.4%、失業率3.4%→3.2%)。逆に、黒人男性をみると労働参加率が前月の67.5%→69.2%へ著しく上昇した一方で、失業率は前月の5.3%→6.4%となり2022年2月以来の水準へ悪化した。その他、人種・性別でみた労働参加率と失業率の結果は、以下の通り。

・労働参加率が上昇+失業率が上昇→黒人男性、ヒスパニック系女性

・労働参加率が上昇+失業率が低下→白人男性

・労働参加率が上昇+失業率は横ばい→ヒスパニック系男性

・労働参加率が横ばい+失業率が低下→黒人女性

・労働参加率が低下+失業率が低下→白人女性

チャート:人種・性別での失業率、黒人男性の上昇が際立つ

白人のみ良好な結果となったのは、UAWのスト終了が一因と想定され、自動車関連の労働者の約6割は白人とされる。こうした結果を踏まえ、黒人と白人の失業率格差は前月の2.5ポイント→2.3ptと、4カ月ぶりの水準へ拡大した。

FRBは2020年8月、コロナ禍を経て、足元は形骸化した平均インフレ率(一定期間にわたり2%超えを容認)を導入しただけでなく、雇用の最大化について「広範で包括的(broad and inclusive)」との意味を加えた。

この「広範かつ包括的」の意味は、コロナ禍で最も打撃を受けた中低所得者層、非白人の雇用回復への決意を表すものとされる。実際、2020年6月FOMC後の記者会見から、パウエルFRB議長はコロナ禍がもたらした景気後退は「全ての米国人に平等にではなく、アフリカ系米国人やヒスパニック系などに特に深刻な影響を与えた」と述べ始めたことが思い出される。また、「雇用の最大化」については、従来の最大水準からの乖離(deviations)ではなく、今後は不足分(shortfalls)を評価すると変更していた。

2024年には、米大統領選を控える。バイデン政権率いる民主党の重要な支持基盤の一つは、黒人やヒスパニック系など、非白人層だ。Fedが「広範で包括的」な雇用の最大化を今でも標ぼうするならば、パウエル議長率いるFedは、非白人層の労働指標の悪化を意識するのではないだろうか。

以上を踏まえれば、米経済は消費活動の鈍化を受けて少なくともQ4に潜在成長率以下となる見通しが強く、労働市場も「軟化」をいくつか確認できたと言える。インフレ減速の条件が整いつつあるだけに、Fedの次の一手として、利下げが意識されよう。

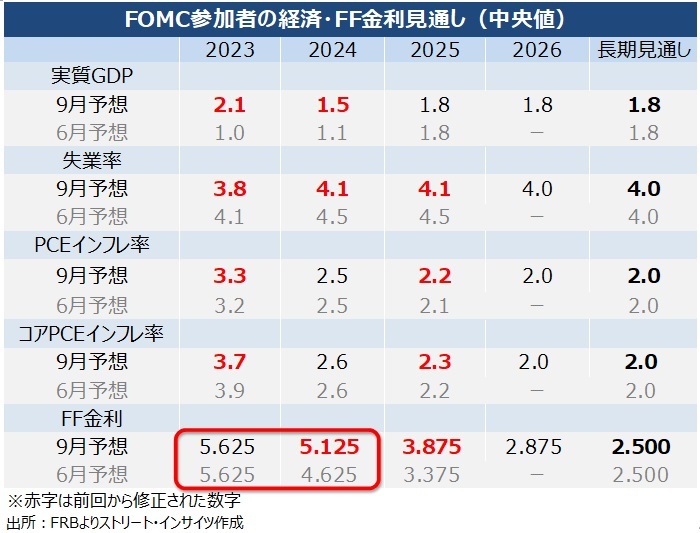

―12月FOMC見通し②問題は参加者の2024年の利下げ予想・中央値

12月FOMCをめぐっては、ウォール・ストリート・ジャーナル(WSJ)紙のFeⅾ番記者、ニック・ティミラオス氏が10日付けオンライン版で、観測記事を放った。記事のポイントは以下の3つで、①利下げ時期につき、経済が予想以上に下振れしない限り、今回含め数カ月(several months)は本格的な協議を行わない公算、②ただし、いつまでも金利を制約的な水準にとどめる必要なしと認識、③2024年のFF金利予想中央値で利下げ示唆へーーとなる。

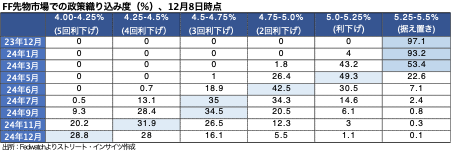

FF先物市場をみると、利下げ開始時期の予想こそ、12月4日時点の24年3月から、米11月雇用統計を受け同年5月に後ろ倒しされた。ただし、引き続き同年末までに5回の利下げを織り込む。しかし、WSJ紙のティミラオス記者の記事にある通り「米経済が予想以上に下振れしない限り、今回含め数カ月は本格的な利下げの協議を行わない公算」であれば、市場の利下げ期待は前のめりと言えよう。

チャート:利下げ開始は2024年5月へ後ろ倒しも、引き続き5回の利下げ予想に傾く

前回9月FOMCで発表された経済・金利見通しを振り返ると、2024年末FF金利予想・中央値は5.125%で、FF先物市場で予想が優勢となっている4.0~4.25%(中央値は4.125%)を1%上回る。しかも、23年末のFF金利予想・中央値は5.625%と、あと1回の利上げを織り込んでいた。

チャート:前回9月の経済・金利見通しで、2024年末のFF金利予想中央値は5.125%

次回FOMCで公表される2024年末FF金利予想・中央値が1~2回程度の利下げ予想にとどまるなど、市場の利下げ期待と大きな乖離が生じれば、利下げ期待が高まっていただけに、ポジションの巻き戻しが入ってもおかしくない。

―植田日銀総裁の「チャレンジング」発言で、12月マイナス金利解除期待高まるが…

日銀が12月18~19日に開催する金融政策決定会合で、マイナス金利を解除するのではとの思惑が急浮上している。

きっかけは、12月7日に植田日銀総裁が参院財政金融委員会にて放った、「年末から来年にかけて一段とチャレンジングになる」との言葉だ。直後、岸田首相と会談しマイナス金利解除などの基本的な考え方について、引き続き賃金と物価の好循環などを確認する方針を説明したという。

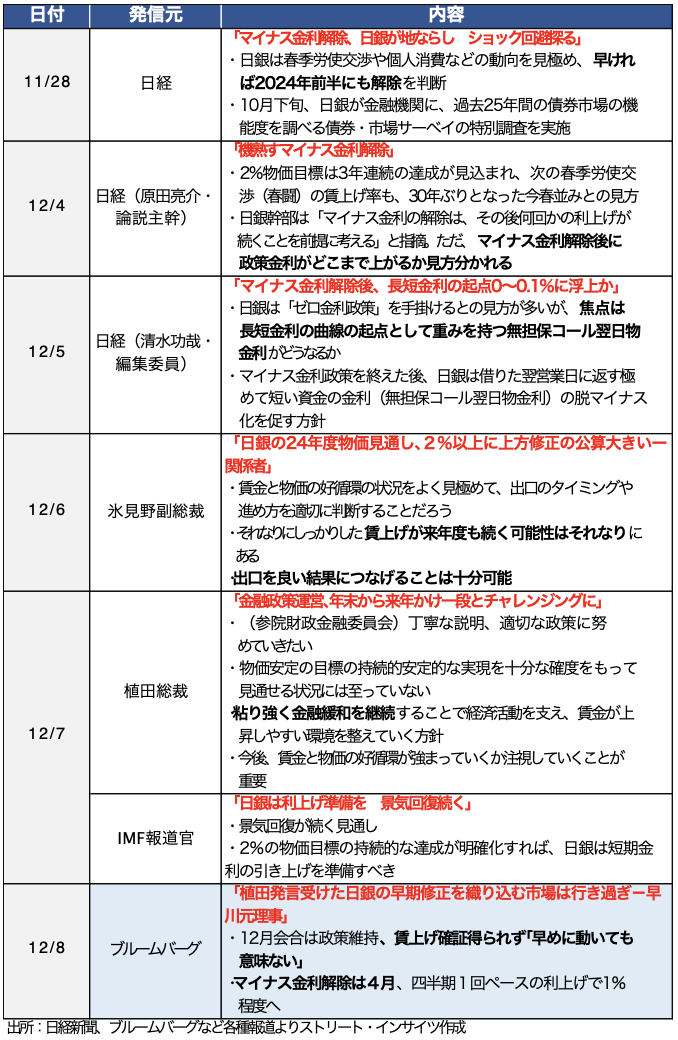

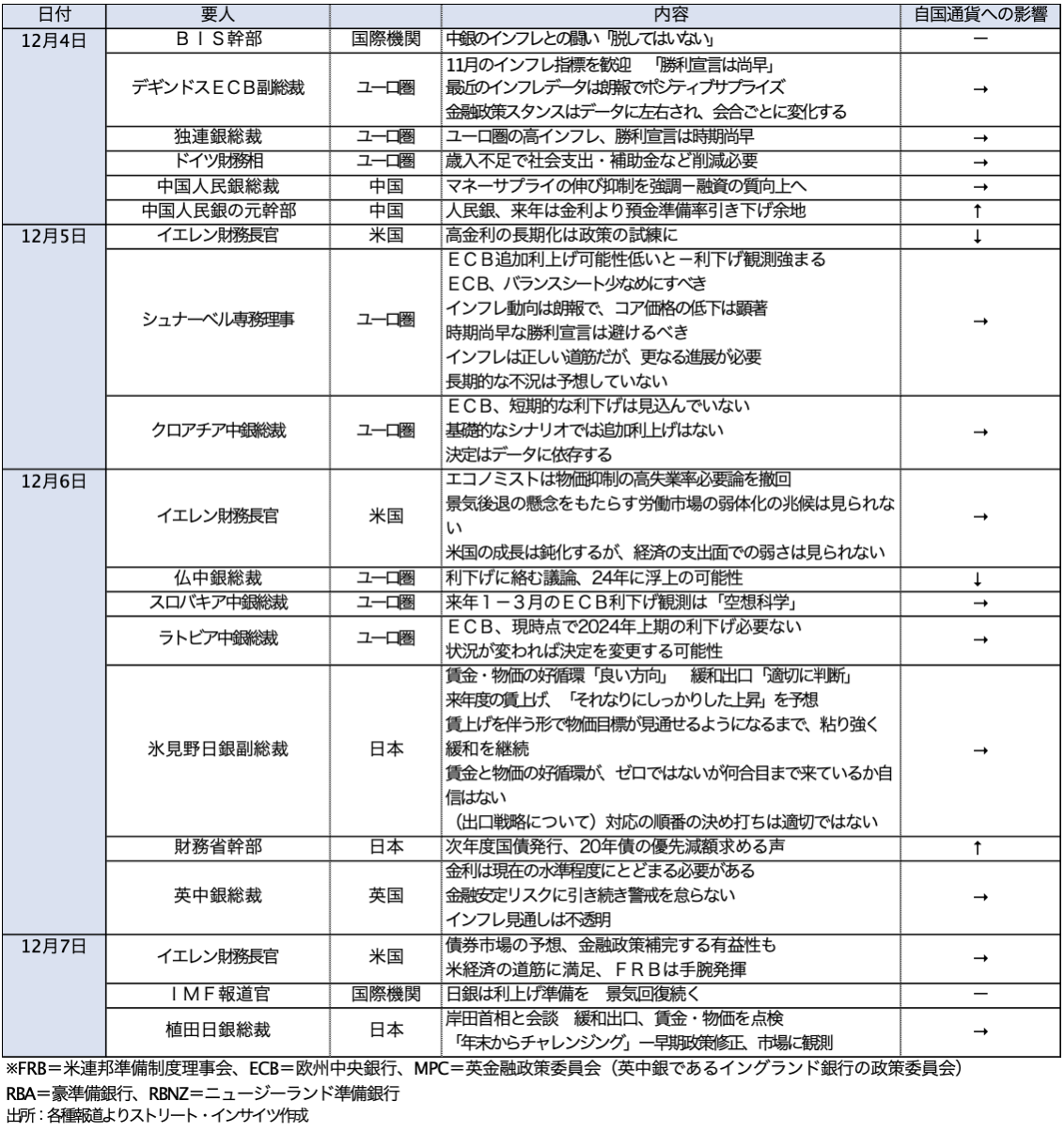

12月6日に氷見野副総裁が2024年度の賃上げについて「それなりにしっかりとした上昇を予想」と発言していたほか、国際通貨基金(IMF)のコザック報道官が7日に「日銀は利上げの準備をすべき」とコメントしていただけに、早期のマイナス金利解除への思惑を強めた。

しかし、12月8日には、ブルームバーグが早川元理事の発言として、植田日銀総裁の発言を受けた早期マイナス金利解除を織り込む市場は行き過ぎと報道。その上で、マイナス金利解除は2024年4月との同氏の見通しを掲げた。

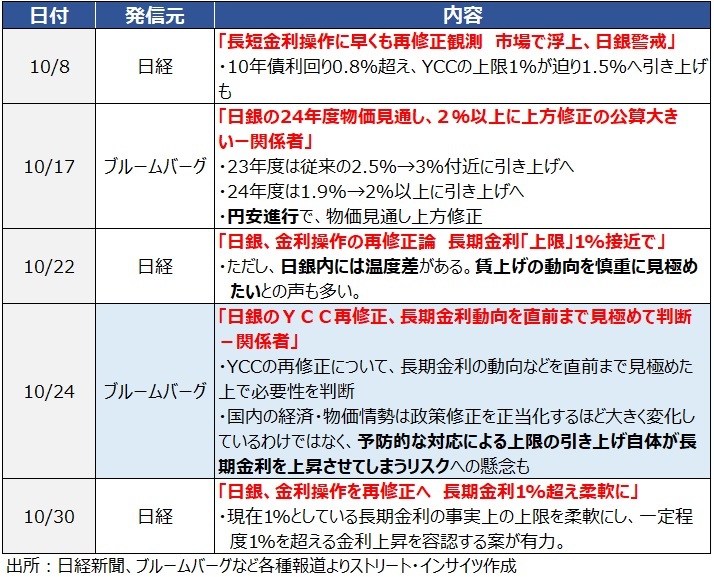

日銀報道を振り返ると、日経新聞が先取りし、ブルームバーグも追随する傾向がみられる。ただ、前回10月の日銀金融政策決定会合では、日経がYCC修正観測を報じる一方、ブルームバーグは「YCC修正をめぐり、長期金利動向を直前まで見極めて判断」と伝え、市場の期待に冷や水を浴びせた。今回の早川元理事のインタビュー記事も合わせて考慮すると、ブルームバーグはあたかも、市場期待の抑制弁としての役割を果たしているかのようだ。なお、早川元理事は11月にも、ロイターのインタビューで同様の見解を寄せていた。

チャート:10月日銀金融政策決定会合前の、主な報道

チャート:12月日銀金融政策決定会合前の、主な発言と報道

12月の日銀金融政策決定会合を見極める上では、政局も注視すべきだろう。岸田首相は、パーティー裏金疑惑を受け、松野官房長官や西村経産相、萩生田政調会長、高木国会対策委員長、世耕参院幹事長を交代させる方針だという。「安倍派5人衆」の更迭により、マイナス金利やイールド・カーブ・コントロールなど、大規模緩和を敷いたアベノミクスの残滓を払拭するタイミングが近い、と受け止める向きもあるだろう。

ただ、これらの影響は、株式市場など金融市場を含め現時点で不透明だ。何より、植田総裁自身、12月7日に、現時点では物価目標の持続的・安定的な実現を「十分な確度を持って見通せる状況には、なお至っていない」と発言済み。12月の金融政策決定会合でマイナス金利解除へ向けた地ならしをするにしても、解除自体の可能性は低いのではないか。

―ドル円は三役逆転が成立したが、RSI30割れで買い戻しも

今週は、12日に米11月消費者物価指数(CPI)、12~13日にFOMC、14日に欧州中央銀行(ECB)理事会と米11月小売売上高、15日に米11月鉱工業生産を予定する。

テクニカル的には、三役逆転が成立したほか、200日移動平均線も一時的に割り込むなど地合いの悪化が強まった。下方向が続きそうだが、終値では200日移動平均線をキープしている点も見逃せない。2022年9月以降、RSIが割安感の水準である30割れでドル円が買い戻されている点にも留意したい。何より、12月FOMCでの2024年FF金利見通しなど、経済・金利見通し次第では、乱高下するリスクもある。

以上の観点から、下値は200日移動平均線がある142.30円、上値は100日移動平均線が控える147.50円と、通常より広いレンジを予想する。

チャート:ドル円の2022年9月以降の日足、200日移動平均線はグレー線、100日移動平均線は薄青線、下図はRSI

(出所:TradingView)

3.主な要人発言

4.主な経済指標結果

〇米国の経済指標

ようこそ、トレーダムコミュニティへ!