目次ドル円、注目のFOMCを通過米雇用関連の指標が軒並み低調、米長期金利が低下私の好きな一目均衡表チャート ドル円、注目のFOMCを通過 […]

トレーダム為替ソリューション 【AI為替リスク管理システム】

―Executive Summary―

目次

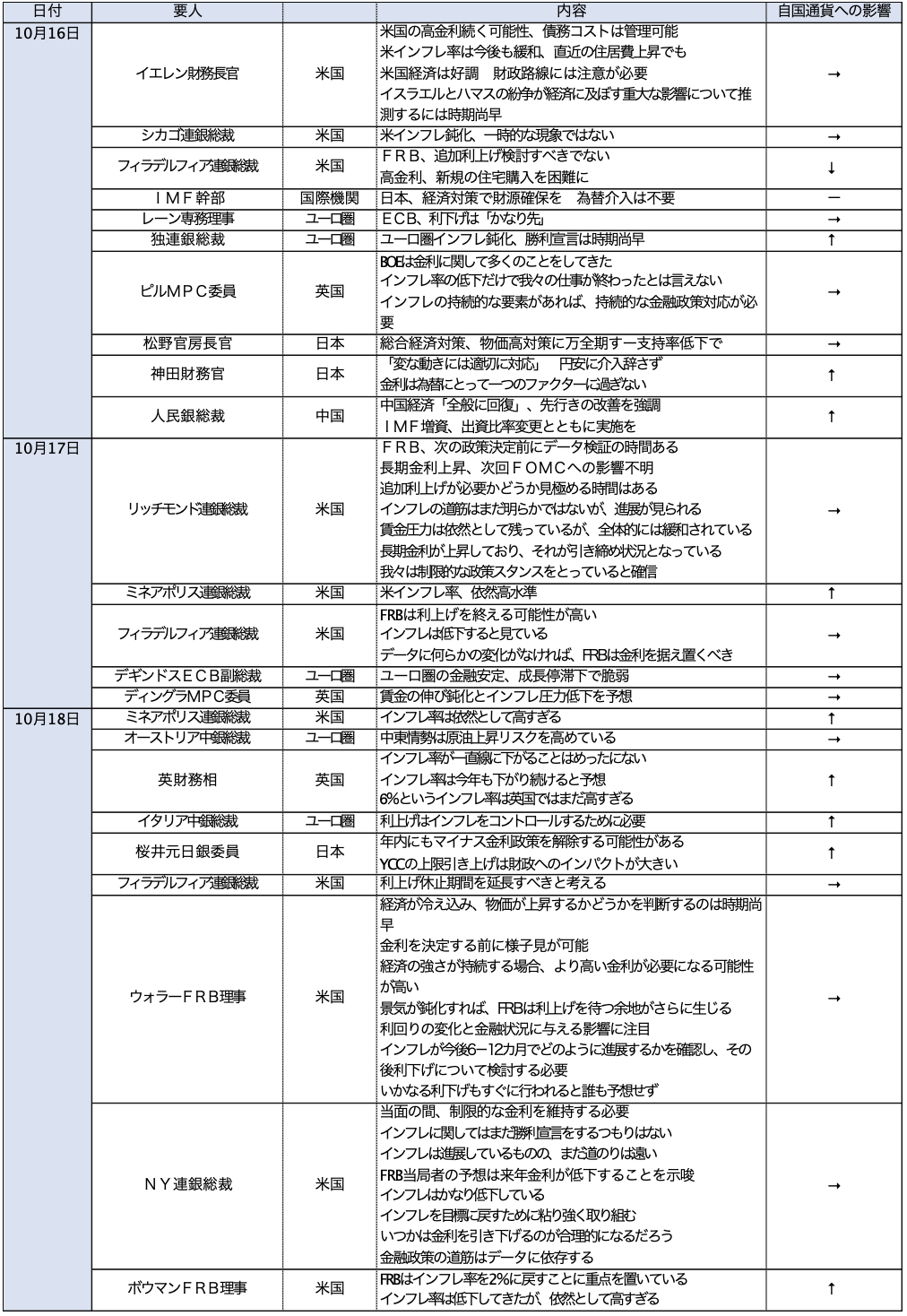

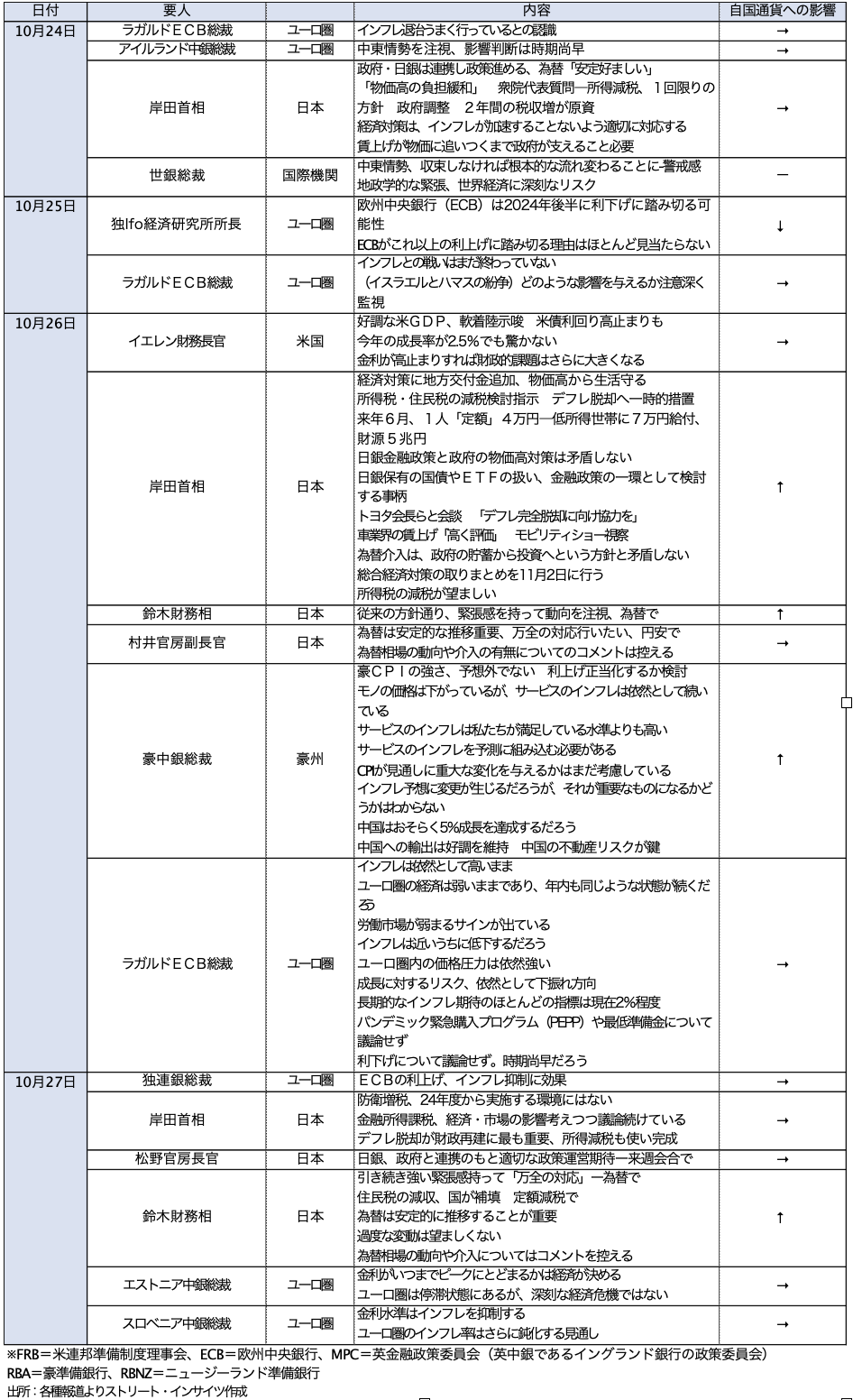

(過去2週間の総括)

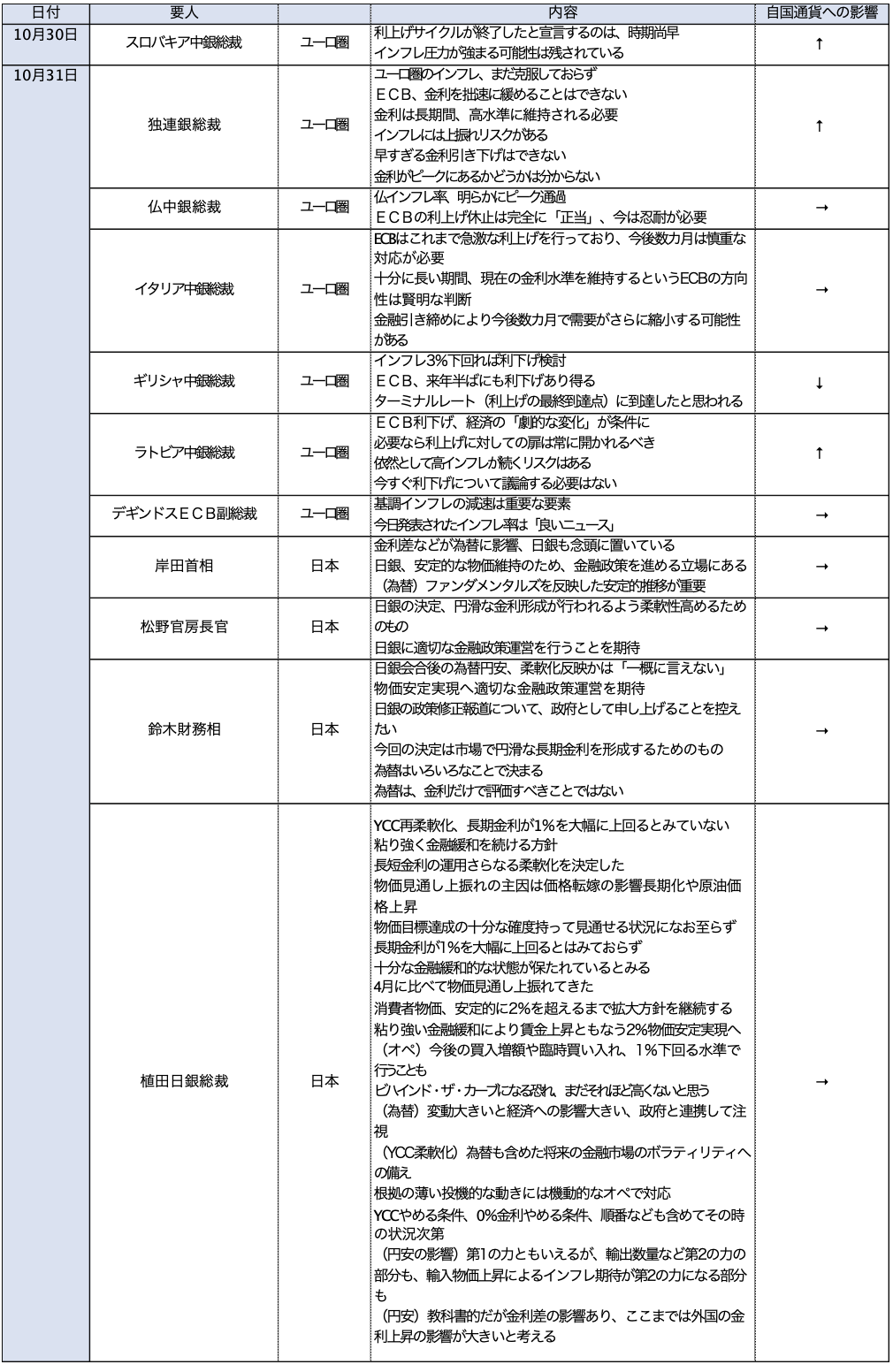

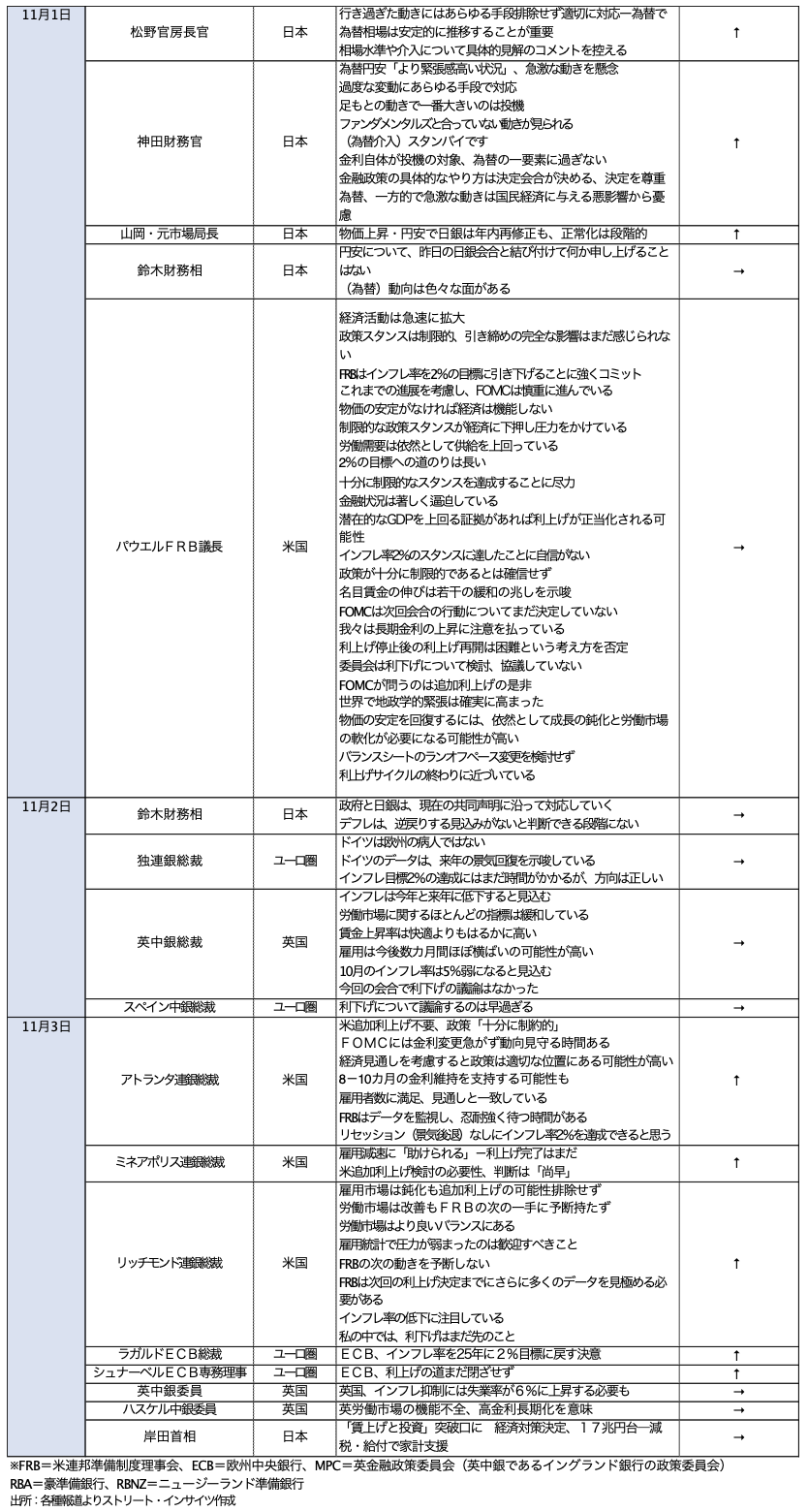

ドル円の変動幅は10月23日週に1.46円と小動きだったが、10月30日週には2.92円と8月第1週以来の大きさとなった。10月30~31日開催の日銀金融政策決定会合を控え、日経新聞が30日夜に長期金利1%超えを容認する案が有力と報じた結果、一時は148.80円へ下落。しかし、10月31日に日銀がYCCの再修正を決定したものの、展望レポートで2025年度の物価見通し1.7%へ小幅に上方修正されるも物価目標2%以下にとどまったため、ドル円は上値を探る展開。植田総裁が会見で、物価目標達成につき、持続的・安定的な実現を十分な角度を持って見通せる状況に「まだ至っていない」と発言したことも、材料視された。加えて、財務省が介入実績ゼロと発表、10月3日に150.16円まで上昇した直後に147.23円まで急落したが、当局の介入ではなかっただけに、買い安心感が流れたもよう。10月31日には一時151.72円と、2022年9月22日の高値151.94円に迫った。

しかし、11月1日以降にドル円は売りへ急旋回。米10月ISM製造業景況指数が市場予想以下となり12カ月連続で景気判断の分岐点である50を割り込んだほか、米四半期定例入札での発行規模が1,120億ドルと、市場予想の1,140億ドル以下だった結果、米10年債利回りの低下を招いた。11月FOMC後の会見でパウエルFRB議長が「(利上げ)サイクルの最終局面に近づいている」との発言も、米利上げ打ち止め観測を強め、ドル円の売り材料に。さらに、米10月雇用統計で労働市場の減速を確認すると、米10年債利回りが9月下旬以来の4.5%台まで低下したこともあって、ドル円は一時149.19円まで下落し、10月31日の上昇を概ね打ち消した。

チャート:ドル円の9月以降の日足、米10年債利回り(左軸、緑線)が5%へ向かう過程で150円乗せ

(出所:TradingView)

―日銀のYCC再修正は事実上の撤廃、次はマイナス金利解除が視野に

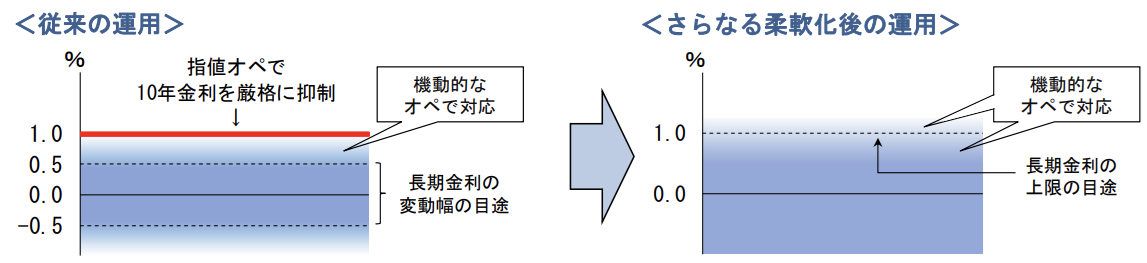

10月30~31日開催の日銀金融政策決定会合では、YCCを再修正した。連続指し値オペで金利水準が上限を突破しないよう、厳格に運用するのではなく、大規模な国際買入と機動的なオペで金利をコントロールする手法に切り替えていく。経済のファンダメンタルズを反映した金利上昇であれば1%超えを容認する構えだが、植田総裁が記者会見で「1%を大幅に上回るとはみていない」と述べたように、投機的な金利上昇を抑制していく。

ただ、市場参加者の間では「1%超えのどこまでを許容するのか不透明」との指摘もある。植田総裁が会見で発言したように、投機的な金利上昇かの判断も含め、日銀の担当者による裁量に任されることになりそうだ。

画像:日銀によるYCC運用のさらなる柔軟化に関する説明資料

(出所:日銀)

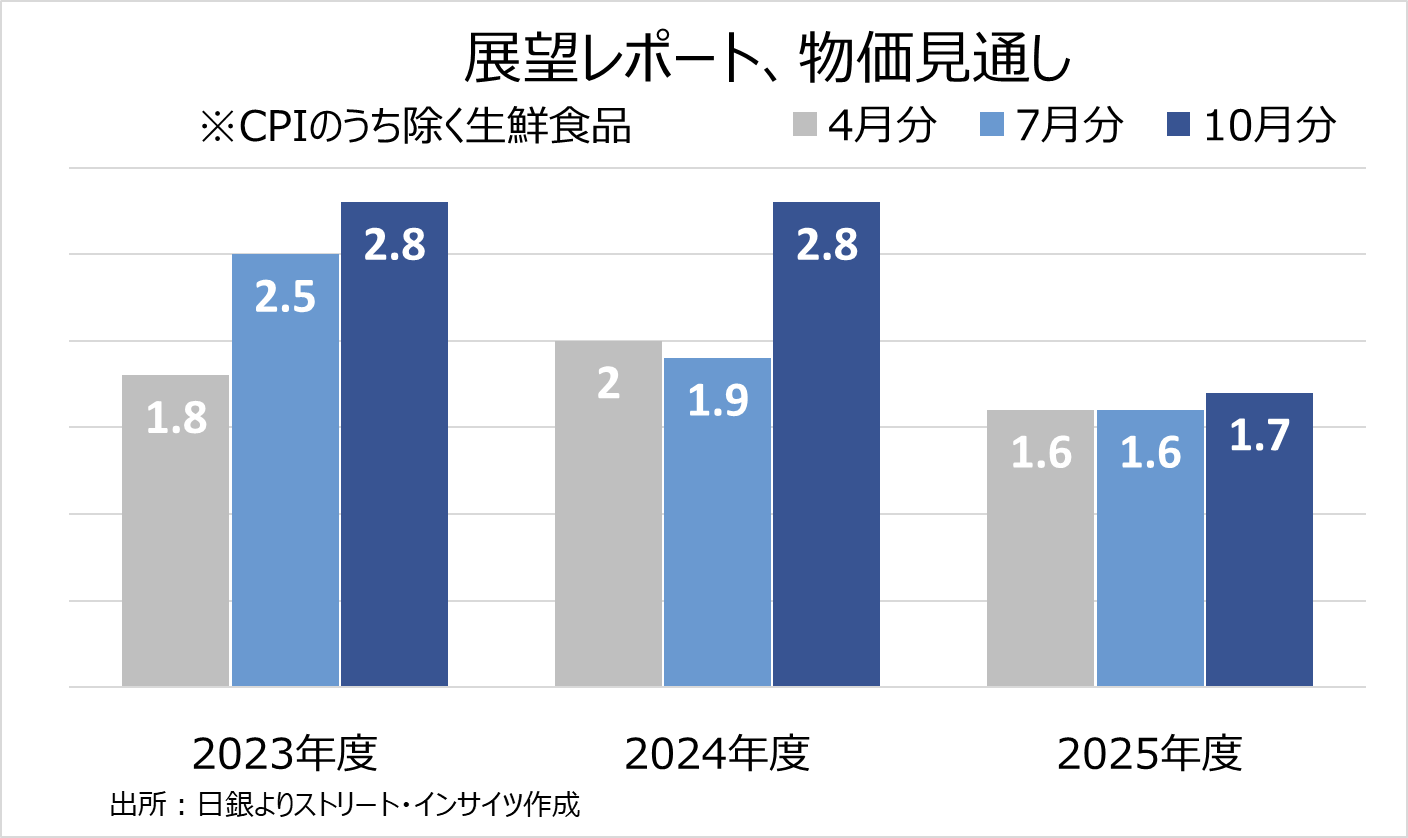

YCC再修正より、ドル円を押し上げたのは展望レポートの物価見通しだろう。2023年度、2024年度は事前報道の通り大幅に上方修正されたが、2025年度の物価見通しについては従来の1.6%→1.7%と小幅な引き上げとなり、物価目標の2%以下にとどまった。植田総裁も、会見で持続的・安定的な物価目標2%実現を見通せる状況に「まだ至っていない」と発言したこともあり、早期のマイナス金利解除期待が剥落、ドル円を押し上げた。

チャート:日銀展望レポート

一方で、植田総裁は原油高など輸入物価の上昇がサービス価格の値上がりを促し、賃金に反映されつつあるとして「見通しの確度が少し高まってきていることは事実」と発言。その上で。こうした好循環が2024年の春闘に反映されるか、見極めが必要との認識を示した。日経新聞は日銀金融政策決定会合直後、「日銀、マイナス金利解除へ4つの見極め 最短24年1月か」と題した清水功哉編集委員の署名記事を配信。YCC再修正は「事実上の撤廃」の解釈が大勢を占めるだけに、大和証券グループの最高財務責任者が予想するように、2024年春頃までのマイナス金利解除が意識されよう。

―パウエルFRB議長の会見で、米利上げ打ち止め観測台頭

10月31~11月1日開催の米連邦公開市場委員会(FOMC)では、声明文をほぼ変更せず、FF金利誘導目標については5.25~5.5%と、市場予想通り9月に続き2会合連続で据え置きを決定した。

パウエルFRB議長は記者会見で、経済と労働市場の強靭性を受け「インフレの鈍化を危険にさらし、追加利上げを正当化する可能性がある」、「1回か2回据え置きをしたからといって、再度利上げを実施するのは難しいとの考えは間違っている」と述べたように、引き上げ余地を確保した。

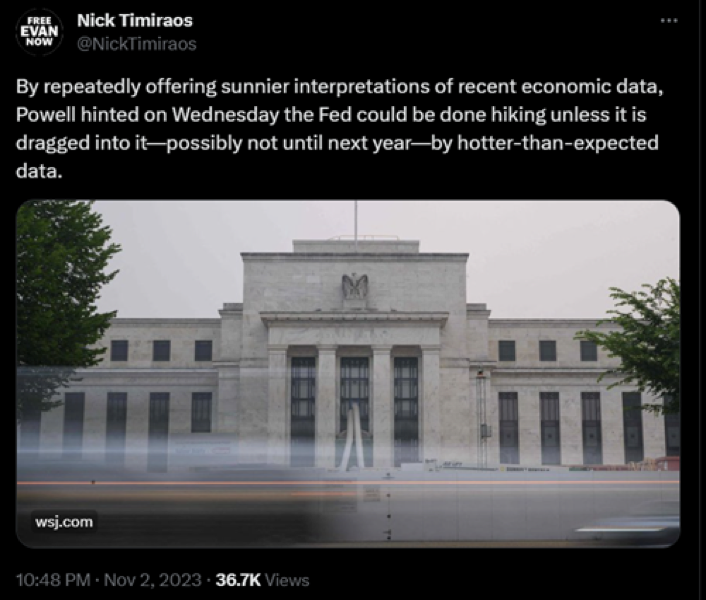

一方で、パウエルFRB議長は「米長期金利の上昇やドル高、株安による金融情勢のひっ迫が将来の金利状況に影響を与える可能性がある」と発言した。また、9月FOMCで追加利上げについて1~2回程度を予想する参加者が多かった事実を踏まえ、「利上げサイクルの終着点に近づいている」と言及。今後の利上げについても「続けていくのか、我々はそれを問いかけている」と述べ、市場関係者に利上げは打ち止めとの印象を与えた。ウォール・ストリート・ジャーナル(WSJ)紙のFRB担当記者のニック・ティミラオス氏も、FOMC明けの11月2日にX(旧ツイッター)で「パウエル議長は、経済指標が市場予想を上回らない限り、少なくとも2024年までは利上げ打ち止めの可能性を示唆した」と投稿していた。

画像:WSJ紙のティミラオス記者の投稿

(出所:Nick Timiraos/X)

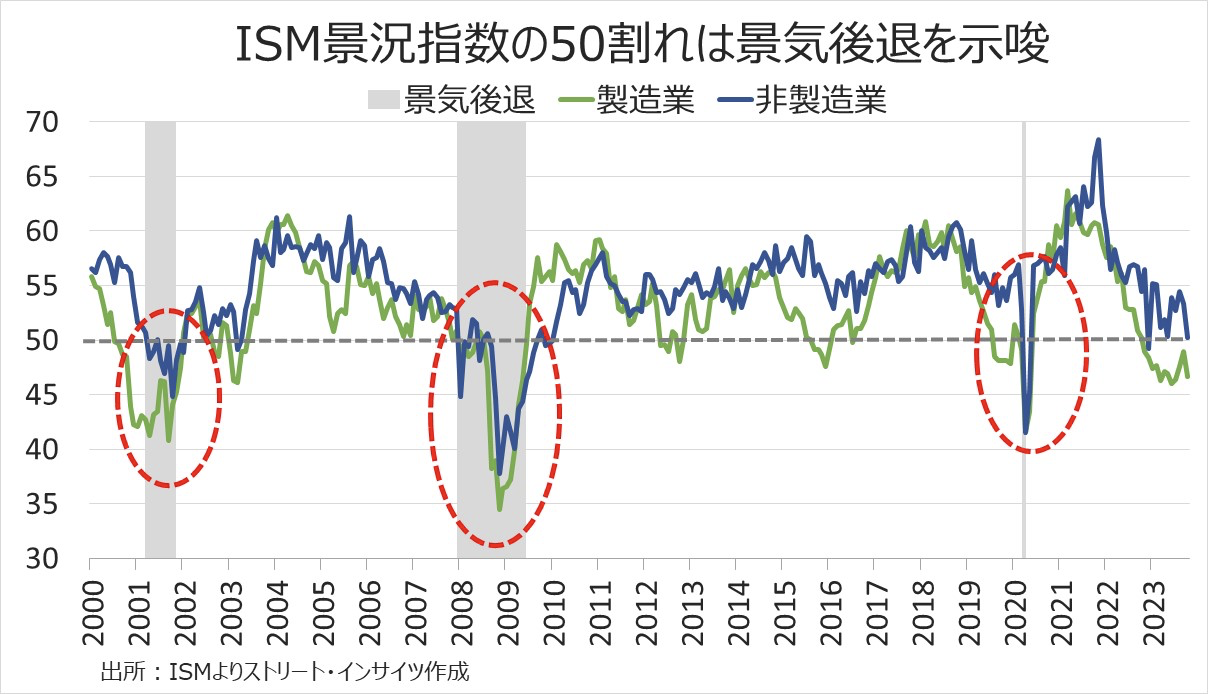

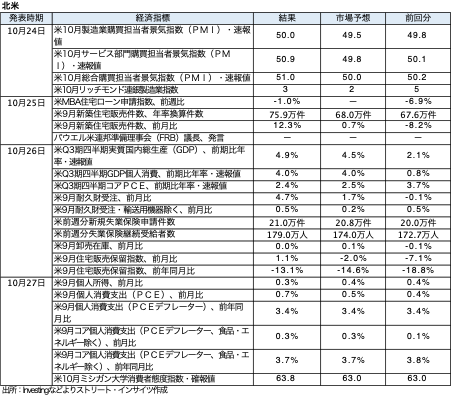

パウエルFRB議長の会見内容が米利上げ打ち止めと解釈された別の背景として、足元の経済指標の鈍化が挙げられよう。米10月ISM製造業景況指数は46.7と市場予想通り改善せず、12カ月連続で景況判断の50を割り込んだ。同10月ISM非製造業景況指数は50.2と、10カ月ぶりの分岐点割れが接近。過去を振り返ると、これらの指標の50割れは景気後退のサインと受け止められるだけに、市場は米利上げ打ち止めと判断したと考えられよう。

チャート:米ISM製造業・非製造業景況指数、そろって50割れは景気後退のサイン

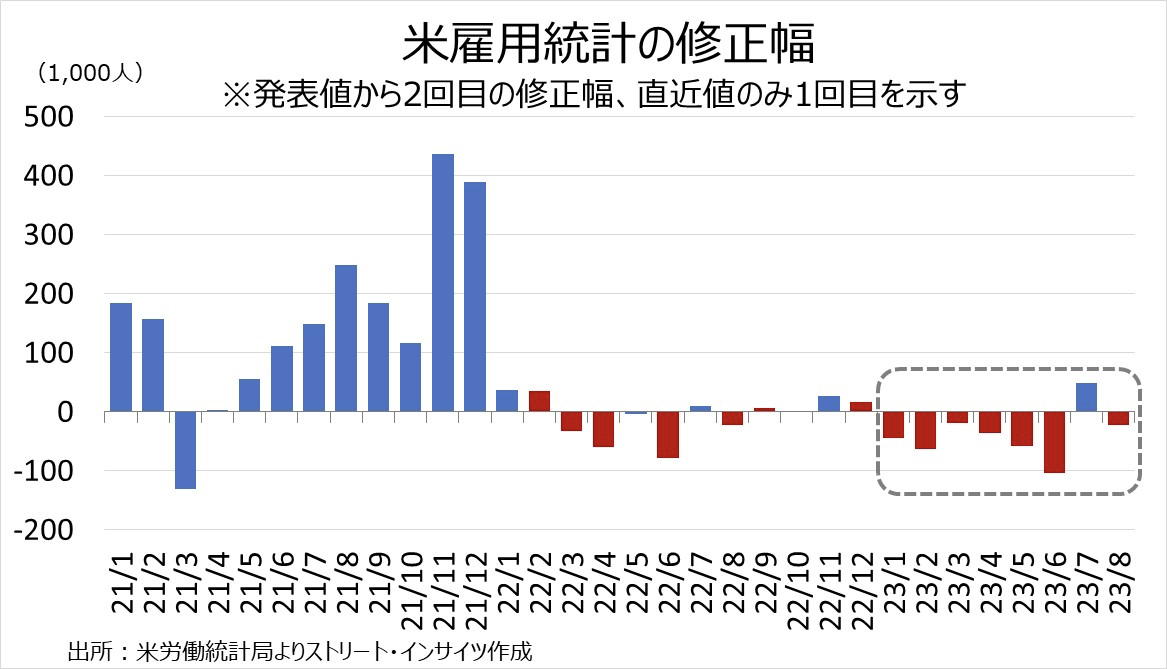

加えて、米10月雇用統計でも労働市場の減速を確認し、米利上げ打ち止め観測を強めた。非農業(NFP)は15万人増と市場予想の18万人増を下回った。全米自動車労働組合(UAW)のストライキの影響で自動車・部品が3.3万人減少しただけでなく、これまで雇用を支えてきた食品サービス(娯楽・宿泊に含まれる)が8月に続き、0.8万人減となった。米国人の裁量的支出余地縮小、つまり需要鈍化の証左と捉えられよう。おまけに、過去2カ月分は10.1万人もの大幅な下方修正となり、当初ほど労働市場がひっ迫していない事実が、あらためて判明した。

チャート:米雇用統計のNFP、下方修正が相次ぐ

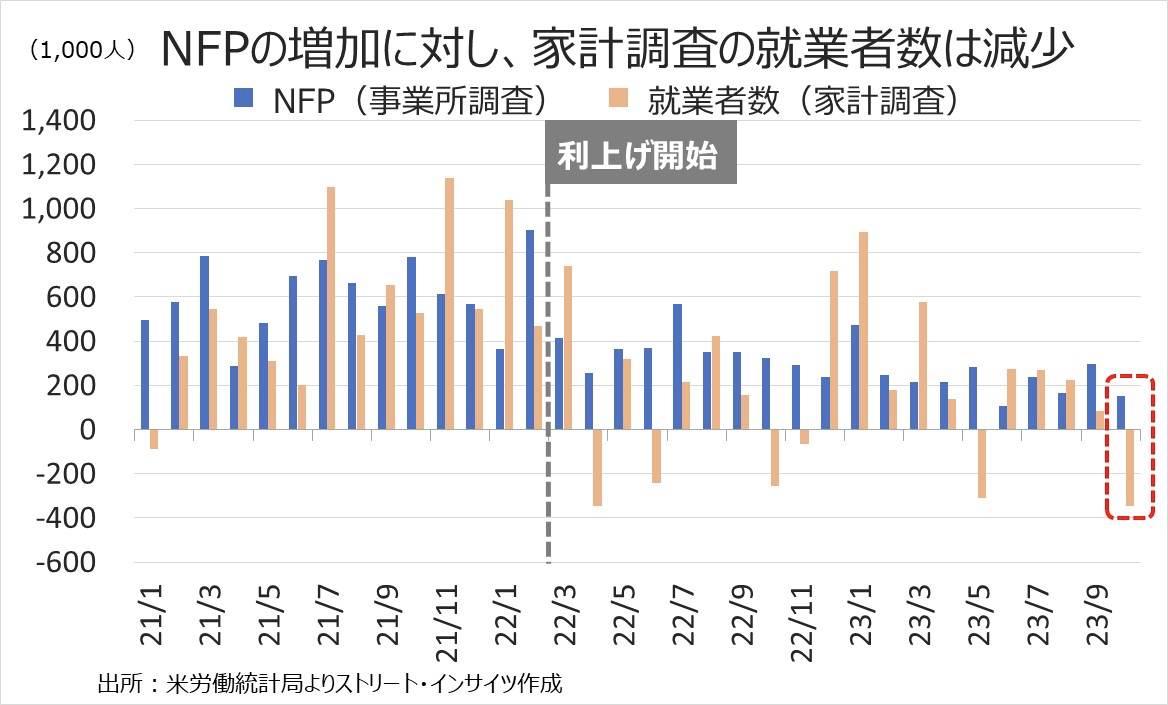

企業の給与台帳を基にした事業所調査のNFPが増加した一方で、聞き取り調査である家計調査で就業者数が前月比34.8万人減と、結果に乖離が生じていた点も気掛かりだ。しかも、家計調査ではフルタイムが4カ月ぶりに増加していたとはいえ、複数の職を持つ者も大幅増となった。NFPの増加が、複数の職を持つ人々によって押し上げられた可能性を残す。

チャート:事業所調査のNFPと家計調査の就業者の増減、10月に再び大きく乖離

失業率は3.9%と前月を超え2022年1月以来の高水準だった。労働参加率が前月の62.8%→62.7%へ低下したにもかかわらず、失業率が上昇したのは、労働市場のひっ迫が解消されつつあるためだろう。実際、人種別でみると、労働参加率が急伸した黒人女性の間で失業率が大幅に上昇し、年末商戦を控えても、労働市場がタイトでない様子を確認した。

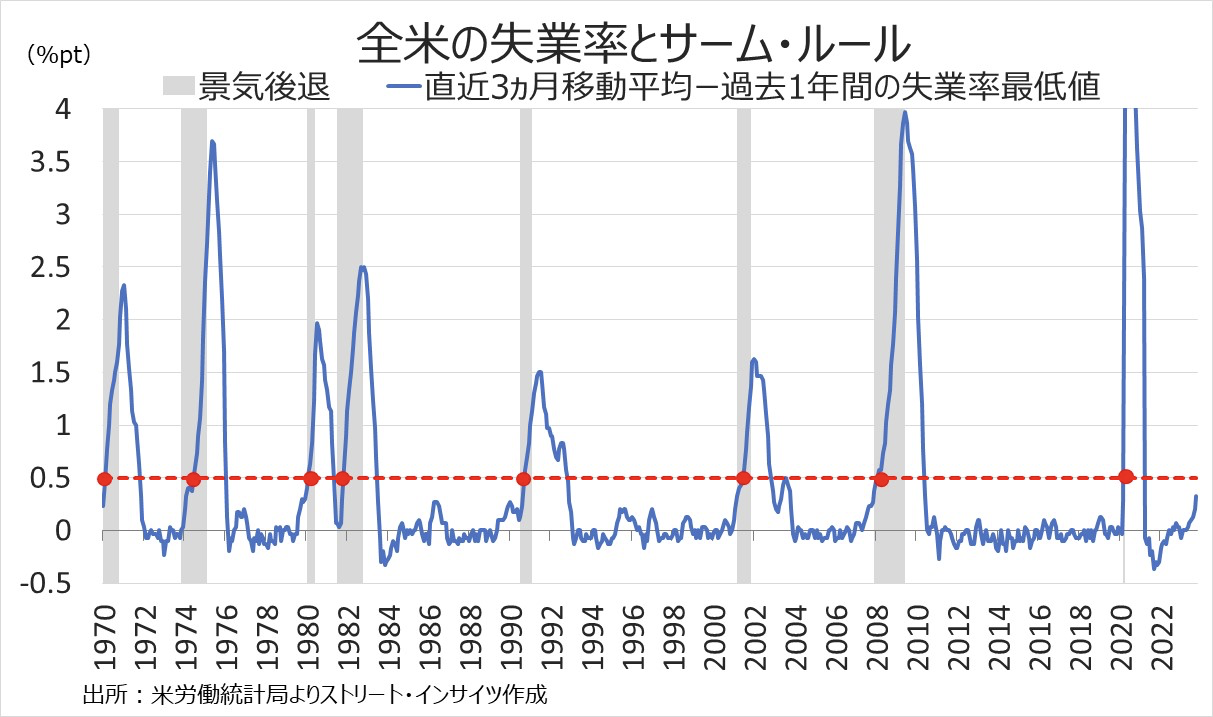

しかも、10月の失業率を受け、直近3カ月の移動平均は、過去12カ月間の最低値を0.33pt上回った。サーム・ルールが景気後退入りの節目となる0.5ptに接近し、労働市場に不気味な陰が差してきたと言えよう。

チャート:直近3カ月の失業率の3カ月移動平均は過去12カ月の最低値を0.33pt上回り、景気後退入りの節目に接近

平均時給の前年同月比は市場予想4.0%を上回り4.1%だったが、前月の4.3%以下なだけでなく2022年3月以来の低い伸びとなり、鈍化トレンドを維持した。

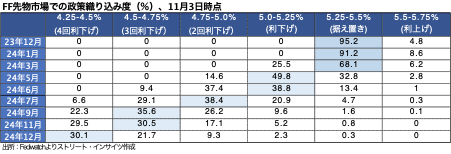

以上を踏まえ、FF先物市場では追加利上げなしとの予想が強まっただけでなく、利下げ転換予想が11月FOMC前の2024年7月から同年5月へ前倒しされた。それだけでなく、2024年末までに0.25%ずつで4回、1.0%の利下げ予想が優勢だ。

チャート:FF先物市場でみた、2024年までの金融政策の織り込み度

11月3日からブラックアウト期間が明け、Fed高官は金融政策について発言が可能となる。今後、タカ派寄りの発言が飛び出す場面もありそうだが、足元の経済指標をみる限り、12月FOMCも据え置きとなる公算が大きい。パウエルFRB議長の講演を8日に控えるが、米10月雇用統計後で利上げ打ち止め観測が強まるなか。同議長が労働市場のひっ迫などに言及しない限り、ドル円や米金利を一段と押し上げることはなさそうだ。

―ドル円、三役好転が消滅し21日移動平均線を割り込むなどテクニカル的に弱さがにじむ

今週は10日に米11月ミシガン大学消費者信頼感指数・速報値を予定する程度で、重要指標は少ない。パウエルFRB議長の発言を11月8日に予定するが、金融政策についてはFOMC後の会見の内容を踏襲するとみられ、ドル円がピークアウトしたのかを確認する週となりそうだ。

テクニカル的には、ドル円は弱い地合いに傾きつつある。10月31日に151.72円まで急伸したものの、以降は11月3日までに上げ幅を概ねに打ち消した。加えて、遂に遅行スパンがローソク足にタッチした通り、三役逆転が消滅。また、ドル円は一目均衡表の転換線と基準線、21日移動平均線を次々に割り込んで取引を終え、軟調地合いを続けそうな雲行きだ。

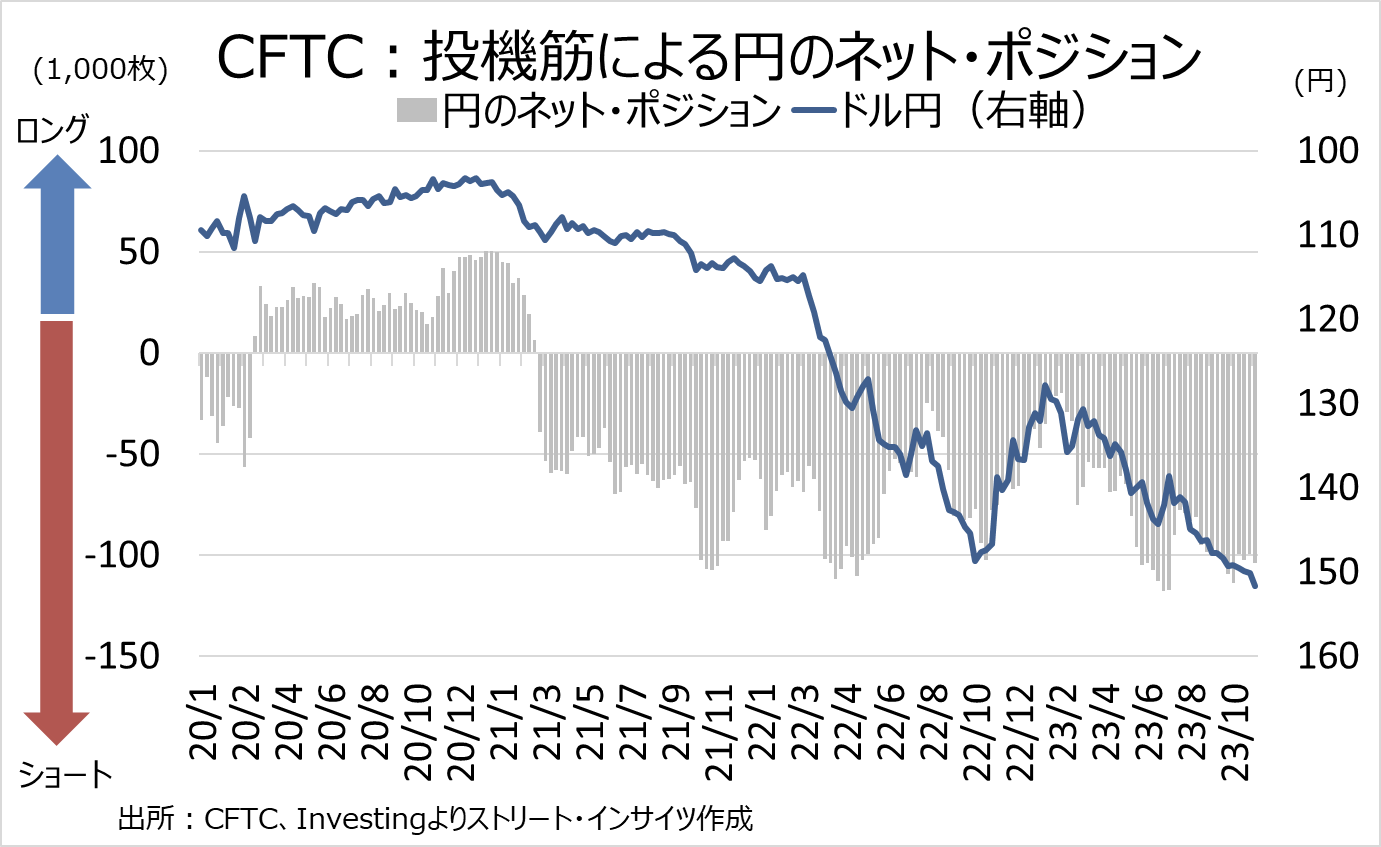

ポジション動向をみても、円売りが加速しそうにはみえない。米商品先物取引委員会(CFTC)が発表する投機筋のネット・ポジションは、10月31日週時点でショート(売り持ち)が10万3,848枚と、10万枚超えを維持。ドル円が2022年10月21日に151.94円を付けた当時、投機筋のネット・ショートが約10.2万枚程度だったことを踏まえれば、ショート積み増しの余地は引き続き狭い。何より、前回のレポートで指摘したように、イベントが一巡した後に上値を試すならば、2022年9月20~21日開催のFOMC直後の同年9月22日に実施したように、当局の介入も意識される。神田財務官が11月1日、当時のように介入について「スタンバイ」と発言していただけに、150円超えでは警戒感が高まりそうだ。ただ、材料薄なだけにポジションが入りやすいとも言える。

チャート:投機筋のネット・ポジションは、ショートが再び10万枚超え

以上の観点から、上値の目途は10月半ばから10月末までサポートとして機能していた一目均衡表の転換線がある150.25円、下値は50日移動平均線付近の148.60円と見込む。

チャート:ドル円の9月以降の日足、一目均衡表の転換線は赤線、50日移動平均線は紫線

(出所:TradingView)

〇米国の経済指標

ようこそ、トレーダムコミュニティへ!