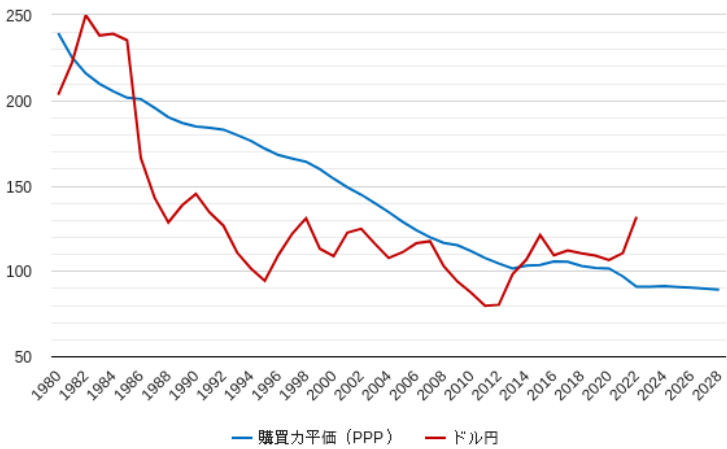

ドル円はPPP(購買力平価)より3割強の円安

為替レートは金利差、貿易・経常収支、潜在的な経済力などの多様な要因によって変動します。最近のドル円は150円台まで上昇するなど、日米金利差の拡大を背景にドル高・円安が進んでいます。

最近では円の価値がかなり安くなっていると実感する人が多いでしょう。それもそのはずで、OECDが算出する購買力平価(PPP)よりドル円は3割強円安方向で推移しているからです。

長期的な為替レートの水準を考える際にはPPPを参照することが一般的であり、PPPは「為替レートは異なる通貨の購買力が等しくなるように決定される」とし、「一物一価」が成り立つことを前提にしています。

主要先進国通貨における市場実勢レートとPPPの大幅な乖離は2-3年しか持続しない傾向にあります。先進国通貨としての日本円のポジションが不変である場合、ドル円レートは2024-2025年にかけて120円近辺まで円高が進行する可能性があります。ただ、日本円が先進国通貨としての位置づけを保てない場合、足下のドル円水準が中長期的にも維持されるリスクもあります。

PPPと実勢レートの乖離要因

●貿易・輸送コストの存在

●貿易が生じないサービス消費の存在

●各国間の消費バスケットの違いなど。

基本的に先進国の製造業の生産性が新興国を上回るため、先進国の物価水準が相対的に高くなり、結果的に先進国通貨の実勢レートはPPPよりも通貨高、新興国通貨の実勢レートはPPPよりも通貨安の傾向があります。

円安でも日本の輸出は増えていない

円安になると、ドル建ての労働コストが割安になります。労働コストが下がると、労働集約的な商品が割安になって輸出が増えるはずですが、日本経済は円安局面になっても輸出は拡大していません。労働コストが安くなっても、貿易収支が改善しないことは、輸出産業の足腰が弱体化していることが示されています。

日本の実質賃金は2000年から低下が進んでいます。物価以上に賃金水準が切り下がっており、為替レートの影響も加算するとドル建ての日本人の賃金は最近かなり低下しています。

これまで対ドルレートがPPPより2割強下落した主要通貨

1973-77年のポンドを除けば、これまでPPPと実勢レートの乖離は長くても2-3年しか持続せず、実勢レートがPPPに回帰しています。

これからの円は?

これまでの先進国通貨の動きをみると、2024-25年にかけてドル円のレートは円高への方向に動くことが期待できます。この動きになるには、FRBの金融引き締め長期化懸念の後退や日本の金融政策正常化による日米金利差の縮小が大きなカギになるのは間違いありません。また、エネルギー価格の下落やインバウンド消費拡大による貿易・サービス収支の改善などの影響もあるでしょう。

ようこそ、トレーダムコミュニティへ!