ドル円、140.29円と年初来安値を更新

今週は注目の米物価統計が発表されました。11日の8月米消費者物価指数(CPI)は前月比0.2%/前年比2.5%と予想の前月比0.2%/前年比2.6%を前年比で下回った一方、エネルギーと食品を除くコア指数は前月比0.3%/前年比3.2%と予想の前月比0.2%/前年比3.2%を前月比で上回り、米連邦準備理事会(FRB)が注目しているスーパーコア(住居費を除くサービス)は2カ月連続で加速しました。この結果を受けて、0.50%の大幅利下げ観測は後退し、ドル買いが活発化しました。翌12日発表の8月米卸売物価指数(PPI)は総合・コアともに前年比で予想を下回りましたが、米10年債利回りは結局上昇していますので、反応は限定的となりました。

ただ、これらインフレ指標を受けて、市場では「FRBの利下げ幅は0.25%」との見方が優勢となっていましたが、12日付の米ウォール・ストリート・ジャーナル(WSJ)の記事を受けて0.50%の大幅利下げ観測が盛り返す格好に。週末13日の取引ではドル売りが優勢となり、ドル円は一時140.29円と年初来安値を更新しています。

*Trading Viewより

サポートとして意識されていた8月5日の安値141.70円を明確に下抜け、週末の終値(140.85円)でも下回っている状態。次は昨年12月28日の安値140.25円や節目の140.00円が下値の目途として意識されますが、仮に下抜けた場合はさらに下値を探る展開も予想されます。

焦点は利下げの有無ではなく利下げ幅

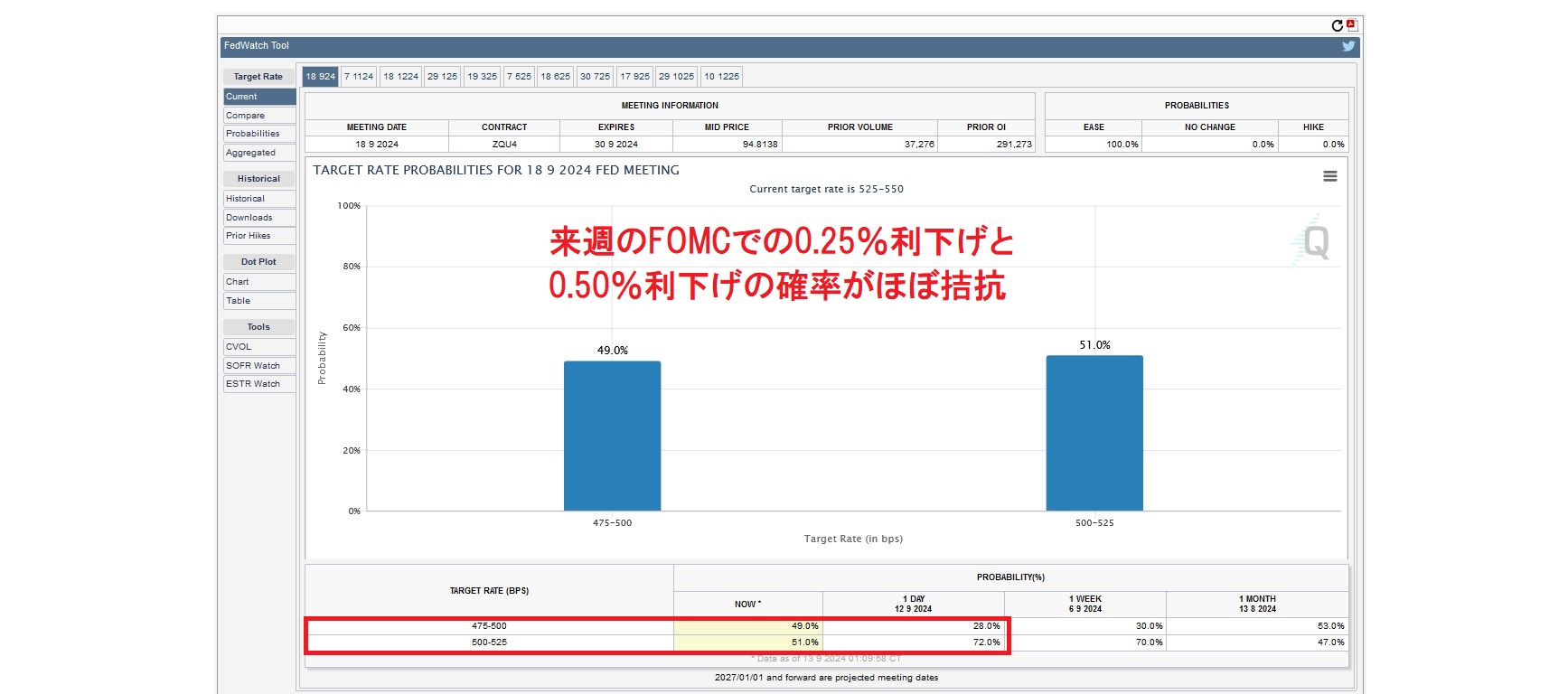

WSJの記事を受けて0.50%の大幅利下げ観測が盛り返す格好となったマーケットですが、シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フェドウオッチ」によると、来週のFOMCで0.25%の利下げを予想する確率は51%に低下した一方、0.50%の利下げを予想する確率は49%に上昇し、ほぼ拮抗しています。

*CME FedWatch Toolより

投機筋のポジション、円買いがさらに増える

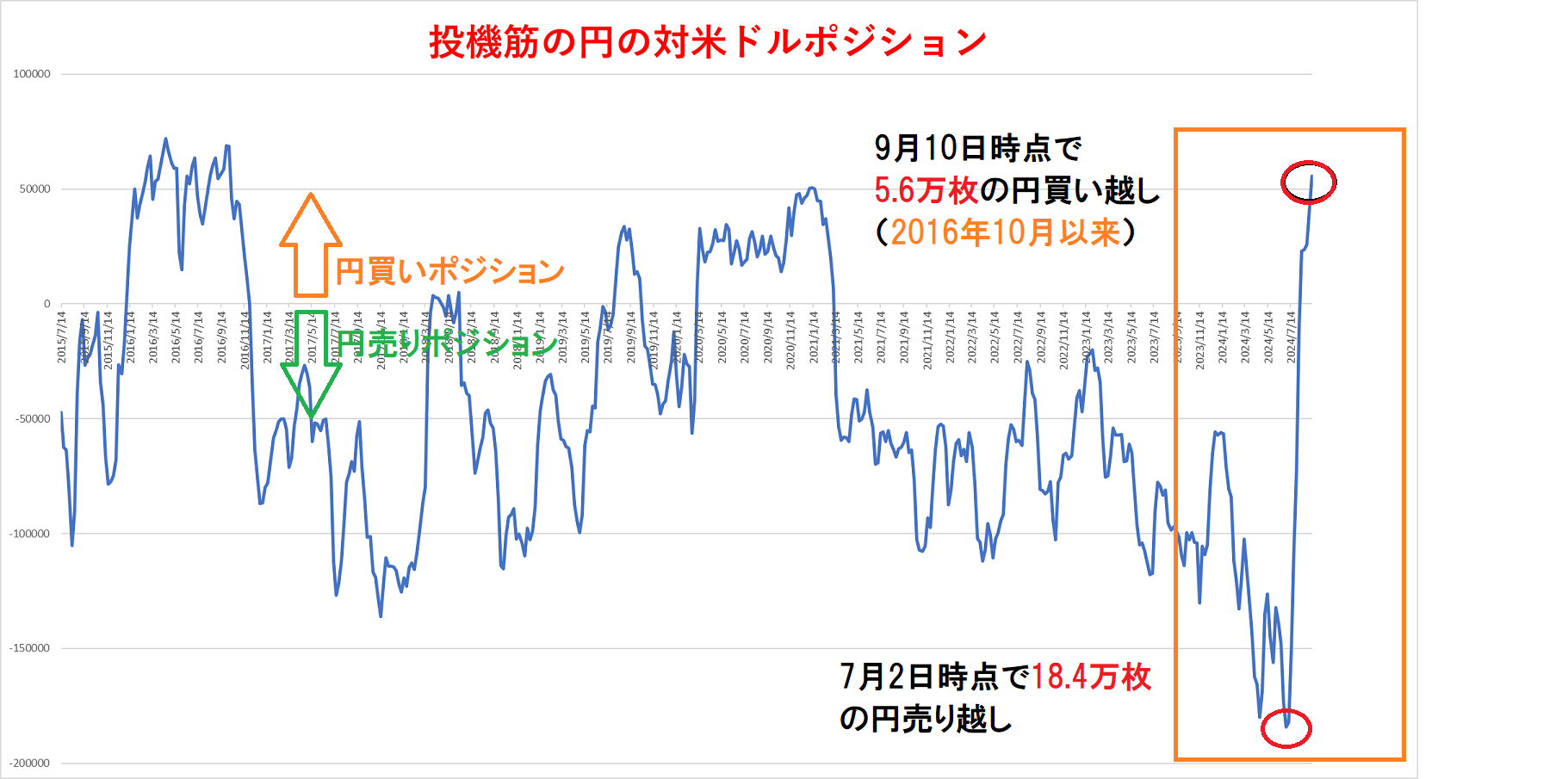

ヘッジファンドによる円売りポジションは7月、過去17年間で最大規模に膨らみました。米商品先物取引委員会(CFTC)が先週日発表した7月2日時点の建玉報告によると、シカゴ・マーカンタイル取引所(CME)の通貨先物市場で非商業部門(投機筋)の円の売り越し=ドル円のロングは18万4223枚と2007年6月(18万8077枚)以来の高水準を記録。円先物が導入された1986年以来でも屈指の規模となりました。

*CFTCのデータを基にDZHフィナンシャルリサーチ作成

ただ、13日(日本時間14日早朝)に発表された9月10日時点の建玉報告によると、投機筋の円の対米ドルポジションは5万5770枚の円買い越しとなっており、その前の週から1万4654枚増加。2016年10月以来の円買い越し=ドル円のショートとなり、投機筋が円買いポジションをさらに増やしたことが明らかになりました。

なお、米大手ベンダーによると「一部ヘッジファンドはオプション市場で円に強気のポジション=円買いを積み増している」といい、「ドル円は年末までに135円に達する可能性もある」としています。

さらには、「歴史的な円安進行は終わり、今後1年間で円相場は上昇(円高)するとみている」との声もありました。「日米金利差は基本的には縮小していく方向であることは間違いなく、そのシナリオに基づけば、もう少し円高は進むだろう」とのこと。また、三菱UFJフィナンシャル・グループのアナリストはドル円のショートを推奨しており、ターゲットは137.30円。ストップは147.25円との見方を示しています。

ドル円のロングはストップアウト

8月27日に145.05円、28日に143.965円で各ロット「1」、ドル円をロングしていましたが、予定していた8月5日の安値141.70円を下抜けたため、140.88円でストップアウト。損失は「7万2550円」となりました。前回記事でも指摘した通り、まさに「気が早い」行動だったようです。

*IG証券より

【免責事項・注意事項】

本コラムは個人的見解であり、あくまで情報提供を目的としたものです。いかなる商品についても売買の勧誘・推奨を目的としたものではありません。また、コラム中のいかなる内容も将来の運用成果または投資収益を示唆あるいは保証するものではありません。最終的な投資決定はお客様ご自身の判断でなさるようにお願いします。

※本記事は2024年9月14日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!