ドル円、注目のFOMCを通過

米連邦準備理事会(FRB)は今週開いた米連邦公開市場委員会(FOMC)で市場予想通りFFレートの誘導目標を5.25-5.50%に据え置くことを決めたと発表しました。声明では雇用や物価について「リスクのバランスが改善している(The Committee judges that the risks to achieving its employment and inflation goals are moving into better balance.)」と評価。また、前回までは追加の引き締め策を決定する際の条件を記していましたが、今回はその表現を外し「追加利上げの可能性が極めて低くなった」ことを示唆しました。

ただ、「インフレが持続的に2%に向かっているとの確信が深まるまで、利下げは適切ではない(The Committee does not expect it will be appropriate to reduce the target range until it has gained greater confidence that inflation is moving sustainably toward 2 percent.)」との見解を示し、FRBがすぐに利下げに転じるという市場の見方をけん制する表現を新たに盛り込みました。

加えて、パウエルFRB議長はFOMC後の会見で「適切であれば金利を長期間維持する用意がある」「3月利下げの可能性が高いとは考えていない」などと発言。FRBの早期利下げ観測が後退しました

米雇用関連の指標が軒並み低調、米長期金利が低下

しかしながら、FOMC声明文もパウエルFRB議長の会見も「タカ派寄り」となったにもかかわらず、ドル円は頭の重い展開でした。今週発表された1月ADP全米雇用報告や10-12月期米雇用コスト指数、前週分の米新規失業保険申請件数、10-12月期米単位労働コスト・速報値といった米雇用関連の指標が軒並み予想を下回ると、米長期金利が低下。ドル円は節目の146.00円を若干下回り、一時145.90円まで値を下げています。

*Trading Viewより

また、米長期金利の指標となる米10年債利回りは一時3.8147%前後と昨年12月28日以来約1カ月ぶりの低水準を付けています。

第4四半期決算の予想外の赤字と減配を公表した米地銀ニューヨーク・コミュニティ・バンコープ(NYCB)株が今週40%を超す急落となったことを受けて、米地銀の健全性に対する懸念も再燃しています。「他の地銀株も商業用不動産へのリスクが再認識されつつある」といいます。債券市場では「米地銀株の急落を受けて相対的に安全資産とされる米国債に買いが集まった(金利は低下)」との声も聞かれました。

私の好きな一目均衡表チャート

私の好きな一目均衡表チャートを見ると、雲の上限146.10円付近がサポートとして機能するかどうか?がポイントとなりそうです。下サイドへの不安が全くないというわけではありませんが、調整一服と見れば再び戻りを試す可能性も。

*Trading Viewより

パウエルFRB議長は「今後入手されるデータとリスクバランスを精査して、決定を下す」と話し、雇用情勢に関しては「雇用減は予想していないが、雇用が悪化すれば利下げする。労働市場の予期せぬ弱体化が見られれば、利下げは時期が早まる」と述べています。

つまり、今夜発表される1月米雇用統計次第では「米利下げが観測の後退」による米金利の上昇とドル高につながる可能性があります。一方、悪化した場合は米利下げ観測が高まることになりそうです。

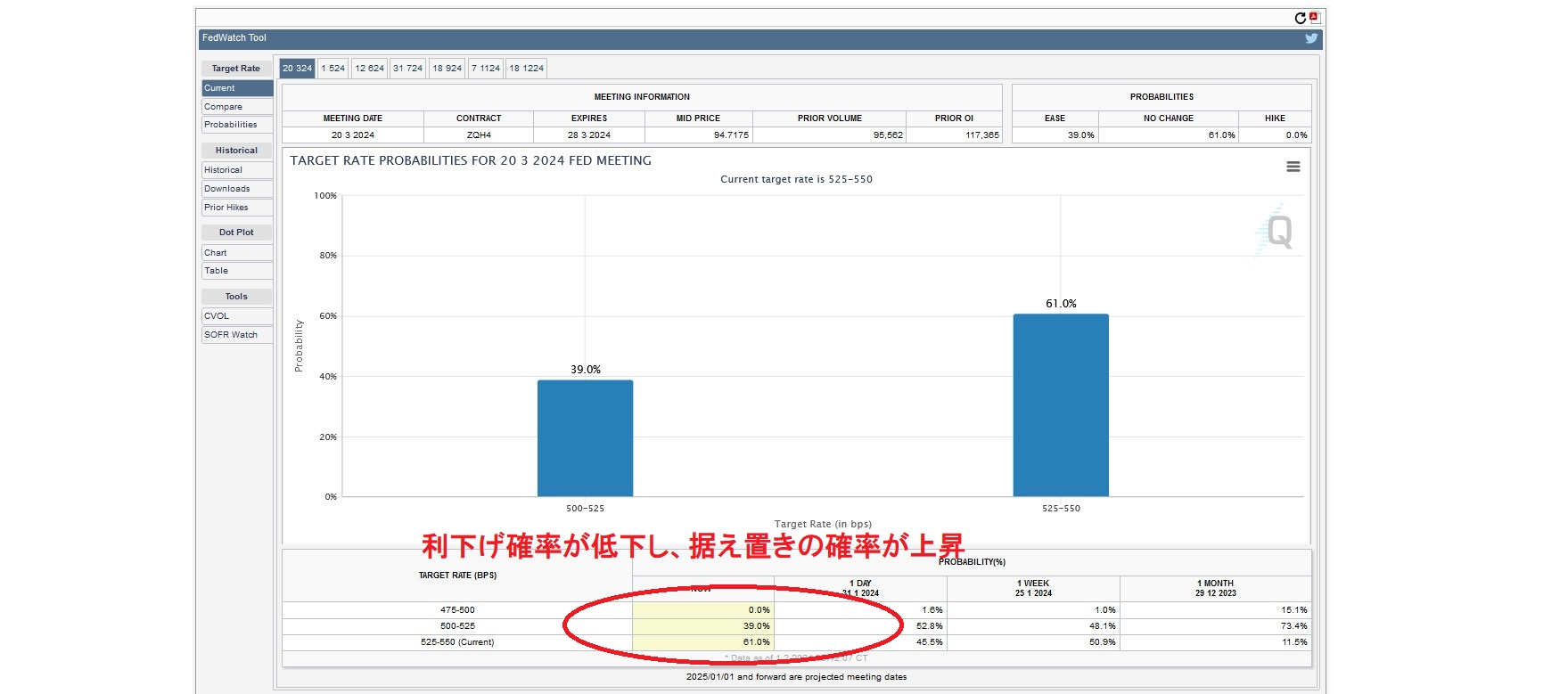

*CME FedWatch Tool

シカゴ・マーカンタイル取引所(CME)グループがFF金利先物の動向に基づき算出する「フェドウオッチ」によると、3月19-20日のFOMCで0.25%の利下げを予想する確率が39.0%に低下。一方、金利据え置きを予想する確率は61.0%に上昇しています。

*IG証券より

本日の1月米雇用統計では非農業部門雇用者数が前月比+18.0万人、失業率が3.8%、平均時給が前月比0.3%/前年比4.1%と予想されています。結果次第ではマーケットが大きく動く可能性もありそうですが、昨日1日に建てたドル円(標準)のロング@146.33円、ロット「1」はキープしてみたいと思います。

※本記事は2024年2月2日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!