「対中関税」引き上げが象徴する米中対立が世界経済の歯車を狂わせそうです。インフレ再加速の懸念から米利下げペースが弱まり、一方で日銀が利上げしにくい状況になってきたこともあり、ドル高・円安へ振れる場面もありますが、不透明な状況がリスク回避につながることも想定でき、荒っぽい動きになりやすいと考えられます。

「対中関税」引き上げ見越し米金利上昇

来年、第2次トランプ政権が成立します。トランプ次期大統領は公約にあげていた「対中関税」の引き上げを実行に移すことになるでしょう。

中国からの輸入品の関税を60%に引き上げる見込みです。他国からの輸入品についても10-20%の関税をかけることになりそうです。

「対中関税」引き上げにより中国の米国向け輸出は減少するでしょう。安価な中国製品の流通が停滞することになります。他国への関税引き上げも、同様の影響をもたらすでしょう。

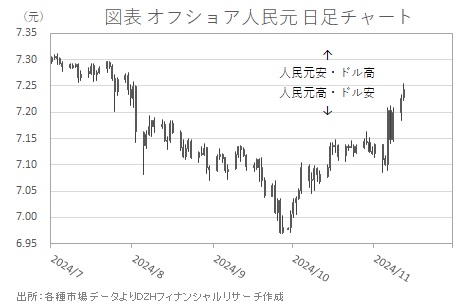

次期トランプ政権が中国経済へ与える悪影響ほか、中国政府による経済支援策が金融マーケットの支持をうまく得られないこともあって、中国の通貨・人民元が売られています。12日、香港、シンガポールなど中国本土外の居住者が取引する国外(オフショア)市場で取引される人民元のレートは、対ドルで8月頭以来の水準1ドル=7.25元まで元安が進みました(図表参照)。

ただ、「対中関税」引き上げは中国へ局所的に悪影響を与えるだけにとどまりません。安価な中国製品が流通しにくくなることで、アメリカ国内のインフレが高まることが懸念されています。

米次期政権は製造業など自国産業の競争力向上を目的に「対中関税」の引き上げを短絡的に推し進めるのでしょうが、メリットだけを受け取るだけにはいきません。ようやく落ち着いてきたインフレ率の再上昇につながることを金融マーケットも見越しています。

米連邦準備理事会(FRB)の利下げ見通しが急速に後退しています。インフレ再加速への懸念から、米10年債利回りは7月初め以来の高水準4.4%台へ上昇しています。足もとでは次期政権の景気拡大策を期待して米株高へ振れやすい面もありますが、金利上昇を嫌気して伸び悩む場面も散見されます。

さえない中国株や利上げできない日銀、状況は不透明

中国市場では株価の戻りの重さがより目立ち始めてきました。政府の景気刺激策による上海総合株価指数の押し上げは3500ポイント付近で息切れしています。

「対中関税」の影響だけでなく、政策金利引き下げや不動産市場の下支え策などの効果は期待外れに終わったことも材料ではありますが、中国株の頭打ちを受けて日経平均株価も4万円を前に足踏み状態となっています。株式市場のさえない状況を受け、日銀が利上げを進めにくくなったともいわれています。

米利下げペースが失速、日銀が利上げしにくいとなれば、日米の金利差縮小の思惑も弱まります。ドル円は円安・ドル高方向へ傾きやすく、円安が本邦輸出企業の株価など中心に株式市場を下支えする局面もあるでしょう。

とはいえ、株式市場の上昇などをともなうリスク選好の円売りが続きやすいともいえません。米インフレ再加速による金利上昇が米経済にじわじわ悪影響を及ぼすことや、米中対立が世界経済のサイクルを大きく狂わすことへの不安もくすぶっています。

米金利上昇・日銀の利上げ休止を背景に円安が進む場面があっても、米景況の停滞を嫌気したドル売りや、さえない中国株の動向をにらんだ本邦株安によるリスク回避の円買いに振らされることもあるといった荒っぽい展開が想定できます。不透明感の強い状況が続くことになりそうです。

【免責事項・注意事項】

本コラムは個人的見解であり、あくまで情報提供を目的としたものです。いかなる商品についても売買の勧誘・推奨を目的としたものではありません。また、コラム中のいかなる内容も将来の運用成果または投資収益を示唆あるいは保証するものではありません。最終的な投資決定はお客様ご自身の判断でなさるようにお願いします。

※本記事は2024年11月13日に「いまから投資」に掲載された記事を、許可を得て転載しています。

ようこそ、トレーダムコミュニティへ!