海外との取引で、ドル(外貨)の支払い(輸入)または受取り(輸出)を行う場合に、相場の変動による損益リスクを低減するため、スポット、フォワード、オプションなど金融商品を利用することができます。このような金融商品を利用することで、将来の両替(ドルと円の交換)を、今後の相場の動きによらず予め決めた価格で行うことや、事前に手数料を支払うことで、自社に不利な相場の変動が起こった場合、損失の一定割合を補てんすることなどが可能です。

今回は、将来の両替を行うスポット(直物、じきもの)予約、フォワード(先物、さきもの)予約について説明します。「予約」とは、取引成立後、成立した取引レートで決済される予定の取引を指します。

目次

スポット(直物)取引(2営業日後の両替)

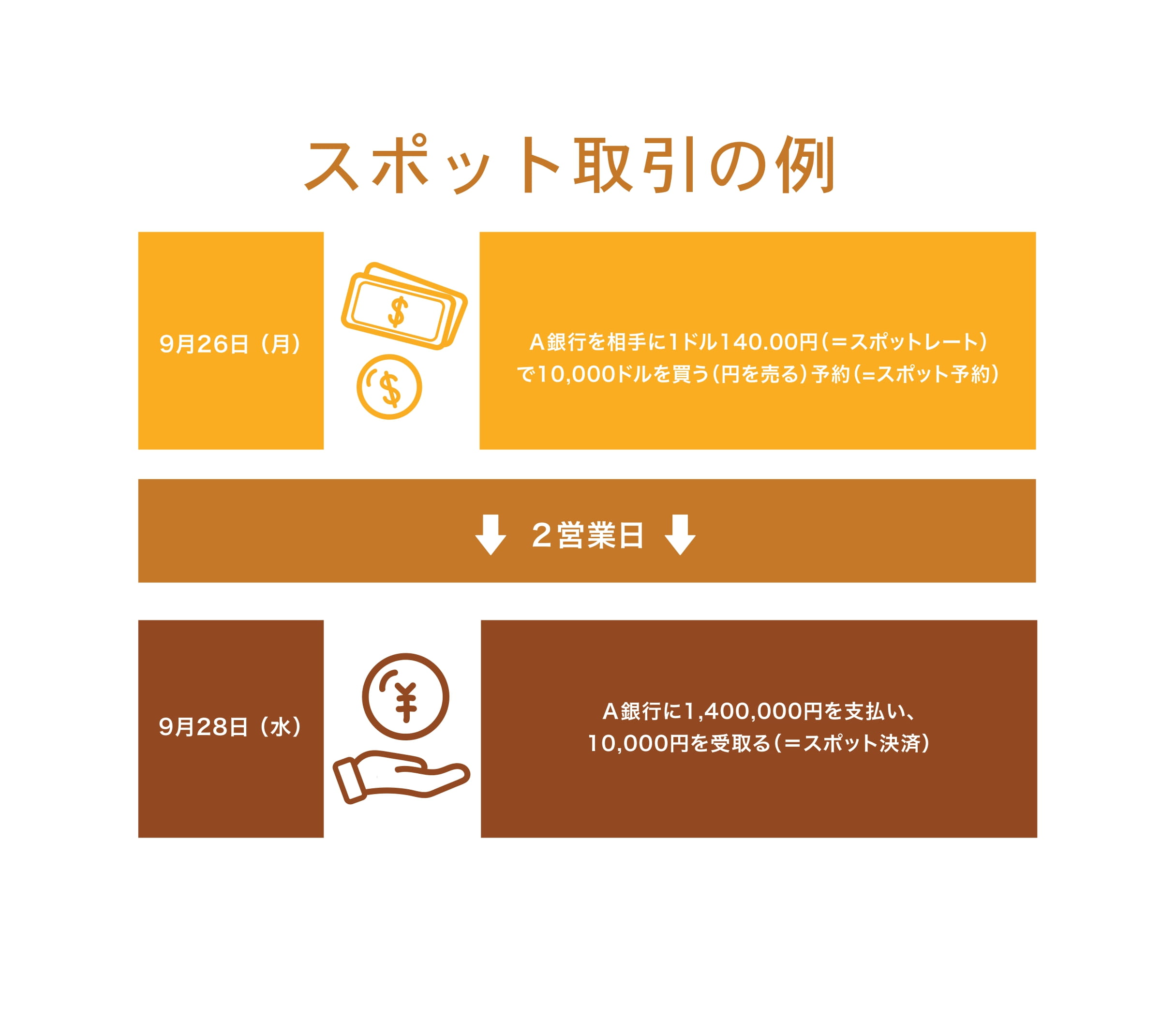

スポット取引は、翌々営業日(土日、祝祭日を除く)に決済(両替)する取引です。例えば、9月26日(月)にA銀行を相手として、1ドル140.00円のレート(=価格)で10,000ドルを買うスポット予約を行った場合、2営業日後の9月28日(水)に1,400,000円(140.00 x 10,000 =1,400,000)をA銀行に支払い、10,000ドルを受取ります。

スポット取引で、翌々営業日に決済する価格をスポットレートと呼びます。

スポット取引の例(輸入企業)

現在の外国為替取引の大部分がスポット取引で、一般に報道・ニュース・FX取引画面などで表示される取引レートは、このスポットレートです。

フォワード(先物)取引(3営業日以降の両替)

フォワード取引は、翌々営業日以降(土日、祝祭日を除く)に決済(両替)する取引です。例えば、9月28日(水)にA銀行を相手として、6ヶ月先に1ドル138.04円のレート(=価格)で10,000ドルを買うフォワード予約を行った場合、6ヶ月後の2023年3月31日(金)に1,380,400円(138.04 x 10,000 =1,380,400)をA銀行に支払い、10,000ドルを受取ります。

フォワード取引で決済する価格をフォワードレートと呼びます。フォワードレートは決済日と、決済する通貨間の金利差(ドル円の金利差)により計算されます。フォワードレートの計算は、こちら(別記事へのリンク)で説明します。

フォワード取引の例(輸入企業)

フォワードレートは、スポットレートと大きく異なることがあります。このレートの違いについて以下の項目で説明します。

フォワード取引の仕組み(スポット取引+スワップ取引)

フォワード取引は、金融機関(銀行、または証券会社)がスポット取引とスワップ取引を組合せて組成します。前出の「フォワード取引の例」で説明した6ヶ月のフォワード取引は、スポット取引と6ヶ月のスワップ取引を組合せることで実現しています。

フォワード取引の仕組み(輸入企業の場合)

このように、スポット取引にスワップ取引を組合せることで、フォワード取引(6ヶ月先の両替取引)を実現できました。スワップ取引を組合せることにより、スポットレートとフォワードレートに差が発生します。以下の項目で、フォワードレートについて説明します。

フォワードレート(スポット取引+スワップ取引)

フォワード取引は、スポット取引とスワップ取引の組合せで実現します。つまり、フォワードレート(フォワード取引のコスト)は、スポットレート(スポット取引のコスト)にスワップ取引のコストを加えたものになります。

または、6ヶ月のスワップ取引から6ヶ月のフォワードレートを計算することが出来るので、このレートでフォワード取引を行うと説明することができます。

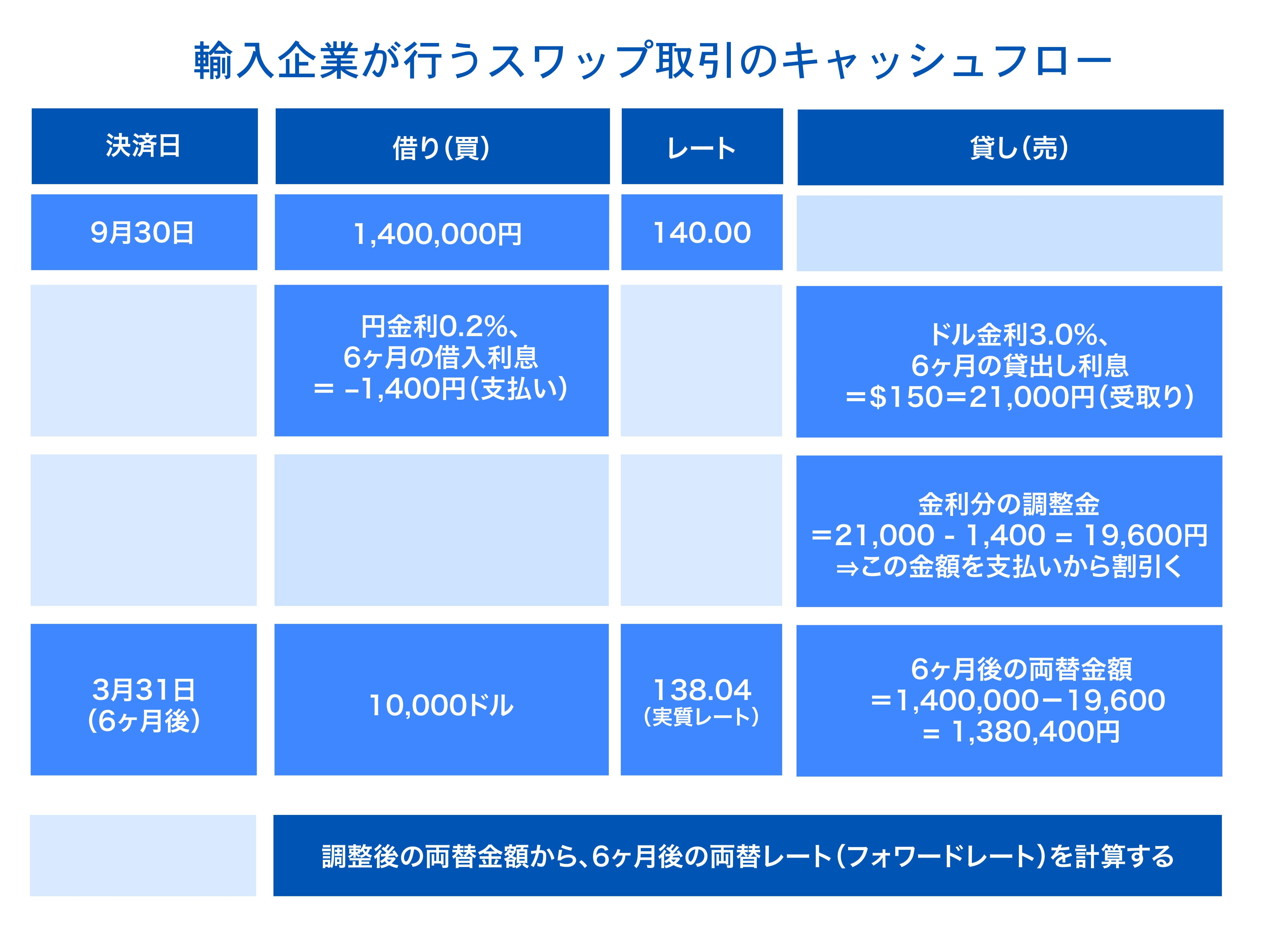

上記の輸入企業の例の、スワップ取引によるキャッシュフローを計算します。ここでは、6ヶ月のドルの貸出し金利を3.0%、円の買入れ金利を0.2%とします。

計算の結果、6ヶ月後の両替レートが138.04円であることがわかるので、これを6ヶ月のフォワードレートとすることができます。

ようこそ、トレーダムコミュニティへ!