<テクニカル分析判断> ●短・中期:下値模索が主流の「下落トレンドの本格化」を再確認の一方、調整局面も徐々に接近 9/2週は「寄付14 […]

トレーダム為替ソリューション 【AI為替リスク管理システム】

目次

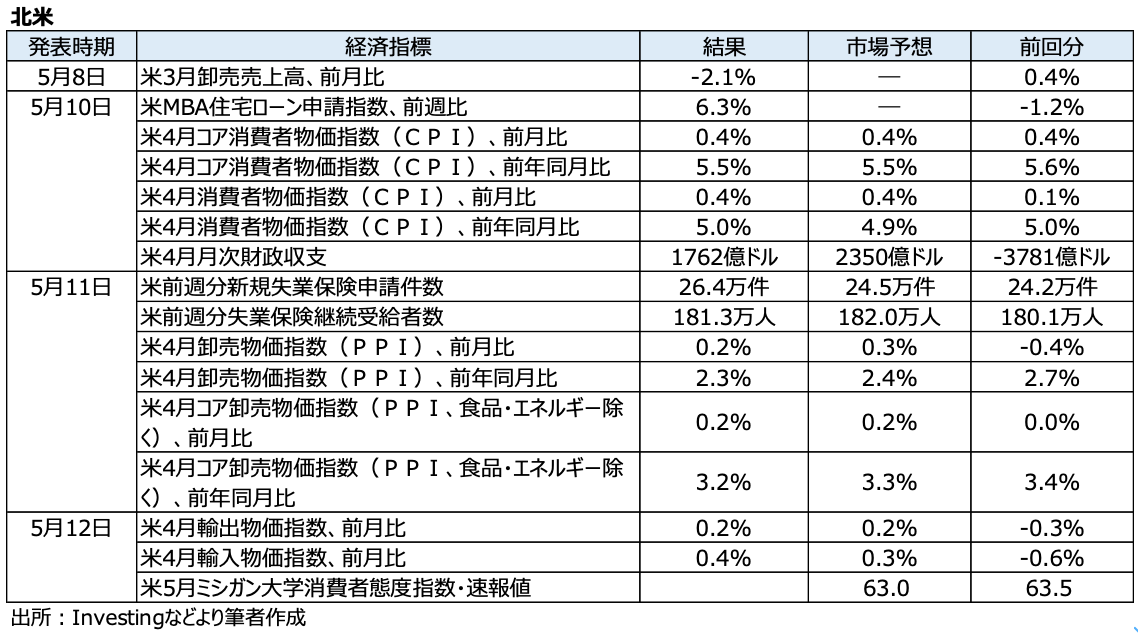

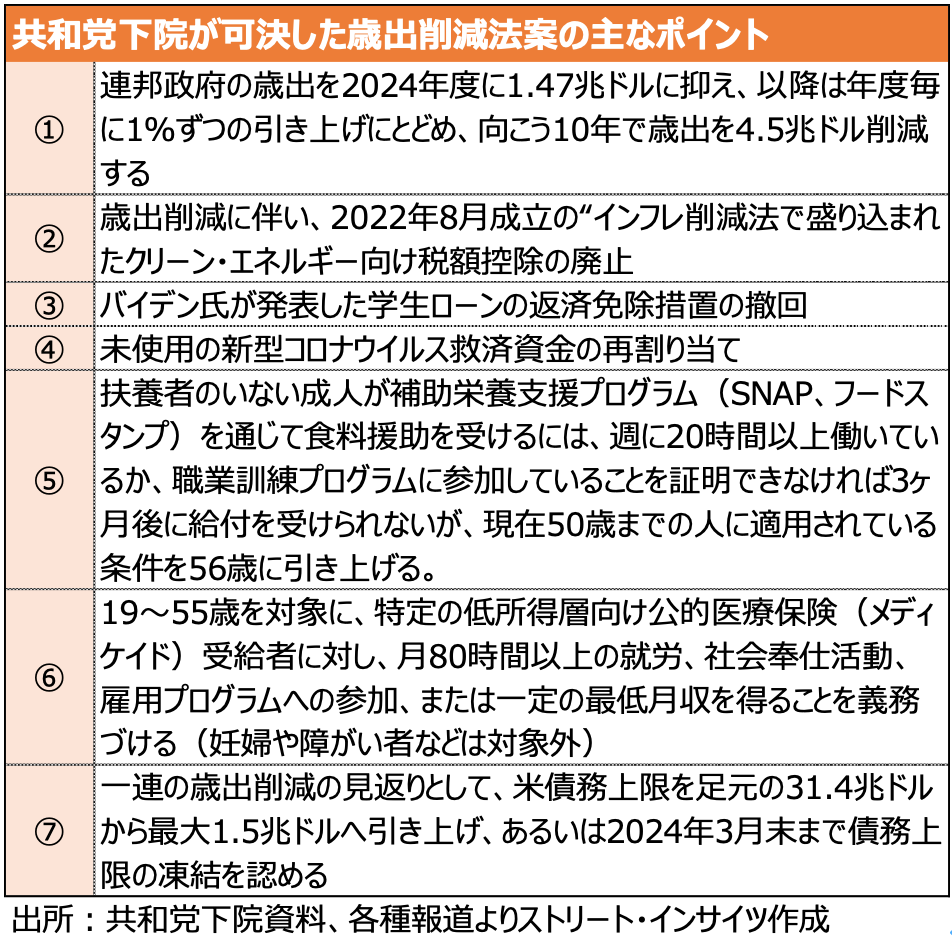

【5/8-12のドル円レンジ:133.74~135.76円】

・(過去2週間の総括)ドル円の変動幅は、5月8日週に2円2銭にとどまり、その前の週の4円27銭から半減し、足元のレンジ内での推移にとどまった。5月8~9日は小動きだったが、10日は米4月消費者物価指数(CPI)の前年同月比が4.9%と約2年ぶりに5%を割り込んだため、6月利上げ観測が払しょくされ、ドル円が緩む展開に。翌日には、地銀パックウエスト・バンコープが米証券取引委員会(SEC)に提出した書簡で預金流出が確認され、ドル円を下押しし一時133.74円へ下落。しかし、12日に米5月ミシガン大学消費者信頼感指数・速報値で5年先インフレ期待が12年ぶりの水準へ上振れした動きに反応したほか、米商業銀行の預金残高の増加を受け、135.76円まで買い戻され、135円後半で週を終えた。

・5月8日は、米連邦準備制度理事会(FRB)が銀行融資担当者調査を発表、融資基準の厳格化を確認した、一部で懸念されたほど引き締められず。翌9日にNY連銀のウィリアムズ総裁が「必要なら利上げの実施」と発言したこともあって、ドル円は米4月CPIを控え134円後半~135円前半を中心に推移した。

・5月10日は、米4月CPIの前年同月比が市場予想を下回り12年ぶりの低水準だったため、一時134.11円まで下落した。

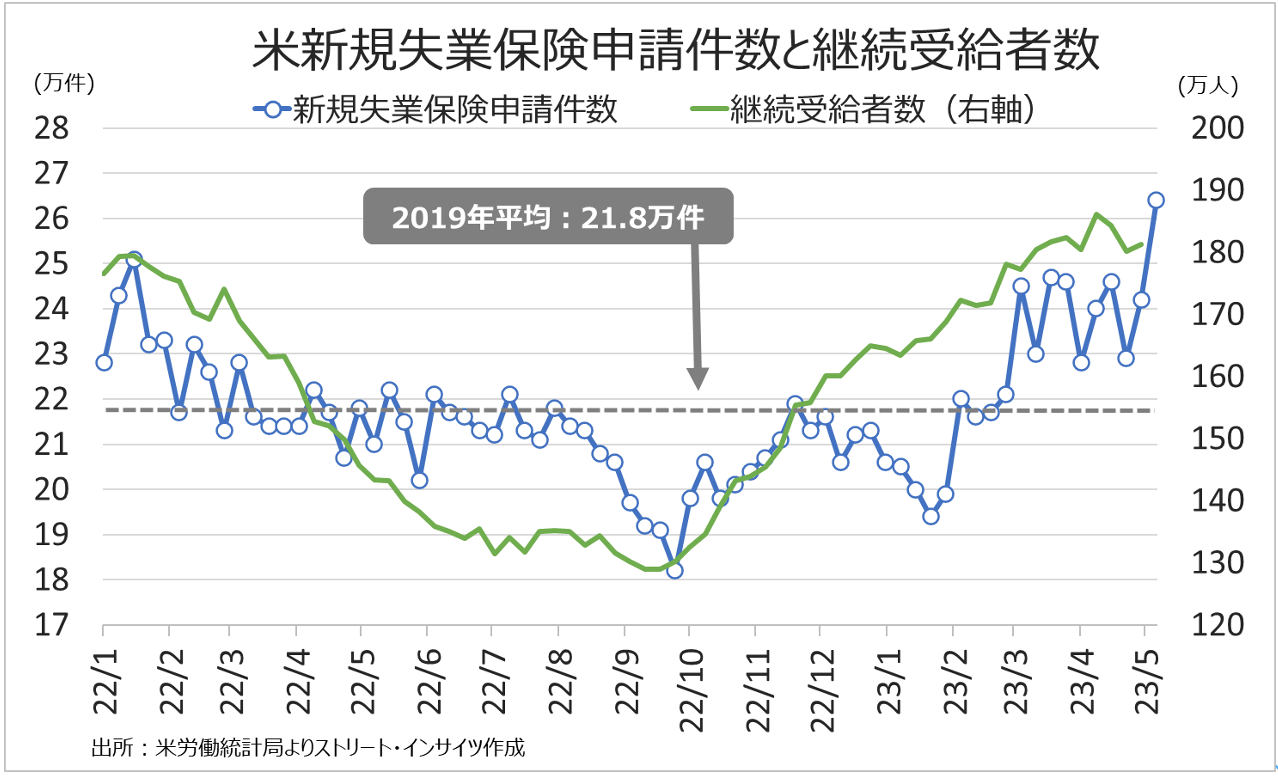

・5月11日には、パックウエスト・バンコープがSECに提出した資料にて預金残高が前週比9.5%減少(15億ドル)したことが判明。さらに、FRBからの借り入れ拡大に向け51億ドルの融資債権を追加担保に差し入れ、当面の流動性資金を150億ドルに増加させたとも発表。さらに、米新規失業保険申請件数は2021年10月以来の水準へ急増したほか、ホワイトハウスがバイデン大統領と共和党のマッカーシー下院議長など共和党指導部との協議を12日予定だったところ、来週に延期すると表明した。一連のニュースを受け米地銀の破綻連鎖や米債務上限引き上げ難航、さらに米景気後退への懸念が強まり、ドル円は一時133.74円まで下落した。

チャート:米新規失業保険申請件数、2021年10月以来の水準へ増加

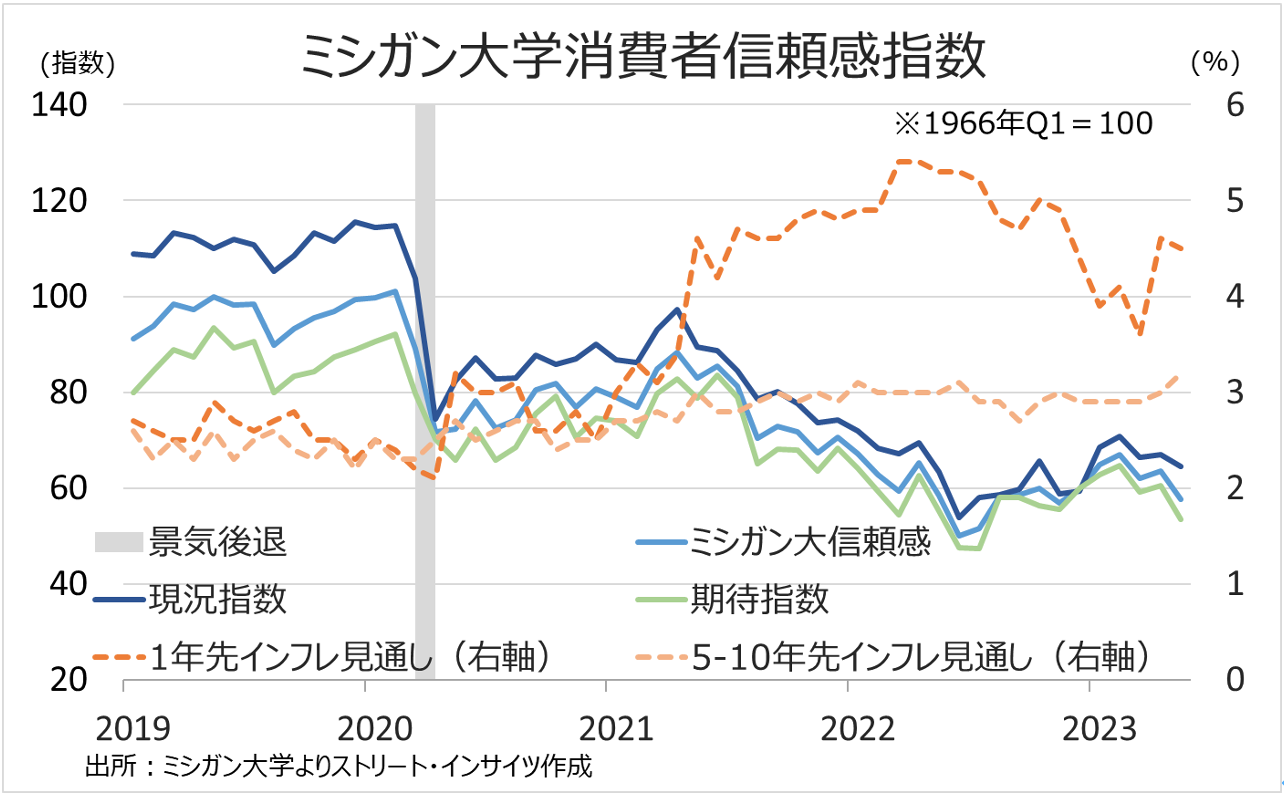

・5月12日には一転してドル買い戻しの展開。米5月ミシガン大学消費者信頼感指数・速報値が低下した半面、5年先インフレ期待が3.2%と12年ぶりの水準へ急伸したため、金利先高観からドル買いを促した。米債務上限引き上げ交渉が難航するなか、安全資産としてのドル買い需要も入ったもよう。さらに、NY引け直前に発表されたFRBのデータによれば、米商業銀行の預金残高が増加に転じたことも、ドル買いを支え、一時135.76円まで上昇した。

チャート:米5月ミシガン大学消費者信頼感指数・速報値、5年先インフレ期待が上昇

チャート:ドル円の日足チャート(白い枠が過去2週間のレンジ、白い線は3月8日の高値ライン、右軸は米10年債利回りで緑線)

・5月8~12日は、米国から米債務上限問題に絡む発言がみられたが、協議自体は進展せず。Feⅾ高官からは、NY連銀総裁が据え置き転換と利上げ継続双方を視野に入れた発言を行った半面、ジェファーソンFRB理事(5月12日、バイデン大統領からFRB副議長に指名された)やシカゴ連銀総裁などは信用動向を注視する姿勢を打ち出すなど、据え置き転換を支持するような見解を表明。欧州中央銀行(ECB)の高官は、ラガルド総裁を始め利上げ継続の見方が優勢だった。日本は、植田総裁の発言を確認したが、G7財務相・中央銀行総裁会議で協議された内容が主だった。

〇米国の経済指標⇒米4月CPIや卸売物価指数(PPI)は、インフレ鈍化を示唆した。しかし、米5月ミシガン大学消費者信頼感指数・速報値での5年先インフレ期待が12年ぶりの高水準となり、インフレ懸念が再燃した。米新規失業保険申請件数は2021年10月以来の水準へ急増、労働市場の鈍化を確認した。

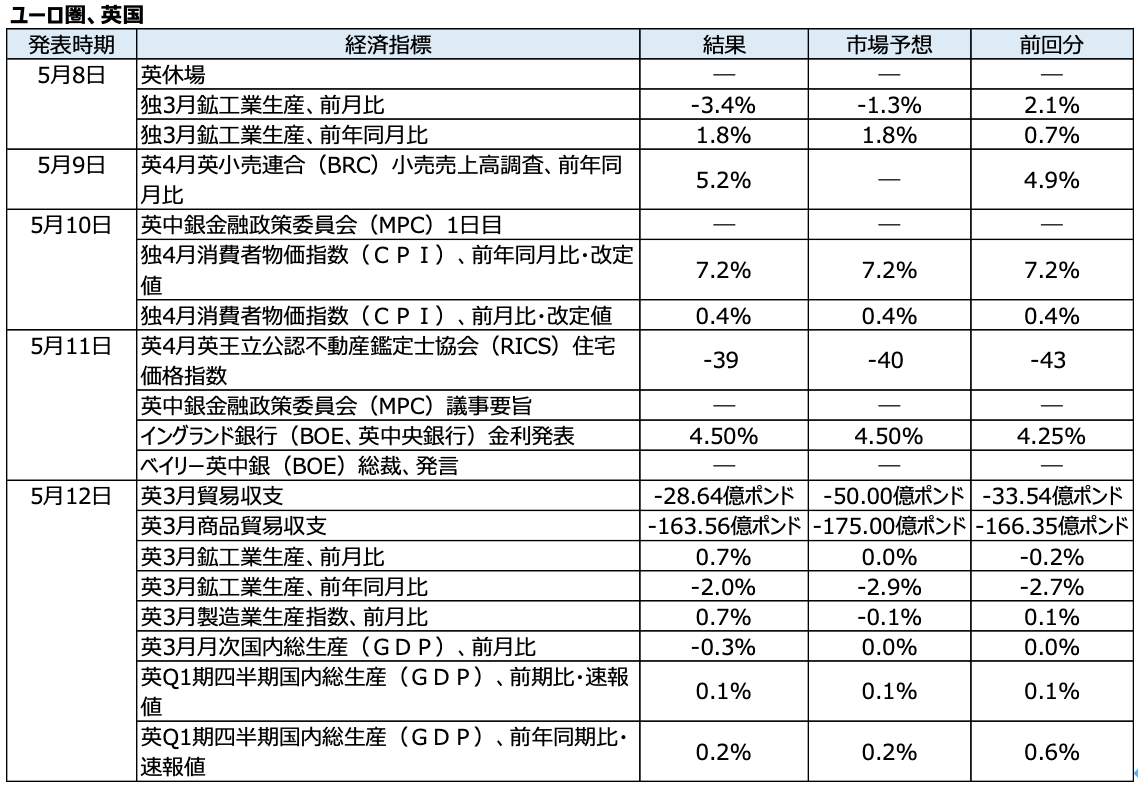

〇欧州の経済指標⇒ユーロ圏と独3月鉱工業生産の前月比が予想以上に悪化した半面、独4月CPIは市場予想通りで加速を回避した。イングランド銀行(BOE)は、0.25%の利上げを実施。今後の利上げ余地も残した。また、BOEは成長予想と共に、インフレ見通しを引き上げた。

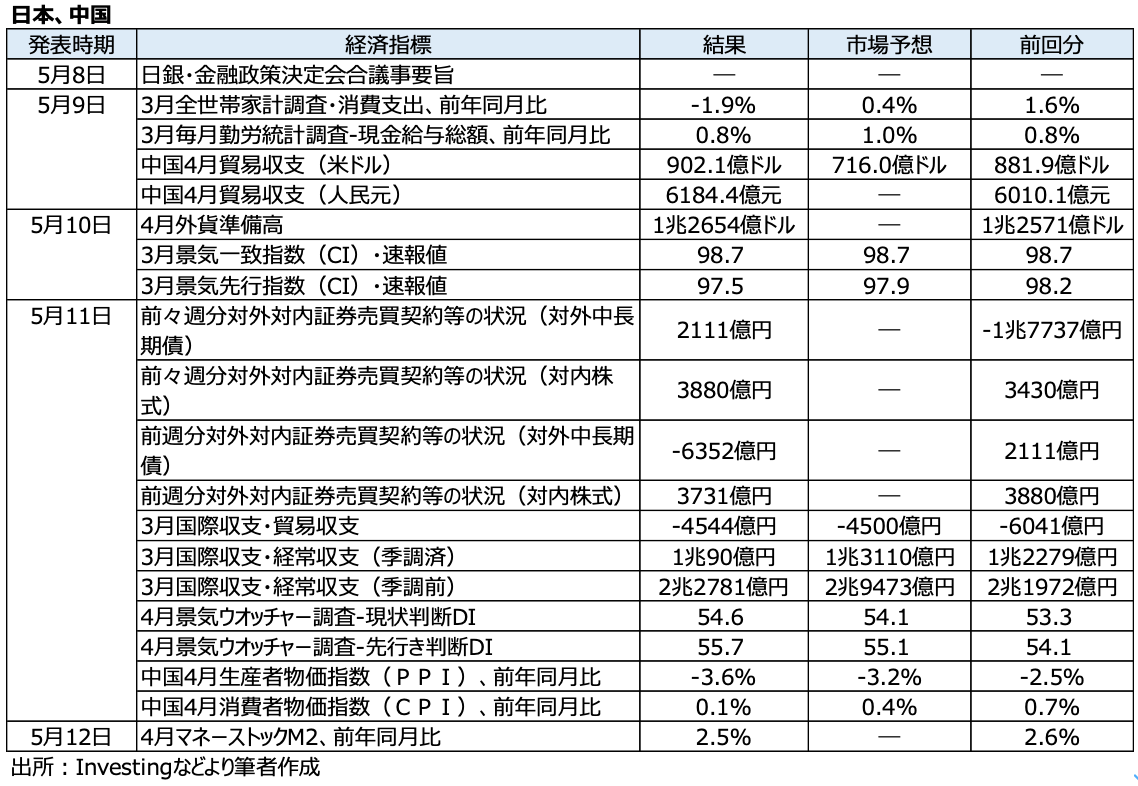

〇日本と中国の経済指標⇒本邦経常収支は市場予想以下にとどまる黒字幅となり、2022年度ベースでは黒字額が前年度比で54.2%減少するなど、日本の稼ぐ力の減退を確認した。中国4月貿易収支は、輸入が7.9%減だったほか、中国4月CPIが前年同月比0.1%上昇で約2年ぶりの低い伸びになるなど、同国内の需要の回復の弱さを示した。

〇オセアニアの経済指標⇒豪の住宅指標と企業景況感指数は、そろって前月から弱含んだ。

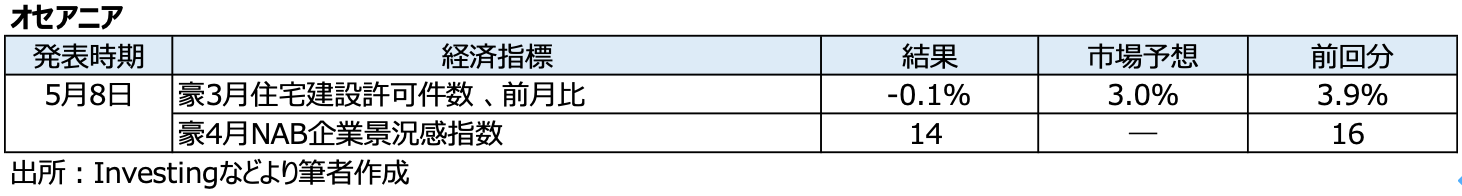

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

【5月15日~5月19日週の為替予想レンジ:133.70~137.70円】

ドル円は引き続き、米債務上限問題を軸に上下に揺れそうだ。ホワイトハウスは5月14日、バイデン大統領と岸田首相の日米首脳会談を5月18日と発表し、5月19~21日開催の主要7カ国首脳会議(G7サミット)に出席する方針が固まった。5月16日に予定するバイデン氏率いる民主党指導部とマッカーシー下院議長やマコーネル上院院内総務など共和党指導部と会談する予定だが、そこで大筋での妥結に至る期待が高まる。仮に進展がみられるならば、ドル円は直近高値137.77円が視野に入りそうだ。

イエレン財務長官によれば、6月1日には特別会計措置よる資金繰りが尽きる見通しだ。CNNが米議会関係者の話を基に報じたところ、米上下院は米債務上限引き上げに関する法案につき、今週末までに妥協案をめぐり大枠を固めなければ間に合いそうもない。従って、米債務上限問題は一旦の峠を今週迎えることとなる。

バイデン政権にとって、米国債のデフォルト(債務不履行)を回避する手段は主に以下の5つだ。

以上の5つのうち、②と③の可能性は極めて低く、④は長引く法定闘争で金融市場に混乱が生じると想定され、⑤も米国の信認が問われる問題もあって、やはり①のシナリオが最も現実的と言える。実際、米政権と米上下院はこれまで78回にわたり、交渉を経て米債務上限を引き上げてきた。

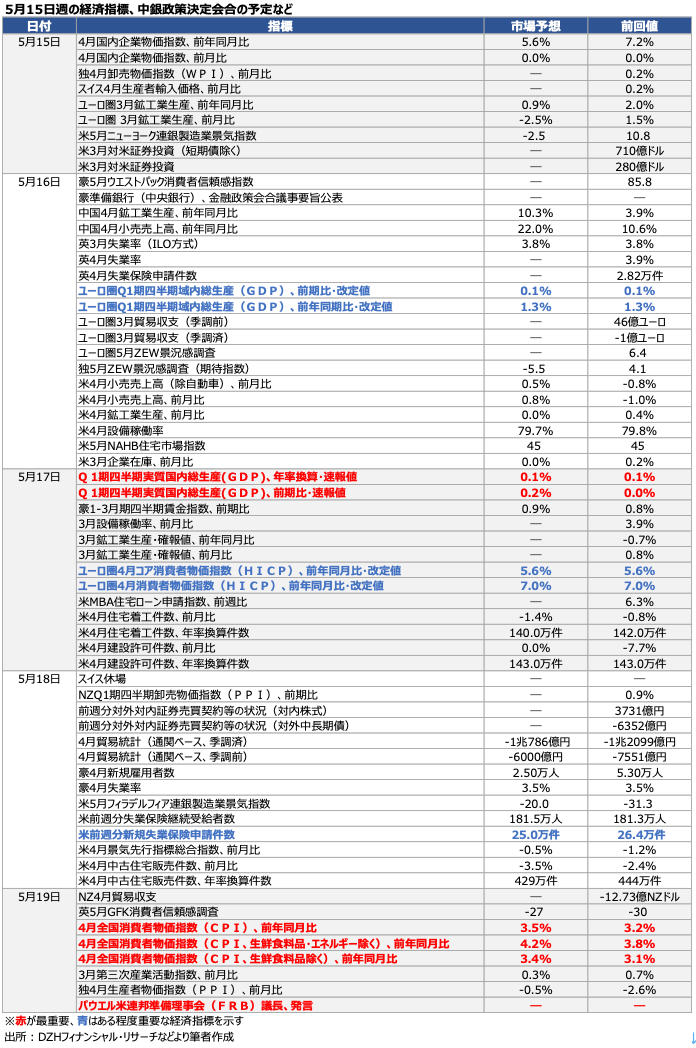

足元、バイデン政権と共和党陣営との交渉は膠着状態にあるが、米下院が4月26日に217対215の僅差で可決した米債務上限引き上げに関する歳出削減法案の柱は、民主党の支持基盤である若者や気候変動問題を重視するリベラル寄り、プログレッシブの反発を受けること必至。2024年の米大統領選を控え、バイデン政権にとっては、受け入れがたい内容となっている。共和党案の主なポイントは、以下の通り。

バイデン政権はこのうち、④しか協議する構えを示していない。しかし、バイデン陣営も共和党陣営も、2024年の米大統領選を控え、米国史上初のデフォルトをもたらした戦犯となることを回避すべく、歩み寄りを余儀なくされよう。仮に進展がみられるようならば、ドル円は上値を広げそうだ。逆に膠着が続くようならば、リスク・オフの流れに転じ再び134円割れが意識される。また、米金融不安も払しょくされておらず、悪材料が飛び出せばドル円の上値を抑えうる。

経済指標は、今週は16日に米4月小売売上高、同鉱工業生産を予定するほか、米住宅関連の指標が集中する。日本は17日に1~3月期実質GDP成長率・速報値、18日に4月貿易統計、19日に4月全国消費者物価指数(CPI)、パウエルFRB議長の発言も予定する。これらに一喜一憂しつつも、基本的には上値をにらみながらのレンジ相場継続と見込む。

テクニカル的には、20日移動平均線が中期線を超えていくなど上値目線であるほか、ボリンジャー・バンドも日足で中心線が上向きで、RSIも54.5と割高感が出る70を下回るなど上昇サインが優勢だ。ただし、ボリンジャー・バンドの週足の中心線が下向きで、且つバンドも収れんしており、Wトップも意識されるなかで、余程の好材料が飛び出さない限り、急伸は想定しづらい。ドル円の上値は5月2日の高値が近い137.70円、下値は5月11日の安値付近であり、50日移動平均線のサポートがある133.70円を見込む。

チャート:ドル円の3月以降の日足、ボリンジャー・バンドの±2σは紫の枠、20日移動平均線は黄色線、50日移動平均線は赤い線、下のチャートはRSI

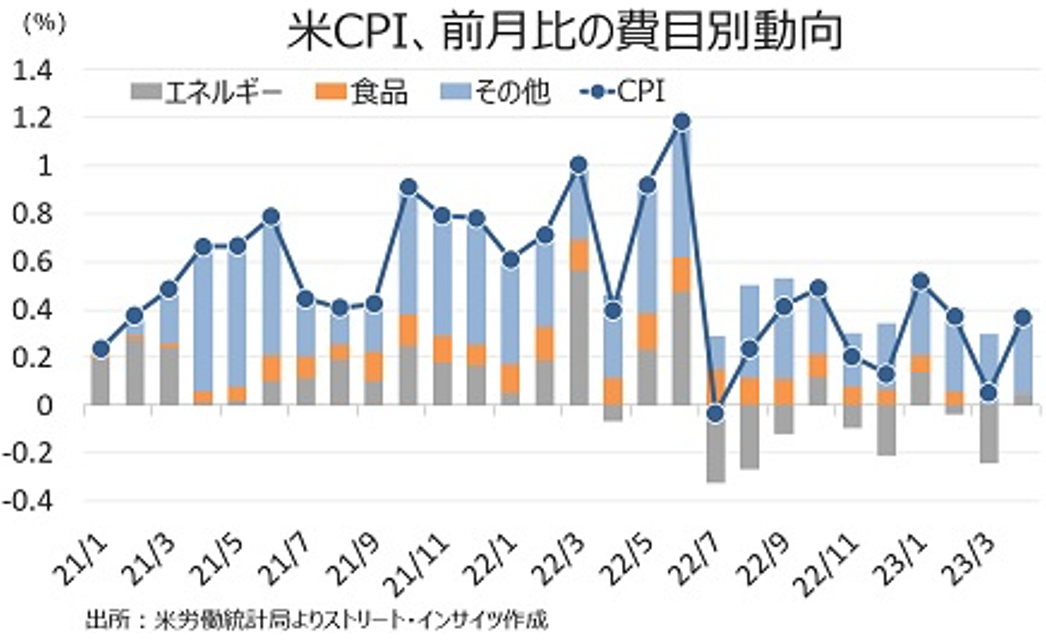

米4月消費者物価指数(CPI)は前月比0.4%上昇し、市場予想と一致した。前月の0.1%を超え、9カ月連続で上昇となった。ガソリンが3カ月連続で上昇し伸びを主導したほか、引き続き住宅関連が上昇に寄与。一方で、食品や航空運賃は低下した。

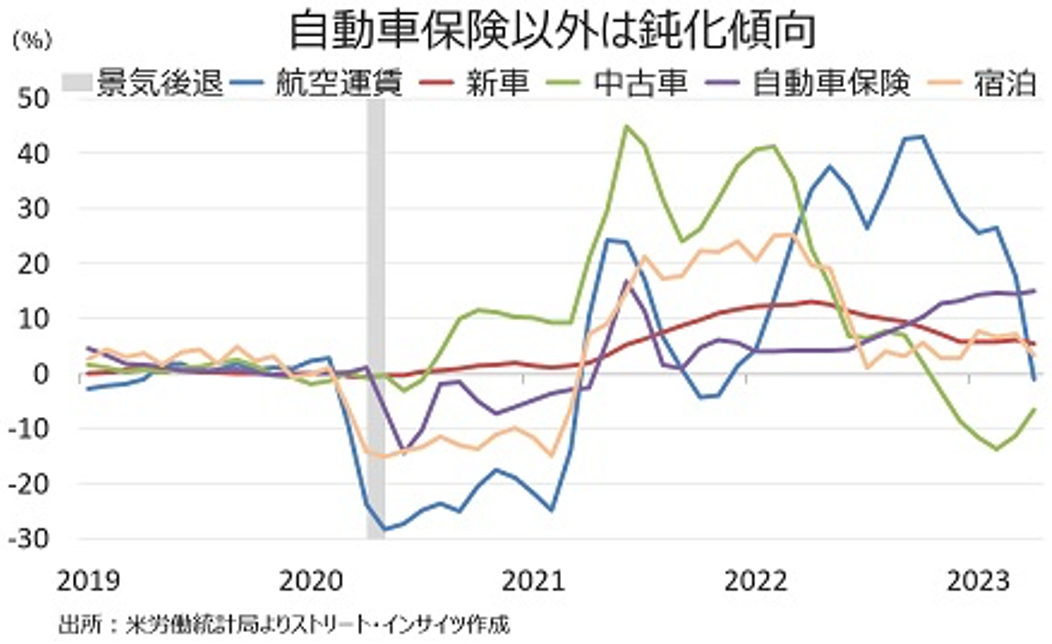

CPIコアは前月比0.4%上昇し、市場予想と前月と一致した。2020年6月以降続く上昇トレンドを保つ。エネルギーと食品以外でもインフレが高止まりしている様子を示したが、航空運賃や宿泊、新車などが伸びを抑え、中古車や自動車保険の加速を打ち消した。なお、21年6月は同0.9%と1982年6月以来の伸びへ加速していた。

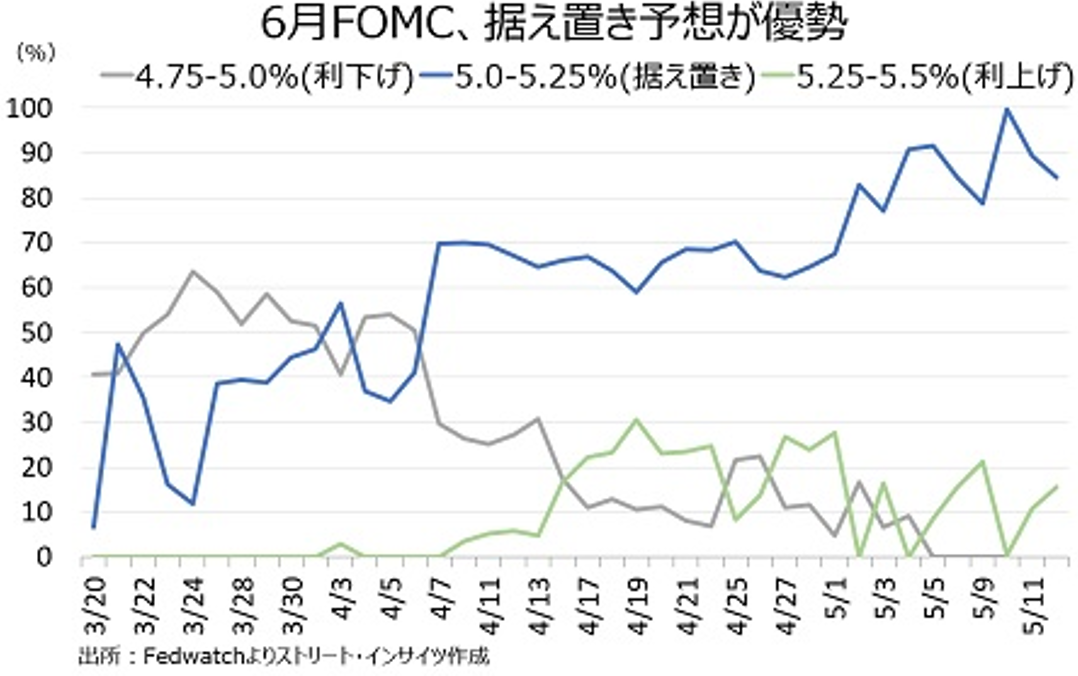

FF先物市場は、米4月CPIがほぼ市場予想通りだったほか、CPIの前年同月比が5%割れとなったほか、米4月PPIの減速、さらに米新規失業保険申請件数の増加もあって、据え置きの織り込み度が優勢。米5月ミシガン大学消費者信頼感指数・速報値で5年先インフレ期待が12年ぶりの高水準となったものの、引き続き年内3回の利下げの見方に傾く。

チャート:5月FOMCの利上げ織り込み度、やはり0.25%利上げか

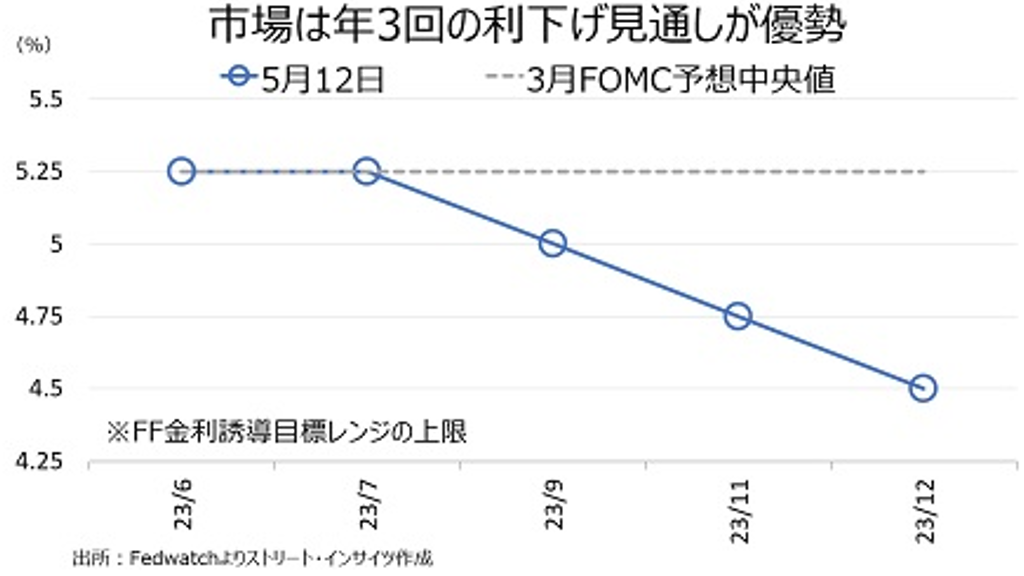

6月13~14日開催の米連邦公開市場委員会(FOMC)を含め7月FOMCまでの据え置きを経て、9月の利下げ転換、11月と12月を含め年内3回(0.75%)の利下げの見方に傾く。

チャート:引き続き、年内3回の利下げを織り込む

CPIの内訳を前月比でみると、原油価格がOPECプラスのサプライズ追加減産を受けて4月に85ドル台を回復した影響で、エネルギー(全体の6.9%を占める、従来は7.3%)が0.6%上昇し、3カ月ぶりにプラスに転じた。ガソリンは3.0%上昇し、4カ月ぶりにプラス反転。エネルギー・サービス(公益)は前月の2.3%低下に続き、1.7%低下し3カ月連続でマイナスだった。天然ガス価格の低迷からガスが4.9%低下と3カ月連続で弱かったほか、電力も0.7%と2カ月連続で低下した。

食品(全体の13.5%を占める、従来は13.4%)は2カ月連続で前月比横ばいだった(詳細は後述)。なお、コロナ禍で経済活動が停止した20年4月は1.4%上昇していた。

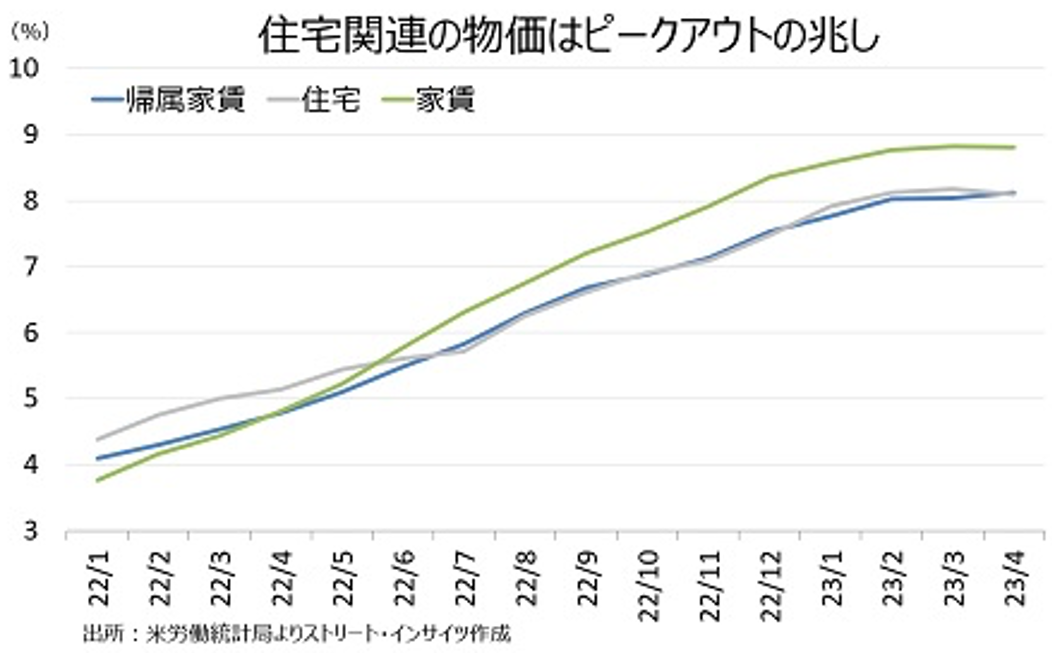

CPIコアは市場予想通り前月比0.4%上昇、市場予想と前月と一致した。これまでに続き、主に住宅関連が指数を支えた。

チャート:CPIの費目別寄与、前月比は引き続きガソリンなどエネルギーが押し下げたものの食品とその他が上昇を主導

食品とエネルギー以外を前月比でみると、これまで上昇してきた航空運賃と宿泊がそろってマイナスに転落した。新車も、2021年4月以来のマイナスに転じたほか、医療サービスも弱い。一方で、自動車保険と中古車は再加速。中古車は10カ月ぶりにプラスに転じた。コアCPIを押し上げてきた住宅関連は高止まりも、住宅が前月以下の伸びにとどまったほか帰属家賃が前月と同じ伸びにとどまるなど、家賃が再加速しつつ徐々にピークアウトの兆しがみえてきた。家賃は新規契約分でマイナスが続くなか、通常1~2年契約という事情もあってサンプルに足元の動向は反映されづらかったが、当初の予想通り今年の春以降に減速を確認しそうだ。弱含みが顕著な中古車は、9カ月連続で低下した。エネルギー関連と食品・飲料以外で主要な項目の前月比は、以下の通り。

エネルギー関連と食品・飲料以外で主要な項目の前月比は、以下の通り。

(上昇費目)

・中古車 4.4%上昇し10ヵ月ぶりにプラス反転、前月は2.8%の低下

・自動車保険 1.4%上昇し16カ月連続で上昇、前月は1.2%上昇

・家賃 0.6%上昇しプラス圏を維持、前月は0.5%上昇

・娯楽 0.5%上昇し16カ月連続でプラス、前月は0.1%の上昇

・帰属家賃 0.5%上昇しプラス圏を維持、前月は0.5%上昇

・自動車メンテナンス/修繕 0.5%上昇し12カ月連続で上昇、前月は0.3%

・住宅 0.4%上昇しプラス圏を維持、前月は0.6%上昇

・服飾 0.3%上昇し6カ月連続で上昇、前月は0.3%上昇

・教育サービス 0.1%上昇しプラスのトレンドを維持、前月は0.3%の上昇

(横ばい、低下項目)

・宿泊 3.0%低下し5カ月ぶりにマイナス、前月は2.7%上昇

・航空運賃 2.6%低下し3カ月ぶりにマイナス、前月は4.0%上昇

・新車 0.2%低下し24カ月ぶりにマイナス、前月は0.4%上昇

・医療サービス 0.1%低下し4カ月連続でマイナス、前月は0.5%の低下

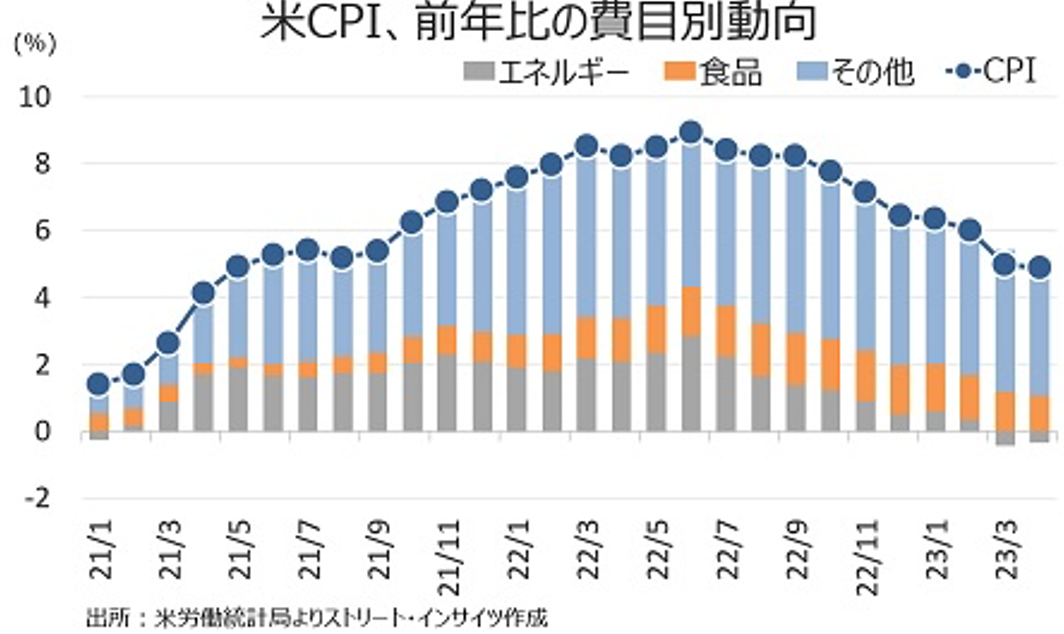

CPIは前年同月比4.9%と、市場予想と前月の5.0%を下回り2021年5月以来の5%割れを迎えた。CPIコアは同5.6%と市場予想と前月と一致し、2021年12月以来の低水準を維持した。

チャート:CPIの前年比、費目別の寄与は住宅を軸にその他が大きい

――経済正常化により著しい上昇を遂げた費目の前年同月比を振り返ると、まだら模様でした。航空運賃が前月の17.7%上昇から一気にマイナス0.9%へ急降下し、17カ月ぶりの下落となり、新車(前月:6.1%→5.4%)、経済正常化の恩恵を受けた宿泊(前月:7.3%→3.3%)は前月以下に。しかし、自動車保険(前月:14.5%→14.5%)は加速し、中古車(前月:11.2%下落→6.6%下落)は6.6%の下落と6カ月連続でマイナスだったなかで最も小幅にとどまりました。

チャート:経済活動の再開で上振れが目立った費目、新車と中古車は鈍化も他は高止まり

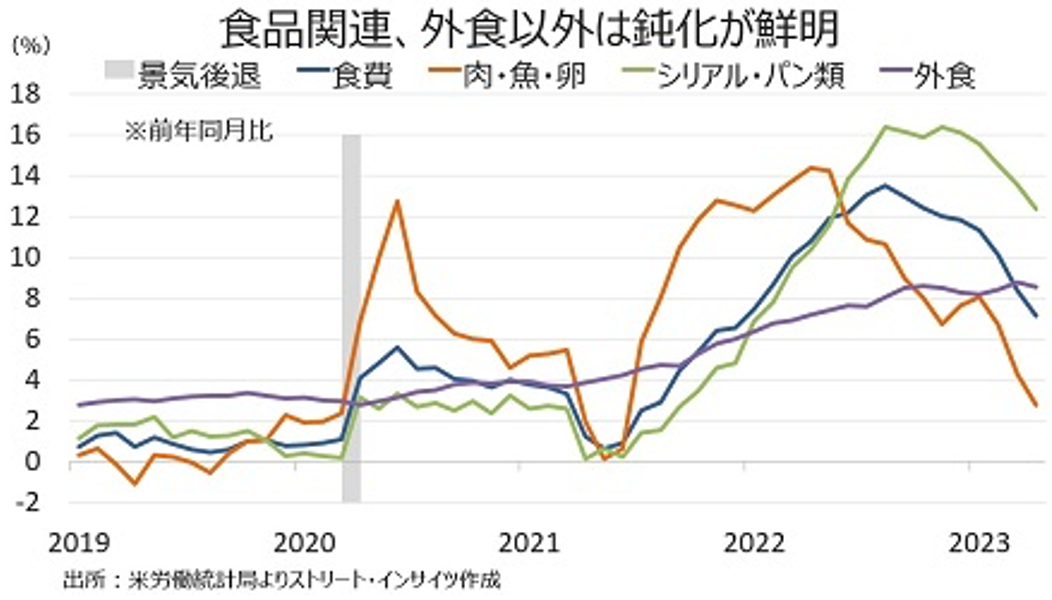

CPIの13.5%を占める食品の前年同月比は、鳥インフルエンザによって急騰した卵が元の価格に戻るなかで、肉類・魚・卵(前月:4.3%→2.8%)を始め、シリアル・パン類(前月:13.6%→12.4%)や食費(前月:8.3%→7.1%)などがそろって鈍化しました。ただし、外食は賃金上昇圧力が高止まりするなか、前月の8.8%→8.6%と小幅鈍化にとどまっています。

チャート:外食以外、鈍化が鮮明に

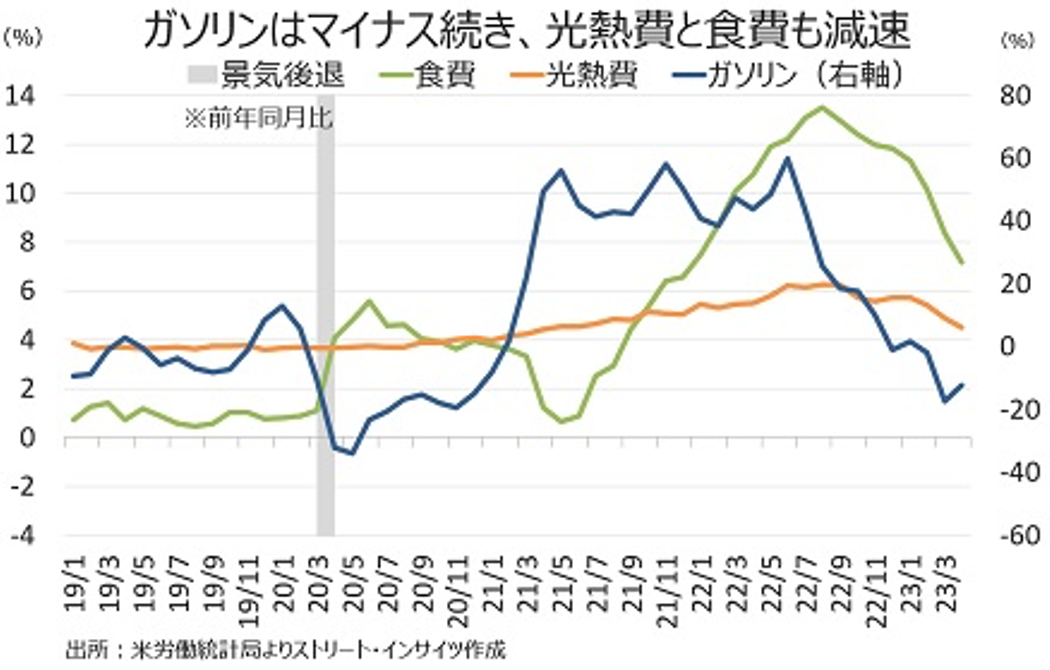

6.9%を占めるエネルギーは前年同月比で4.9%下落し、2021年1月以降のマイナスに反転した前月に続きマイナス圏を保ちました。ガソリンは同12.2%下落し、前月の17.4%低下から下げ幅を縮めながら、過去5カ月間で4回目のマイナス。公益(電力・ガス)も同5.9%の上昇ながら、前月の9.2%を下回り2021年4月以来の水準へ鈍化しました。

チャート:ガソリンと光熱費、食費とそろって減速

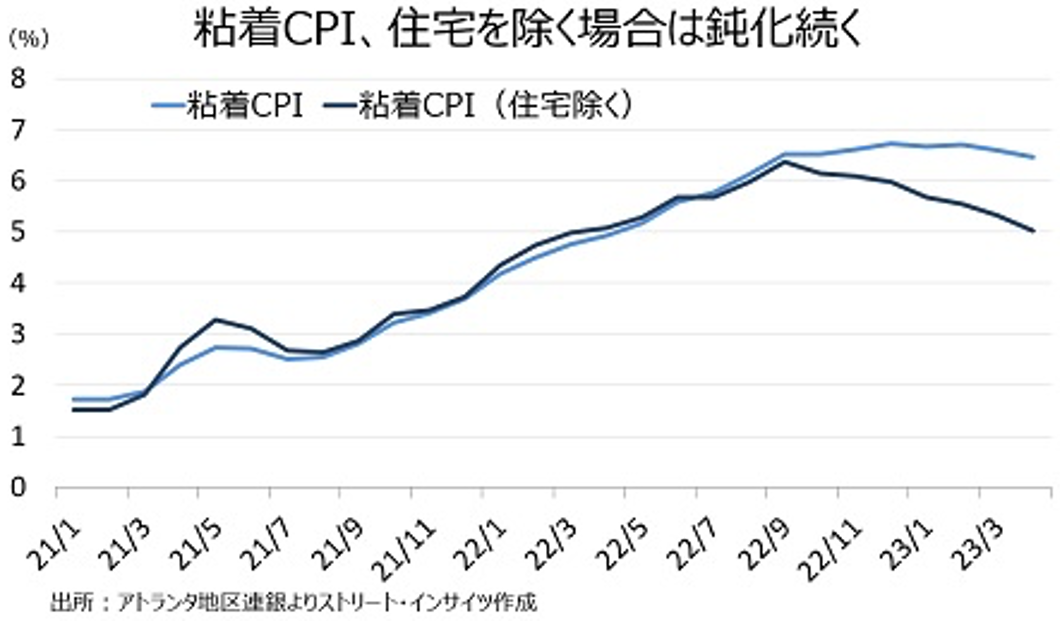

アトランタ連銀が発表する粘着CPI(帰属家賃や外食、医療サービスなど、変動の鈍い品目に絞って算出したCPI)は前年同月比6.5%の上昇と、前月の6.6%を下回り5カ月ぶりの水準へ戻しました。しかし、住宅関連が押し上げており、住宅を除けば5.0%と前月の5.3%を下回り、2022年3月以来の低い伸びです。パウエルFRB議長を始めFedは住宅を除くコアサービスに注目するなか、住宅以外はゆるやかなペースながら落ち着きつつあります。足元で高止まりする家賃ですが、ここが鈍化してくれば、粘着CPIも続くことでしょう。

チャート:粘着CPI、住宅を除けば鈍化

チャート:住宅関連のCPIは高止まりも、漸く頭打ちの兆し

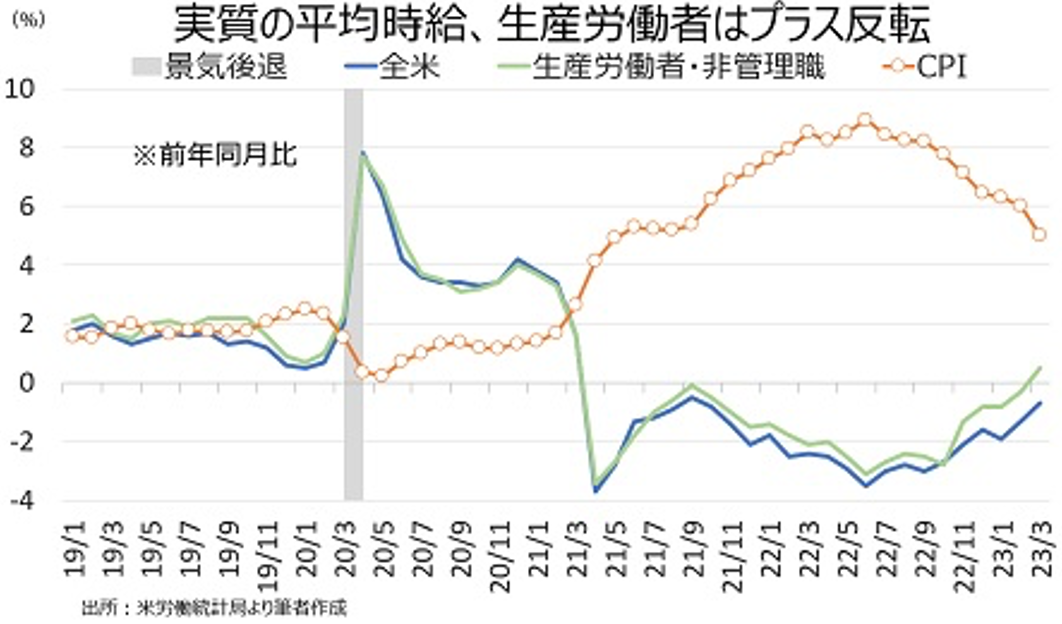

物価が高止まりするなか、実質賃金の伸びを押し下げ続けました。4月の実質平均時給は前年同月比0.5%下落、2021年9月のマイナス幅に並んだ格好です。ただし、生産労働者・非管理職は0.3%上昇し、こちらは2021年3月以来のプラスに転じた前月に続き伸びを狭めつつ上昇しました。

チャート:実質賃金の下落を続けたものの、下げ幅は縮小

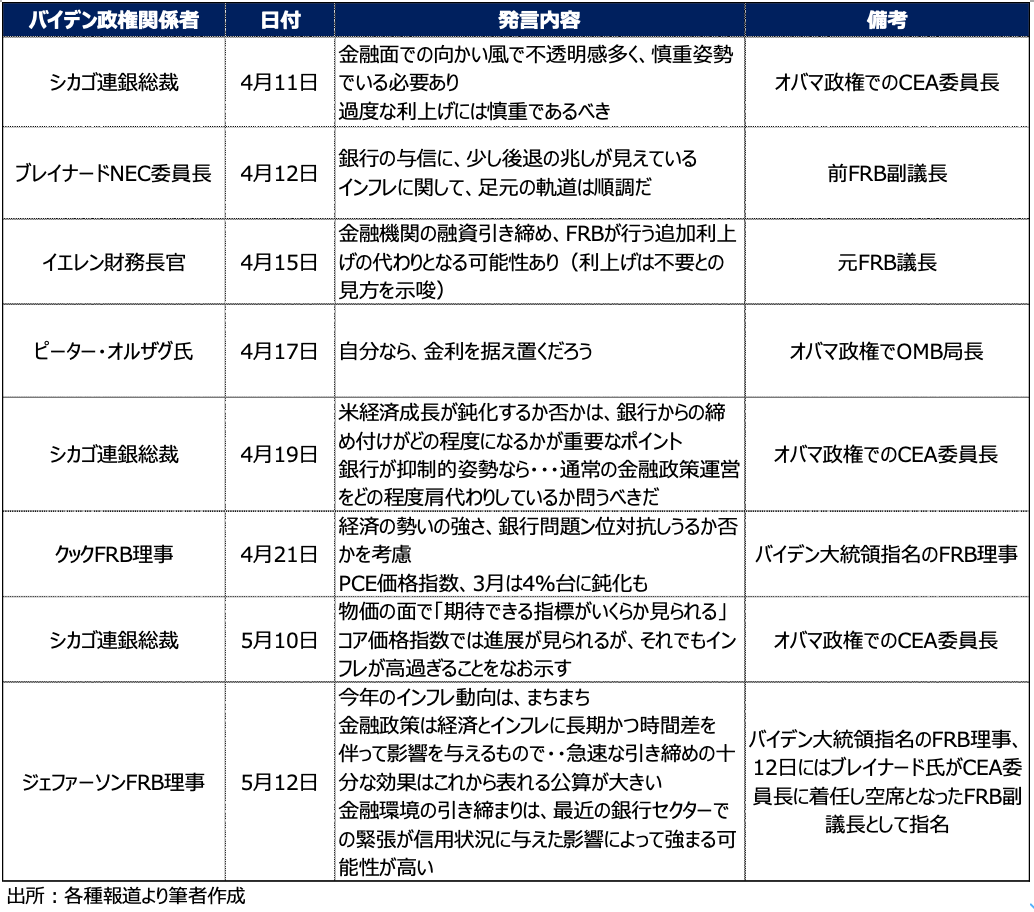

以上の結果を踏まえると、米CPIはゆるやかながら鈍化トレンドに向かいつつあるようにみえます。FOMC参加者のなかで、明確に信用動向に注意を払うシカゴ連銀のグールズビー総裁は、この結果に安堵していることでしょう。なお、バイデン大統領に近い人物は4月、インフレ最優先の姿勢から信用動向を重視する姿勢にシフトしています。

チャート:バイデン政権関係者あるいは政権に近い関係者、4~5月の主な発言内容

このトーンが続くのか、米5月ミシガン大学消費者信頼感指数・速報値の5年先インフレ期待が12年ぶりの水準へ上振れしたなかで、今後飛び出す要人発言が待たれます。

ようこそ、トレーダムコミュニティへ!