目次先週の乱高下を振り返る…4/29の介入…5/1の介入なぜ通例を無視した時間帯で介入が行われたか?巨大化した為替市場中銀の介入が負けること […]

トレーダム為替ソリューション 【AI為替リスク管理システム】

【22/12/26-23/1/6のドル円レンジ:129.50~134.77円】

・ドル円は22年12月29~30日にかけ下落、年明け早々の1月3日には一時129.50円と、約7カ月ぶりの水準までドル安・円高が進行。

・その後、米12月雇用統計の発表前、同指標の前哨戦となる米12月ADP全国雇用者数や米11月求人件数、米新規失業保険申請件数がそろって力強い結果となり、ドル円は戻りを試す展開。

・米12月雇用統計発表直前には、複数の関係者の引用を基にブルームバーグが「日銀はイールド・カーブ・コントロール(YCC)の再修正急がず、12月決定の影響と効果見極め」と報道したため、一時134.77円と日銀が長期金利の許容変動幅を拡大した22年12月20日以来の水準を回復。なお、このニュースを配信したブルームバーグの藤岡徹記者は、かつて日銀関連のスクープを連発していた同社の日高正裕記者と連名で記事を配信していた事情から、信憑性が高いと判断されたもよう。

・しかし、134円半ば付近は22年12月29日の下落局面での高値にあたるほか、200日移動平均線が134.70円付近にあり、上昇にブレーキ。

・さらに米12月雇用統計で、労働参加率の改善を受けて平均時給の伸びが市場予想以下となり、賃上げ圧力の後退を確認。米連邦準備制度理事会(FRB、Fed)の利上げ幅は今後縮小するとの見方を招き、ドル円は一転して下落し一時132円前後まで押し返された。

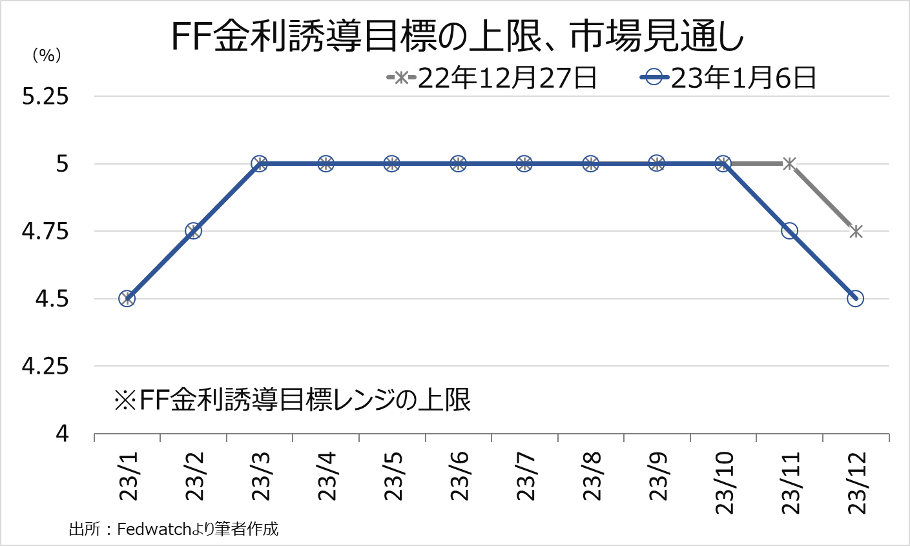

・米12月雇用統計の結果を受け、FF先物市場では引き続きターミナル・レート(利上げの最終地点)は4.75~5.0%と、22年12月FOMCでの予想中央値5.0~5.25%以下が織り込まれる状況。一方で、利下げ転換時期は再び23年11月へ前倒しされ、同年12月にも追加利下げが想定され、Fedが緩和に転じるとの見方が比較的優勢だ。

〇FF先物市場、1月6日時点でのターミナル・レートは4.75~5.0%、昨年末にかけ利下げ転換見通しは23年12月となったが、米12月雇用統計後は再び23年に11月と12月の2回の利下げを織り込む。

〇ドル円の日足チャート、ドル円は戻りを試すも、22年12月29日の高値134円半ばと200日移動平均線(グレー線)がある134.70円付近で上値重い

ようこそ、トレーダムコミュニティへ!