目次 [非表示]

Executive Summary

- ドル円の変動幅は6月12日週に2円90銭となり、その前の1円69銭から拡大した。米連邦公開市場委員会(FOMC)や欧州中央銀行(ECB)が利上げ姿勢を鮮明とした半面、日銀は大規模緩和策を維持した結果、ドル買い・円売りが加速し、週ベースでは3週ぶりに上昇。ドル円は6月16日、日銀金融政策決定会合後に上値を切り上げ、一時141.91円まで年初来高値を更新、2022年11月以来の高値をつけた。

- 今週のドル円は、前週に続き上方向の展開を見込む。今週は、パウエル米連邦準備制度理事会(FRB、Fed)議長の議会証言を始め、ブラックアウト期間の終了を受け、Fed高官の発言がひしめく。タカ派発言でドル円が押し上げられる場面がありそうだ。また、22日に予定するイングランド銀行の金融政策委員会(金融政策決定会合に相当)では、追加利上げが見込まれ、クロス円での上昇もドル円を支えうる。

- 日銀が金融政策決定会合で大規模緩和を維持し、展望レポートが公表される次回7月27~28日開催の会合でも緩和修正が不透明な状況下、ドル円の上昇ブレーキは、介入警戒程度しかない。幸い、米財務省が6月16日公表した半期に一度の為替報告書で、日本は「監視対象国」から除外された。2022年9~10月のドル売り・円買い介入を実施していたが、「円相場の過度な変動を低下させることが目的」と明記されており、今年も介入を行うのであれば、お墨付きを得たも同然と捉えられよう。

- なお、首相官邸は19日、岸田首相が今国会の会期末である21日の夕方に会見を行うと発表した。毎日新聞の調査で支持率が1カ月で12ポイント急落の33%と、産経・FNN合同世論調査でも46.1%と前回比4.3ポイント低下するなど、支持率が低下する状況。永田町界隈では、解散・総選挙は支持率の低下を受けて秋の臨時国会後との思惑もある。しかし万が一、解散・総選挙となれば、21日に会期末を延長し、天皇・皇后両陛下が帰国される23日を待って、解散発表とのシナリオが浮上する。そうなれば、7月の緩和修正期待が一段と遠のき、ドル円を押し上げよう。

- 今後1週間のドル円は、上方向継続へ。上値の目途は、2022年10月高値と1月安値の61.8%戻しがある142.50円と見込む。ただ、RSIが割高感を示す70に接近しており、これまでのパターンであれば、一旦ゆるむ場合も想定しておきたい。介入警戒感が根強い点も、意識される。下値は、20日移動平均線が控える139.90円。

1.先週の為替相場の振り返り=ドル円、米指標に反応し下落も総じて小動き

【6/12-6/16のドル円レンジ:139.01~141.91円】

・(先週の総括)ドル円の変動幅は6月12日週に2円90銭となり、その前の週の1円69銭から拡大した。週ベースでは、3週ぶり上昇した。6月13~14日開催の米連邦公開市場委員会(FOMC)で利上げを見送ったものの、年内2回の利上げを示唆したほか、欧州中央銀行(ECB)が15日に市場予想通り利上げを決定しつつ、少なくとも次回7月も利上げを行う見通しが高まった。一方で、日銀は16日に金融政策決定会合で大規模緩和維持を決定。米欧との金利差拡大が意識され、ドル円は2022年11月以来の高値をつけた。

・6月12日は、米5月消費者物価指数(CPI)を控え139円台で小動き。

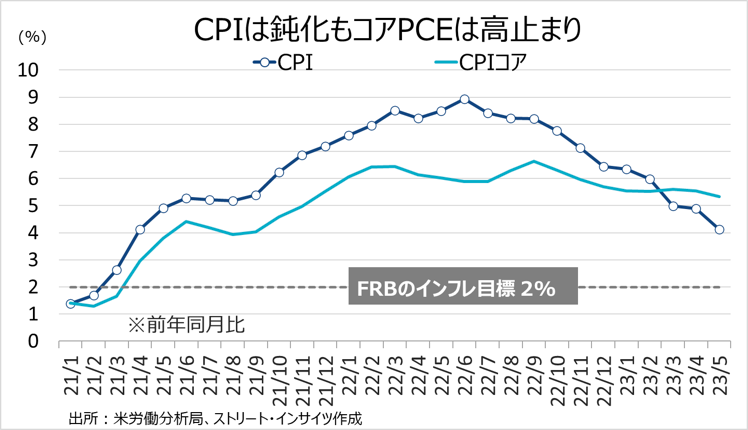

・6月13日は、米5月CPIの前年同月比が市場予想を下回り、2021年3月以来の低い伸びにとどまったため、一時139.02円まで下落したが、コアCPIの高止まりを意識し140.30円台へ戻した。

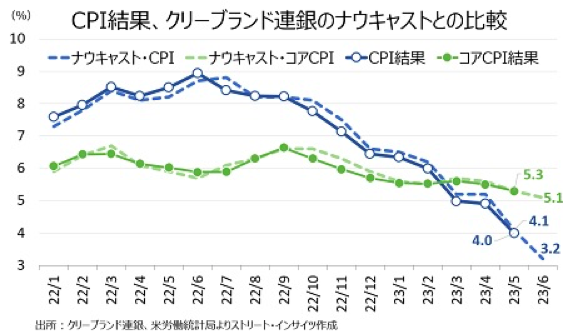

チャート:米5月CPI、全体の前年同月比は2021年3月以来の低い伸びだが、コアCPIの鈍化ペースは引き続きゆるやか

・6月14日は、FOMCの結果発表前に一時139.20円台へ下落したものの、FOMCが公表した経済・金利見通しで参加者のFF金利予想・中央値が0.5%引き上げられ5.6%と設定され、年2回の利上げが示唆されたため、140.20円台へ上昇した。

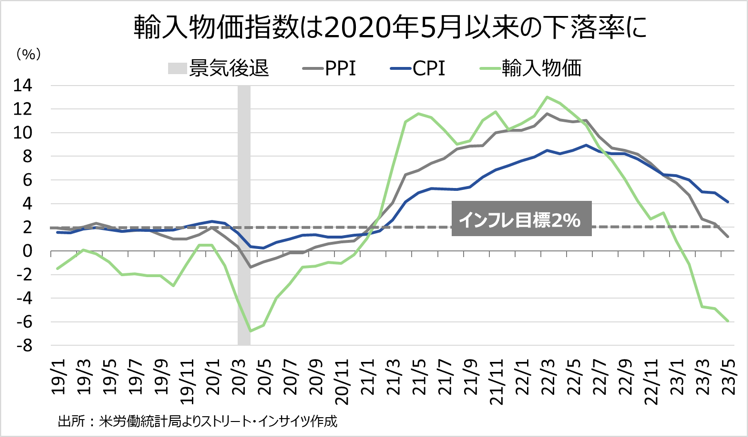

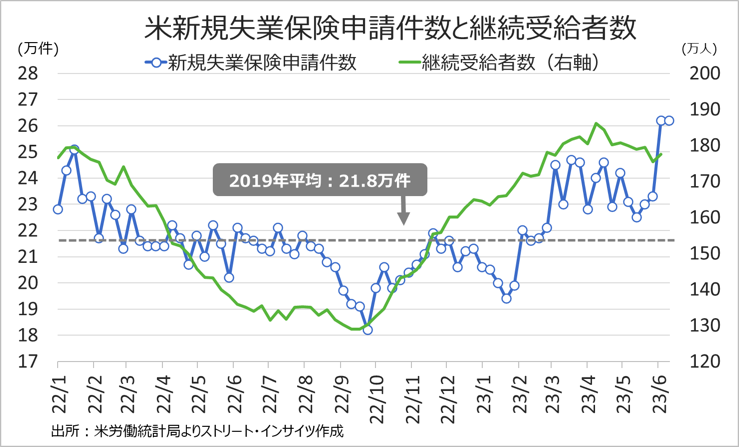

・6月15日、岸田首相が翌16日にも衆院を解散し総選挙を決定するとの観測が流れた結果、日銀が7月に緩和修正を行う期待が剥落し、一時141.50円まで上昇。しかし、米5月輸入物価指数や米新規失業保険申請件数の増加を受け、米利上げ懸念が後退し140.20円台までゆるんだ。

チャート:米5月輸入物価指数は4カ月連続で下落、2020年5月以来の下落率

チャート:米新規失業保険申請件数は2週連続で2021年10月以来の高水準

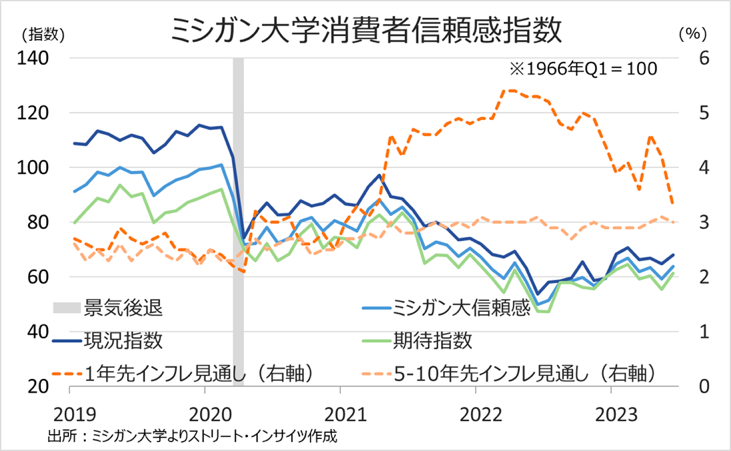

・6月16日、日銀が金融政策決定会合で大規模緩和維持を決定すると、ドル円は再び買いが優勢となった。植田総裁の会見中もドル円は上値を切り上げ米国時間には米6月ミシガン大学消費者信頼感指数・速報値が4カ月ぶりの水準へ改善するなか、再び米利上げ観測が強まり、ドル円は上値を拡大。米国の3連休を控え、一時141.91円と2022年11月の高値を更新した。

チャート:米6月ミシガン大学消費者信頼感指数・速報値は4カ月ぶりの水準を回復、1年先インフレ期待は2年ぶりの低水準

チャート:ドル円、5月以降の日足チャート(白い枠が今週のレンジ、緑線・左軸は米10年債利回りを表す)

(出所:TradingView)

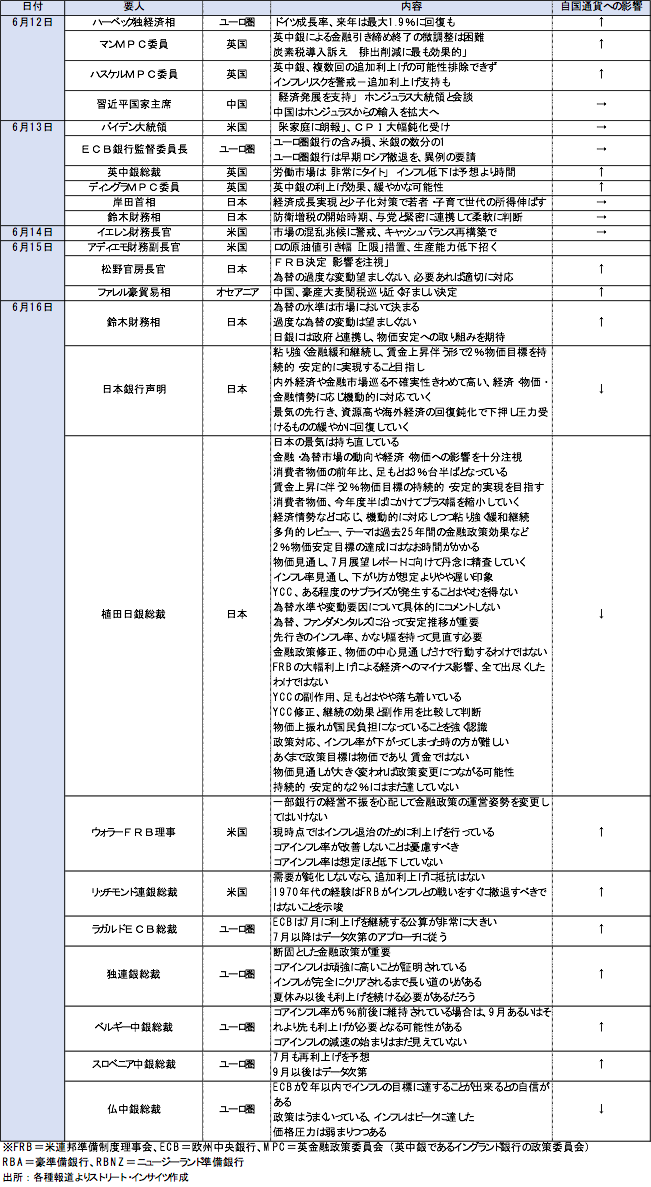

2.主な要人発言

・6月12~16日は、6月FOMCのブラックアウト期間が明け、ウォラーFRB理事やリッチモンド連銀総裁から、利上げ継続のタカ派姿勢を確認した。ECB当局者は、ラガルドECB総裁や独連銀総裁、ベルギー中銀総裁、スロベニア中銀総裁などからインフレ次第で7月以降の利上げの必要性についての言及が見られた一方、仏中銀総裁は引き続き慎重な姿勢を打ち出した。日本は、植田総裁が大規模緩和を維持した会合後の会見で、物価が今後鈍化していく可能性に言及したものの、鈍化のペースが鈍いとも発言。イールド・カーブ・コントロール(YCC)については、サプライズの修正もやむなしと含みをもたせた。

3.主な経済指標結果

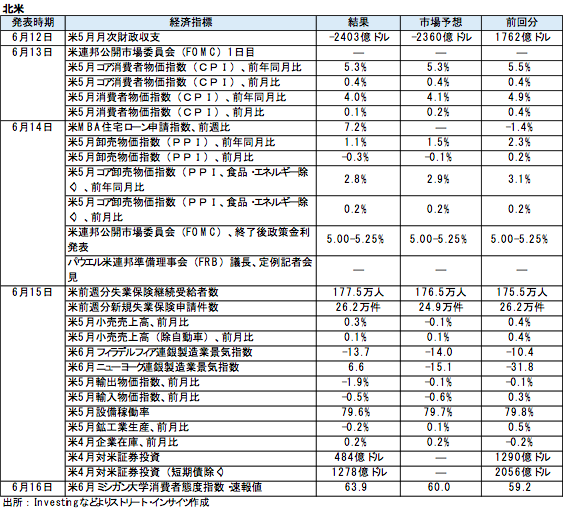

〇米国の経済指標⇒6月FOMCでは利上げを見送ったものの、年内2回の利上げの可能性が示唆された。米5月消費者物価指数(CPI)は概ね市場予想通り鈍化しつつ、CPIの前年同月比は市場予想以下となった。米5月生産者物価指数(PPI)や米5月輸入物価も前年同月比で著しい鈍化を確認。また、米新規失業保険申請件数は労働市場の減速、米5月鉱工業生産は生産活動の軟化を示唆した。一方で、米5月小売売上高は堅調な消費動向を表したが、税還付の影響が大きいと想定される。

〇欧州の経済指標⇒欧州中央銀行(ECB)は理事会で0.25%の利上げを決定したほか、ラガルドECB総裁は利上げ継続の姿勢を打ち出した。また、ECBスタッフ見通しでもインフレ見通しが上方修正され、利上げ継続の可能性を裏付けた。ユーロ圏5月消費者物価指数(HICP)は前年同月比で鈍化したが、ECBはインフレ高止まりに警戒を示す。テクニカル・リセッション入りしたように、ユーロ圏の4月鉱工業生産は前月より下げ幅を広げた。Q1実質成長率は前期比にて2期連続でマイナスとなり、独に続きテクニカル・リセッション(2四半期連続でマイナス)に陥った。その他、ユーロ圏と独のサービス部門PMI改定値を始め独4月製造業受注やユーロ圏4月小売売上高なども、市場予想以下にとどまった。対して、英5月失業保険申請件数は労働市場の底型を示した。

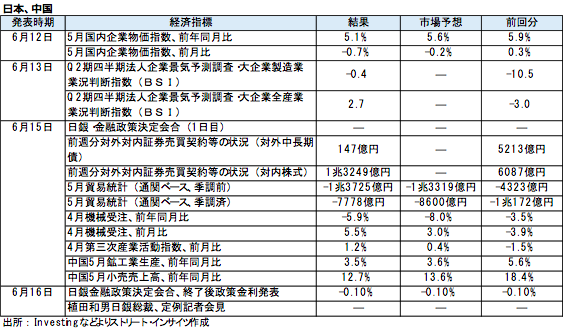

〇日本と中国の経済指標⇒日銀は金融政策決定会合で大規模緩和の維持を決定した。5月貿易収支は22カ月連続で赤字となり、前年比で赤字の伸び率は鈍化したものの、依然として大幅赤字となり日銀の決定と共に円安観測を強めた。4月機械受注は、市場予想を上回る結果となったが、世界経済の鈍化により輸出が鈍る可能性が想定される。中国は5月の小売売上高と鉱工業生産が引き続き軟調で、同日に中国人民銀行(中央銀行)は、中期貸出制度(MLF)金利を10カ月ぶりに引き下げ、ゼロ・コロナ終了も遅々として進まない景気回復を下支えする姿勢を鮮明にした。

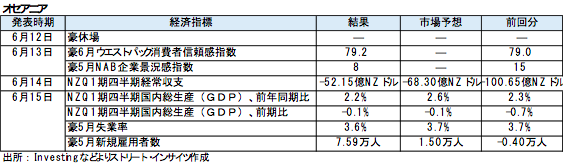

〇オセアニアの経済指標⇒豪5月失業率は市場予想を下回り、利上げ再開でも労働市場の堅調ぶりを支援した。NZQ1経常赤字は、市場予想より縮小した。

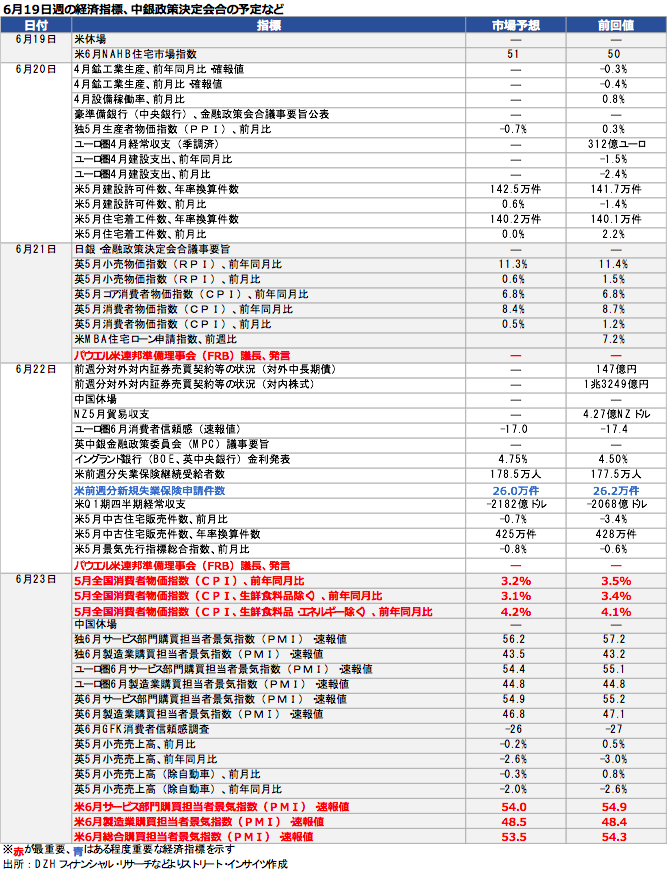

4.今週の経済指標予定

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

5.為替見通し:ドル円は上方向継続も、介入警戒感で上昇ペースゆるむか

【6月12日~16日週の為替予想レンジ:139.90~142.50円】

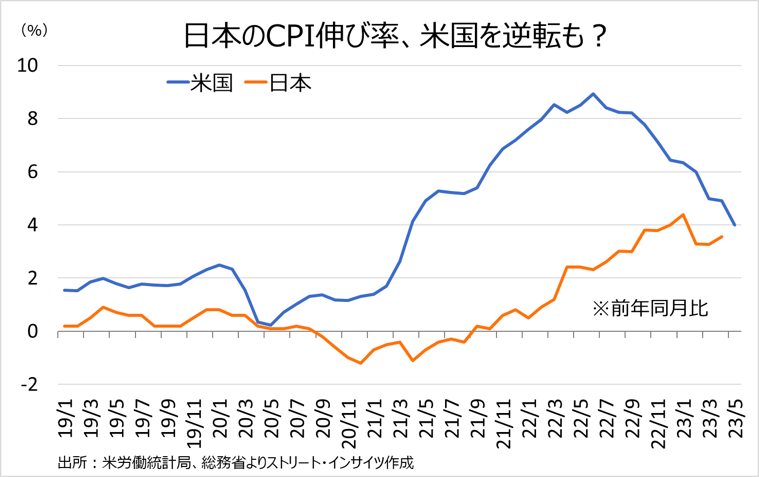

前週の流れを受け継ぎ、ドル円は上値方向を継続しそうだ。日銀は、前週末の金融政策決定会合で、大規模緩和の維持を決定。植田総裁は会見で「サプライズのイールド・カーブ・コントロール(YCC)はやむなし」、物価の動きについては「下がり方が(想定よりも)やや遅い」と発言しつつ、日銀が目指す物価上昇率2%の安定的な達成について「なお時間がかかる」と釘を刺した。展望レポートの公表を控え注目される7月27~28日の金融政策決定会合でのYCC修正などをめぐり、明確に修正する言質を与えたわけではない。足元で、日米の消費者物価指数逆転の観測が広がるものの、次回会合での緩和修正は不透明と言えよう。

チャート:日米のCPI動向

米欧は利上げ継続の立場を表明済みで、ドル円に上昇圧力を加えている。今週は、パウエルFRB議長による半期に一度の金融政策に関する議会証言を21日に米下院金融サービス委員会、22日に米上院銀行委員会で予定する。6月FOMC後の記者会見内容と同じく、6月FOMCでの利上げ停止はあくまで「見送り」と強調し、インフレ抑制を狙った利上げ継続を表明する公算が大きい。また、会合毎の金融政策を決定する姿勢を打ち出す見通しで、ドル円を下支えしうる。その他、ブラックアウト期間が終了したため、Fed高官の発言が相次ぐ見通しで、Fed高官のタカ派発言がドル円を押し上げてもおかしくない。

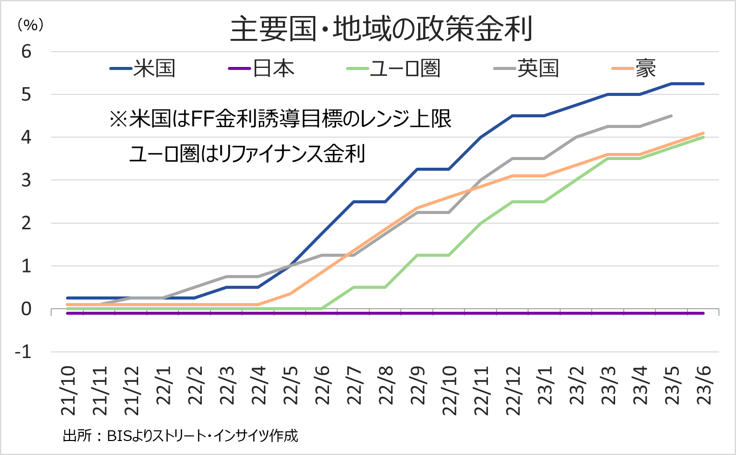

また、クロス円での円安圧力もドル円を下支えするだろう。欧州中央銀行(ECB)理事会は15日、8回連続での利上げを決定しただけでなく、ECBスタッフ見通しのインフレ見通しを上方修正した。さらに、記者会見でラガルドECB総裁は「利上げ停止を議論しなかった」と発言するほか、16日に「7月の次回政策決定会合で利上げを継続する可能性が非常に高い」と発言。7月利上げはほぼ確実で、インフレ率次第では9月の利上げ余地も意識される。

その他、22日に予定するイングランド銀行・金融政策委員会(MPC、金融政策決定会合に相当)でも、利上げを決定する見通しで、クロス円を通じた円安圧力が響きそうだ。

チャート:足元の主要国・地域の政策金利の推移、日本との金利差は拡大傾向

こうなると、短期的にドル円上昇のブレーキとなるのは、本邦当局による介入程度だ。その介入をめぐっては、米財務省から思いがけない援軍が送られてきた。米財務省が6月16日に公表した為替報告書で、日本を「監視対象国リスト」から除外したのである。米財務省が2016年に「監視対象国リスト」が指定してから、日本が外れたのは今回が初めてだ。

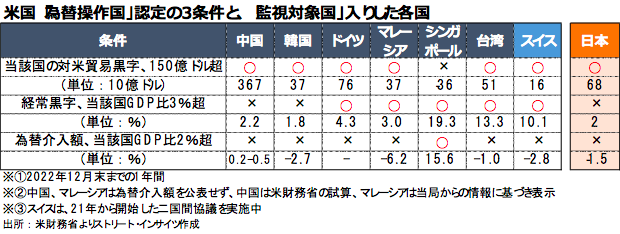

そもそも、為替報告書とは何か。米財務省が①貿易収支(対米貿易黒字が150億ドル以上か)、②経常収支(経常黒字がGDP比3以上か、③為替介入(当該国のGDP2%以上か、過去12カ月間で8カ月以上の介入か)――の3つの条件を軸に、貿易相手国が為替介入などを通じ意図的に貿易拡大を誘導していないかを分析・評価し、米議会に提出するものだ。半期に一度公表(従来は4月10月、ただしトランプ前政権以降、後ろ倒しの傾向あり)され、3つに該当した場合は「為替操作国」と認定され、米国と二国間協議を基に是正措置が求められ、高関税の対象となる場合もある。2つ該当すれば、「監視対象国リスト」に指定される。

今回、日本は3つの条件のうち貿易黒字の1つしか該当せず、「監視対象国」から除外された。ただし、中国や韓国のように、該当が1つでも「監視対象国」として維持されているケースもあり、該当する条件が減少すれば、自動的に「監視国対象国」から除外されるわけではない。しかも、自国安誘導を通じた貿易拡大を狙った介入ではなかったものの、日本は2022年9~10月にわたり、3回にわたって総額9.2兆円のドル売り・円買い介入を実施していた。

チャート:今回の為替報告書で、日本は「監視対象国」から除外

以上を勘案すると、今回の「監視対象国」から外れた意義は大きいと考える。実際、今回の為替報告書では、2022年9~10月の介入をめぐり「円相場の過度な変動を低下させることが目的」と説明されていた。介入牽制とされる「適切な事前協議のもと極めて例外的な状況に限定されるべきだ」との文言を維持したとはいえ、前回NY時間に介入を行っていた実績を踏まえれば、Fedの利上げ継続を背景とした円急落の局面では、ドル売り・円買い介入実施の“お墨付き”を得たと解釈できるのではないか。神田財務官は6月19日、今回の措置をめぐり「歓迎する」と発言、「当局同士で緊密な意思疎通を図ってきたことが評価されたところもあると思う」述べた。その上で「今後もマーケットの安定のために、しっかりと緊密に意思疎通を図って参りたい」と明言した。一連の発言は日米金融当局の関係性を物語るほか、再び介入の機が熟せば、NY時間で実施する宣戦布告したようにも聞こえる。

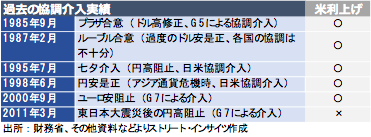

ただし、ドル円だけでなくユーロ円が約15年ぶり、ポンド円が約7年半ぶりの高値を更新するなか、日米欧の3者を始め、協調介入を行うかというと、そのハードルは高いと言えよう。最後に主要7カ国(日米英加独仏伊)が協調介入に踏み切ったのは、日本が東日本大震災に見舞われ円高が急速に進んだ時で、極めて特殊な事情があった。

翻って現状は、日本と米欧の間での金融政策の違い、つまり日米欧の金利差拡大に伴う円独歩安である。国際通貨基金(IMF)は5月、日銀に対し、2%のインフレ目標を持続的に達成できる証拠が得られるまで、短期政策金利を据え置き緩和的な姿勢を維持すべきとする一方、「インフレが進む事態に備え(YCCなど)金融政策について柔軟性を持たせるべき」と促した。2011年に協調介入を行った当時の「当局に追加的な緩和策を取る用意があることを歓迎」と、180度異なる。今回再び介入に踏み切るならば、2022年9~10月に協調介入が見送られたように、不測の事態が発生しない限り単独で行わざるを得ないのではないか。

チャート:過去の協調介入のケース

なお、首相官邸は19日、岸田首相が今国会の会期末である21日の夕方に会見を行うと発表した。毎日新聞の調査で支持率が1カ月で12ポイント急落の33%と、産経・FNN合同世論調査でも46.1%と前回比4.3ポイント低下するなど、支持率が低下する状況。永田町界隈では、解散・総選挙は支持率の低下を受けて秋の臨時国会後との思惑もある。しかし万が一、解散・総選挙となれば、21日に会期末を延長し、天皇・皇后両陛下が帰国される23日を待って、解散発表とのシナリオが浮上する。そうなれば、前回のレポートで指摘したように解散の前後で日銀が金融政策を動かし難く、7月の緩和修正期待が一段と遠のき、ドル円を押し上げよう。

テクニカル的に、三役好転やゴールデン・クロスなど好材料がひしめくだけに、上方向の展開継続が予想される。ただ、介入警戒もあり、引き続き2022年10月高値と今年1月安値の61.8%戻しにあたる142.50円が一旦の上値の目途として意識されよう。一方で、RSIが6月16日に割高を示す70を超えており、これまでのパターンであれば調整が入ってもおかしくない。ただ、介入警戒以外はドル売り・円買い材料に乏しく、下値は20日移動平均線がある139.90円を意識したい。

チャート:ドル円の22年10月以降の日足、ボリンジャー・バンドの±2σは白い枠、5月安値からの61.8%戻しは緑線、20日移動平均線はオレンジ線、下のチャートはRSI。

(出所:TradingView)

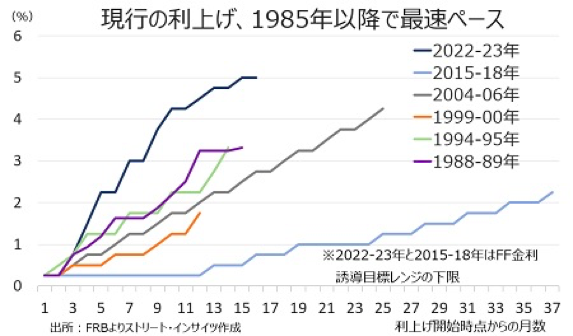

6.今週のトピック:6月FOMCで年内2回の利上げを示唆ー市場は懐疑的

6月13~14日開催の米連邦公開市場委員会(FOMC)では、市場予想通りFF誘導金利目標を5.0~5.25%で据え置いた。2022年3月の0.25%、同年5月の0.5%、同年6~11月の4回連続0.75%、同年12月FOMCでの0.5%、23年2月、3月、5月の0.25%と10回連続の利上げを経て、見送りを決定した。

ただし、声明文では「物価を2%に戻すべく、追加の引き締めがどの程度適切となる可能性があるかを判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」との文言を維持した。パウエルFRB議長が会見で今回の据え置きが「利上げの見送り(skip)」と強調したように、利上げ余地を確保した格好だ。詳細は以下の通り。

【FOMC声明文】

声明文の変更点は以下の通り。 修正箇所は、太字下線部をご参照。

<景況判断>

今回:「足元の指標は、引き続き緩慢な拡大を示唆した。雇用は足元数カ月にわたり堅調で、失業率は引き続き低水準をたどった。引き続きインフレは高止まりにある。米国の銀行システムは健全で強靭だ。家計と企業の信用動向の一段の引き締まりは、経済活動や雇用、インフレを押し下げる公算が大きい。これらの影響の度合いは、不確実なままだ。委員会は引き続き、インフレ・リスクに注意していく」

※米4~6月期実質GDP成長率はアトランタ連銀によれば1.8%増と、前期の1.3%増に続き潜在成長率の2%割れとなる見通しで「緩慢な拡大」との表現を維持。

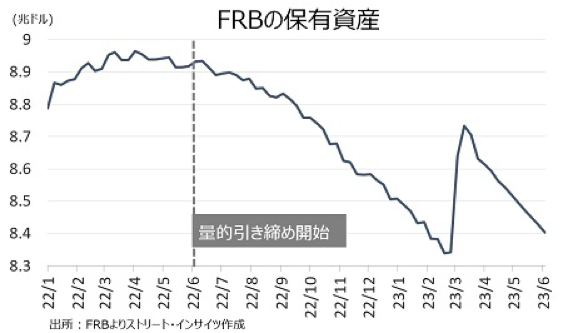

<政策金利、保有資産の縮小>

今回:「委員会は、雇用の最大化と長期的に2%で推移する物価の達成を目指す。一連の目標達成を支援すべく、委員会はFF金利誘導目標レンジを5.0~5.25%で据え置くことを決定した。今回の会合での金利据え置きにより、委員会は今後入手できる情報と金融政策への意味を評価することが可能となる。物価を2%に戻すべく、適切である可能性が高い追加的な引き締めの程度を判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する。また、委員会は保有する米国債、および政府機関債、政府機関の保証が付いた住宅ローン担保証券の削減を以前発表した通り、続ける。委員会は、物価目標2%への回復に強くコミットする」

※今回、利上げ余地について適切である可能性が高い追加的な引き締めの程度」と表現を微修正。

チャート:Fedの今年5月までの利上げペース、1980年代以降で最速

チャート:Fedの保有資産、足元は窓口貸出が落ち着いたこともあってSVB破綻前の水準回復

<金融政策姿勢>

変更なし

今回:「金融政策の適切なスタンスを評価する上で、委員会は経済見通しに係る最新の情報が与える示唆を注視し続けていく。委員会の目標達成を妨げるリスクが表面化した場合、金融政策の姿勢を調整する用意がある。委員会は公共衛生や労働市場、物価から生じる圧力やインフレ見通し、金融動向は国際情勢など、広範囲にわたる情報を考慮に入れて評価していく」

<票決結果>

今回も全会一致で、前回に続いて8回連続となる。FOMC投票権保有者は足元で11名、パウエル議長、バー副議長(銀行監督担当)、ウォラー理事、ボウマン理事、ジェファーソン理事、クック理事、ウィリアムズNY連銀総裁が輪番制の地区連銀総裁の投票メンバーはシカゴ連銀のグールズビー総裁、フィラデルフィア連銀のハーカー総裁、ミネアポリス連銀のカシュカリ総裁、ダラス連銀のローガン総裁の4名。なお、投票メンバーは通常、FRB正副議長3名(足元はブレイナード副議長がNEC委員長に就任するため退任し2人)、理事4名、NY地区連銀総裁の8名が常任、地区連銀総裁は1年間の輪番制で4名となる。

【経済・金利見通し】

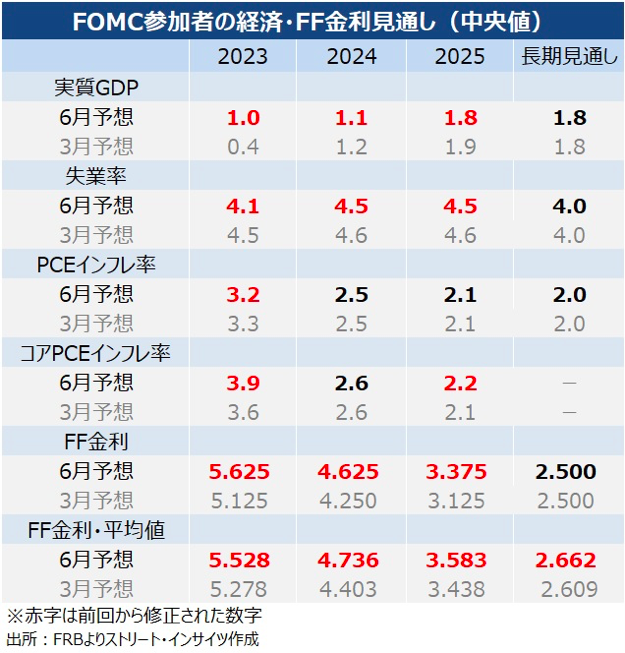

経済見通しのうち、注目ポイントは以下の通り。なお、ブレイナードFRB副議長がNEC委員長に就任したため、FOMC参加者は3月から18名へ減少した。

・成長率は2023年につき上方修正したが、2024~25年は下方修正。足元は景気の底堅さを確認しつつ、2024年以降は23年末までの2回の追加利上げ予想に合わせ、微修正。引き続き、景気後退は見込んでいない。

・失業率は、力強い方向へ修正。米5月失業率が3.7%と前月比で0.3%ptと2010年以来の上昇幅を記録したが、4月に3.4%と1969年以来の低水準だったこともあって、労働市場への自信を深めたもよう。

・物価見通しは、インフレ高止まりに合わせ今年の全体とコアを上方修正。また、コアは2025年も引き上げた。

チャート:6月FOMCの経済金利見通し

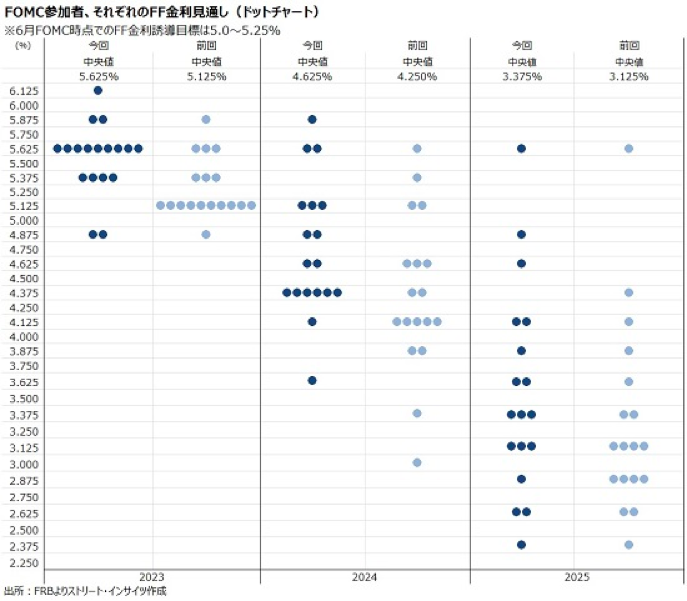

【ドットチャート】

・FF金利予想・中央値は、2023年を軸に上方修正。5月FOMC時点では「一部(several)参加者」が追加利上げの必要はない可能性があると判断し、インフレ警戒から利上げを継続すべきとの「複数(some)」より多かったものの、堅調な経済指標と物価高止まりを受け、利上げ継続派の増加を確認した。

・2023年は、従来の5.125%→5.625%と0.5%引き上げ。年内は7月、9月、11月、12月の4回を予定するなか、年2回の利上げを見込む。予想中央値の5.625%以上を見込む参加者は12名と、前回の5.625%予想の4名を上回り、多数派に躍り出た。その他、1回の利上げ予想は4名、据え置き予想は2名だった。

・2024年は、従来の4.250%→4.625%へ上方修正。4.625%以上を見込む参加者は10名と、前回の9名から増えた。

・2025年は、従来の3.125%→3.375%へ上方修正。予想中央値を見込む参加者は11名と、前回の10名から増えた。

チャート:ドットチャート、長期見通しを含め全て上向きにシフト

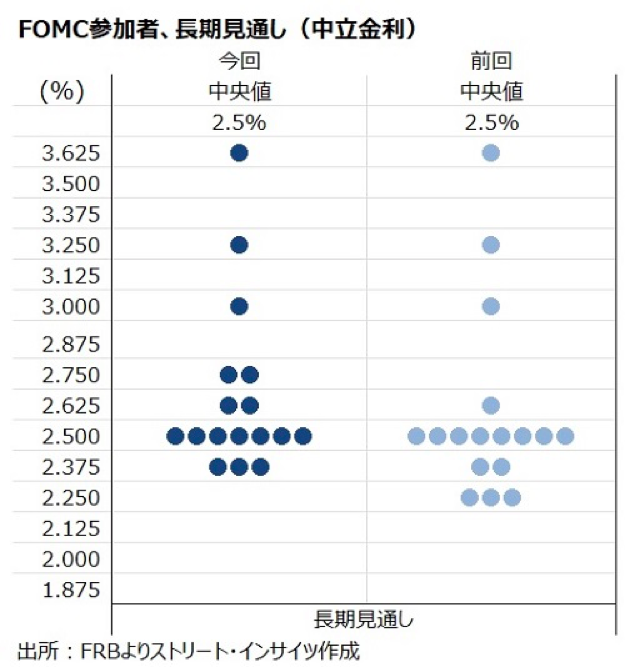

・長期見通しは、2022年6月以降続く流れを受け継ぎ2.5%で据え置いた。しかし、全体的に上方修正が目立ち、平均値も前回の2.609%→2.662%と引き上げられた。なお、引き続きセントルイス地区連銀のブラード総裁は、長期見通しを提示していない。

チャート:長期見通し、それぞれの見通しにやや変更があったものの2.5%で維持

【パウエルFRB議長の記者会見、質疑応答のポイント】

〇冒頭の原稿

※米銀問題が落ち着くなか、前回最初に持ってきた米銀動向への見解表明は削除。

―総括

「我々は引き続き正面から二大目標、つまり米国市民のために雇用の最大化と安定的な物価に集中して取り組んでいる」

「物価の安定は、FRBの責務だ」

「物価安定なくして、経済は誰のためにも機能しない。特に、物価の安定なくして、全ての人々に恩恵をもたらす強い労働市場の状態を持続的に実現することはできない」

―米経済

「参加者は概して抑制された成長が続くと予想し、成長見通しの中央値は今年が1.0%、来年も1.1%と長期的に標準なペースを大幅に下回る」

「信用動向の一段の引き締まりを受け、米経済はさらなる向かい風に直面するだろう」

「3月初めに発生した銀行部門での緊張状態により、家計と企業の信用を一段と引き締め、こうした信用の一段の引き締まりは経済活動、雇用、インフレを押し下げるだろう。その程度は、不確実だ」

―個人消費

「個人消費は、今年に入って回復した」

―住宅市場

「住宅セクターの活動は、高水準にある住宅ローン金利を反映し弱いままだ」

―企業活動、輸出

「金利上昇と生産の伸び鈍化は、企業の固定資産投資の重石となっているようだ」

―労働市場

「労働市場は引き続き非常にひっ迫している。雇用の伸びは過去3カ月間で平均28.3万人増加した」

「失業率は3.7%と低い水準にとどまった」

「それでも、労働市場における需給がより良い均衡点へ回帰していくであろう、いく分の兆候がみてとれる」

「労働参加率は25~54歳を中心に、足元で上昇してきた」

「職と労働者のギャップが縮小した一方で、労働需要は労働者の供給を大幅に上回っている」

「FOMC参加者は、労働の需給がいずれより良い均衡点に達し、賃上げ圧力が緩和すると見込む」

―物価

「物価は目標値の2%を依然として大きく上回っている」

「インフレは2022年半ばから、いく分鈍化したが、インフレ圧力は引き続き根強く物価を2%へ戻す上で長い道のりを残す」

※インフレ抑制に時間を要すると発言し、インフレ抑制への姿勢を強調。

―金融政策

「22年年初めから、FOMCは金融政策のスタンスを大幅に引き締め政策金利を5%ポイント引き上げ、保有する有価証券の削減を急ピッチで進めてきた」

「しかし、金融政策が経済に与える時間差や信用収縮による逆風を踏まえれば、引き締めの効果はまだ十分に現れていない」

「今回は金利の据え置きと、保有する有価証券の縮小継続を決定したが、今後については、ほぼ全員の参加者が、長期的にインフレ率を2%へ戻すべく、年末までにいく分の追加的な引き締め(some further rate increases)が適切である可能性が高いと見ている」

「しかし今回、これまでの(利上げの)道のりとスピードを考慮し、委員会が今後入手できる情報と金融政策の影響を評価できるよう、据え置きが賢明と判断した」

「物価を2%に戻すべく、適切である可能性が高い追加的な引き締めの程度を判断する際、金融引き締めの累積効果、金融政策が経済活動や物価に影響を与えるラグ、経済・金融情勢を考慮する」

「米経済は家計や企業における信用引き締めという逆風に直面し、経済活動や雇用、物価を押し下げるだろう。その程度は不確実だ」

「経済・金利見通しでは、2023年末のFF金利予想中央値を5.6%、2024年末を4.6%、2025年末を3.4%とした。今年について言えば、0.5%引き上げたが、これは委員会の決定ではなく、仮に経済が予想通り進展しない場合、雇用の最大化と物価安定の目標を支援すべく、政策の道筋を調整する」

「我々は、経済活動やインフレの見通し、リスクのバランスなど、入手できるデータの全体像とその影響に基づき、引き続き会合毎の決定を行っていく」

〇質疑応答

―コアインフレが高止まりし、景気敏感である住宅市場に回復の兆しがあるなかで、なぜ据え置きを決定したか

「過去15カ月にわたり利上げを行ってきた・・・目的地が近づくなかで、利上げのペースをゆるめることは当然で、据え置きを決定したのはその一環だ」

「現状、我々はインフレ率を長期的に2%へ回帰させるべく、どの程度の追加的引き締めが適切かを判断することに注力している」

「我々は次の会合を含めて、今後について何も決定していない。今回の会合で何をするかに集中している点につき強調したい」

「7月FOMCについては、何も決定していない。7月FOMCについて2つ申し上げるなら、1つはまだ何も決定しておらず、会合毎に決定するということだ」

―年内あと2回の利上げを予想するなら、なぜ今据え置きではなく利上げを行わなかったのか

「FF金利予想はあくまで参加者見通しの集合体だ」

「FF金利予想をご覧頂けるように、我々は目的地に遠くない距離にあり、利上げペースを落とすのは当然だ」

「経済が(金融引き締めに)適応するための時間を確保すれば、銀行問題の影響など確認することができるだろう」

「現状、全体的な影響を確認するには時期尚早で、どの程度が分からない。全容を把握するには、時間が必要だ」

「また、今回据え置きを決定すれば、(7月FOMCまで)3カ月にわたるデータを精査でき、6週間よりずっと多く、浮上するリスクを含め確認することが可能だ」

―金融政策の影響が時間差を伴って米経済に及ぶなか、どこを注視しているか

「住宅や耐久財など、金利敏感のセクターでは利上げの影響が顕在化するのは比較的早いが、広範にわたる需要、支出、資産価値などに現れるには時間を要する」

「今回、利上げペースをわずかながら落とした理由は、最終地点を把握するためでもある。必要な金利水準を超えないよう、我々は時間を掛けて(インフレ率2%回復に)取り組んでいる」

―経済見通しは楽観的な修正が目立つが、ソフトランディングへの自信を深めたのか。インフレ抑制に向けあらゆる措置を講じるなら、なぜインフレ見通しは2%超えが並ぶのか

「これまでのような急激な景気後退や、雇用の大幅減少を招くことなく、インフレ率を2%に回帰させる道筋があると考える」

「経済見通しをご覧になってお分かりのように、委員会は、インフレを2%に抑える必要性で完全に一致しており、必要なあらゆる措置を講じる用意がある」

―システミック・リスクについてどう考えるか、米銀問題はどうか、0.5%利上げした場合の影響は

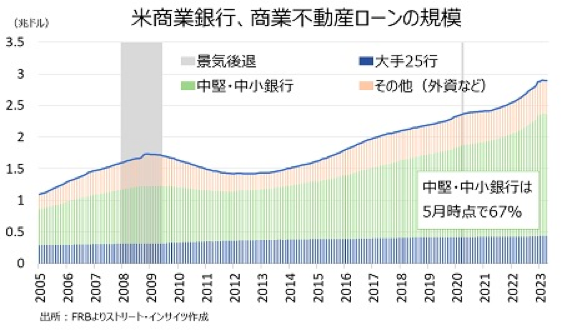

「まずは商業用不動産について言えば、その状況を注意深く見守っている。銀行システムにはかなりの額の商業用不動産を抱え、その大部分は中小の銀行が保有し、損失を被る可能性もあり、我々はそこを注視している。ただし、商業不動産問題は突然襲ってくるようなものではなく、しばらくは続くものだと感じている」

「ノンバンクや金融セクターについては、これまで多くの取り組みが行われてきた。パンデミックでは、ノンバンクの金融部門に問題が生じたのは明らかだ。そして政権が中心となり、問題に対応すべく多くの取り組みを行ってきた」

「我々は金融の安定にも責任を負い。0.5%利上げを行った場合の影響についても常に考慮していくつもりだ」

チャート:米商業不動産、米銀のうち中小が67%を保有

――今回のFOMCで重要なポイントは、以下の通り。

・7月を含め、金融政策会合毎に決定。

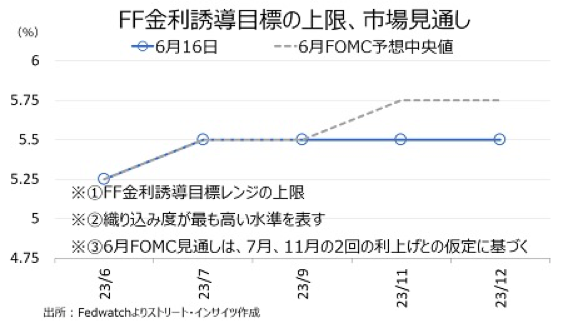

・FOMC参加者18名のFF金利予想の内訳をみると、12名が年内2回(FF金利誘導目標レンジ:5.5-5.75%)以上の利上げを予想し、4名は1回の利上げ(同5.25-5.5%)、2人が据え置き(同5.0-5.25%)と、2回以上の利上げ幅が多数派に。

・今回利上げを見送った理由は、利上げの効果や銀行問題の影響などを測る上でデータを精査する必要性があったため。また、十分引き締め寄りの金利水準に近付いており、見送りが賢明と判断。

・利下げを想定していない。

・銀行問題を引き続き注視、0.5%利上げを行い場合にも考慮していく

Fedが利上げ姿勢を強化した背景として、コアCPIの高止まりがあることに間違いありません。精度が高いとされるクリーブランド連銀のナウキャストをみると、CPI自体は3.2%と一段と減速する見通しながら、コアは5.1%と未だインフレ目標2%超えの2倍以上が見込まれています。

チャート:クリーブランド連銀のナウキャスト、CPIコアは高止まり

米5月雇用統計は人種を含め労働市場が減速の兆しをみせるものの、明確な悪化を示さない限り、Fedは利上げというファイティング・ポーズを維持する構えです。

一方で、ウォール街と元FRB関係者の間では、見方が分かれています。まずはFF先物市場を見てみましょう。

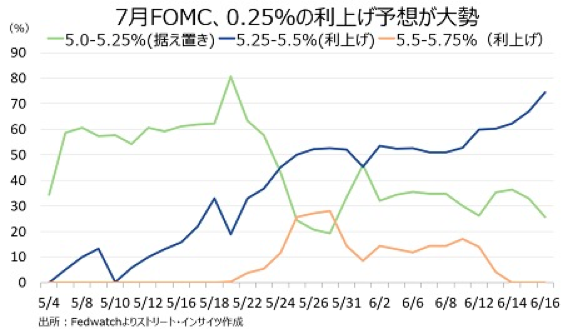

7月25~26日開催のFOMCでは、6月16日時点で0.25%の利上げ織り込み度が74.4%と、5月以降で最高となっています。

チャート:7月利上げ織り込み度、74.4%

年内はというと、7月FOMC1回の利上げの見通しが優勢で9月と11月でそれぞれ68.5%、67.3%と過半数に。12月FOMCでは48.3%と、利下げ予想の37.7%を上回ります。

チャート:FOMC参加者の予想・中央値に反し、市場では年内1回の見通しに傾く

では、ウォール街と元FRB関係者などの予想をみてみましょう。

バンク・オブ・アメリカも年末のFF金利見通しを従来の5.0‐5.25%から、5.5-5.75%へ上方修正。年内は、0.25%ずつ2回の利上げを見込みます。

シティグループは従来通り2回利上げ予想を維持しつつ、6月と7月から7月と9月の見通しに修正しました。

ゴールドマン・サックス(GS)は、7月利上げ予想を維持。ただし、FF金利予想・中央値の引き上げを受け「Fedの(景気を押し下げない)自信を表す」として、7月の利上げ再開後は、11月でなく9月に追加利上げを行う場合も視野に入ると指摘します。

ウォール・ストリート・ジャーナル(WSJ)紙のFed番記者、ニック・ティミラオス記者はアナリストの見解を取り上げ7月FOMCでは利上げの可能性が高いと報じます。

J.P.モルガン・チェースは従来の据え置き見通しから、7月の0.25%の利上げで打ち止めに修正しています。

一方で、運用資産920億ドルを有する米投資会社ダブルライン・キャピタルの共同創業者で、“債券王”との異名を持つジェフリー・ガンドラック氏はFOMC直後、今回の利上げ見送りを「タカ派的一時停止(hawkish pause)」と指摘。一方で、FRBは「1年半前と同じ間違いを犯している…今回は逆だ」として、利上げ開始が遅すぎた当時と反対に、直近はFedの積極的な利上げで統計が示す以上に気米景気は鈍化しており、年内の追加利上げは難しいとの考えを寄せました。その理由として、米ISM製造業景況指数の新規受注の下振れや、週当たり労働時間の短縮を挙げます。

チャート:ISM製造業景況指数、非製造業景況指数がそろって50割れを迎える際はリセッション入

モルガン・スタンレーのエレン・ゼントナー米国担当チーフ・エコノミストも年内据え置き派で、2024年3月からの利下げ開始を予想しています。

かつて”マエストロ“と呼ばれたグリーンスパン元FRB議長に、金融政策を指南したとされるヴィンセント・ラインハート元FRB金融政策部長も、物理学者アイザック・ニュートンの「静止している物体は静止したままだ」との名言を用いながら、利上げを一旦停止すれば再開は難しいとの見解を表明。また、次回7月25~26日開催のFOMCまでの6週間で、米経済指標はもっと強弱まちまちな結果となり、FRBを混乱させかねないと注意を促します。

このように、Fedの金融政策見通しについて意見が分かれる状況です。筆者は年後半にかけて米景気減速が明確化すると想定しており、7月FOMCでの利上げ1回を予想します。7月FOMCまで米雇用統計やCPI、PCE価格指数の公表をそれぞれ1回ずつしか予定しないためです。もし、あと1回ということであれば、ドル円の上昇圧力が7月以降にゆるむ道筋が開けそうです。

ようこそ、トレーダムコミュニティへ!