目次

Executive Summary

- 4月3~7日週のドル円の変動幅は3円13銭と、その前の週の3円19銭から小幅に縮小しつつ、ドル円の買い戻しの流れは一服した。

- 石油輸出国機構(OPEC)とロシアなど非加盟産油国で構成する“OPECプラス”は4月2日、サプライズでの追加減産を決定。ドル円は週明け3日に一時133.76円と約3週間ぶりの水準を回復も、その後は米3月ISM製造業景況指数など弱含みの米経済指標が相次ぎ、下落に転じた。25日移動平均線や100日移動平均線、一目均衡表の基準線などテクニカル的な抵抗線が重なったことも、上値を重くさせた。

- 米3月ADP全国雇用者数や米3月ISM非製造業景況指数が市場予想以下だったことで、ドル円は一時130.63円まで下落。米3月雇用統計が堅調な結果となったものの、グッドフライデーで米欧市場が休場のなか、ドル円は買い戻されるも132.38円までにとどまり、一目均衡表の雲の下限を突破できずに週を終えた。米3月雇用統計の内容は堅調だったものの、業種別では金融や建設などの就業者数が減少、金融不安の影響が意識された。

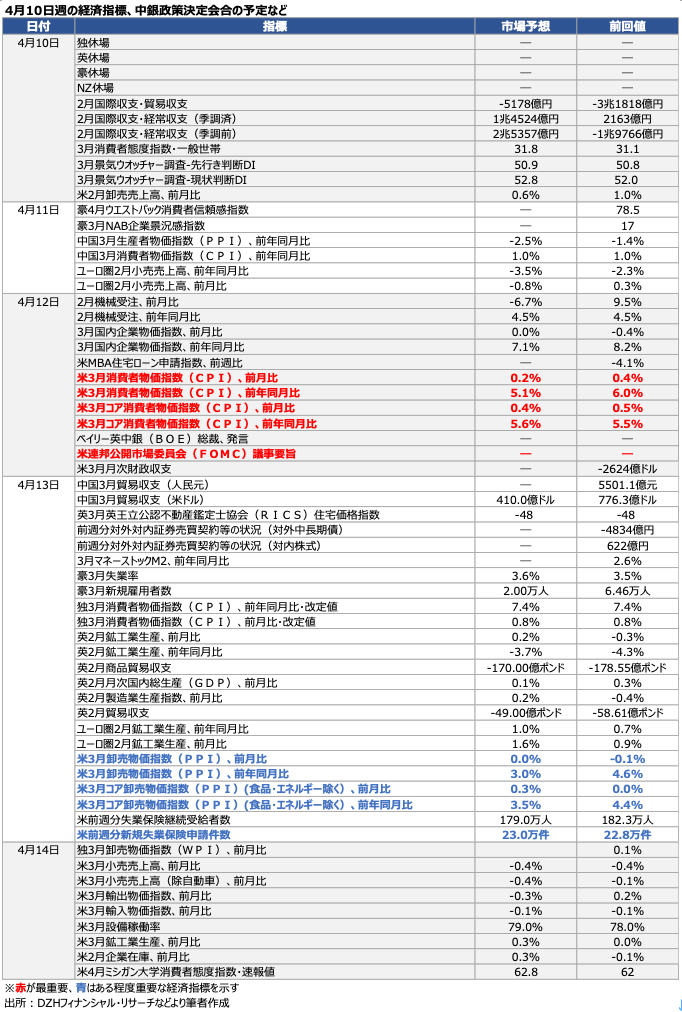

- 今後1週間は、本日10日に予定する植田新日銀総裁の会見に加え、12日発表の米3月消費者物価指数、14日発表の米3月小売売上高と同鉱工業生産などを伺う展開に。 特に米経済指標を軸に、5月2~3日開催の米連邦公開市場委員会(FOMC)で高まる0.25%利上げの方向性を占うこととなりそうだ。

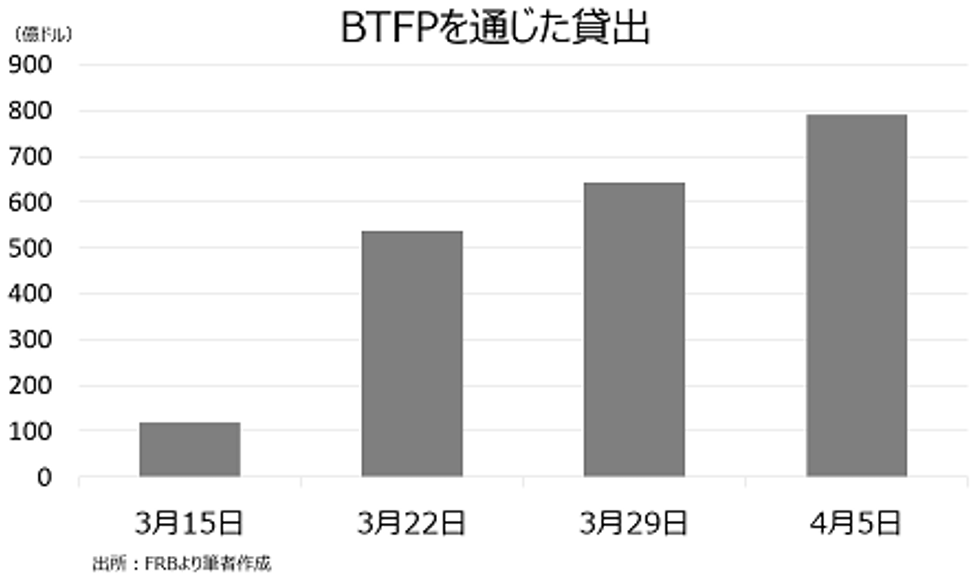

- 一方で、金融不安が燻る点に留意したい。窓口貸出や銀行ターム・ファンディング・プログラム(BTFP)などの貸出は高水準にあり、米銀による借入ニーズの強さを示唆する。4月14日から開始する米銀の決算発表も、ドル円に影響を与えうる。決算そのものの他、未実現損失や貸倒引当金積み増しといった動向などを含め注目されよう。

- 以上を踏まえ、ドル円は戻り売り目線で下方向へ戻す可能性を見込む。今後1週間のドル円の上値の目途は一目均衡表の雲の上限がある134.20円、下値はボリンジャー・バンドの-2σがある130.20円を見込む。

1. 先週の為替相場の振り返り=ドル円はOPECプラス減産で上昇後、上げ幅縮小

【4/3-7のドル円レンジ:130.63~133.76円】

・4月3~7日週のドル円の値幅は3円13銭と、その前の週の3円19銭を小幅に下回った。石油輸出国機構(OPEC)とロシアなど非加盟産油国で構成する“OPECプラス”は4月2日、日量約116万バレル(世界需要の約1%)の追加減産を行うと発表した結果、週明けに一時133.76円と約3週間ぶりの水準へ上昇。しかし、以降は米3月ISM製造業景況指数など弱い米経済指標を受けて上げ幅を縮小し、一時は130.53円まで下落した。グッドフライデー(米株は休場、米債は短縮取引)に発表された米3月雇用統計は堅調な結果だったものの、戻りは132.38円にとどまった。

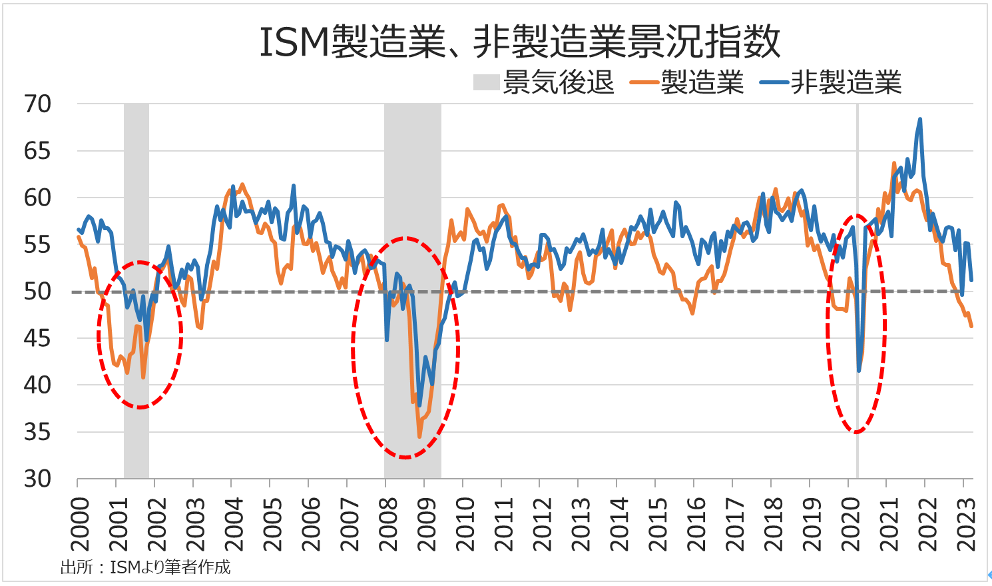

・4月3日、OPECプラスによる追加減産に発表を受け、東京時間に一時133.76円と約2週間半ぶりの水準を回復した。しかし、25日移動平均線、100日移動平均線、並びに一目均衡表の基準線に上値を阻まれた。さらに、同日NY時間に発表された米3月ISM製造業景況指数が2020年5月以来の低水準だったほか、コロナ禍を除けば2009年以来の落ち込みとなったため、132.20円台まで下落した。

チャート:米3月ISM製造業景況指数、非製造業景況指数、特に非製造業の50割れは景気後退のサインとして注目される

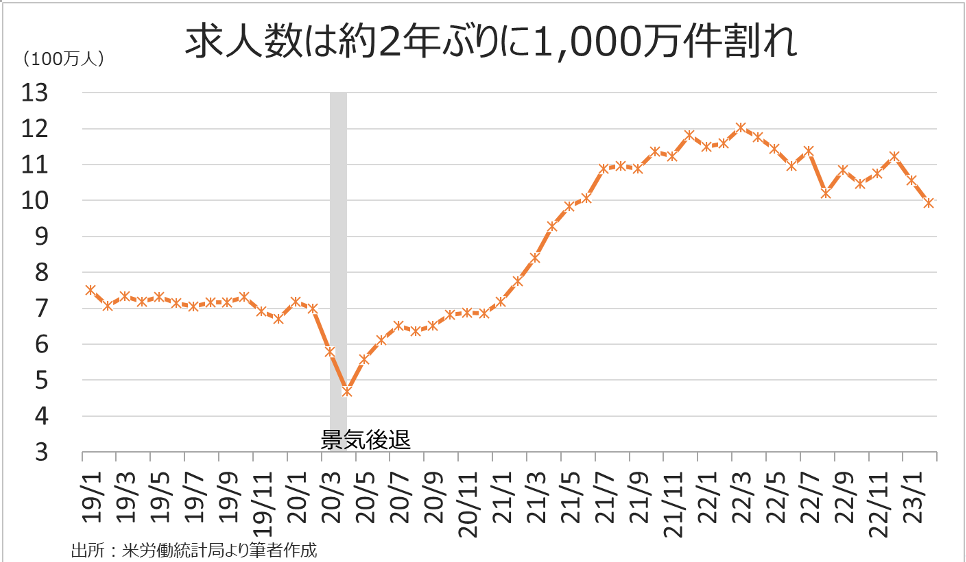

・4月4日、米2月求人件数が993.1万件と約2年ぶりの低水準だったことから、ドル円は下げ幅を拡大。

チャート:米2月求人件数が減少、労働市場の減速を示唆か

・4月5日には、米3月雇用統計の前哨戦となる米3月ADP全国雇用者数が市場予想を下回ったほか、米3月ISM非製造業景況指数も51.2と景気判断の分岐点となる50割れが迫ったため、ドル円は一時130.63円へ下落した。

・4月6日、米新規失業保険申請件数が前週比で減少した結果、ドル円は買い戻し。ただし、米新規失業保険申請件数は季節調整の手法変更を受けて2月3日週以降、19万件台を中心とした推移から、20万件台へ増加していた。

・4月7日、グッドフライデーを受け米株市場が休場、米債市場が短縮取引のなか、米3月雇用統計・非農業部門就労者数(NFP)が23.6万人増と、市場予想の23.9万人増とほぼ変わらず、さらに失業率が前月を下回る3.5%だった内容を受けて買い戻しが再開。ただし、132.38円までと一目均衡表の雲の下限を超えたところで上げ止まり、引け値では同水準を下回った。

チャート:ドル円の日足チャート、買い戻しが優勢に(白い枠が3月27日週の動き)。

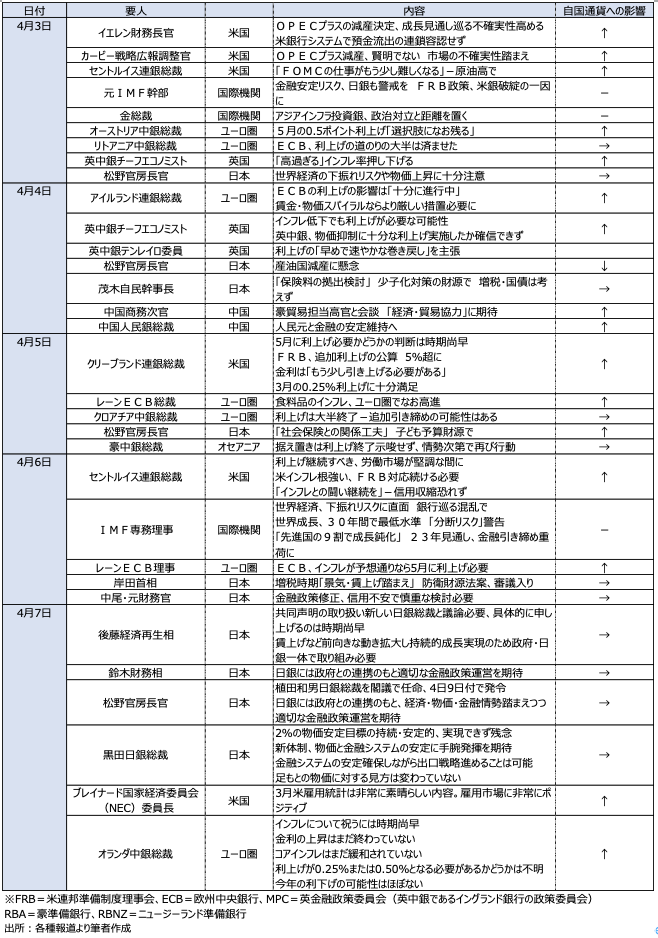

2. 主な要人発言

・米国からは、OPECプラスによる追加減産を受け利上げ継続が適切との見解が聞かれた。ECB高官からは、引き続き利上げ幅について見方が分かれた。日本では、黒田日銀総裁の退任を前に政府・日銀の共同声明(アコード)に関する言及があったものの、新体制の日銀と議論していく姿勢を強調するにとどめた。

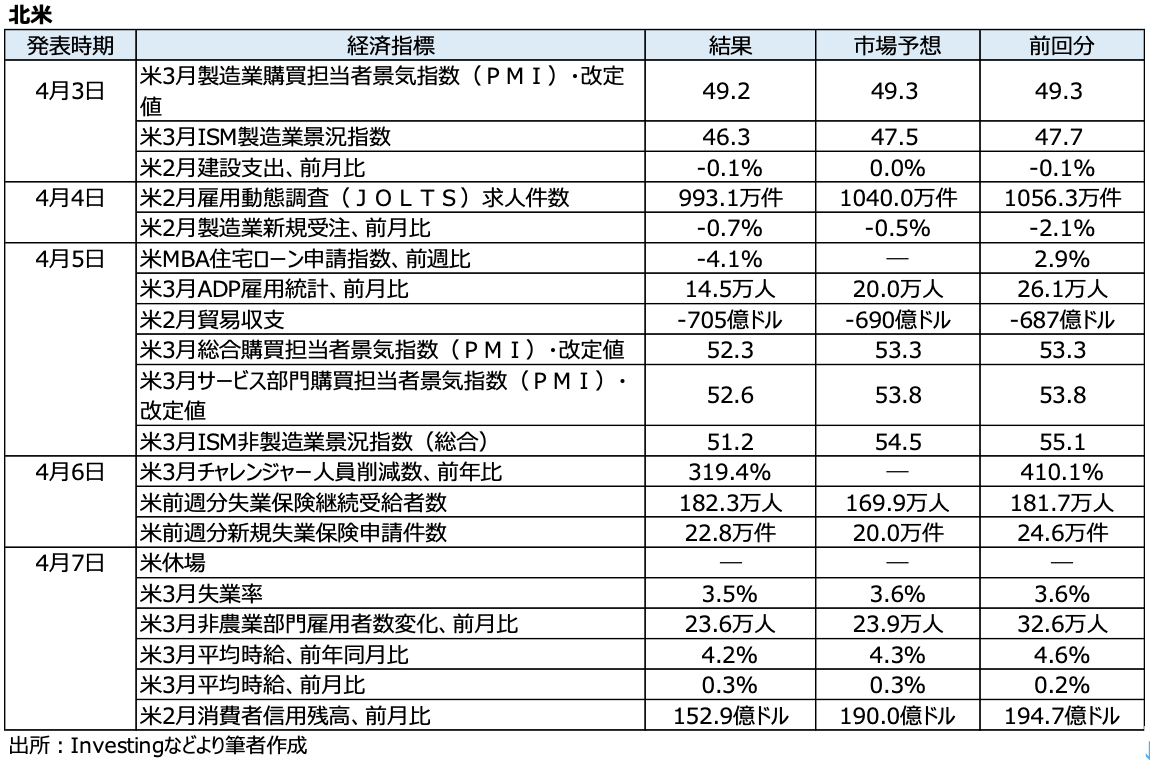

3. 主な経済指標結果

〇米国の経済指標⇒米3月ISM製造業景況指数、同非製造業景況指数、米2月求人件数、米3月ADP全国雇用者数など、そろって市場予想以下の数字が並んだ。米3月雇用統計・非農業部門就労者数(NFP)はほぼ市場予想通り、失業率は前月を下回る3.5%と堅調な結果だったとはいえ、全体的に労働市場の減速を示す内容だった(今週のトピックをご参照)。

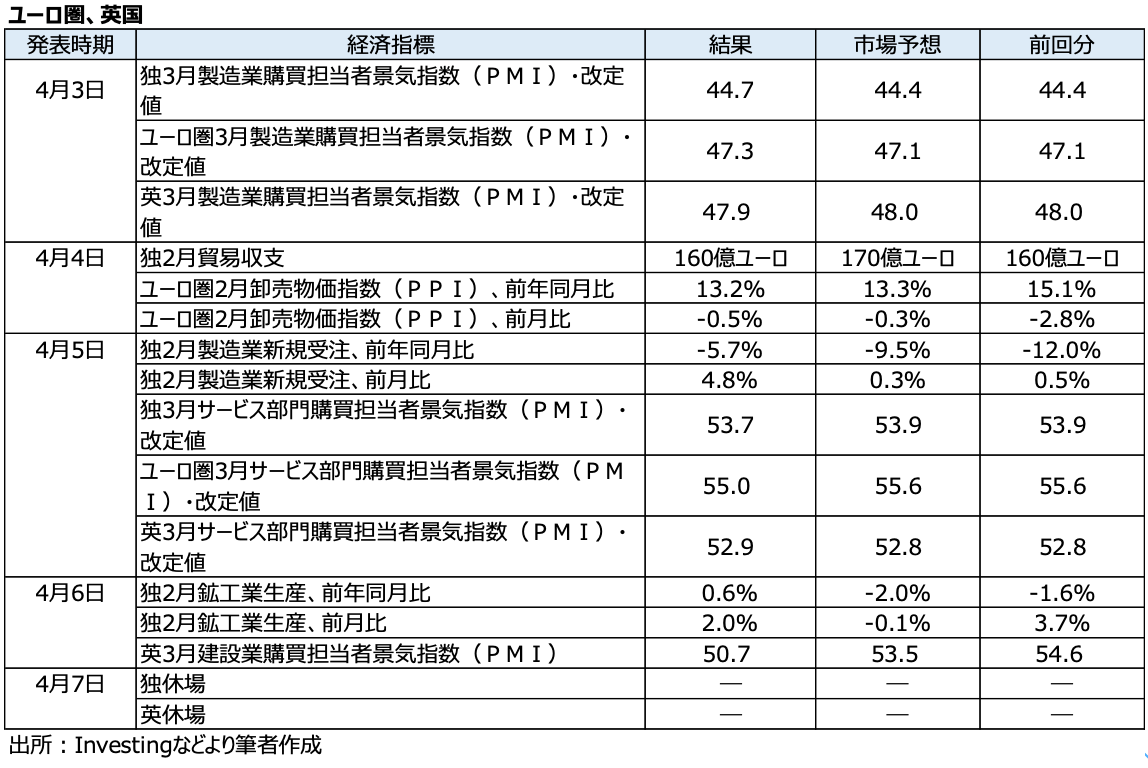

〇欧州の経済指標⇒3月製造業PMI改定値はユーロ圏と独でそろって市場予想を上回った半面、3月サービス業PMI改定値は逆に市場予想以下に終わり、まちまちな結果となった。独2月鉱工業生産は、製造業PMIの改定値通り、改善した。一方で英国は、3月製造業PMI改定値が予想以下、サービス業を市場予想を上回った。

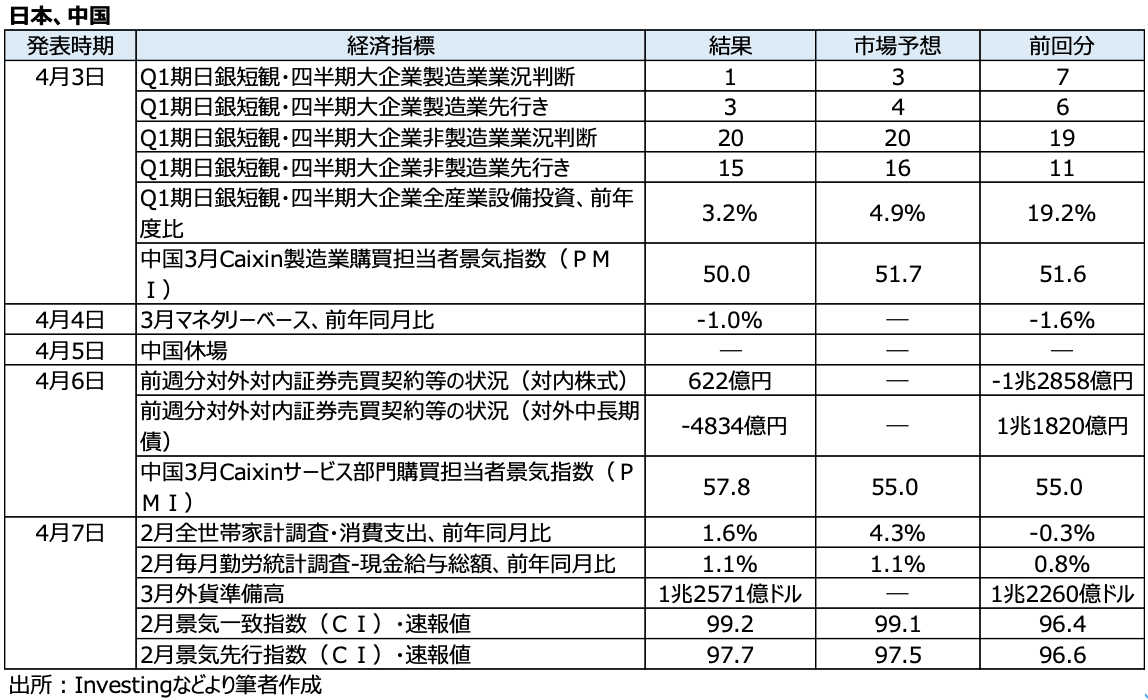

〇日本と中国の経済指標⇒日銀短観で、大企業製造業の景気判断 5期連続で悪化し、景気減速が示唆された。一方で、中国3月財新サービス業PMIは市場予想と前月を上回っただけでなく、約3年半ぶりの高水準となった。ただし、企業信頼感を示す指数は3カ月ぶりの低水準で、手放しで歓迎できる結果ではないとの見方もある。

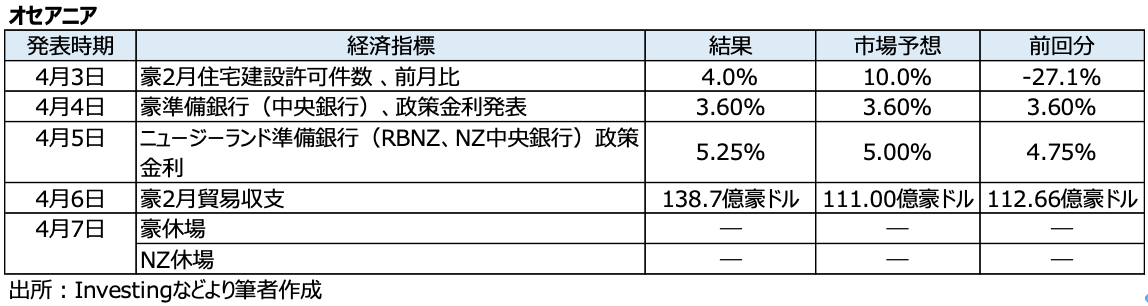

〇オセアニアの経済指標⇒豪準備銀行(中銀)は、市場予想通り政策金利を据え置いた。一方で、NZ準備銀行(中銀)は、市場予想0.25%利上げに反し0.5%の追加利上げを決定。結果を受け豪ドル/NZドルは年初来安値を更新したように、金利差拡大を受け豪ドル売り・NZドル買いが膨らんだ。

4. 今週の経済指標予定

・赤字が最重要、青字がある程度重要な経済指標 orイベントとなる。

5. 為替見通し:ドル円、戻り売り目線で米指標次第で下方向に戻す展開か

【4月10日~4月14日週の為替予想レンジ:130.20~134.20円】

ドル円は前週、一時133.76円と約3週間ぶりの高値をつけた後で上げ渋った。その理由は主に2つと想定され、①米経済指標の弱含みに伴う米景気減速懸念、②燻る金融不安――が挙げられよう。米経済指標をめぐっては今週12日の米3月消費者物価指数と3月開催のFOMC議事録公表、14日には米3月小売売上高、同3月鉱工業生産と重要指標の発表が並ぶ。一連の結果を受けて、5月FOMCでの0.25%利上げ観測が強まる否かが試されそうだ。また、本日10日は19時15分頃から日銀の植田新総裁の記者会見を控える。現状の政策を維持する見通しが強くドル円は4月10日の15時時点で130.80円まで上昇したが、今後は米経済指標や米銀決算などを受けて下方向へ戻すか見極めの時間帯に入ってくるだろう。

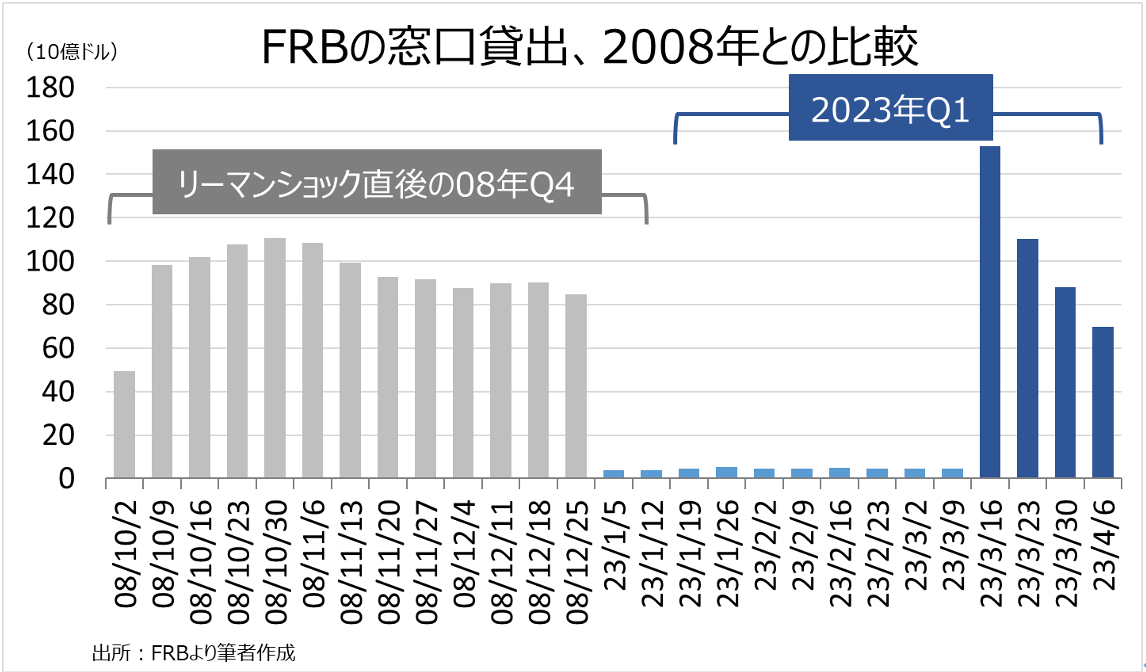

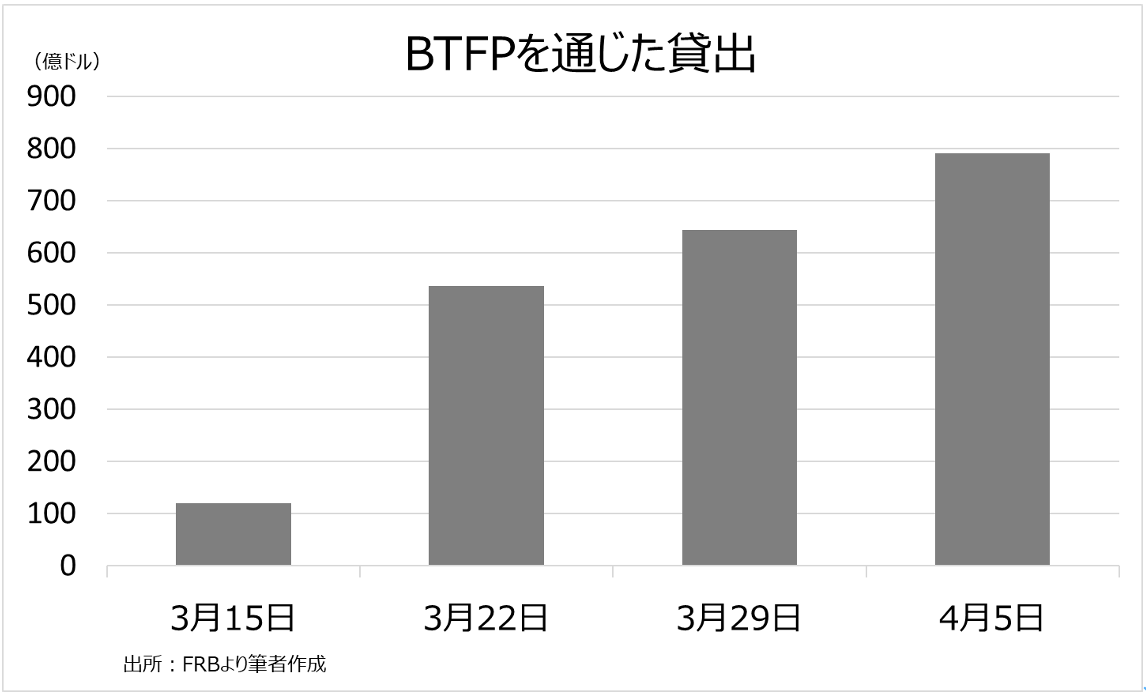

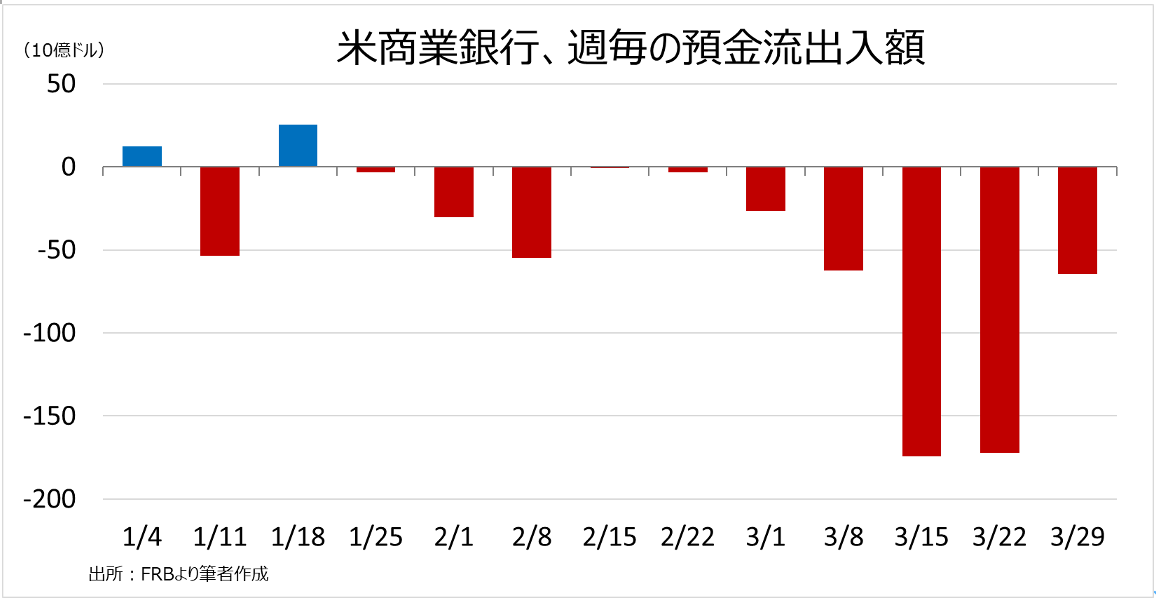

とはいえ、基本的には戻り売り目線を維持。金融不安がくすぶるためで、前週は米地銀ウェスタン・アライアンス・バンコープの3月末時点の預金残高が3カ月前より約11%減少したとのニュースが取り沙汰された。何より、4月5日週までの融資動向をみると、地区連銀による窓口貸出は697億ドルと過去4週間で最小となったとはいえ、年初と比較すると依然として高水準にある。また、シリコンバレー銀行(SVB)などの破綻を受けて3月10日に導入した銀行ターム・ファンディング・プログラム(BTFP)は導入以降で拡大が続き、直近4月5日までの週は790億ドルに膨らんだ。引き続き、銀行の資金繰りが困難である様子が浮き彫りとなっている。米銀の預金動向をみても、3月29日週で前週比650億ドル減少しており、5週連続で流出を記録。今回は資産規模で上位25行が487億ドル流入し、中堅・中小銀行も8週ぶりに16億ドルと小幅流入となったものの、海外支店などその他の銀行で1,150億ドル減少し、流出となっていた。

チャート:窓口貸出、今週は697億ドルと過去4週間で最小も、3月以前と比較すると高水準

チャート:BTFPを通じた貸出、過去4週間で最大

チャート:米商業銀行、預金流出が続く

米銀は、預金流出を食い止めるべく、あらゆる措置を講じつつある。ロイターによれば、キャピタルワン・フィナンシャルは普通預金口座を開設し、90日間1万ドル以上を預けた場合、100ドルのボーナスを提供するとの広告を打った。さらに10万ドル以上の預金には、ボーナスを1,000ドルに引き上げる。その他、SVBを買収したシチズンズ・ファイナンシャル・グループは、3カ月にわたり毎月100ドル預金し、最低残高を維持した顧客に25ドルのボーナスを付与すると発表した。預金流出を食い止るための苦肉の策と言えよう。

米銀をめぐっては、4月14日のJ.P.モルガン・チェースを始めとする1~3月期の銀行決算の内容が着目される。決算そのものに加え、未実現損失や貸倒引当金の増大が懸念される。既に、金融不安が発生する前の1月に発表した22年10~12月期の大手4行(J.P.モルガン、バンク・オブ・アメリカ、シティグループ、ウェルズ・ファーゴ)の決算では全て、3期連続で貸倒引当金の積み増しを確認していた。カンファレンス・コール(決算説明会)の内容も重要で、時間外取引で株価に動きが生じ、ドル円に波及しかねない。

以上を踏まえれば、ドル円はやや上値を切り上げつつも戻り売り目線で、下方向に戻ってくるのではないか。一目均衡表の雲の上限がある134.20円、同水準近くにあるボリンジャー・バンドの2σの目途として意識されるが、その前に控える一目均衡表の基準線(133.80円)、100日移動平均線(133.40円)、50日移動平均線(133.15円)が控える。MACDがゴールデン・クロスを形成し目先は再び買い戻されるが、25日移動平均線が50日移動平均線と100日移動平均線を割り込み、デッドクロスを形成しているだけに、上値で跳ね返される展開を見込む。下値は、ボリンジャー・バンドの-2σの水準がある130.20円を予想する。

チャート:ドル円の日足、上値の目途は下から50日移動平均線(赤線)、100日移動平均線(青線)、一目均衡表の雲の基準線(薄緑の線)、一目均衡表の雲の上限(薄緑枠)順番で意識される。下値は、ボリンジャー・バンド、-2σの水準(紫枠の下限)。

6. 今週のトピック:米3月雇用統計は堅調も、金融不安がにじむ結果に

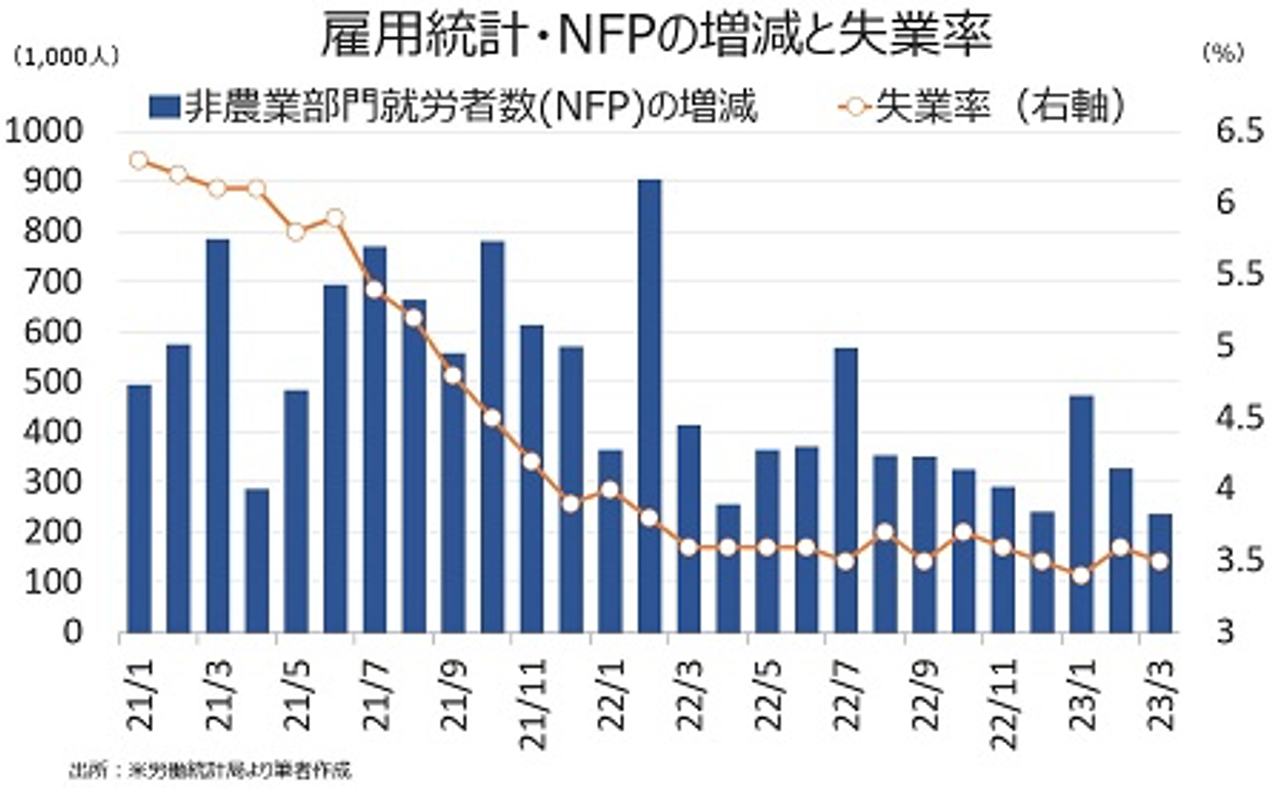

米3月雇用統計・非農業部門就労者数(NFP)は概ね市場予想通りで、堅調なペースを維持しました。労働参加率が改善したにも関わらず失業率は前月から低下しており、労働市場は引き続き健全なようにみえます。

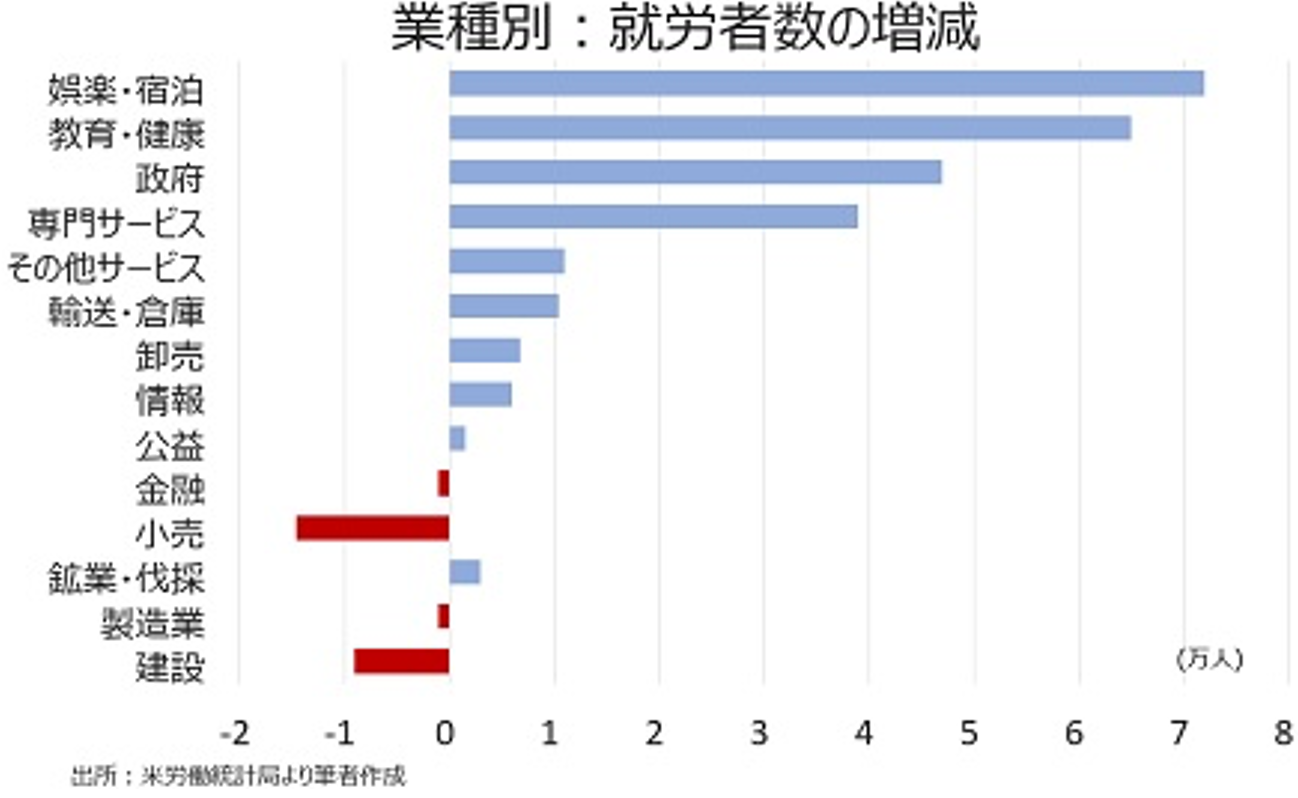

しかし、NFPを業種別でみると引き続き娯楽・宿泊が3割を占め、偏りがみられます。その上、米銀破綻で揺れる金融は2カ月連続で減少しました。また、米3月ISM製造業景況指数が5カ月連続で分岐点を割り込んだだけでなくコロナ禍を除けば2009年以来の水準に落ち込んだように、財部門の雇用が23カ月ぶりに減少。建設が14カ月ぶりに減少に転じ、且つ製造業が2カ月連続で弱含んだためですが、特に建設は商業不動産ローンのデフォルトが懸念されるなかで腰折れしており、金融の雇用減少と合わせ金融不安がにじむ結果と言えるのではないでしょうか。

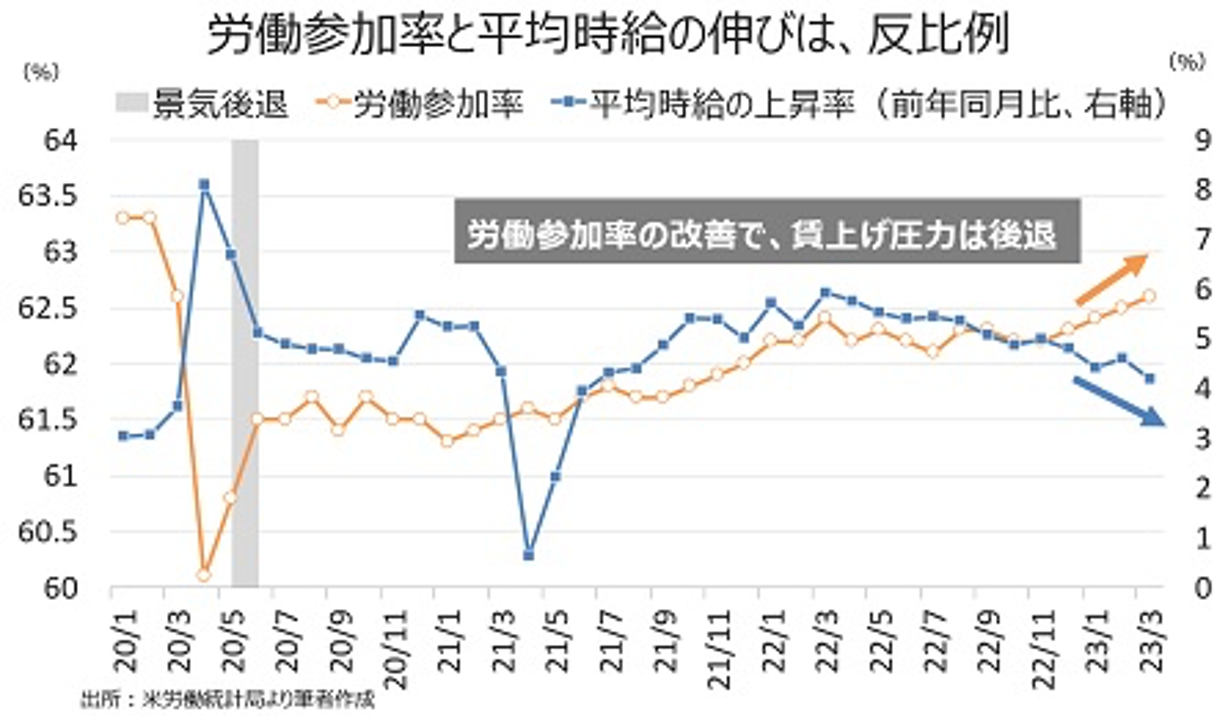

一方で、労働参加率の改善を受け週当たり労働時間は2カ月連続で前月を下回りました。平均時給は前年同月比で鈍化し、労働者が市場に復帰する過程で賃上げ圧力が後退している様子を確認しています。

グッドフライデーを受け米株市場が休場のなか、ドル円は米雇用統計表直前に131.54円へ下落した後、一時132.38円へ上昇しました。ただし、上値では一目均衡表の雲の下限にぶつかり、以降は伸び悩んだ格好です。米国市場は来週月曜にオープンしますが、欧州やオセアニアの市場が引き続き休場であるため、為替の方向性が出てくるのは米3月消費者物価指数が発表される直前の11日火曜日となりそうです。米10年債利回りは3.4%を回復して短縮取引を終えました。

チャート:ドル円5分足、132.38円を付けた後は高値圏で推移

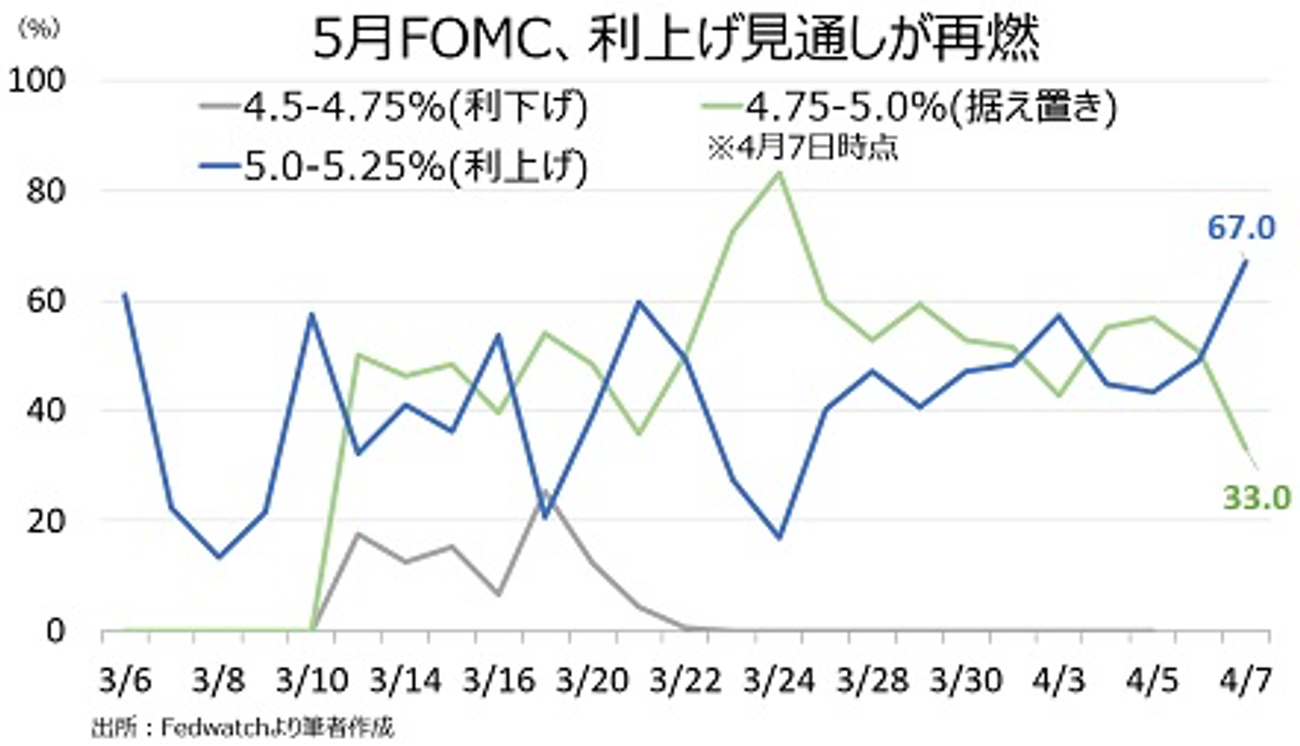

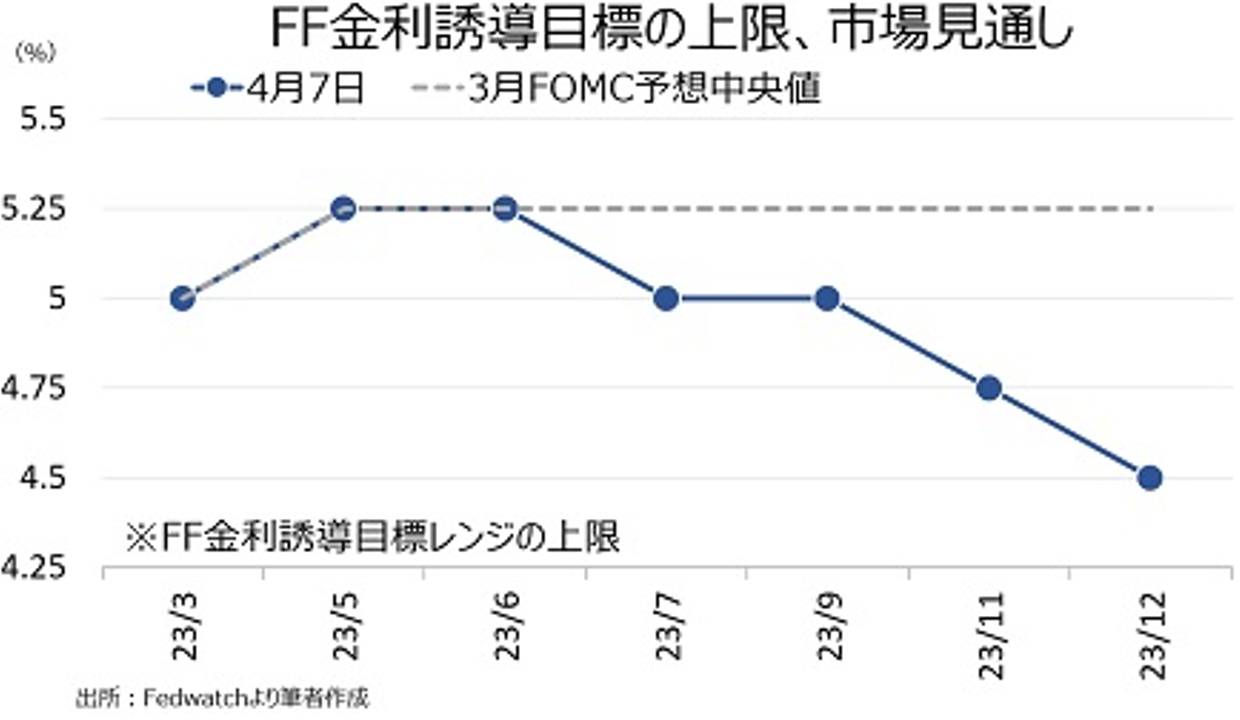

FF先物市場では、5月2~3日開催の米連邦公開市場委員会(FOMC)で0.25%利上げの確率が再び逆転し67%となりました。

チャート:3月FOMC利上げ織り込み度、再び0.25%が優勢に

年内は5月FOMCの利上げでピークアウトし、6月の据え置きの後、7月の利下げ転換、11月と12月を含め年内3回の利下げを織り込みます。

チャート:年内のFF金利織り込み度、利下げ転換予想は変わらず

米3月雇用統計の詳細は、以下の通り。

米3月雇用統計・非農業部門就労者数(NFP)は前月比23.6万人増となり、市場予想の23.9万人増をわずかに下回った。前月の32.6万人増(31.1万人増から上方修正)に届かなかったとはいえ、27カ月連続で増加するなか堅調な伸びを維持。2022年平均の40.1万人増は下回った。

1月分の3.2万人の下方修正(50.4万人増→47.2万人増)と合わせ、過去2ヵ月分では合計で1.7万人の下方修正となった。

NFPの内訳をみると、民間就労者数は前月比18.9万人増と市場予想の21.5万人増を下回った。前月の26.6万人増(26.5万人増から上方修正)にも届かなかったが、27ヵ月連続で増加した。民間サービス業は19.6万人増、前月の25.5万人増(24.5万人増から上方修正)を下回った。

チャート:NFPは鈍化も堅調なペースを維持、失業率は低下

サービス部門のセクター別動向は、11業種中で9業種が増加し前月の7業種を上回った。今回最も雇用が増加した業種は2月に続き娯楽・宿泊、2位は教育/健康、3位は政府が入った。一方で、前月に速報値ベースで3位だった小売が減少に転じたほか、米銀破綻で揺れる金融は3カ月連続で減少した。

(サービスの主な内訳)

―増加した業種

・娯楽/宿泊 7.2万人増と27ヵ月連続で増加、前月は9.0万人増、6ヵ月平均は8.4万人増(そのうち食品サービスは5.0万人増、前月は6.0万人増、6ヵ月平均は5.6万人増)

・教育/健康 6.5万人増と14ヵ月連続で増加、前月は8.5万人増、6ヵ月平均は8.5万人増(そのうち、ヘルスケア・社会福祉は5.1万人増と14カ月連続で増加、前月は7.3万人増、6ヵ月平均は7.2万人増)

・政府 4.7万人増と9カ月連続で増加、前月は6.0万人増、6ヵ月平均は5.3万人増

・専門サービス 3.9万人増と4カ月連続で増加、前月は5.5万人増、6ヵ月平均は3.3万人増(そのうち派遣は1.1万人減と3カ月ぶりに減少、前月は0.3万人増、6ヵ月平均は1.4万人減)

・その他サービス 1.1万人増と14ヵ月連続で増加、前月は0.5万人増、6ヵ月平均は1.5万人増

・輸送/倉庫 1.0万人増、前月は2.1万人減と3カ月ぶりに減少、6ヵ月平均は0.1万人増

・卸売 0.7万人増と4カ月連続で増加、前月は1.1万人増、6ヵ月平均は0.9万人増

・情報 0.6万人増と4カ月ぶりに増加、前月は1.0万人減、6ヵ月平均は0.3万人減

・公益 0.2万人増と4カ月ぶりに増加、前月は0.1万人減、6ヵ月平均は横ばい

―横ばいの業種

なし

―減少した業種

・小売 1.5万人減と4カ月ぶりに減少、前月は4.1万人増、6ヵ月平均は0.4万人増

・金融 0.1万人減と3カ月連続で減少、前月は0.1万人減、6ヵ月平均は0.5万人増

財生産業は前月比0.7万人増と前月の1.1万人増(修正値)から23ヵ月ぶりに減少に転じた。業種別をみると、建設が14カ月ぶりに減少、製造業は2ヵ月連続で減少した。一方で、油価が米国の需要減退を嫌気し70ドル割れを意識した過程でも鉱業・伐採が増加に転じた。詳細は、以下の通り。

(財生産業の内訳)

・鉱業/伐採 0.3万人増(石油・ガス採掘は100人増)、横ばい、6ヵ月平均は0.4万人増

・製造業 0.1万人減と2カ月連続で減少、前月は0.1万人減と22カ月ぶりに減少、6ヵ月平均は1.1万人増

・建設 0.9万人減と14ヵ月ぶりに減少、前月は1.2万人増、6ヵ月平均は1.5万人増

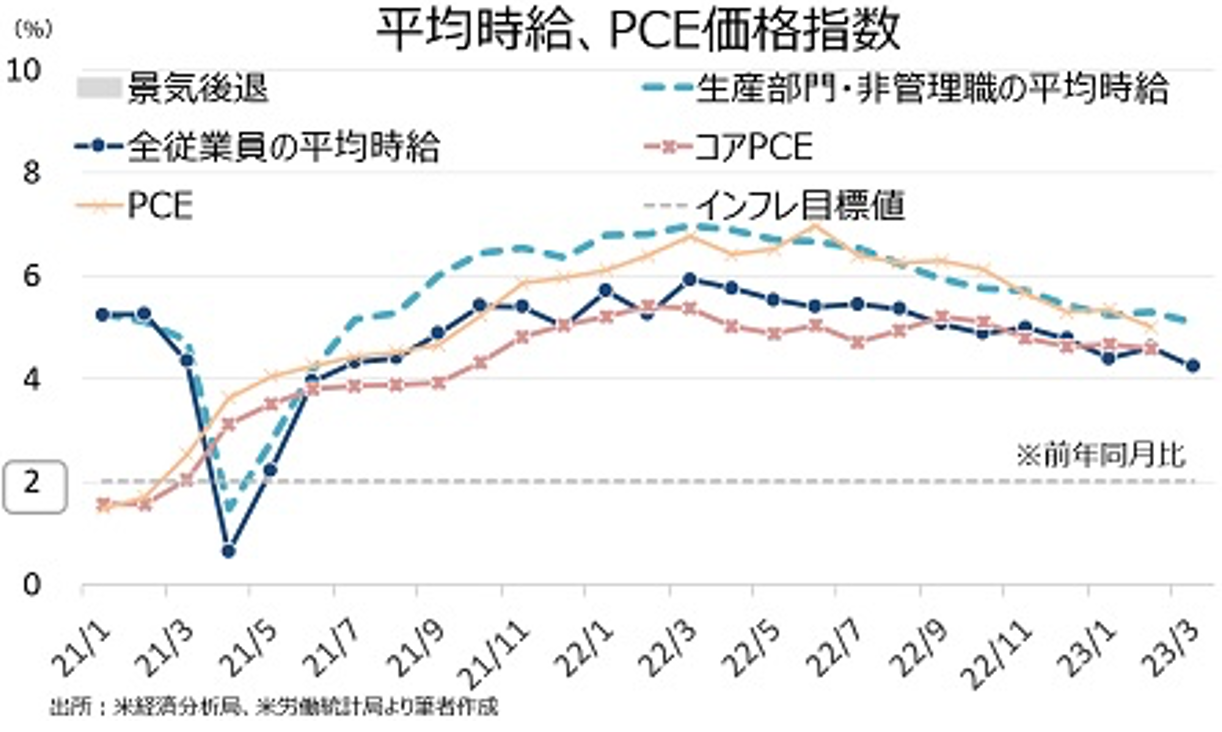

チャート:セクター別、就労者の増減

平均時給は前月比0.3%上昇の33.18ド ル(約4,380円)と、市場予想と一致した。前月の0.2%は上回り、26カ月連続で上昇している。前年同月比は4.2%上昇、市場予想の4.3%を下回り2021年7月以来の低い伸びだった。生産労働者・非管理職の前年同月比は5.1%上昇、前月の5.3%に届かず、2021年6月以来の5%割れに迫った。労働参加率の改善を受け、人手不足が解消され、賃上げ圧力が後退したとみられる。

チャート:平均時給は、生産労働者・非管理職の前年同月比でピークアウト感が漂う

チャート:平均時給は、労働参加率の改善に合わせて伸びが鈍化

週当たりの平均労働時間は34.4時間と、市場予想と前月の34.5時間から短縮した。コロナ禍で経済活動が停止した2020年4月以来の低水準から急回復した前月の34.6時間を下回った。

チャート:週当たり平均労働時間は、短縮傾向が続く

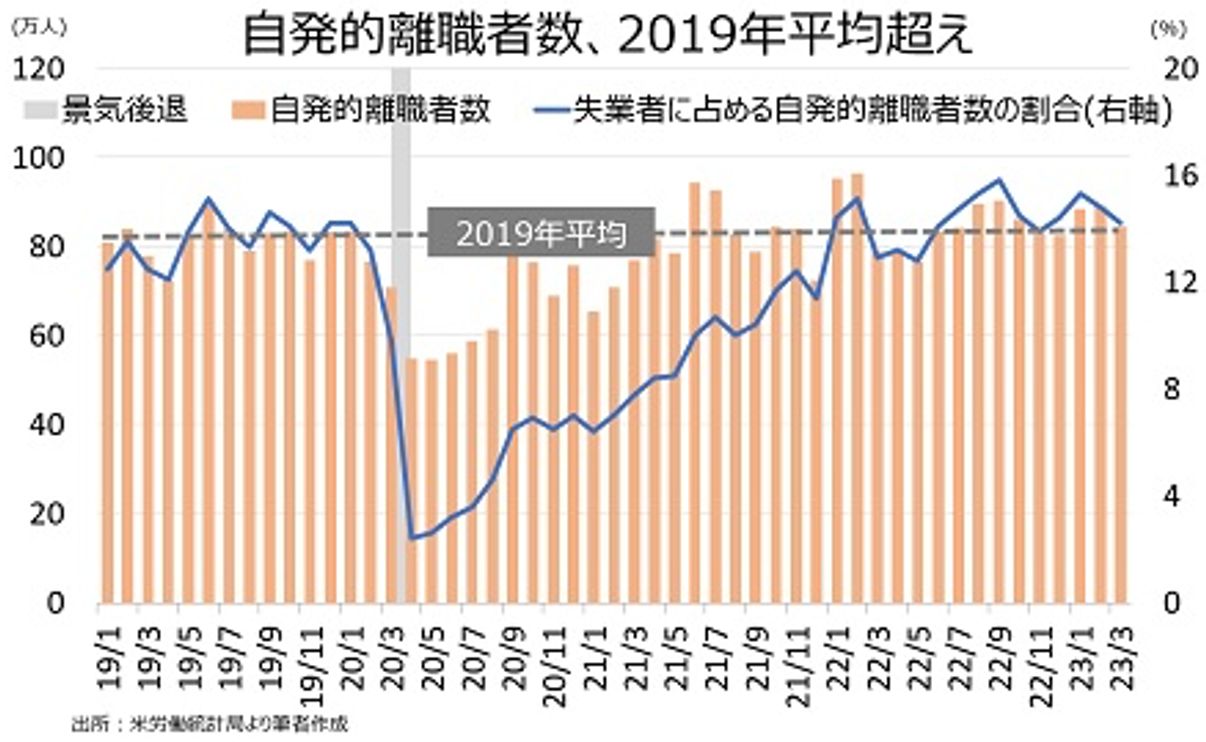

失業率は3.5%と、市場予想と前月の3.6%を下回った。ただ、1969年5月以来の低水準を記録した1月の3.4%を上回った。失業率の低下は、失業者が前月比9.7万人減少したことが寄与した。自発的離職者数は5.2%と3カ月ぶりに減少に転じ、失業率を押し下げた。自発的離職者数に占める失業者の割合は14.2%と前月の14.8%を下回った。

チャート:自発的離職者数は2カ月連続で増加

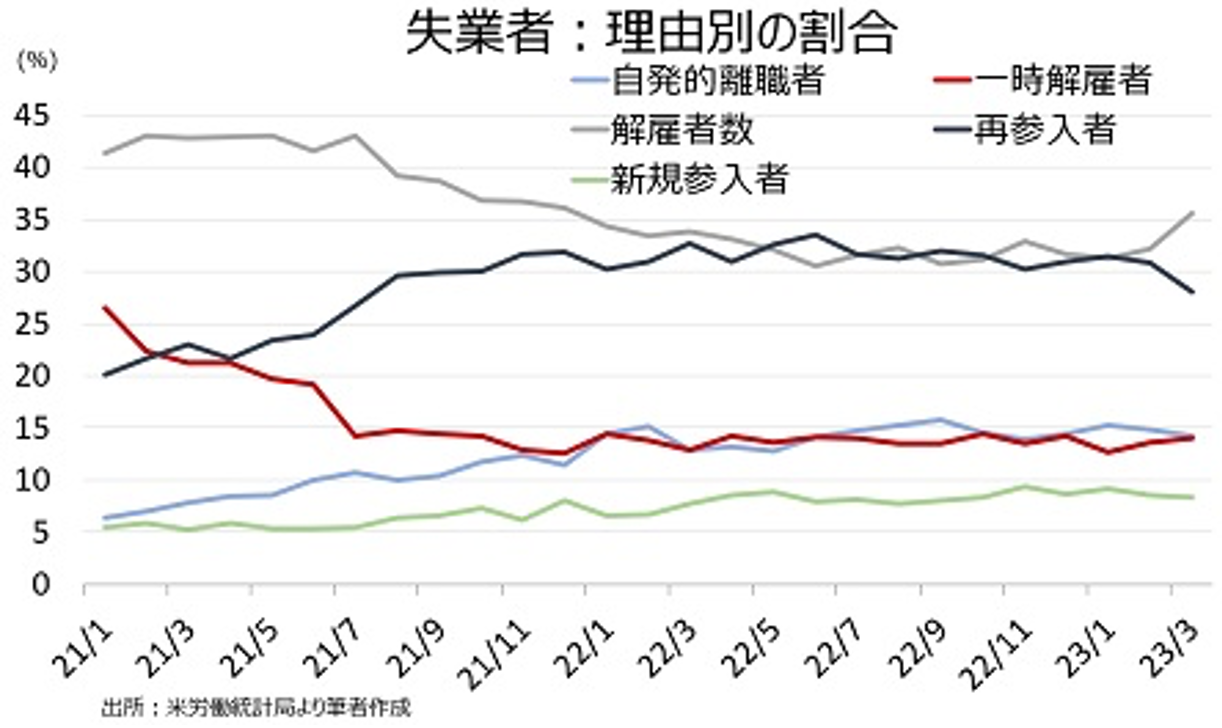

解雇者数(一時的な解雇ではなく再編やM&Aなど会社都合での解雇者、派遣など契約が終了した労働者)は、前月比2.5万人減の191.0万人となった。2022年3月以来の200万人乗せから一歩遠ざかった。ただし、再参入者が減少したため解雇者数の割合は35.6%へ上昇し、2021年12月以来の水準だった。

チャート:解雇者数、再び失業者の理由で1位に浮上

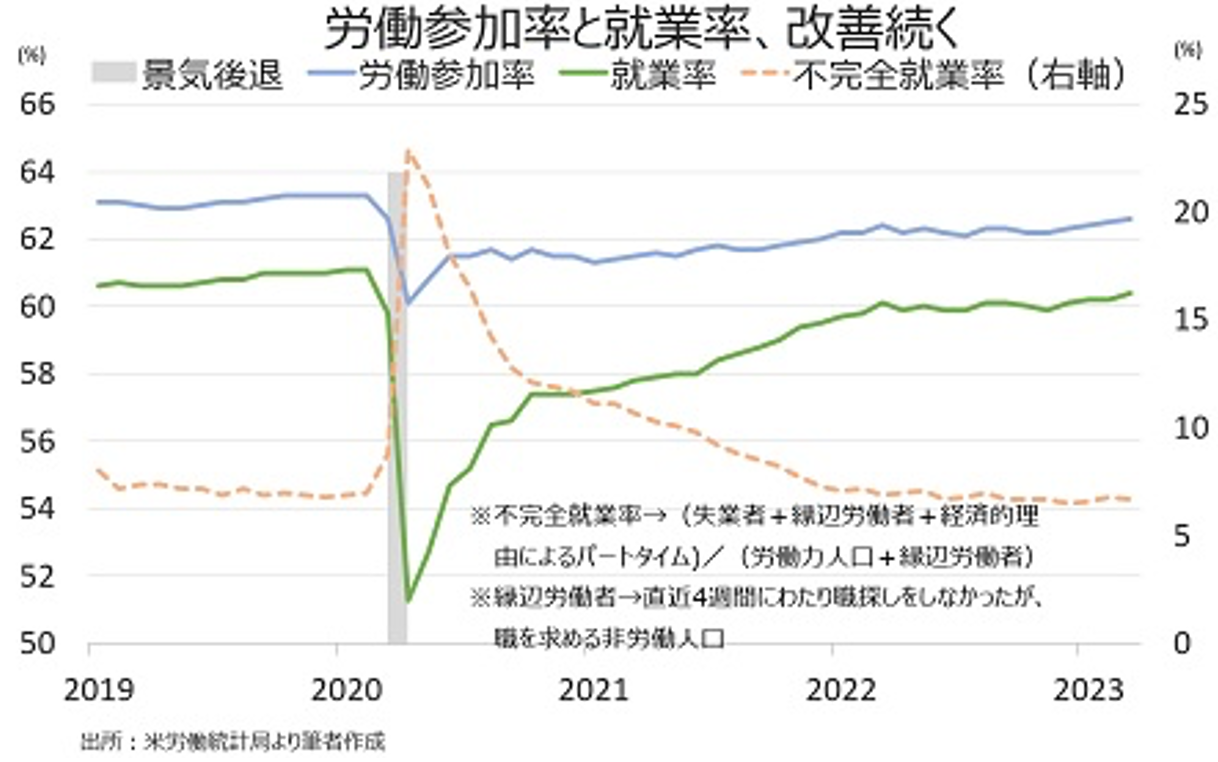

労働参加率は62.6%、前月の62.5%を上回り2020年3月以来の水準に並んだ。なお、コロナ感染拡大直前の20年2月は63.4%である

就業率は60.4%と前月の60.2%を超え、2020年2月(61.1%)以来の高水準を維持した。

経済的要因でパートタイム労働を余儀なくされている者などを含む不完全就業率は6.7%と前月の6.8%を下回った。22年12月は、1994年の統計開始以来で最低を更新し6.5%だった。

経済的要因チャート:不完全就業率は過去最低水準から上昇、労働参加率と就業率は改善

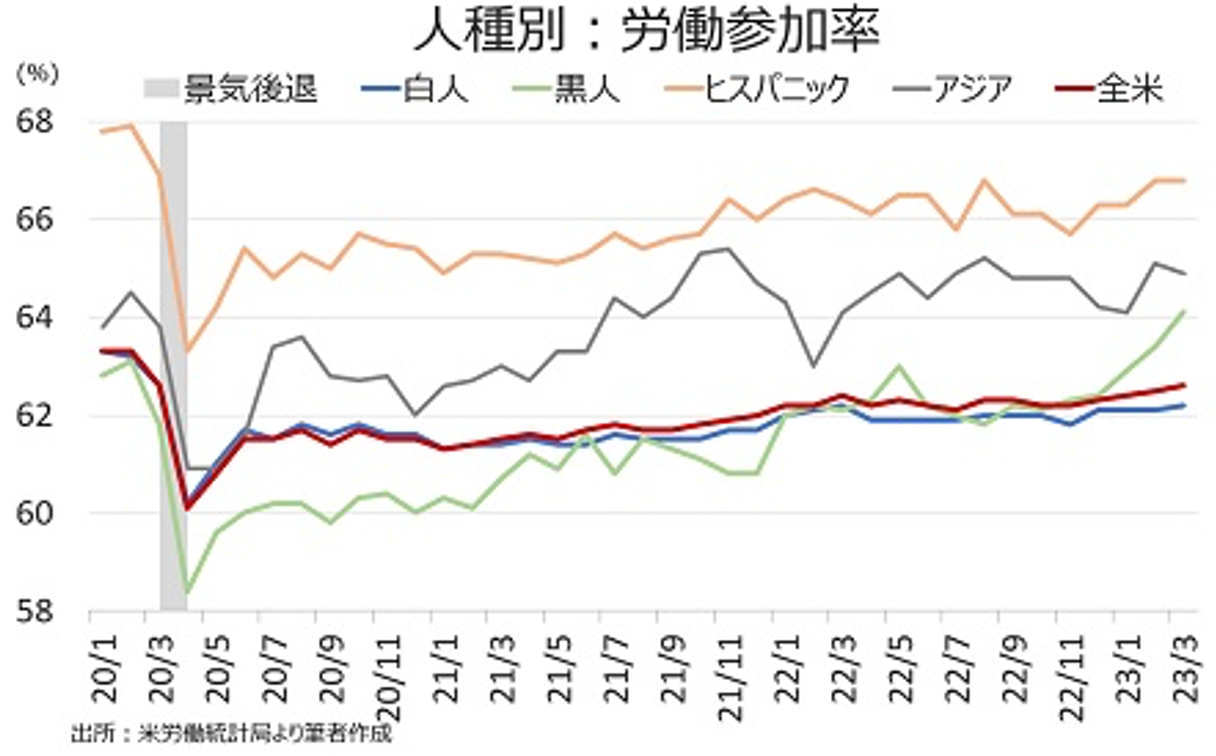

人種別の労働参加率、失業率

人種別の労働参加率は、まちまち。黒人が2008年8月以来の高水準だったほか、白人も上昇。一方でヒスパニック系は横ばいだったほか、アジア系は低下した。

・白人 62.2%、前月まで3カ月連続で62.1%、なお22年3月は62.3%と2020年3月(62.6%)以来の水準を回復、20年2月は63.2%

・黒人 64.1%と2008年8月以来の高水準、前月は63.4%

・ヒスパニック系 66.8%と前月と変わらず20年3月以来(66.9%)の高水準、20年2月は68.0%

・アジア系 64.9%、前月は65.1%と22年8月(65.3%)以来の高水準で20年2月の64.5%超え

・全米 62.6%と2020年3月の水準に並ぶ、前月は62.5%、20年2月は63.3%

チャート:人種別の労働参加率、黒人が改善を主導

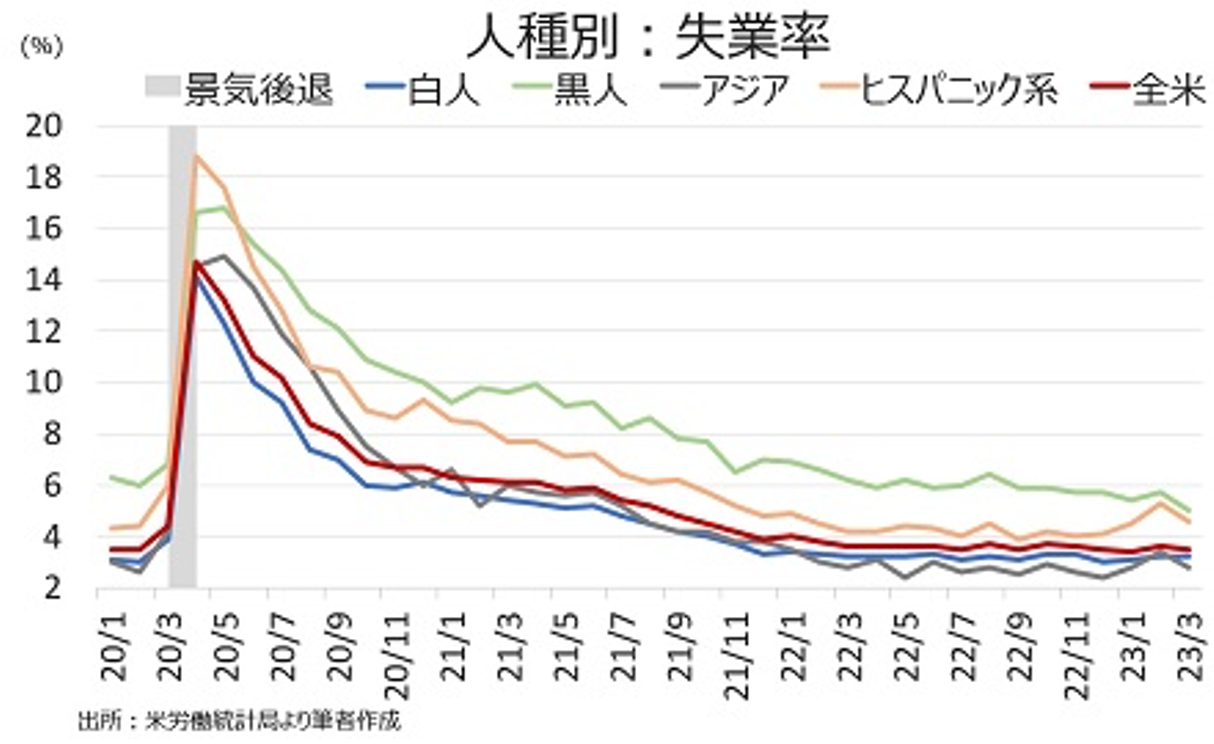

人種別の失業率は、白人を除き低下した。特に労働参加率が改善した黒人が過去最低を更新したほか、労働参加率が横ばいだったヒスパニック系の失業率の低下が著しい。アジア系は労働参加率に合わせ低下。白人は労働参加率の上昇を一因に横ばいだった。

・白人 3.2%で前月と変わらず、22年12月は3.0%と20年2月(3.0%)に並ぶ

・黒人 5.0%と2019年8月の5.3%を下回り過去最低を更新、前月は5.7%

・ヒスパニック系 4.6%、前月は5.3%と21年10月以来の高水準、なお22年9月は3.9%とデータが公表された1973年以来の低水準

・アジア系 2.8%、前月は3.4%、22年12月は2.4%と19年6月以来の低水準に並ぶ

・全米 3.5%、前月は3.5%、1月は3.4%と1969年5月以来の低水準

チャート:人種別の失業率は白人を除き全て低下、特に黒人は過去最低を更新

――以上の結果を振り返ると、ポイントは以下の通り。

・NFPは堅調なペースを維持も、娯楽・宿泊が3割を占め偏りがみられる。

・NFPのうち、金融や建設などは、金融不安の煽りを受けて減少した可能性あり

・労働参加率は改善、人種別では黒人が改善を主導。 ・失業率の低下をけん引したのも黒人で、過去最低を更新

NFPのうち、金融は3カ月連続で減少していました。シリコンバレー銀行(SVB)の破綻前から減少していたわけですが、金利上昇による住宅ローン融資や商業不動産ローンの減速が背景にあります。これまで堅調だった建設も、この煽りを受け14カ月ぶりに減少に反転。足元、米銀の破綻連鎖を回避すべくFRBなど米当局が導入した資金供給制度“銀行ターム・ファンディング・プログラム”の貸出が増加し続けるなか、金融不安が払しょくされたわけでもなく、雇用減速の裾野が広がらないとも限りません。何より、2月に商業不動産ローンのデフォルトを確認しており、金融不安が他部門へ波及するリスクが懸念されます。

チャート:BTFPの貸出動向、発足当初から4週連続で増加

そのほかの注目点として、黒人の失業率が過去最低を更新した結果について、ワシントン・ポスト紙を始めブルームバーグなど大手メディアがヘッドラインに掲げていました。

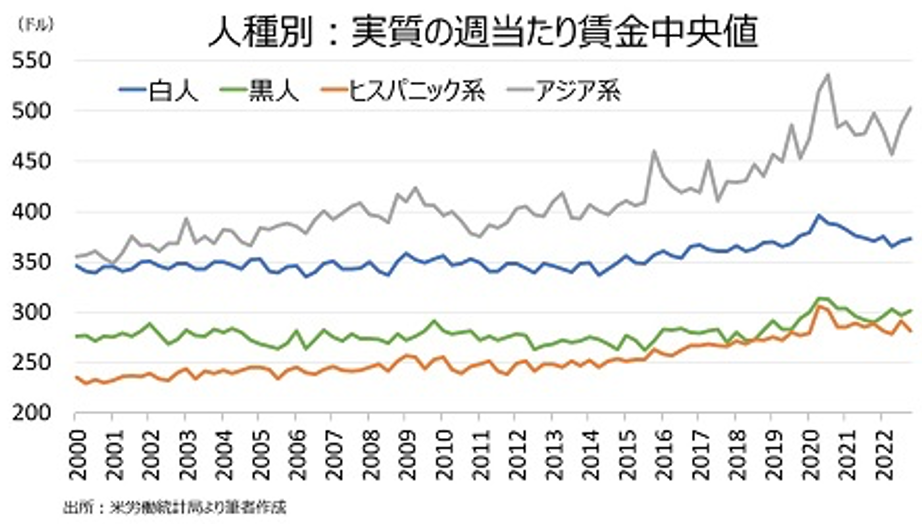

ただし、必ずしもこのグッド・ニュースと言い切れません。黒人の失業率が大きく低下し、且つヒスパニック系の失業率も前月比0.7%ポイントと大幅に低下した一因としては、彼らの賃金の低さが選好され企業が雇用した可能性を示唆します。

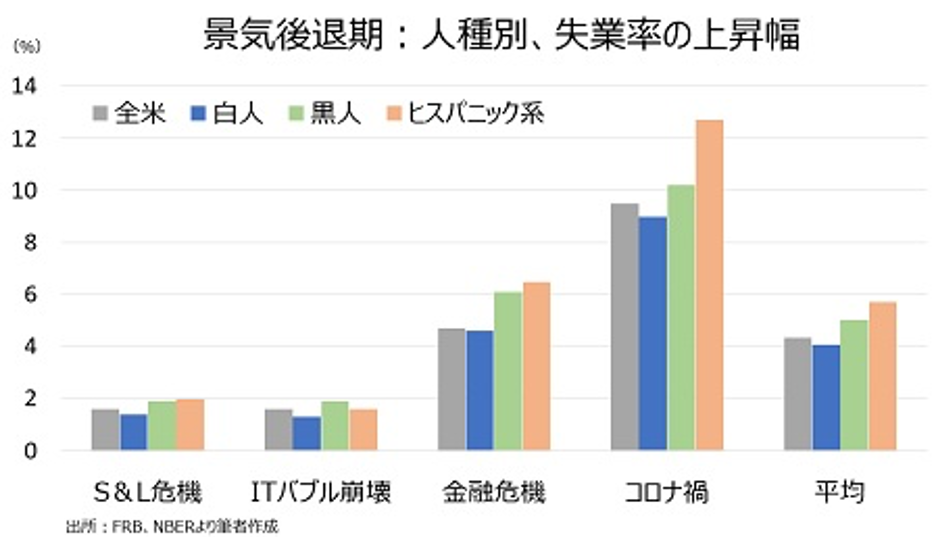

チャート:人種別の実質の週当たり賃金・中央値、四半期ベースでみるとヒスパニック系が最も低く、次いで黒人に

また、今回の黒人の失業率改善を手放しで喜べない事実が2つ潜みます。1つは、過去の景気後退時の黒人とヒスパニック系の失業率の変化が挙げられます。景気後退入りした月を終点とした3カ月平均と景気後退が終了した月を始点とした3カ月平均を比較すると、過去のリセッション期は以下の通り黒人とヒスパニック系の失業率の上昇が顕著で、過去4回の景気後退の平均は白人が4.1%ポイントに対し、黒人は5.0%ポイント、ヒスパニック系は5.7%ポイントでした。足元で低下しても、今後上振れするリスクをはらみます。

チャート:過去のリセッション、人種別の失業率の変化

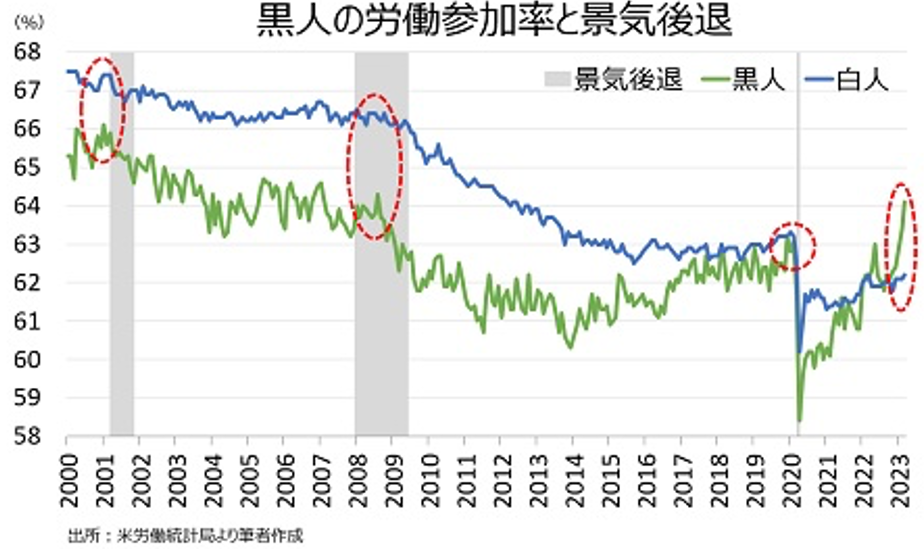

もう一つは、黒人の労働参加率の上昇が挙げられます。ITバブル崩壊時や金融危機、コロナ禍の前の2019年にFedが予防的利下げを行っていた当時、黒人の労働参加率は改善し、さらに2019年当時と直近では白人の労働参加率を上回っていました。黒人の労働参加率が景気後退前あるいは景気後退期に上昇する理由としては、景気悪化前の先制措置と言えるでしょう。以上を踏まえると、今回の黒人における労働参加率の上昇は、景気が急減速する前の”炭鉱のカナリア”である可能性を残します。なお、白人の労働参加率の低下はベビーブーマー世代の引退が背景にあります。

チャート:黒人と白人の労働参加率

加えて、今回の平均時給は前月比0.3%の上昇でしたが、公益が同2.4%、さらに娯楽・宿泊が0.8%の押し上げが寄与していました。さらに、2020年2月比でプラスを確保する卸売が下落に転じたほか、景気敏感な小売やその他サービス、金融が下落。労働市場のひっ迫は徐々にゆるみつつあり、米雇用統計・NFPは減速する蓋然性が高いと考えます。金融不安が高まるならば、景気後退懸念が再燃すると共に、利下げ転換に向けた観測を強めるでしょう。

ようこそ、トレーダムコミュニティへ!