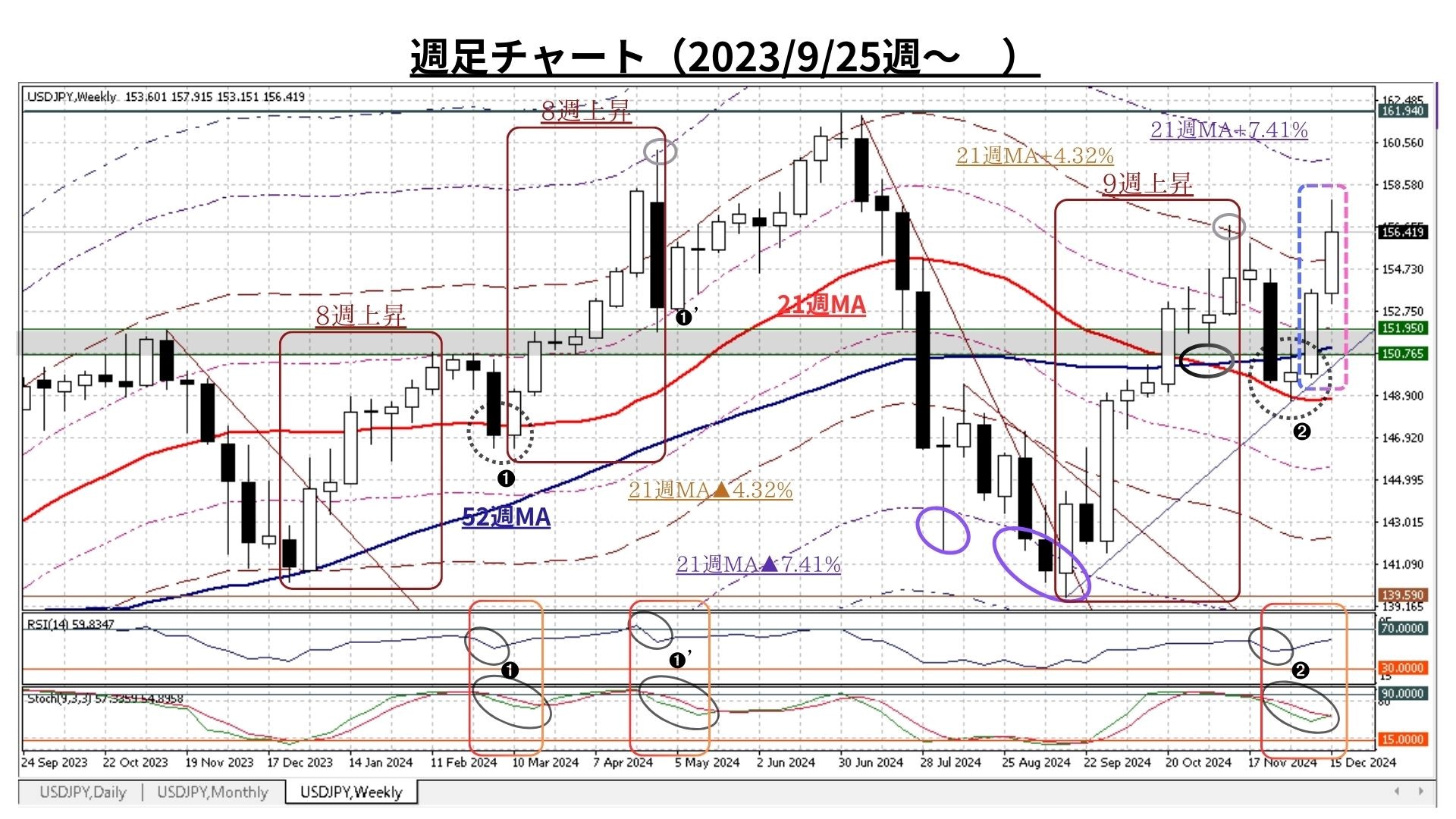

<テクニカル分析判断>

●短・中期:テクニカルな地合いは大きく強調へ反転し「上昇トレンドは再度本格化」

□12/16週は「寄付153.63:153.15~157.92:終値156.15前週比+2.49円の大幅な円安)」の推移

◇前週比+2.49円と前週に引き続き大幅な陽線を形成し、3週連続の陽線となった

◇先週の連続大陽線により、前週突破した『21週MA+2.16%』に続き、先週は「抜ければ上昇が加速するとした『21週MA+4.32%』の水準を難なく突破

=>>>これにより、一時11/15の直近高値(157.75)をも突破し157.92と7月中旬以来の水準まで上昇

=>>>3週連続陽線も含め、テクニカルな地合いの強化と上昇トレンド本格化進展を確認

<<=>>ただし、上昇力の減退を示唆する「長い上ヒゲ」には留意が必要か(後掲日足チャートで補足)

<<<以下、上図における注目点>>>

□ (下降中だったとは言え)「21週MAという重要な下値支持ライン」の水準超を終値ベースで維持し続けていたこと

<図中:黒い点線黒丸➋の部分。本年2月にもこの水準で反転上昇へ(同➊の部分)>

=>>>7週以上の下落トレンドを経て底打ち/反発したパターンでは「約8週の上昇で一旦ピークアウト」するものの、数週の調整を経て「再び上昇サイクル(上昇トレンド)へ復帰」するケースが多い

=>>>特に今年1・2月(上図➊)後の調整ではRSI/ストキャスティクスの反落は軽微に収まって次の上昇サイクルに移行。また、21週MA+7.41%ラインでピークアウトした➊’も同様の推移

⇒上記2点との類似性をもつ今回の➋は『21週MAという重要な下値支持準超を終値ベースで維持し続けたこと』と併せ、4週前の急落による失地を完全に挽回して余りある水準へ上昇

◇因みに、直近2週の急上昇によって、我々の想定より1週早く「21週MAは底打ち/反発に転じ、今週以降の上昇はかなり加速する見込み」

◇RSIは50台で依然「上昇余地が残存」。ストキャスティクスも「今週以降再度の上方トライに転じる」可能性が極めて高い

◇(21週MAが低下中だったため)4/29には一旦160円台定着を阻まれた「21週MA+7.41%(159.80@12/20)」が接近中。ただし、既述の通り21週MAは「今週以降急上昇に転じる」ため、この水準も同時に上昇。これに伴い「上昇余地は更に拡大」すると見られる

>>>なお、4週前の5.25円=>> 3週前2.58円=>> 2週前4.10円とかなりの高水準を維持していた週間変動幅は「上下の注目レベルを抜ければ振幅は拡大」との想定通り、先週も4.77円まで拡大した

◎他方、短期時間軸でも5連続陽線となった前週に続き、12/19の2.8円の大陽線を含んだ先週も上昇トレンドの本格化を強く印象づけた(上図右の太い点線囲い)

<<=>>しかし、上記の進展によって先週末にはRSIが瞬間的に70超の水準へ急上昇。ストキャスティクスもかなりの高水準にあったため、週足チャートで言及した「(上昇圧力の減退を示唆する)長い上ヒゲ」に該当する反落が見られた

=>>>ただ、これは上記の「上昇の過熱」状態を緩和する『自律的な速度調整』に該当するものと認識でき、今回の上昇サイクルは『秩序だった変化(上昇)の範疇にある』とも考えられる

=>>>また、今一度チャート下部のRSI/ストキャスティクス部分をご参照頂きたい。今後の上昇が緩やかなものに止まれば(10月にも見られたように)高水準を維持し続ける可能性もある。現在の2指数の水準だけで考えても、少なくとも短期的な(上昇の)過熱感が高まっている(ピークアウトが近い)とは言い難い

□なお、先週は「短・中・長の全てのMAが同水準(152円台前半)に収斂」という非常に珍しい状況が出来(上図右の太い点線楕円)。12/20時点では僅かな差だが「52>21>200」の順となっているものの、週足と同様、日足でも「21日MAは今週急上昇」が見込まれるため『21>52>200』の上昇トレンドパターンが形成されよう

以上から導き出された<今週のテクニカル分析の結論>は以下の通り

◎直近2週の急上昇によって、テクニカルな地合いは大きく強調へ反転し「上昇トレンドは再度本格化」したことを改めて確認

=>>>先週末も見られたように、秩序だった上昇サイクルの中で自律的な速度調整を交える可能性はあろうが、来年にかけての方向感は基本的に上方だと考えられ『上値トライ(上値模索)』が中心となる展開を想定。他方、相場水準の上昇も手伝い、週間変動幅は次第に落ち着いてゆこう

□引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を「突破or維持」できるかどうかに注目

② 159.45円=21週MA +6.87%

③ 158.55円=21週MA +6.24%

⑥ 154.80円=21週MA +3.69%

>>>上記③(上方)と⑥(下方)が抜けると加速すると思われる水準

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2024/12/20のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:上昇サイクルの本格化へ向け地合いは強調

〇上図は直上のものを再掲。コメントについても既掲のものをご参照下さい

□秩序だった上昇サイクルの中で自律的な速度調整を交える可能性はあろうが、来年にかけての方向感は基本的に上方だと考えられ『上値トライ(上値模索)』が中心となる展開を想定

>>> 想定レンジ=今週:154.80~158.55、今後1ヶ月:151.05~161.25=

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:上昇サイクルの本格化へ地合いは一段と好転

〇上図は冒頭のものを再掲。コメントについても既掲のものをご参照下さい

◇直近2週の急上昇によって、我々の想定より1週早く「21週MAは底打ち/反発に転じ、今週以降の上昇はかなり加速する見込み」。下値支持線の上昇に伴い「今後の上昇余地も更に拡大」しやすい

◇RSIは50台で依然「上昇余地が残存」。ストキャスティクスも「今週以降再度の上方トライに転じる」可能性が極めて高い

>>>今後6か月間の想定レンジ = 149.75~163.20⇒149.25~165.75=

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:中短期の地合い好転、上昇トレンドは更に堅固に

□20ヶ月MA(148.17)超の水準を維持して11月を終了し『超長期上昇トレンドの継続』を確認(ストキャスティクスにも底打ち/上昇サイン点灯中)

◇「150円割れの終値・上ヒゲの長い陰線」が懸念されるが、2022年8月(➊)との相似性を考慮すれば「12月は上昇」との想定を維持

◇既述の中短期時間軸の地合い好転も手伝い、長期上昇トレンドは今のところ極めて堅固

>>> 今後1年間の想定レンジ = 145.80~162.30 ⇒149.25~169.80 =

<ファンダメンタルズ分析判断>

◆日本:追加利上げ見送りも金利はじり高、株式は3週ぶり反落

◆USD円:米長短金利急上昇に伴い、USD指数・USD円共に上昇

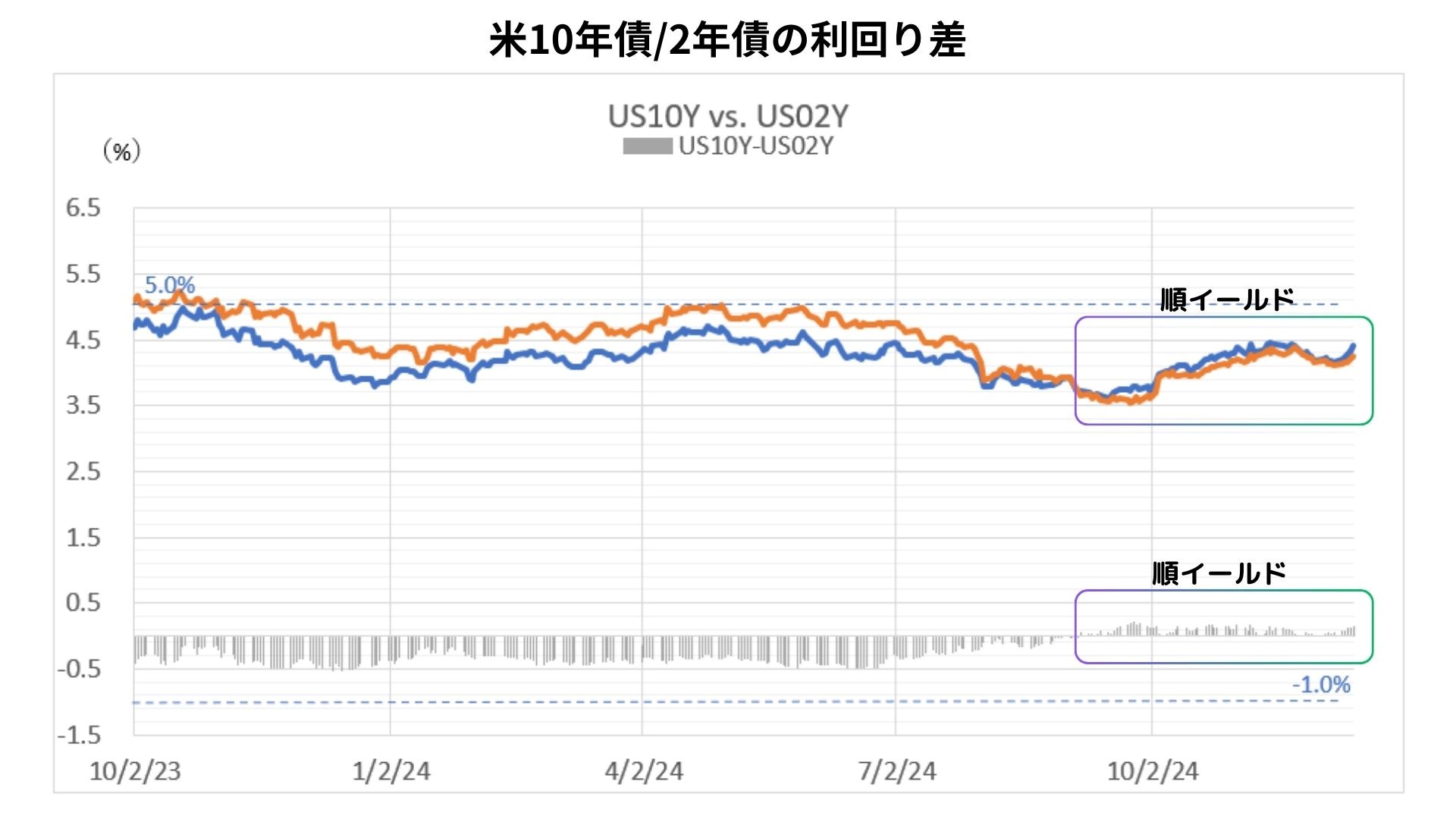

◇米債利回り:米FRBが大方の予想通り0.25%の利下げを実施したものの、来年は緩和ペースを鈍化させる方針を示したことで、米債利回りが急騰

FRBが公表した金利・経済見通しでは2025年の利下げ回数が2回と想定され、9月見通しの4回から半減。パウエルFRB議長はFOMC後の記者会見で「今後はインフレの進展を見極めながら慎重に進む必要がある」と発言

> 2年債利回り:12/13 4.245% ⇒ 12/20 4.319%(前週比 +0.074%上昇)

>10年債利回り:12/13 4.395% ⇒ 12/20 4.530%(前週比 +0.135%上昇)

=>10年-2年の利回り差は「+0.211%と前週(+0.150%)比で2週連続拡大」(下図)

前半のテクニカル分析でも言及しましたが、先週も(想定よりもやや強めでしたが)「概ね想定に沿ったUSD高円安の展開」となり、週間変動幅も若干ながらも更に拡大し引き続き高水準を維持しました。

ファンダメンタルズでこの動きを牽引したのは、言うまでもなく12/17-18に行われたFOMC。米FRBは大方の予想通り0.25%の利下げを実施した一方で「来年は緩和ペースを鈍化させる方針」を示したことで、米債利回りが急騰しました。これまで指摘してきた「過度な利下げの織り込み」が急激に巻き戻される格好となっています。

我々は、2週ごとに(字数制限のあるかなり簡略的な)米金利・為替の見通しレポートを作成していますが、たまたま先週19日(木:未明にFOMC結果、日中に日銀政策決定会合結果の発表あり)が年内最後の作成日でした。その内容は以下の通りです(原文のまま)。

◎日本時間12/19未明、FRBは大方の予想通り「0.25%の政策金利引き下げ」を決定。同時に公表した金利見通しでは「2025年の利下げは2回と想定され、9月時の4回から半減」

◎景気については、12/4にもパウエルFRB議長が説明していた通り『米経済は(最初の利上げの)9月の想定時より極めて良好に推移。また、労働市場のリスクは低下の一方でインフレは高めに推移しており、今後の政策変更は慎重にならざるを得ない』との認識を表明

◎根強い堅調さが目立つ昨今の経済/インフレ指標だけでなく、FOMCの新投票メンバーが反対票を投じたことを含め今回のFRBの政策変更が『タカ派的利下げ』であったことは明白

◎独・英・仏の事例を挙げるまでもなく、主要先進国の中では「最も良好な景気と最も安定的な政策運営が見込まれる“トランプ2.0”を有する米国の比較優位が維持されやすい状況」は来年にかけても続き、これに伴う米金利・USD指数の堅調(上昇)も継続する見込み

「文字数制限あり・USD(円)の方向性のみに言及」との制約はあるとはいえ、今回USD円の上昇を157.92円まで加速させる重要な要因となった『日銀政策決定会合の結果とそれに続く植田日銀総裁の会見内容』に全く触れられなかったことが、この週末にずっと気にかかっていました。

たまたま今週もご質問がありませんでしたので、勝手ながらこの点を今週のポイントとしてご案内させて頂こうと思います。

先週は➊「FRBが追加利下げに慎重なタカ派的姿勢」を示唆した一方、➋「日銀が追加利上げに慎重なハト派的姿勢」を示したことから、両国の金融政策スタンスのコントラストが際立ったことで、前週末比で一時4円以上のUSD高円安が進行しました。

➊によって未明に156円台後半まで上昇していたUSD円相場が更に大きく上昇したのは、決定会合後の植田総裁の記者会見の最中でした。(我々はUSD円のモニターと会見映像をLIVEで両睨み…)

それは“円安が物価に及ぼす影響について”問われた時に、植田総裁が『輸入物価の対前年比でみますと、割と落ち着いているという状況であることも(今回の政策金利据え置きの)考慮に入れました』と回答された時でした。

この時に既視感(デジャヴ)として頭に浮かんだのは、本年4/26の金融政策決定会合後の植田総裁による記者会見でした。その際は“円安が基調的な物価上昇へ及ぼす影響は、無視できる範囲という認識でよいか”との問いに対して『はい』と答えられ、更に“円安の輸入物価上昇への波及について”は、『輸入物価の動向をみますと、2021年から2022年の上昇に比べれば、足元の上昇はそれほどのものではない』と回答されたのです。その直後にUSD高円安が加速しました。

当時のUSD円相場の水準は、現在とほぼ同じ155-157円程度でした。その後、週明けの4/29(日本は昭和の日で祝日)に一時160円台まで円安が進んだため、(当時は覆面での)為替市場介入が実施されています。

(既述の簡略版でも指摘している通り)「FRBが利下げに慎重」となったためUSDが売られる材料が非常に乏しくなってきています。こうした状況下、せめて「日銀が1月の追加利上げに前向きな姿勢」でも示唆しない限り、現在のUSD高円安に歯止めを掛けるのには相当な困難が予想されるところです。

今週12/25には、経団連において植田日銀総裁の講演が予定されています。その内容に過度な予断を持つことは避けたいと思いますが、内容に対する為替市場の反応はいやが上にも注目されるところです。

しかしながら、本邦の長期的な潜在成長率を考えると「利上げの最終到達点」がそれほど高いとはどうしても思えません。やはり、かねてより指摘している通り「日本が“実質金利マイナス”の状態から脱却」出来る時期は今のところ極めて展望しづらいと考えています。

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、トレーダム(※)為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

<(※):ジーフィット株式会社は10/1より「トレーダム株式会社/TRADOM Inc.」に社名を変更しました。>

ようこそ、トレーダムコミュニティへ!