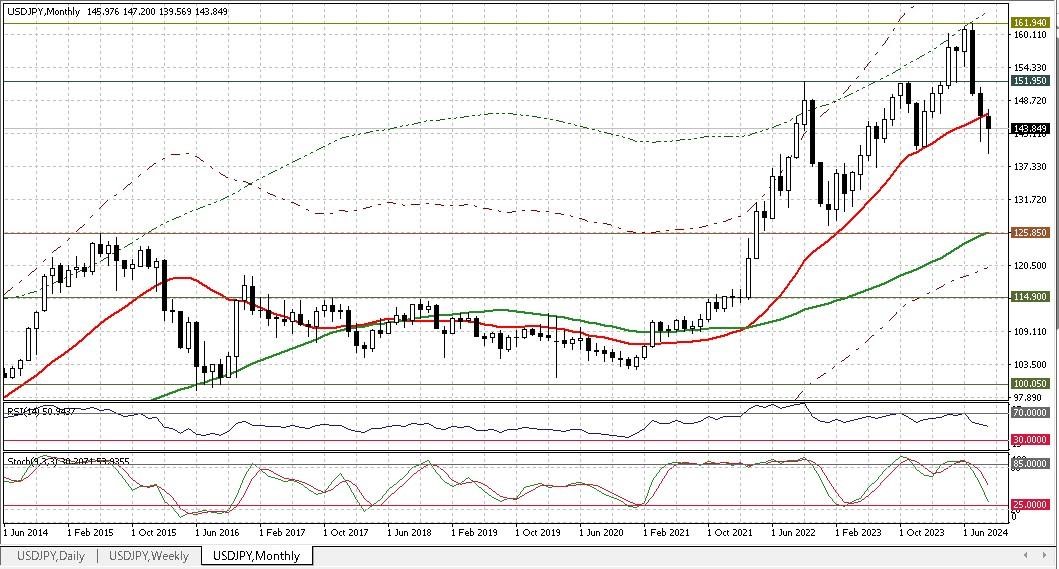

<テクニカル分析判断>

●短・中期:想定を上回る自律反発は「中期下落トレンド」の収束/反転をもたらしうるか?

9/16週は「寄付140.79:139.59~144.50:終値143.88(前週比+3.00円の円安」の推移となり、3週ぶりに陽線を形成。因みに、3円超の陽線は依然上昇トレンドのただ中にあった4/22週以来となり「下落圧力一巡」の可能性を示唆。結果として<現在は“中期的な下落トレンドが再度本格化”していることを改めて確認したものの、「更なる下落には相応の困難が伴うという点で“下落圧力は一巡 ⇒ 一旦(自律)反発に転化”の局面が接近している>とした先週の結論が示現(ただし、その幅は想定以上)。

また、3週前に5.43円と大きく拡大した後、2週前に3.51円と大きく縮小していた週間レンジもまた、先週は4.91円と予想に反して再び大幅に拡大した。

上掲日足チャートは日本時間9/23朝時点のもの。先週末(9/20)時点のものよりも既述の「下落圧力一巡」の可能性を示唆する要因(以下のポイント)が解りやすいとの判断で掲載した。

・➊:下落サイクルが明確化した7/11からの下降(下落)トレンドライン

・➋:8/5の一旦底打ち(141.69)後の戻り高値(8/15:149.39)からの下降トレンドライン

◎9/16の底打ち後は「下値/上値が共に切り上がる」典型的上昇サイクルのパターン

◎先週末9/20の終値は➊を大きく上回った上、21日MA(143.445)を上方へ突破

◎9/23朝方のRSI&ストキャスティクスは、今次下落サイクル内の戻り高値(8/15&9/3)の水準を上方へ突破し、今回の自律反発局面には相対的に強いモメンタム(勢い)が感じられる

◎仮に9/23・24連続で21日MA(143.445でほぼ横這い予想)を超えてくれば、少なくとも短期時間軸における「底打ち」が確定しやすい

◎その過程で➋のトレンドライン(現在144円台後半。以降緩やかに低下)を終値で上回ってくれば、上記「底打ち」の確度はより上昇

◎上記の状況が顕現化すれば、現在147円台半ばから低下中の52日MAの上方突破も展望可能となり、短期時間軸での「底打ち」が中期時間軸へ波及する可能性も高まる

以上のように、短期時間軸における検証・分析では“下落圧力は一巡 ⇒ 一旦(自律)反発に転化”がかなり鮮明になってきているが、より長い時間軸へ視座を移すとそうした結論にはそう簡単には到らない。

以下は、いつも通りの中期時間軸としている週足チャートを基にした検証・分析をご案内。

◆◎◆上掲のポイント(今にもはみ出しそうだが、➎は依然➊に類似の中期下落サイクルにある)

1)2週前の終値は昨年7月以来の安値に接近した上に「21週MA▲7.41%」を2週連続で下回っていた(図中➊➎の青い塗りつぶし部分)

2)➊との相対比較において下落サイクルの持続期間/値幅には未充足感が依然残存

3)RSIやストキャスティクスに底打ちの兆候は再び消失し、むしろ、RSIは2016年7月以来の30割れをトライする可能性があった(⇒依然この状態から脱し切れていない)

=>>>「非常に弱いUSD円の地合い」から、日本が休場だった先週初9/16には実際(昨年7月下旬以来となる)139.59円まで下落した

<<< ⇔ >>>

1)については、冒頭で指摘したように次の下値支持線である「21週MA▲9.87%」の水準へ一気に進展することはなく、逆に、依然上昇トレンドのただ中にあった4/22週以来の「3円超の陽線」を形成して「下落圧力一巡」の可能性を示唆

2)については、確かに未充足感は残るものの、➊における下落サイクルの底打ち局面である「図中➊➎の青い塗りつぶし部分」を既に4週経験していること

=>>>これらの観点からは「下落圧力の一巡 ⇒ 当面のボトムアウトに接近(or通過)している」可能性にも充分留意すべき局面

<今週のテクニカル分析の結論>は以下の通り

□短期的時間軸では想定を上回る自律反発局面が示現しており、この強いモメンタム(勢い)がより長い時間軸へと波及する可能性も高まりつつある

■一方、依然として“中期的下落トレンドの収束”は確認しづらく、ここ2ヶ月近く指摘してきた通り「7/29~8/5の暴落のダメージ払拭には相応の時間を要する」状況が継続していると思われる

◎ただし、「状況の変化が顕現化するのはまず短期時間軸から」を常に考慮する必要あり

◎引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を「突破or維持」できるかどうかに注目

① 146.25円=52日MA

② 145.41円=21週MA▲4.32%

③ 144.45円=21週MA▲4.95%

④ 143.40円=21日MA

⑤ 142.50円=21週MA▲6.24%

⑥ 141.60円=21週MA▲6.87%

⑦ 140.70円=21週MA▲7.41%

>>> 相場の水準がかなり回復したことによって、下落/上昇の両圧力が再び拮抗し始めると想定されることから「市場変動率は比較的高水準を維持しつつも先週比で縮小」と予想

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2024/09/20のNY市場終値をベースに実施) ~

<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:想定を上回る自律反発示現。継続から中期への波及なるか?

〇上図は既掲の90日を1年に延ばした日足チャート。コメントは既掲のものをご参照

◎先週末9/20の終値は➊を大きく上回った上、21日MA(143.445)を上方へ突破

◎仮に9/23・24連続で21日MA(143.445でほぼ横這い予想)を超えてくれば、少なくとも短期時間軸における「底打ち」が確定しやすい

◎その過程で➋のトレンドライン(現在144円台後半。以降緩やかに低下)を終値で上回ってくれば、上記「底打ち」の確度はより上昇

>>> 想定レンジ=今週:141.75~146.40 、今後1ヶ月:140.70~148.50 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:短期での自律反発が中期にも波及する可能性高まる

◇上図は既掲載のものを再掲。コメントも既掲をご参照

=>>>下落サイクル収束を示唆するエビデンスには欠けるものの、「下落圧力の一巡 ⇒ 当面のボトムアウトを通過した」可能性にも充分留意すべき局面

>>> 今後6か月間の想定レンジ = 135.90~152.40 ⇒ 138.90~153.90 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:「20ヶ月MAの下抜け/下落トレンドへ反転」回避に可能性?

■前3ヶ月分の推移を全て包み込むような長大陰線となった7月に続き、8月も陰線が継続

◇一方、長い下ヒゲが下落圧力の減退を示唆した上で、145.83まで上昇していた20ヶ月MAを8月末の終値ではギリギリでクリアした

◆他方、この20ヶ月MAは現在146.51円程度に上昇・RSIやストキャスティクスは下降トレンドが鮮明になりつつあることから、引き続き「20ヶ月MAを下抜け⇒下落トレンドへの反転が迫る」

□ただし、短期での自律反発が継続し「トレンド反転」の兆候が鮮明になってくれば、156.51円をクリアできる可能性も台頭してきてはいる

>>> 今後1年間の想定レンジ = 135.90~155.10 ⇒ 138.90~155.10 =

<ファンダメンタルズ分析判断>

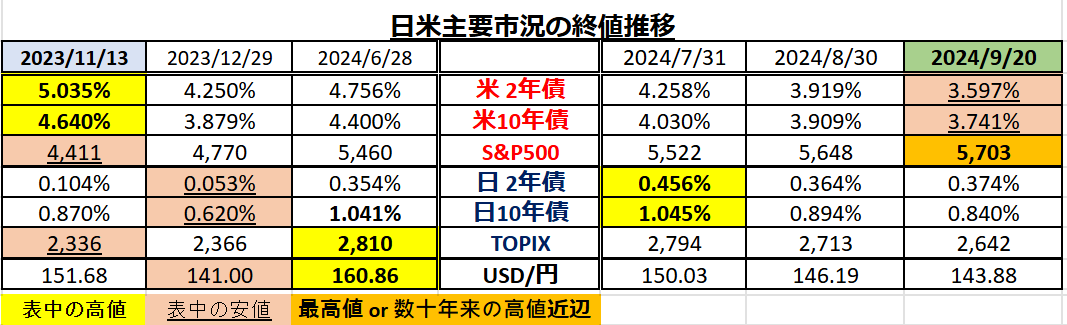

□先週の日米金融市場の変化(下表右端)

◇米国:予想比良好な経済指標に「利下げ予想ペース若干後退」⇒金利はやや上昇、株式は続伸

◇日本:予想通りの政策金利据置きに、金利はほぼ横這いも株式は海外に連れ大幅に続伸

◇USD円:0.5%の大幅利下げとソフトランディング期待が拮抗、日米株価上昇でUSD円も反発

◇米債利回り:予想比良好な経済指標&FRBの0.5%利下げに金利は動意薄。追加利下げペースの予想がやや減速したことや米景気軟着陸期待から、長期主導で米債利回りは若干上昇した

> 2年債利回り:9/13 3.587% ⇒ 9/20 3.597%(前週比+0.010%上昇)

>10年債利回り:9/13 3.657% ⇒ 9/20 3.741%(前週比+0.084%上昇)

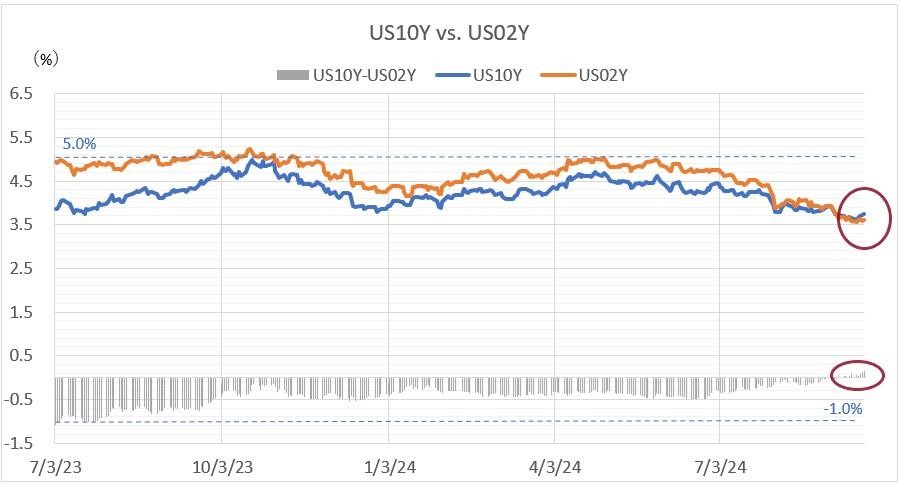

=>10年-2年の利回り差は「+0.144%と前週(+0.070%)比で拡大しスティープ化進展(下図)

:3週連続で順イールドを維持し、2022年6月以来のプラス水準に復帰

先週、金融市場の注目を集めたのはやはり「米FOMCと日本の金融政策決定会合」だったと思われます。そこで今週は、事前予想通り『政策金利据置き』となった日銀政策決定会合は割愛し、ややサプライズのあった米FOMCを我々なりに総括した上で、今後のグローバルな金融市場(特にUSD円相場)に対する展望を簡単にご案内しようと思います。

米国FOMC(9/17~18)のポイント

◎今次の利下げサイクルは0.5%の大幅利下げで始まる。労働市場悪化に対する予防的措置を強調

◆政策(FF)金利:4年半ぶりに利下げ決定。0.5%の大幅利下げからスタート

>>>今会合で2020年3月以来の利下げが決定。初回の利下げ幅は通常の0.25%の倍の0.5%となった

>>>パウエル議長は、FRBのダブル・マンデート(雇用・物価の安定)に関して『インフレ上振れリスクは低下』の一方で『雇用悪化のリスクは高まった』と評価し、利下げを判断したと発言

>>>FOMCメンバーの政策金利見通し(中央値)では、年内あと0.5%の利下げが示唆され、2026年まで利下げが継続される見通しが提示された

◆景気・雇用の予測:景気は回復を継続、失業率は低位で横ばいの予想

>>>パウエル議長は『現在の米景気・雇用は健全な状態である』と高評価

>>>一方で『先行きの下振れリスクは高まりつつある』との警戒も示し、『今回の利下げは景気・雇用の下支えに寄与する』と、労働市場悪化に対する予防的措置であることを強調

>>>FOMCメンバーの見通しは『長期見通しの前年比+1.8%を上回る経済成長が続き、失業率も4%台前半で横ばい』となっており『FRBのメインシナリオは依然として“米経済はソフトランディング(景気後退回避)が達成される』というもの

◆物価:インフレ減速に対する確信が大きく高まったと評価(声明文)

>>>声明文では「インフレ率は引き続き『幾分高い』としつつも、『2%目標に向かって持続的に減速していくとの確信が大いに高まった』と記されており、『幾分かの進展があった』との7月会合での評価から大きく改善

◎利下げサイクルは開始も、本格的な金融緩和姿勢への転換は示唆されず

◆米金融政策は利下げ局面入りとなったものの、パウエル議長は「(あくまでも)“引き締め幅の調整”であり、金融緩和への本格的な姿勢転換ではない」との見解を強調

>>>FOMCメンバーの政策金利見通し(中央値)では『2026年内に中立金利の目安とされる長期見通しの水準までで利下げは終了』とのパスが示され『政策金利は高止まり気味となり、金融政策は明確な緩和には転換しない』ことが示唆された

◆先行きの利下げについても『緩やかなペースに留まる見込み』

>>>パウエル議長は記者会見で「今後も今回のような大幅利下げが続くと想定すべきではない」と発言し、連続大幅利下げを織り込んでいた市場をけん制

>>>FOMCメンバー見通しでは『年内残り2会合で合計0.5%の利下げ、来年は、均せば四半期ごとに0.25%ペースの利下げ』が示され、これもFOMC前の市場の期待に比べ緩やかなペースに留まる

>>>一方で、今会合で異例の大幅利下げを決定した理由については『先行きの雇用下振れリスクを考慮して先手を打った』と説明

>>>パウエル議長は「今回の決定は“後手に回らない”というコミットメントを示した」と発言

>>>『現状は利下げを全く急いでいない』が、『先行きの利下げペースは雇用・物価のデータ次第とのスタンスにも著変はなく、必要であれば加速も利下げ停止も可能だ』との見解を強調

◆今回は異例の大幅利下げが決定されたものの『今後の決定はデータ次第であり、各会合の都度判断するとの基本姿勢に何ら変化は無い』との見解が明らかに

>>>『FRBの大幅利下げは決して不断のものではなく、米金融政策のスタンスが(あくまでも)“引き締めの縮小”に留まる』とすれば、金融市場の捉え方も以下2つに分かれる可能性あり

➊利下げが緩慢なペースに止まるなら『景気悪化(後退)懸念』の払拭には十分ではない

➋決して急ぐことなく適宜適切に利下げが進展するのなら『米景気のソフトランディング』の蓋然性は高い

●こうした大きな見解の相違を背景に、引き続き、米国を中心とするグローバルな金融資本市場では、米雇用・物価指標の動向次第でボラティリティが高まりやすくなる展開が続くと考えられます。

=>>>これまでも当レポートで指摘してきたように、特にこの2か月超の金融市場は『雇用情勢の悪化を主因とした米景気悪化(後退)懸念とそれに伴う政策金利の大幅かつ急速な引き下げ』を大きく織り込んできました。政策金利の動きを先取りしやすい米2年債利回りと政策金利であるFFレートの差は、一時、2008年のリーマンショック時に迫る水準まで拡大しました。

=>>>一方で、昨年には一部の米地銀が破綻したことをきっかけに『金融システム不安を囃した景気後退懸念』が高まったことがありましたが、(リーマンショックを経て堅牢化した)現在の金融システムに懸念されたほどの影響はなく、米景気は大きな落ち込みを回避し続けています。

>>>こうした観点から、我々は上記の選択肢から(今のところ)迷わず➋を支持しています。

=>>>したがって『米景気のソフトランディング期待 ⇒ リスク選好度合いの高まり ⇒ USD円上昇』を予測の本線として志向しています。

=>>>ただ、テクニカルの結論でも触れているように「中長期時間軸でのUSD円底打ち・上昇トレンドへの反転」の兆候は未だに確認できません。また、上記➊➋に拘らず『米国政策金利の低下』が前提となって、我々が重要視している『主要通貨に対するUSD指数は約1年ぶりの水準に抑圧』された状態です。USD円は需給関係からUSD指数とは別の展開となる可能性はありますが、本格的に上昇するためにはやはりUSD指数の上昇が望まれるところであり、その状況に到るにはまだ相応の時間が必要なのかもしれません。(これが、中長期時間軸での反転が中々顕現化しない要因なのでしょうか?)

<「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続すること。今後もこれをゆめゆめ忘れてはならないと改めて肝に銘じた次第です。>

お知らせ:米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!