<テクニカル分析判断>

●短・中期:下値模索が主流の「下落トレンドの本格化」を再確認の一方、調整局面も徐々に接近

9/2週は「寄付146.10:141.78~147.21:終値142.26(前週比▲3.93円の大幅な円高」の推移となり、前週の「差し込み線的な陽線」を完全に包み込む形の大幅な陰線を形成。先週は<(我々にとっては)想定外の「下落圧力は一巡」の可能性>を指摘したものの、上値トライが見られたのはNY市場が休場であった月曜日だけで翌日からは週末まで連日の大幅な下落に見舞われた。結果的にはやはり2週前の<現在は「依然として“中期的な下落サイクルの中にある”⇒現在のモメンタム(勢い)を考えれば7/30-8/5当時に近い「下値トライの可能性」が高まっていることには要注意>との結論に回帰した恰好となり、終値ベースとしては今次中期下落サイクル内の安値を更新した。なお、2週前に一旦2.79円に縮小していた週間レンジは、先週5.43円と8/5週(6.21円)以来の水準に大幅に拡大している。

◆◎◆上掲の週足チャートのポイント(➎は依然として➊に類似の中期下落サイクルにある)

1)先週の終値は今次下落局面での安値を更新した上に「21週MA▲7.41%」を下回った(図中➊➎の青い塗りつぶし部分)

2)➊との相対比較において下落サイクルの持続期間に依然未充足感が残存

3)下降推移を辿る21週MAに続き52週MAも遂に緩やかな下降トレンドに入った

4)RSIやストキャスティクスに底打ちの兆候は再び消失。むしろ、RSIは2016年7月以来の30割れをトライする可能性がある

=>>>以上、テクニカルには(依然として)「地合いは弱い(下落トレンドにある)」ことを改めて確認

<⇔>ただし、1)については、次の下値支持線である「21週MA▲9.87%」未満の水準へ一気に突入してゆくのは相当な困難を伴うと思われる:以下はその理由

⇒➊では下落サイクルの底打ち局面に該当していること(図中➊➎の青い塗りつぶし部分)

⇒前回この水準未満を記録したのは2008年のリーマンショックにまで遡らねばならないこと

=>>>この観点からは「当面のボトムアウト(底打ち)に接近している」ことが示唆され、今次「下落圧力は一巡」に向かっている可能性も窺える

◆◎◆上掲の日足チャートのポイント

1)21日・52日・200日全てのMAが下向きに転じ、21日MAは52日/200日MAとデッドクロスを示現

2)また52日&200日の両MAは今週前半にはデッドクロスすることが確実 (図中右端:薄い灰色の〇)

3)前週「下落圧力は一巡」の雰囲気を醸した「21日MA超えは僅か2日で終息

4)➊の「5日連続の大幅下落(暴落)」に続き➋の先週は「4日連続の大幅下落」。更に、終値としては今次下落サイクル内での最安値を更新中でザラ場でも8/5の安値(141.69円)に迫りつつある

=>>>テクニカルには(依然として)「地合いは弱い(下落トレンドにある)」との示唆

=>>>今後、昨年末12/28の安値140.25円へのトライも充分あり得る

<⇔>ただし、2)については「52日MAと200日MAとのデッドクロスが当時の下落サイクルの底打ちのタイミングとほぼ同時」だった事例も散見され、必ずしも「その後の下落トレンドの加速」を示唆するものではないことには留意すべき

=>>>また、RSIやストキャスティクスなどオシレーター系指標に今のところ払底の兆候は認められないが、水準としては両方共に「底打ち⇒(自律)反発に転化」してもおかしくないレベルにはある

<今週のテクニカル分析の結論>は以下の通り

■ここひと月ほど指摘してきた通り「7/29~8/5の暴落のダメージ払拭には相応の時間を要する」状況が継続しており、現在は“中期的な下落トレンドが再度本格化”していることを改めて確認

□ただし、既述の通り「更なる下落には相応の困難が伴うという点で“下落圧力は一巡 ⇒ 一旦(自律)反発に転化”の可能性はある

◎引き続き「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続した上で、終値が以下の水準を維持できるかどうかに注目

① 先月8/5の安値=141.69円

② 21週MA▲8.01%=140.85円

③ 昨年12/28の安値=140.25円

>>> 相場の水準がかなり低下したことによって、下落/上昇の両圧力が再び拮抗し始めると想定されることから「市場変動率は比較的高水準を維持しつつも先週比で縮小」と予想

~以下では『短期・中期・長期の方向性』についての分析ポイント及び各時間軸での想定レンジをご案内します。(今号の分析は2024/09/06のNY市場終値をベースに実施) ~<以下の用語補足:「MA」=移動平均線、「RSI」=(上下への過熱を示す)相対力指数>

➊日足チャート:「21MA±4.32%のバンド、52MA & 200MA」、RSI等

短期(1週間~1か月)の方向性:下落トレンドの本格化を確認も「一旦底打ち」の可能性台

〇上図は過去2年間の日足チャート。コメントは既述のものをご参照

=>>>テクニカルには(依然として)「地合いは弱い(下落トレンドにある)」ことは明確

<⇔>ただし「52日&200日両MAとのデッドクロスが当時の下落サイクルの底打ちのタイミングと同時」だった事例(2023/1/16:上図左)もあり、今週初示現するはずの同デッドクロスが必ずしも「その後の下落トレンドの加速」を示唆するものではないことには留意すべき

>>> 想定レンジ=今週:140.25~144.90 、今後1ヶ月:139.05~149.25 =

➋週足チャート:「21MA±4.32%/±7.41%/±9.87%のバンド & 52MA」、RSI等

中期(1か月~半年程度)の方向性:下落トレンドの本格化を確認の一方、自律反発の可能性台頭

◇上図は冒頭のものを再掲。コメントも既掲をご参照

=>>>テクニカルには(依然として)「地合いは弱い(下落トレンドにある)」ことを改めて確認

<⇔>ただし、「21週MA▲9.87%」未満の水準へ一気に突入してゆくのは相当な困難を伴うと思われる:以下はその理由

⇒➊では下落サイクルの底打ち局面に該当していること(図中➊➎の青い塗りつぶし部分)

⇒前回この水準未満を記録したのは2008年のリーマンショックにまで遡らねばならないこと

=>>>この観点からは「当面のボトムアウト(底打ち)に接近している」ことが示唆され、今次「下落圧力は一巡」に向かっている可能性も窺える

>>> 今後6か月間の想定レンジ = 138.45~153.45 ⇒ 135.90~152.70 =

➌月足チャート:「20MA±18.0%のバンド」「60MA±30.0%のバンド」、RSIを付記

長期(半年超~1年程度)の方向性:8月は回避も、20ヶ月MAの下抜け/下落トレンドへ反転が迫る

■前3ヶ月分の推移を全て包み込むような長大陰線となった7月に続き、8月も陰線が継続

◇一方、長い下ヒゲが下落圧力の減退を示唆した上で、145.83まで上昇した20ヶ月MAを月末終値では何とかクリアした

◆ただし、この20ヶ月MAは9月には146.64程度に上昇してくること・RSIやストキャスティクスは下降トレンドが鮮明になりつつあることから、引き続き「20ヶ月MAを下抜け⇒下落トレンドへの反転が迫っている」状況に著変なし

>>> 今後1年間の想定レンジ = 138.45~159.60 ⇒ 135.90~156.90 =

<ファンダメンタルズ分析判断>

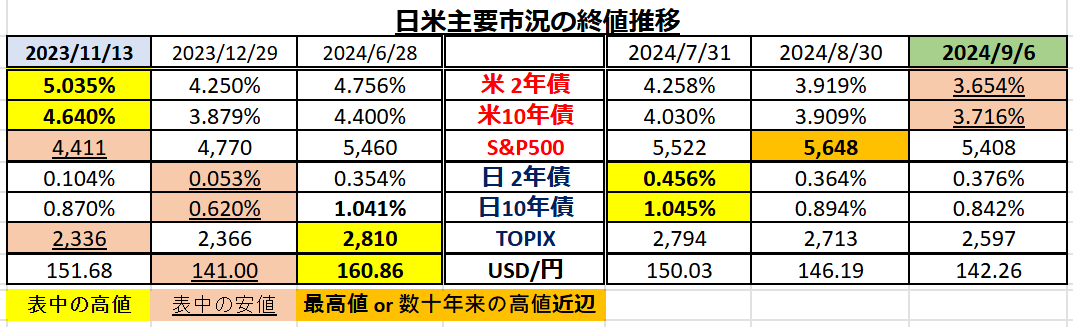

□先週の日米金融市場の変化(下表右端)

◇米国:予想比軟弱な経済指標に「景気後退懸念再浮上」⇒金利は急低下、株式は急反落

◇日本:良好な経済指標・タカ派的当局者発言から、短期金利上昇、株式は4週ぶりの大幅な急反落

◇USD円:軟弱な経済指標・ハト派的当局者発言から、USD指数やや軟化/USD円は急落

◇米債利回り:予想比軟弱な経済指標・ハト派的当局者発言から「景気後退懸念再浮上」

⇒利下げ期待が再び高まり、短期主導で米債利回りは大幅に低下

> 2年債利回り:8/30 3.919% ⇒ 9/6 3.654%(前週比▲0.265%低下)

>10年債利回り:8/30 3.909% ⇒ 9/6 3.716%(前週比▲0.193%低下)

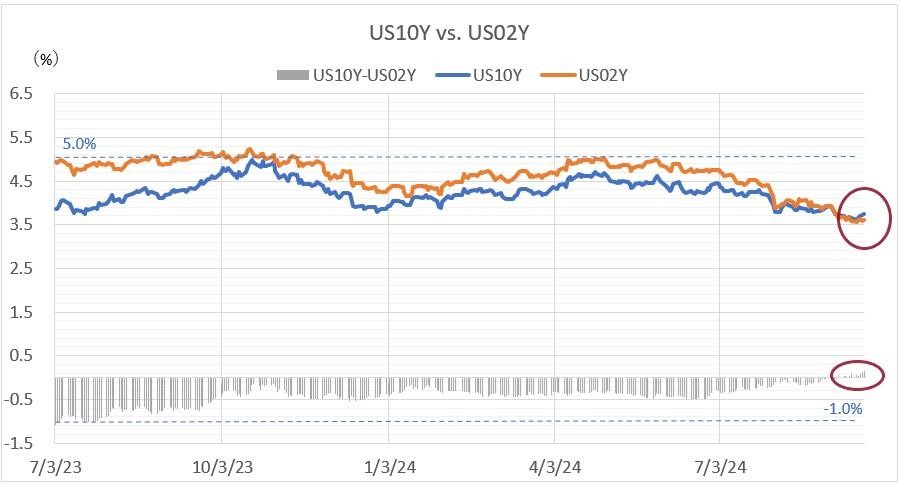

=>10年-2年の逆イールドは「+0.062%と前週(▲0.010%)から実に2年ぶりにプラス(順イールド)に転換」(下図)

以上の通り、先週のグローバルな金融資本市場は「金利低下・株式急落・USD円急落」と、リスク回避スタンスが急速に高まり「典型的なリスク・オフ展開」の様相を強めました。

背景は (再び急浮上してきた) 既述の「米景気後退懸念の高まり」にあります。この点につきましては、ジーフィット為替アンバサダー:安田佐和子氏の今週のweekly reportに分かりやすく解説されておりますので、以下一部を抜粋してご案内します。

まずは、先週最も注目を集めた週末8/6の雇用統計について。

―米8月雇用統計、労働市場の「変曲点」への接近を示唆

「米国の労働市場は変曲点に近づいており、さらなる減速は失業率の上昇を意味する」ーーサンフランシスコ(SF)連銀のデイリー総裁は6月24日、このように警告した。それから1カ月後の7月31日、パウエルFRB議長はFOMC後の記者会見で、「経済指標は全般的に力強い(strong)労働市場を示す」と発言し、SF総裁には同調せず。潮目が変わったのは、ジャクソンホール会議に登壇した8月23日で、パウエルFRB議長は労働市場を重視する姿勢を明確化した。同議長は「政策調整の時が来た」と述べ、9月FOMCでの利下げを予告しただけでなく、物価安定に向けてさらに前進するなか「力強い労働市場を支えるためにできることはすべて行う」と明言。また「労働市場、さらなる冷え込みを求めることも歓迎することもない」と述べた。一方で、労働市場が「力強い」とは表現せず、9月の利下げ開始の狙いが労働市場の下支えであるとのメッセージを送った。

WSJ紙のFed番記者、ニック・ティミラオス氏は、パウエルFRB議長のジャクソンホール講演を受け、米8月雇用統計の結果が9月FOMCでの利下げ幅の決定打になると指摘。仮に悪化すれば、利下げ幅は通常の0.25%ではなく、0.5%となる可能性を取り上げた。

今後の金融政策を占う上で極めて重要とされた米8月雇用統計の結果はまちまちだが、タカ派のウォラーFRB理事は米雇用統計後の講演で、「次回会合での利下げの時が来たと思う」と発言。さらに「もし、データが継続的な利下げや、より大きな利下げの必要性を示唆しているなら、私はそれらを支持する」と強調し、0.5%利下げを支持するハト派寄りのスタンスへ大きく軸足を移した。パウエルFRB議長やウォラーFRB理事など、Fed高官が7月と8月の米雇用統計の結果を受け、SF連銀総裁の警告通り「変曲点」へ向かいつつあると捉え始めた証左と言えよう。

<<<(大幅に)中略 >>>

以上、米8月雇用統計を振り返ると、全体的に強弱まちまちに見えるが、労働市場の減速を裏付けた。特に以下の4点は、Fed高官に9月利下げの必要性を認識させたに違いない。

- 非農業部門就業者数は市場予想を上回るも伸びは鈍化

- 失業率は低下も1年以内の景気後退入りを示唆するサーム・ルールの発動は変わらず

- 労働力人口に占める完全解雇は高水準

- 白人とヒスパニック系の失業率が2021年10月以来の高水準(黒人の失業率は労働参加率の低下が主因で、労働市場の改善ではない点にも注意)

米労働市場は、やはり「変曲点」に近づきつつありそうだ。とはいえ、FF先物市場では、9月FOMCの0.25%利下げ織り込み度は9月6日時点で70%。米8月雇用統計の結果だけでは0.5%もの大幅な利下げを正当化できないとの判断に加え、米大統領選前に0.5%利下げに踏み切れば、米景気が一段と悪化するとの印象を与えかねず、Fedとしては慎重な対応を講じると考えられているのだろう。また、9月FOMCで①声明文、②経済金利見通し(SEP、ドットチャート)、③パウエルFRB議長の記者会見――といった経路で、今後の利下げへの期待をつなげることも可能だ。

その一方で、11月FOMCの0.5%利下げ織り込み度は53.5%へ上昇、12月FOMCに至っては、0.5%利下げ織り込み度が42.7%と0.25%利下げ予想を逆転した。

チャート:FF先物市場、11月と12月の利下げ織り込み度は0.5%の見方強まる

米8月雇用統計の結果を受けて、マーケットでの米景気後退懸念も強まりつつある。米10年債利回りと米2年債利回りの差は8月にマイナスからゼロへ戻し逆イールドが解消されたが、9月6日には0.06ポイントの上昇に転じた。過去、逆イールド(米10年債利回りと米2年債利回りの差がマイナスの状態)からプラスに転換するに合わせ、米国はリセッション入りしてきただけに、ドル円を押し下げそうだ。

チャート:逆イールド解消からのプラス転換、米景気後退入りのサインに

9月10日に米大統領候補TV討論会、9月11日に米8月消費者物価指数(CPI)を始め、今週は一連の米物価指標を控えるが、米労働市場が変曲点を迎えつつあるなか、一連の影響が限定的となってもおかしくない。ただ、米大統領候補TV討論会の内容が調整地合いを強める米株相場を押し下げれば、ドル円もつれ安となりそうだ。

なお、米8月CPIをめぐり、クリーブランド連銀のナウキャストによれば、CPI総合は前年同月比で2.6%(前月:2.9%)、コアCPIは3.2%(同:3.2%)と、CPI総合につき鈍化が見込まれている。

~ 以上、ジーフィット為替アンバサダー:安田佐和子氏の今週のweekly reportより一部を抜粋 ~

(さすがの“What a Pro❢”なレポートですね。小生も毎週参考にさせて頂いています:感謝❢)

さて、上掲の安田氏レポートにも記載されていた通り「米景気後退懸念の金融市場への織込み」は着々と進展している模様。いよいよ、来週9/18(日本時間9/19未明)にはFOMCで『米国の金融政策の(緩和への)転換』が決定・明示されます。

現在、来週のFOMCで「利下げ幅が0.25%となるか、0.5%になるか」に市場の関心が集まっているようですが、FF金利先物市場の織込み具合や夫々の利下げ幅への反応については安田氏のレポートにて解説されている通りです。いずれにせよ、その利下げ幅決定に到った背景や要因を「FOMC声明文や、会合後のパウエル議長の記者会見で補足しながら市場に周知」させることとなり、この点では市場に大きなサプライズを与えることはないと推察されます。

この利下げ幅もさることながら、今回のFOMCで我々がもう一つ注目しているのが「ドットチャートの変化」です。今のところ「2026年末の予想中央値3.125%が、今回予想される“利下げ局面の最終到達点:(いわゆる)ターミナルレート”になる」との見方が市場コンセンサスとなっている模様。

仮に、今回新たに公表される「2027年末のFF金利の予想中央値水準が、2026年末の3.125%を下回る」とすれば、利下げの最終到達点が切り下がることになります。その場合は、米長期債利回りの更なる低下要因となり『日米金利差縮小という観測を通じて、一段のUSD安・円高に繋がる』でしょう。

一方で、「2027年末の予想中央値水準が現在の2026年末の3.125%を上回る」場合には『2026年中には利下げは一巡するとの見方から、足許での金利低下⇒USD安に歯止めが掛かる』ことが予想されます。

(週末時点では)テクニカル分析の結論とは異なり、ファンダメンタルズ分析の結論は「米景気後退懸念の高まり ⇒ リスクオフ展開の継続≒金利低下余地の拡大 ⇒ USD円の下落余地拡大」で一択?と考えていました。しかし、レポートを作成する過程で「過度に予断を持つことなく、市場コンセンサスを今一度検証し直してみた」ところ、ややテクニカル分析に近づいた結論になったような気がします。とにかく、来週のFOMCでは『今回の利下げ幅だけでなく、その後の利下げペースと最終的な利下げ目標水準に関する新たな情報』にも注目しなければならないようです。

<テクニカル・ファンダメンタルズいずれの分析においても、「過度に予断を持つことなく」変化の兆しを見落とさぬ姿勢を継続すること。これをゆめゆめ忘れてはならないと改めて肝に銘じました。>

お知らせ:今週もかなり引用させて頂きましたが、米国を中心とする「世界のインフレ・景気・金融政策」の現状分析、並びに短期を中心としたUSD円相場見通しについては、ジーフィット為替アンバサダーでもある安田佐和子氏のレポート(Weekly Report等)に詳細かつ非常に解りやすく解説されています。TRADOM会員の方々はサイト内で是非ご参照下さい。

ようこそ、トレーダムコミュニティへ!