Executive Summary

- ドル円は1月16~20日週、4.5円も急変動した。特に18日に集中、日銀が金融政策決定会合で一部の市場関係者の予想に反し大規模緩和を据え置きしたため、128円半ばから131円半ばへ急騰。NY時間には米12月小売売上高など弱い米指標が相次いだ結果、次回1月31日~2月1日開催の米連邦公開市場委員会(FOMC)での0.25%への利上げ幅縮小観測に加え、利上げ打ち止め期待が強まり、ドル円は127円半ばへ急落。

- 今週は、ドル円が戻りを試しても限定的と見込む。FOMC観測記事で定評のあるウォール・ストリート・ジャーナル(WSJ)紙のニック・ティミラオス記者が次回会合での0.25%の利上げ幅縮小を指摘したほか、インフレ減速局面で利上げの最終地点を協議する可能性があると伝えた。ドル円の上値を抑えるだろう。

- その他、タカ派で知られるウォラー米連邦準備制度理事会(FRB、Fed)理事は、1月20日に足元の米経済指標の鈍化を受けて0.25%の利上げ幅縮小に支持を表明しただけでなく、制約的な金利水準に近付いた可能性ありと発言。米利上げ打ち止め観測をサポート。

- さらに地区連銀報告(ベージュブック、12地区連銀による景況報告)では、物価上昇ペースの鈍化に加え、ドル高による製造業活動や観光収入の打撃が確認された。地区連銀報告はFOMCで議論する上での材料となるだけに、これまでの利上げ効果を意識した協議展開が意識される。

- ドル円は今週、レンジ内でもみ合いとなりそうだ。テクニカル的に上値は2022年10月21日につけた高値151.94円以降、抵抗線となる20日移動平均線がある131.10円、下値はボリンジャー・バンドのマイナス2σの水準がある127円半ばが目途となる。これらをコアレンジとした推移が予想され、上下に振れたとしても一時的だろう。

今週の為替相場の振り返り=日銀の緩和政策据え置きと米指標で乱高下

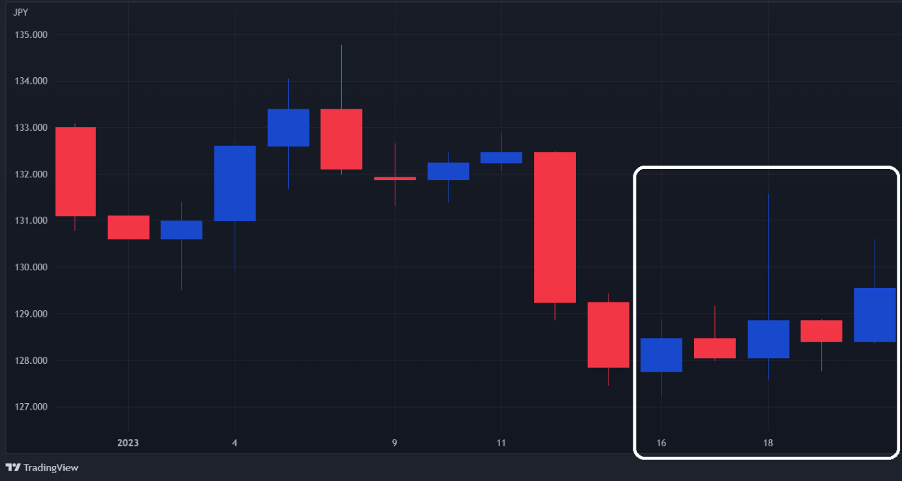

【1/16-1/20のドル円レンジ:127.22~131.57円】

・ドル円は1月9~13日にレンジを切り下げた一方で、ボラタイルな展開に。16日こそ米国が“キング牧師生誕記念日”の祝日だったため動意薄だったが、18日には日銀の金融政策決定会合と、米12月小売売上高など重要な米指標の発表を複数抱え、1日の変動幅は約4円に及んだ。

・日銀の金融政策決定会合では、一部の市場関係者が長期金利の許容変動幅拡大やイールド・カーブ・コントロール(YCC)の撤廃を見込んでいたところ、大規模緩和策の据え置きを決定した。エコノミスト予想と一致したとはいえ、一部市場関係者の予想に反したことからドル円は128円半ば付近から急伸。午前11時40分頃の結果発表からわずか1時間半で一時131.57円と約3円も急騰した。

・しかし、NY時間に米12月小売売上高、米12月生産者物価指数(PPI)、米12月鉱工業生産、米地区連銀報告(ベージュブック、12地区連銀によるそれ景況報告、日銀のさくらレポートに相当)を控え、ドル円は徐々に上げ幅を縮小。NY時間に米小売売上高などが発表されると、一時127.56円まで急落した。

・20日には、日銀の黒田総裁が「物価安定の目標達成に向け緩和政策を維持すると発言したため、再びドル円に上昇圧力が掛かり、130.60円台まで切り返した。しかし、日銀金融政策決定会合後の高値の131円半ばには届かなかった。

・1月18日に約4円も急変動したドル円だが、それ以降、戻りを試す局面でもローソク足のヒゲ(青 or 赤で塗りつぶされた部分から突き出ている細い線)が上に長く伸びている点に注目。ローソク足とは、始値、終値、高値、安値で形成され、上下いずれにしても細い線が突き出ているということは、始値あるいは終値と比較し、高値や安値がかけ離れている状態を指す。つまり、1月18日と1月20日のローソク足は、上昇を試したものの売り圧力に屈したことを意味する。見通しのパートで詳述するが、ドル円の上値の重さを確認したと言えよう。

チャート:ドル円の2023年からの日足チャート、白枠が1月16日週。

主な要人発言

・FRB高官からは、米12月CPI結果を受け次回米連邦公開市場委員会(FOMC)で利上げ幅を前回の0.5%から0.25%へ縮小する可能性が示唆され、ドル円の下落につながった。日本では黒田総裁が緩和政策維持を表明し、ドル円の買い戻しを招いた。

ようこそ、トレーダムコミュニティへ!