―Executive Summary―

- 7月3日週に2円85銭となり、その前の週の2円14銭を超え3週ぶりに大きく動いた。また、週ベースでは4週ぶりに反落。日経平均の大幅安と米6月雇用統計・非農業部門就労者数(NFP)の鈍化を受け、ドル円は一時142.06円と約2週間ぶりの水準へ下落した。

- ドル円は今週、7月7日のドル円急落が単なる調整か、あるいは上昇トレンドの終了か見極める時間帯に入ってきたと考える。テクニカル的には、①RSIが割高水準にあった、②ボリンジャー・バンドの“バンド・ウォーク”が終了、③円インデックスの売られ過ぎ、④投機筋による円のネット・ショートが記録的水準――などが、ドル円の調整を促した。その他、米6月雇用統計を受け、年2回の利上げ観測が後退した結果、ドル円の145円乗せが正当化されなくなったのだろう。ドル円と米10年債利回りで導き出される水準では、米10年債利回り4%で、142.96円だった。

- また、7月27~28日開催の日銀金融政策決定会合でイールド・カーブ・コントロール(YCC)を修正するとの思惑も根強い。ドル円が少なくとも一旦、調整局面を迎えるだけに、日銀が円一段安を狙うならば、YCCの調整が視野に入る。5月毎月勤労統計で、正社員など一般労働者は前年同月比3.0%増となり、植田総裁による、2%という物価目標を達成するには「2%を上回る賃金上昇が必要」との発言も思い出されたことだろう。ただ、内田日銀総裁は7月6日のインタビューで「バランスとって判断」と発言するにとどめていた。

- テクニカル的には、前述したようにボリンジャー・バンドのバンド・ウォークが終了したほか、5月以降、強力なサポートとなっていた20日移動平均線を7月7日に終値で割り込んでおり、弱いサインが出てきたと言えよう。仮に、米6月CPIが市場予想以下となれば、1月安値と6月高値の78.6%戻しがある141.25円が意識され、ここを抜けると140円を試してくるだろう。上値の目途は、先週もみ合った水準にあたる144.70円と見込む。

1.先週の為替相場の振り返り=ドル円、日経平均の大幅安と米6月雇用統計を受け急落

【7/3-7/7のドル円レンジ:142.06~144.91円】

・(先週の総括)ドル円の変動幅は7月3日週に2円85銭となり、その前の週の2円14銭を超え3週ぶりに大きく動いた。また、週ベースでは4週ぶりに反落。145円手前で上げ渋りを続けるなか、日経平均の大幅安を受けたリスク・オフ相場に伴う円買い戻しがみられた。さらに、米6月雇用統計・非農業部門就労者数(NFP)は市場予想以下となり、米連邦準備制度理事会(FRB)による年2回利上げ観測が低下し、ドル円の急落を誘い、一時142.06円と約2週間ぶりの水準へ下落した。

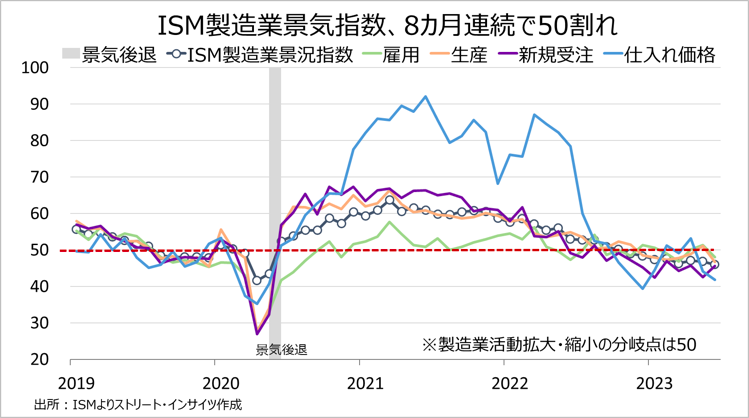

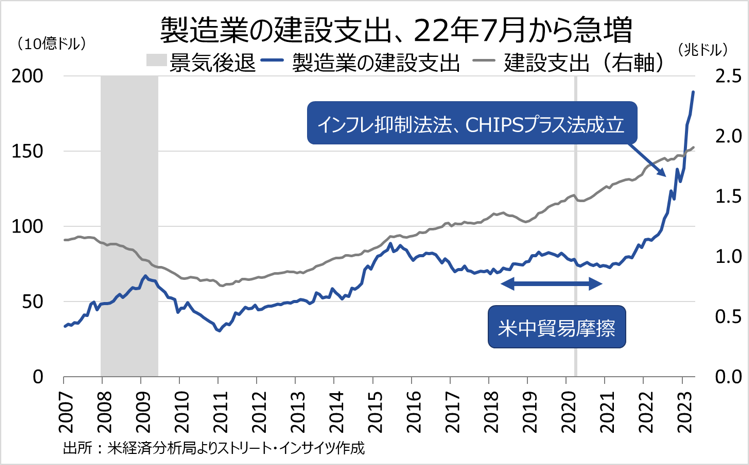

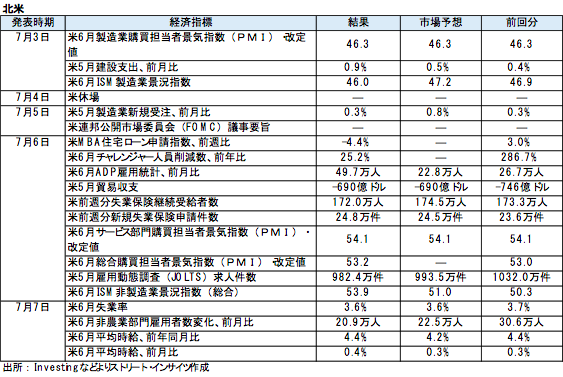

・7月3日は、米独立記念日の休場を控え小動き。米6月ISM製造業景況指数が8カ月連続で分岐点の50を割り込んだほか、2020年5月以来の水準へ落ち込んだものの、米5月建設支出が市場予想を上回った。結果、米10年債利回りが小幅に上昇した動きにつれ、ドル円はNY時間に買いが優勢となり、一時144.91円と当該週の高値をつけた。

チャート:米6月ISM製造業景況指数、8カ月連続で分岐点の50割れ

チャート:建設支出、特にCHIPSプラス法やインフレ抑制法を支えに製造業を軸に増加

・7月4日、イエレン財務長官が6月30日に日本の当局と「連絡を取り合っている」と発言した流れを受け、神田財務官は「米国を含め各国当局と、日ごろからほぼ毎日、為替・金融に限らず様々な意見交換、意思疎通を図っている」と発言した。鈴木財務相も、同日に「為替の問題を含め、財務官レベルで米国と緊密な意思疎通を図っていることは事実」と、午前の閣議後の会見で言及。ドル円は反応薄ながら、米独立記念日を受け米国が休場とあって、144.20~70円台の小動きに終始した。

・7月5日、中国6月財新非製造業PMIが低下したが、一時144.74円へ上昇。その後、ユーロ圏6月総合PMI・改定値が半年ぶりに50を割り込んだほか、米5月製造業受注の伸び率が市場予想以下となったため、ドル円は上げ幅を縮小。6月13~14日開催の米連邦公開市場委員会(FOMC)議事要旨で、ほぼ全ての当局者が、追加利上げが適切となる公算が大きいとの見方が示されたものの、東京時間の夕方につけた本日高値を超えられなかった。

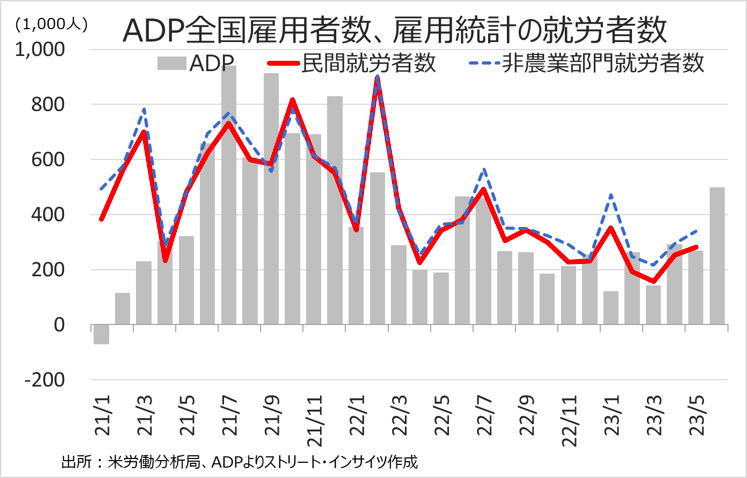

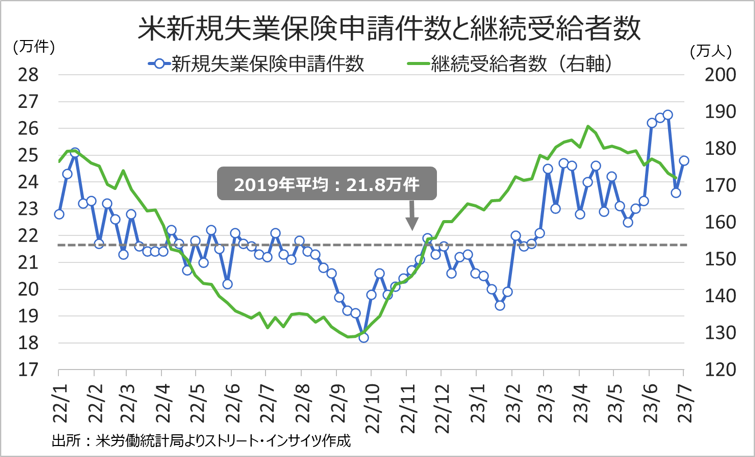

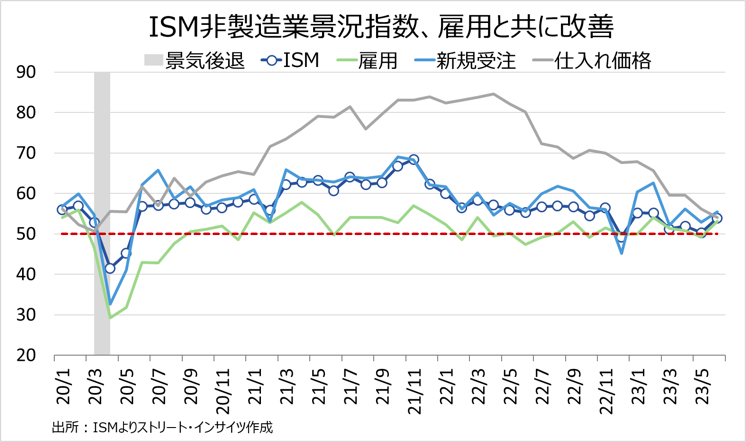

・7月6日、3日ぶりに144円割れ。日経平均株価の大幅安を受けたリスク・オフ相場による、ドル円は東京時間の夕方に一時143.55円まで下落した。NY時間に入り、米雇用統計の前哨戦となる米6月ADP全国雇用者数が2022年2月以来の水準へ増加したほか、米6月ISM非製造業景況指数が4ヵ月ぶりの水準へ上昇した。これを受け、米2年債利回りが約16年ぶりに5%を突破し、米10年債利回りも4%を超え約4ヵ月ぶりの水準へ上昇したため、ドル円は144.65円まで買い戻された。NY時間に、日経新聞が内田日銀副総裁のインタビューとして、イールド・カーブ・コントロール(YCC)の修正につき「バランスをとって判断する」との発言を報じたものの、ドル円の下落は限定的だった。なお、米新規失業保険申請件数は前週比で増加し、米6月ADP全国雇用者数に反し米労働市場の鈍化を示唆した。

チャート:米6月ADP全国雇用者数、2022年2月以来の高水準、米雇用統計の前哨戦として注目されるが、米雇用統計を上回る傾向が強い

チャート:米新規失業保険申請件数は前週比で増加の24.1万件と、米6月ADP全国雇用者数と相反する結果に。

チャート:米6月ISM非製造業景況指数、4ヵ月ぶりの水準へ上昇

・7月7日、ドル円は急落。東京時間にて日経平均の大幅続落を受けて144円ちょうど付近から、143円台へ下落した。NY時間には、下げ幅を拡大。米6月雇用統計・非農業部門就労者数(NFP)が市場予想以下にとどまった一方で、失業率は改善、平均時給は前月比と前年同月比で市場予想を上回った(注:今週のトピックをご参照)。しかし、NFPの鈍化を受けて、米2年債利回りが5%を割り込むなど、年2回利上げ観測が後退し、ドル円は米雇用統計発表前の143.30円付近から1円以上も急落。ドル円は一時142.06円と、6月22日以来、約2週間ぶりの142円割れが迫った。

チャート:ドル円、2022年10月以降の日足チャート、米10年債利回り(緑線、左軸)が急伸する一方で、ドル円は逆に急落。

(出所:TradingView)

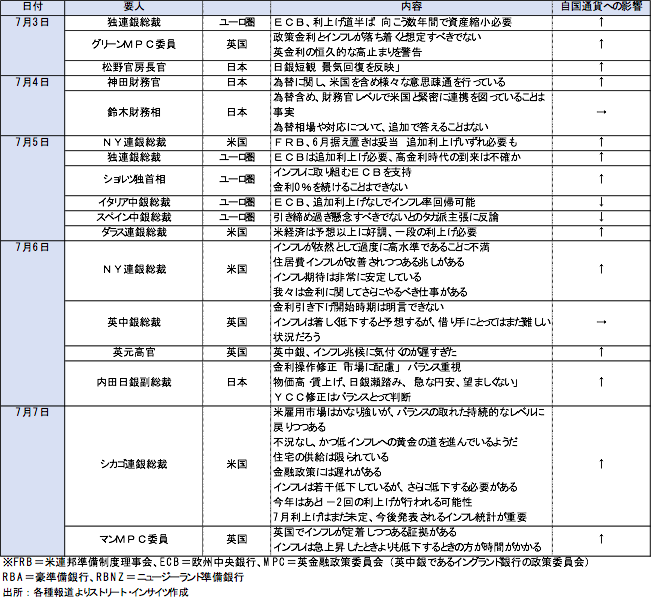

2.主な要人発言

・7月3~7日は、タカ派のダラス連銀総裁を始め、ハト派のシカゴ連銀総裁も追加利上げの可能性に言及したが、ドル円の影響は極めて限定的だった。欧州中央銀行(ECB)からは、独連銀総裁がタカ派的な見解を維持した半面、イタリア中銀総裁やスペイン中銀総裁など、ハト派から利上げに慎重な意見が聞かれた。英国では、イングランド銀行のグリーン委員が利上げの必要性を唱えた。日本からは、神田財務官や鈴木財務相が、6月30日のイエレン財務長官の発言を踏まえ、米国と連携していると言及するなど、口先介入を続けた。

3.主な経済指標結果

〇米国の経済指標⇒米6月ISM製造業景況指数が8カ月連続で50の分岐点を割り込んだが、米5月建設支出が市場予想を上回るなど、企業部門の活動はまちまち。一方で、米6月ADP全国雇用者数が2022年2月以来の水準へ増加したほか、米6月ISM非製造業景況指数が4カ月ぶりの水準へ上昇するなど、米景気の堅調ぶりが示された。米6月雇用統計・非農業部門就労者数こそ市場予想を下回ったが、失業率は前月から改善し、平均時給も前月比と前年同月比ともに市場予想を超え、米景気後退懸念を払拭させた。

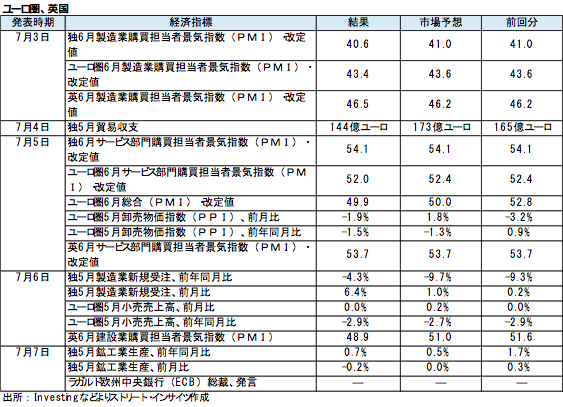

〇欧州の経済指標⇒ユーロ圏6月総合PMI・改定値が半年ぶりに分岐点の50を割り込んだほか、ユーロ圏5月小売売上高も市場予想を下回った。市場予想以下となったユーロ圏5月生産者物価指数(PPI)と合わせ、市場での追加利上げ警戒をゆるめる内容に。一方で、英5月製造業受注は市場予想を上回ったほか、英5月鉱工業生産も堅調で、英利上げ警戒を強めた。

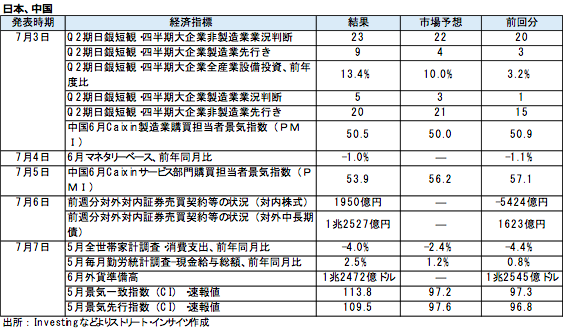

〇日本と中国の経済指標⇒日本の第2四半期日銀短観は、大企業の先行き見通しや設備投資見通しのほか、5月景気先行指数などが市場予想を上回り、日本経済に明るい材料を与えた。一方で、中国6月財新非製造業PMIは、5カ月ぶりの低水準となり、中国経済の回復ペースに疑問を持たせる結果となった。

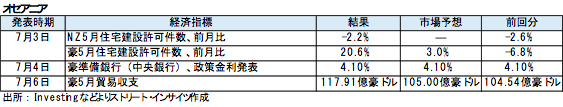

〇オセアニアの経済指標⇒豪準備銀行(RBA)は、前回の利上げに反し今回は据え置きを決定した。

以下からは会員限定コンテンツとなります。

ログイン・会員登録はこちらからどうぞ。

ようこそ、トレーダムコミュニティへ!